ВВП

Операция "приёмник" УКВ 66,4

- 06 марта 2019, 15:48

- |

Чем-то сегодняшний переполох в большом курятнике напомнил конец 90х и операцию «приЁмник», когда неугодных пачками укладывали головой на плаху под разными предлогами.

6 марта

Минэкономразвития скорректировало прогноз по среднегодовому курсу рубля в 2019 году до 66,4 с 63,9 рубля за доллар. Ведомство сохранило прогноз по росту ВВП по итогам года в 1,3%.

( Читать дальше )

- комментировать

- 3.6К

- Комментарии ( 26 )

Ким не договорился с Трампом и готов вернуться к ракетным испытаниям.

- 06 марта 2019, 09:24

- |

Американский фондовый рынок завершил торги так же снижением, индекс DOW 30 25806,63 (-13,02 -0,05%), индекс S&P 500 2789,65 (-3,16 -0,11%). Фьючерс S&P 500 на открытии торгов среды торгуется в нисходящей динамике. В отчете Министерства торговли США сообщается о росте числа продаж новых домов в декабре, так же стало известно о росте индекса деловой активности в секторе услуг (PMI) в феврале. Советник президента США по национальной безопасности сообщил, что в настоящий момент рассматриваются варианты введения новых санкций в отношении КНДР, в случае сохранения последней своей ракетно-ядерной программы.

( Читать дальше )

Исландия. Крах финансовой системы. Причины.

- 06 марта 2019, 05:29

- |

«Один и тот же опыт проявляется снова и снова – и в экономике, и в социальной истории, поскольку природа человеческая неизменна. Другими словами, человек никогда не управляет своей природой». В.Д.Ганн

События 10-летней давности, когда небольшая, малонаселенная, островная страна на севере Атлантики, вдруг стала Меккой для денежных потоков со Старого и Нового света, а в итоге, разорилась и потеряла 40% своего ВВП, — заслуживают напоминая, тем более, что относительно размера экономики страны, кризис 2008-2009гг. в Исландии — самая большая в истории экономическая катастрофа в масштабах одного государства.

Не буду вдаваться в хронологию и последствия коллапса финансовой системы страны для её экономики и общества (все это описано-расписано), остановлюсь лишь на некоторых макроэкономических данных и, причинах, почему Исландии не удалось стать еще одной Швейцарией или Люксембургом.

Непосредственно, перед коллапсом активы банковской системы составляли около 182 млрд.долл.США, в тоже время ВВП не превышал 15 млрд.долл.США, т.е. активы банков были больше ВВП в 12 раз(!). Фактически, за каких-то 6-7 лет (2003-2009гг.), активы банковской системы по отношению к ВВП выросли со 174% до 1000-1200%. ВВП в этот период рос, в среднем, на 5,5% ежегодно, что тоже, конечно, не мало, но и не сравнить с темпами роста активов банков Исландии.

( Читать дальше )

QE от американских корпораций в действии, сколько времени осталось у ФРС?

- 03 марта 2019, 20:54

- |

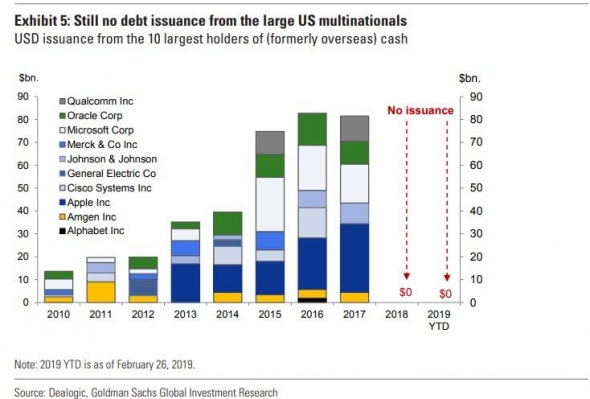

На ZeroHedge выложили интересный материал о размещении корпоративного долга крупными американскими компаниями, ведущими активную зарубежную деятельность. Ранее, эти компании выпускали свои облигации на внутреннем рынке для фондирования дивидендных выплат и байбеков с целью избежать повышенного налогообложения в случае перевода прибыли от деятельности вне США в родную страну. Трамп очень вовремя начал свою налоговую реформу и это позволило компаниям фондировать внутренние операции за счет иностранного кеша. Выпуск долговых обязательств таких крупных компаний, как Microsoft, Cisco, Apple, Qualcomm, Alphabet (Google) и т.д., снизился до нуля, начиная с 2018 года.

(Выпуск корпоративных облигаций крупными компаниями в США, млрд. долл.)

А это, в свою очередь, стало дополнительным источником ликвидности на внутреннем рынке. Которая очень нужна в условиях ведущегося активного сокращения баланса ФРС (которое в реальности составляет не $50 млрд в мес., а только $36,2 млрд в среднем с октября 2018):

( Читать дальше )

Китайской экономике нужно что-то большее, нежели гигантские вливания ликвидности

- 28 февраля 2019, 10:59

- |

Китайская экономика в состоянии спада напоминает решето — сколько не вливай ликвидности, все утекает в непонятном направлении.

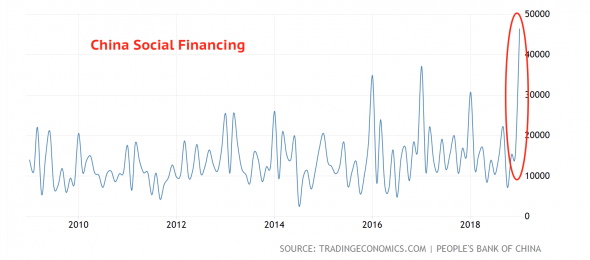

После раунда гигантского денежного стимулирования в январе, когда месячное изменение в объемах выдачи кредитов составило 700 млрд. долларов, индексы производственной активности продолжили снижаться, показали данные в феврале.

В январе был небольшой всплеск активности, однако в феврале производственная активность возобновила снижение. Соответствующий индекс составил 49.2 пункта, против 49.5 пунктов прогноза. Индекс экспортных заказов упал до 45.2 пунктов с 46.9 пунктов в предыдущем месяце, указывая на то, что ждать помощи от мирового спроса не приходится.

Активность в сфере услуг и строительства остается единственным драйвером роста, но ее перспективы также выглядят неутешительными. Непроизводственный PMIснизился с 54.7 пунктов в январе до 54.3 в феврале.

( Читать дальше )

Рост ВВП реальность или фикция?

- 25 февраля 2019, 09:48

- |

ВВП считают по след. формуле (нашел в Википедии):

ВВП, он же валовой внутренний продукт, это, по определению, рыночная стоимость всех конечных (то есть непосредственно потребляемых, а не тех, что использовали для создания конечного продукта) товаров и услуг произведенных на территории данной страны (не важно, откуда прибыли факторы, используемые для производства этого товара) за один год.

Формула такова: Y = C + G + I + Ex — Im

Теперь по порядку.

Y — это тот самый ВВП, который мы так желаем получить.

C — consumption, оно же потребление, это все расходы домохозяйств (то есть не фирм, не государства, не иностранных агентов) на потребление различных товаров и услуг. Стоит отметить, что этот показатель также включает в себя потребление импортных товаров, то есть произведенных на территории других стран, но об этом позже.

G — government expenditure, государственные расходы. Это, очевидно, расходы, которые направлены на функционирование государства и органов управления. Это и расходы на содержание самих органов управления, и расходы на национальную оборону, на развитие технологий и так далее. Сюда также включаются расходы на импортные товары и услуги, закупленные государством.

( Читать дальше )

Вы держитесь. Передача с Кирилл Тремасов.

- 21 февраля 2019, 10:33

- |

Посмотрел передачу Марианна Минскер «Вы держитесь» с участием, Ян Мелкумов и Кирилл Тремасов. Получил огромное удовольствие. Выделил для себя некоторые моменты. Очень советую посмотреть.

( Читать дальше )

Экономика страны продолжила замедляться в январе

- 20 февраля 2019, 11:58

- |

Темпы роста розничной торговли оказались заметно выше ожиданий. Согласно данным Росстата, в январе рост оборота розничной торговли замедлился до 1,6% (здесь и далее – год к году) с 2,3% в декабре 2018 г. Этот результат оказался заметно выше ожиданий участников рынка (консенсус-прогноз Интерфакса предполагал плюс 0,9%) и нашей оценки (также плюс 0,9%). В номинальном выражении в январе оборот в рознице составил 2,49 трлн руб.

Динамика ключевых экономических индикаторов ощутимо ухудшилась. Как мы уже писали, в январе темпы роста промышленного производства уменьшились до 1,1% с 2% месяцем ранее из-за спада в обрабатывающем секторе. Грузооборот транспорта в январе увеличился на 2,4% после роста на 3,2% в декабре. При этом перевозки по железной дороге увеличились на 2,3%, а объемы трубопроводного транспорта – на 2,4%. Объем строительных работ стал больше на 0,1% после увеличения на 2,6% в декабре. При этом в январе спад в жилищном строительстве ускорился до 16,8% с минус 8,9% в предыдущем месяце. Платные услуги населению прибавили 0,8% после роста на 1,6% в декабре. Производство сельскохозяйственной продукции в январе выросло на 0,7% после сокращения на 0,1% месяцем ранее.

( Читать дальше )

Курс по макроэкономике. Всё про ВВП, инфляцию и экономические циклы.

- 14 февраля 2019, 12:03

- |

Хотелось мне найти какую-то простую литературу про всё это, даже думал какой-нибудь учебник для ВУЗов прочитать, но наткнулся на видео-курс по макроэкономике от Олега Замулина (PhD Мичиганского университета, профессор, декан факультета экономических наук НИУ ВШЭ) и возрадовался. Всё очень хорошо объяснено, достаточно просто, интересно, но и с прицелом не на домохозяек, а на студентов и прочих заинтересованных. Курс бесплатный.

Вот описание курса на coursera:

( Читать дальше )

Как поднимать ВВП страны на 1% в год, не производя ничего.

- 12 февраля 2019, 17:03

- |

1. Каждый год брать на 10% больше кредитов у МВФ.

2. Госбанкам выдавать на 10% больше кредитов населению.

3. Населению покупать акции российских эмитентов на 10% дороже.

Вот и все, что нужно для ежегодного роста ВВП. Силуанов подтвердит.

А как же производство?? А там пусть дураки работают. Силуанов подтвердит.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал