Поиск

Портфель Баффета ч1

- 08 мая 2020, 20:58

- |

Дисклеймер:

Не является индивидуальной инвестиционной рекомендаций.

Вы можете потерять Ваши деньги.

Сначала, справка:

Уоррен Баффетт — американский предприниматель, один из крупнейших и наиболее известных в мире инвесторов, состояние которого на сентябрь 2018 года оценивалось в 108,4 млрд долларов, а на 12 февраля 2019 года — в 84,9 млрд долларов, что делало его четвертым самым богатым человеком в мире.

И его знаменитый портфель

( Читать дальше )

- комментировать

- ★15

- Комментарии ( 16 )

дивиденды. РФ и США. Май.

- 07 мая 2020, 12:58

- |

НОВАТЭК. Размер дивиденда — 18,1 руб на акцию. Последний день для покупки акций перед отсечкой — 6 мая 2020.

Polymetal. Размер дивиденда — $0,42 на акцию. Последний день для покупки акций — 6 мая 2020.

Таттелеком. Размер дивиденда — 0,02021 руб на акцию. Последний день для покупки акций — 8 мая 2020.

Мосбиржа. Размер дивиденда — 7,93 руб на акцию. Последний день для покупки акций — 13 мая 2020.

( Читать дальше )

Дайджест актуальных новостей на сегодня

- 07 мая 2020, 08:21

- |

Новости российских компаний

- Юнипро (UPRO) и VEON опубликует отчет по МСФО за I квартал, а Ленэнерго (LSNG) по РСБУ 1 квартал

- Последний день для покупки акций ЛСР (LSRG) с дивидендами

- Московская биржа (MOEX) опубликует объемы торгов за апрель

Новости компаний в США

- Сегодня в фокусе внимания следующие отчеты: Bristol-Myers Squibb (BMY), Danaher (DHR), Linde PLC (LIN), Raytheon Technologies (RTX), Fidelity National Info (FIS), Booking(BKNG), Cloudflare (NET), Uber

- Последний день для покупки с дивидендами акций Apple (AAPL), ConocoPhillips (COP), Invesco (IVZ)

Экономические события

- С утра Китай опубликует индекс деловой активности (PMI) в сфере услуг за апрель, а также сводный PMI, который отражает ситуацию во всей экономике. Данные расскажут о состоянии более 400 частных компаний Китая. Это неофициальные данные от агенства Caixin — тем интереснее.

- В России в 9 утра узнаем значения PMI в секторе услуг за апрель, а в 16 часов опубликуют данные по инфляции за апрель. Прогноз — 3,1%

- В 09:00 Банк Англии объявит решение по ставке. прогноз — без изменений (0,1%), а также появится отчет об инфляции.

- В США в 15:30 опубликуют Unemployment claims — заявки на пособие по безработице. Прогноз — 3 млн. новых заявок.

Второе дно по S&P 500 уже было!!!

- 04 мая 2020, 22:51

- |

Один из главных вопросов, который сейчас обсуждают на фондовом рынке – возможно ли второе дно по главному американскому фондовому индексу? Нужно правильно понимать механику любого кризисного явления. В целом, кризис – это неотъемлемая часть любого экономического цикла. Именно во время кризиса происходит перераспределение активов между разными секторами экономики. Общая капитализация глобальной экономики при этом не изменяется.

События, которые происходят сейчас, главным образом задали вопрос: а так ли сильно человечество зависит от нефтегазового сектора? Исторические события, связанные с экспирацией прошлого контракта на WTI, дали на это ответ. Поэтому компании этого сектора, входящие в индекс, сейчас никак не могут способствовать его дальнейшему восстановлению. К наиболее пострадавшим от пандемии коронавируса, безусловно, можно отнести сектора авиаперевозок, ресторанного бизнеса и сферы туристических услуг. По данным за первый квартал, одни только акции American Airlines (NASDAQ:AAL) упали более чем на 50%.

( Читать дальше )

Только по рынку. FAAMG в 2020 +10% остальные -13%

- 04 мая 2020, 13:52

- |

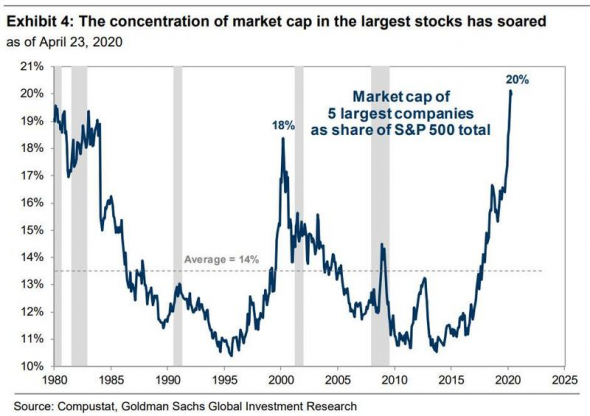

Пять крупнейших акций S&P 500, FAAMGS (или MSFT, AAPL, AMZN, GOOGL, FB) выросли до 20% рыночной капитализации индекса, что представляет собой самую высокую концентрацию за всю историю.

( Читать дальше )

Apple Inc. - Прибыль 6 мес 2020 ф/г, зав 28 марта: $33,485 млрд

- 01 мая 2020, 17:53

- |

(NASDAQ: AAPL)

$293.39 -0.41 (-0.14%)

MAY 01, 2020 11:51 AM ET

https://www.nasdaq.com/symbol/aapl

Финансовый год с 1 октября по 30 сентября

Apple Inc.

4,334,335,000 shares of common stock were issued and outstanding as of April 17, 2020.

www.sec.gov/ix?doc=/Archives/edgar/data/320193/000032019320000052/a10-qq220203282020.htm

Капитализация на 01.05.2020г: $1,272.65 трлн

Общий долг FY – 30.09.2017г: $241,272 млрд

Общий долг FY – 29.09.2018г: $258,578 млрд

Общий долг FY – 28.09.2019г: $248,028 млрд

Общий долг 6 мес – 28.03.2020г: $241,975 млрд

Выручка FY – 30.09.2017г: $229,234 млрд

Выручка 6 мес — 31.03.2018г: $149,430 млрд

Выручка FY – 29.09.2018г: $265,595 млрд

Выручка 6 мес — 30.03.2019г: $142,325 млрд

Выручка FY – 28.09.2019г: $260,174 млрд

Выручка 1 кв – 28.12.2019г: $91,819 млрд

Выручка 6 мес — 28.03.2020г: $150,132 млрд

Прибыль 6 мес – 01.04.2017г: $28,920 млрд

Прибыль FY – 30.09.2017г: $48,351 млрд

( Читать дальше )

Трамп включает тарифы ? ES . S&P

- 01 мая 2020, 02:34

- |

ES. 30min. 1 mo

Afterhours. low. 7PM . ESM20 2853 .

Как мы видим на рис. Gann Fan. произошел отбой от линии 2854-2852, вероятно нужен более серьезный тест и линия будет пробита ниже незначительно. Что создаст дополнительную панику и рост волатильности на рынке США.

Пятница- ПН.

После чего, я ожидаю рост к 7 МАЯ. SUPERMOON.

The Waterboys. The Whole of the Moon.

( Читать дальше )

Dr.Fibonacci три чашки кофе с утра. S&P

- 28 апреля 2020, 16:03

- |

Желтая линия верхняя часть графика — New SHORT target Кукла. 2922-2933

Dr.Fibonacci по прежнему SUPER bullish и ждет on daily — 11,000 NQ — после чего коллега ему посоветовал не употреблять слишком много сладкого с утра — например не злоупотреблять Канадским кленовым сиропом на оладьях.

Доктор ответил, что это видимо три чашки кофе так действуют...

И все же доктор не теряет головы.

Kраткосрочно доктор считает 5 волн вверх уже выполнены, или будут выполнены сегодня по S&P/ES

Первая цель выполнена 2898, вторая цель на 1ч фрейме — 2921-22 (61.8% Fibo) — по оценке доктора рынок в 90% случаях не проходит эту цель с первого раза без серьезного отката.

Как я писал вчера, 33% рост Bear market rally дает нам 2916.

В тоже время, вчера во второй половине сессии было очень много медведей желающих шортить этот бурный рост рынка… и закрытие в посл. 15мин вроде дали медведям надежду на гэп down Tuesday! Но увы. Кукл опять всех переиграл…

( Читать дальше )

Неблагоприятный прогноз для доллара и евро

- 28 апреля 2020, 09:54

- |

неделя будет жаркой. Нас ждут заседания Федеральной резервной системы и Европейского центрального банка по вопросам денежно-кредитной политики, а также данные по ВВП за первый квартал. Первая оценка ВВП всегда является более сильным драйвером, чем пересмотренные отчеты, и может оказать даже более существенное влияние на валютный рынок, чем решения по ставкам. Мы знаем, что экономика США и еврозоны замедлилась за первые три месяца текущего года, но вопрос в том, насколько. Ведущие европейские страны ввели карантин примерно на 3 недели раньше крупных американских штатов, поэтому рост ВВП еврозоны может оказаться слабее, чем показатель по США. Тем не менее, хотя ФРС настроена на наращивание стимулов сильнее, чем ЕЦБ, участники рынка не ожидают смягчения политики этих регуляторов. В центре внимания будут их сигналы рынкам.

Но какая из валют пострадает сильнее: евро или доллар? Это будет зависеть от прогнозов центральных банков относительно перспектив денежно-кредитной политики и экономики во втором квартале, втором полугодии или 2020 году в целом. Президент ЕЦБ Лагард недавно заявила, что экономика еврозоны может замедлится на 15%, тогда как Пауэлл не озвучивал никаких прогнозов. Ранее в этом месяце глава ФРС пытался выразить оптимизм, заявив, что восстановление после пандемии COVID-19 должно быть уверенным, но этот прогноз достаточно сомнителен, поскольку меры социального дистанцирования, по всей видимости, будут продлены до конца лета. Оба центральных банка могут нарастить собственные программы выкупа облигаций; однако, учитывая то, как активно регуляторы смягчали политику между заседаниями, они могут решить не наращивать стимулы еще несколько недель. С учетом вышесказанного мы придерживаемся «медвежьей» позиции в отношении евро и

( Читать дальше )

Конец эпохи нефти. Что будет с гривной и рублем?

- 27 апреля 2020, 11:54

- |

Про нефть по -40$ на прошлой неделе не написал, наверное, только ленивый. Да, это действительно историческое событие, о котором будем детям и внукам рассказывать, и которого еще никогда не было. До прошлого понедельника никто не знал и не верил, что цена на фьючерс может быть отрицательная. Сейчас же, все осознали риски трейдинга деривативами, особенно в последний день экспирации.

Интереснее же другое – спрос на нефть падает и даже сокращение добычи не сильно повлияло на увеличение запасов в нефтехранилищах. А они то заполнены уже почти под завязку и, вскоре, хранить будет негде. Итог, нефть продолжит торговаться в текущем коридоре 12-20$ за баррель WTI.

Такая цена негативно скажется на ВВП России, 60% которого составляют нефтяные доходы. Это приведет к падению стоимости компаний, выводу денег нерезидентами и даже ФНБ не сможет поддержать курс рубля на текущих уровня. Учитывая, что это все происходит на фоне снижения процентной ставки и доходностей по ОФЗ, то мы вполне можем увидеть падение рубля на 85-90 руб/дол в течении полтора месяца.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал