Избранное трейдера Александр Костерин

Вся правда о структурных продуктах

- 19 сентября 2019, 17:08

- |

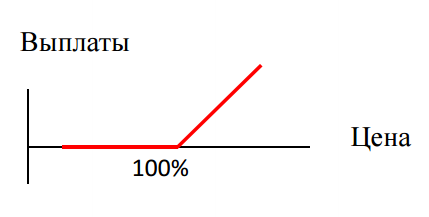

Типичный график выплат структурного продукта с защитой капитала

Для того чтобы понять насколько подобное вложение выгодно сравним структурный продукт, который предлагает один крупный брокер, с аналогичным продуктом собранным самостоятельно.

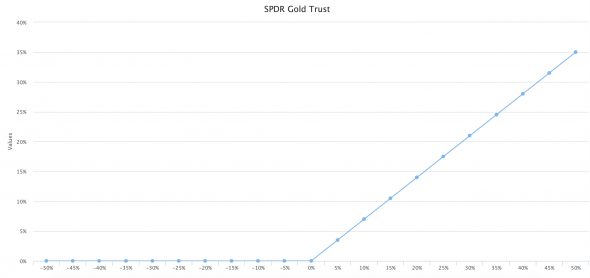

Актив: GLD (SPDR Gold Trust ETF)

Сумма инвестирования: 1 000 000 руб

Срок инвестирования: до июня 2021

Защита капитала: 100%

Участие в росте: 70% (т.е. на каждый доллар роста цены GLD мы получаем 70 центов)

Получаем такой график выплат:

( Читать дальше )

- комментировать

- ★54

- Комментарии ( 27 )

Как найти прибыльную стратегию? Делюсь своим опытом.

- 19 сентября 2019, 09:00

- |

Если вы хотите начать стабильно уносить деньги с рынка, то первый шаг это поиск стратегии. Стратегия должна быть построена на утверждениях ЕСЛИ/ТОГДА. Вы должны специализироваться, найти свою нишу. Стать профессионал своего дела.

Во-первых, вам нужно определиться с контекстом который вы собираетесь торговать. На пример, я торгую гепы вверх (разрыв цены) на дешёвых акциях до пяти долларов на американских рынках NASDAQ и NYSE. Для меня важно чтобы геп был 30 процентов и выше, если нет, то потенциал у сделки будет не большой, и цена будет хаотично ходить в течение дня. Так же, для меня важно, чтобы у дневного графика был тренд вниз, и чтобы была история гепов. По мимо технических факторов, я так же учитываю характеристики акции (количество бумаг доступных для торговли или Float) и некие фундаментальные данные (новость, нуждаемость в деньгах компании, структура акций компании, имеются ли механизмы для выпуска акций). Я торгую всегда один и тот же контекст. Все вышеперечисленные параметры должны присутствовать у акций которые я торгую. Вы должны определиться с контекстом если вы хотите увеличить успех ваших сделок. Тот или иной паттерн может работать по-разному зависимо от контекста в котором вы его применяете.

Скажем вы определились с контекстом, что делать дальше? Теперь нужно собирать информацию. Как? Во-первых, вы должны делать ежедневно скрины графиков которые подходят под ваш контекст. Во вторых, вам нужна завести таблицу Excel где вы будете указывать как двигалась цена (открытие, закрытие, самая высокая/низкая цена за день, цена выросла на столько то процентов перед тем как начала падение, наторгованный объём за день и так далее), характеристики акции ( количество бумаг доступных для торговли) и фундаментальные данные.

После нескольких месяцев, у вас наберётся достаточное количество данных одного и того же контекста. Со временем, вы начнёте замечать некие закономерности как на графике, так и в таблице Excel. Важно это чтобы вы просматривали ежедневно графики. Если вы не будете этого делать, то вы нечего не найдёте. Так же, касаемо графиков, для внутридневной торговли, я советую использовать пятиминутный timeframe (меньше шума).

Вы нашли некую закономерность, какие ваши следующие действия? Вам нужно как можно детально формализовать эту закономерность. Вы должны дать ответ на следующие вопросы: 1) Что должно произойти что даст сигнал на вход?, 2) Какая моя цель?, 3) Где мой стоп?.

( Читать дальше )

Вопрос уважаемой Ларисе Морозовой. "Зачем вы, девушки (инвесторы), красивых (спекулянтов) любите? Не постоянная у них любовь (доходъ)...". Навеяно телеграм-каналом

- 19 сентября 2019, 08:21

- |

Не так много людей инвестируют в долгосрок в дивидендные акции.

Самый почитаемый чел в РФ на сегодня, ИМХО, Лариса Морозова.

С удовольствием подписался на ее телеграм-канал Дивиденды Forever (4,2 тыс. подписчиков).

И вдруг, Лариса Морозова стала копировать с РынкиДеньгиВласть (56,7 тыс. подписчиков) информацию.

Абсолютно спекулятивного характера: шортить Сургут, покупать не очень ликвидные акции.

Вообщем, загоняют людей в папирки...

Зачем вы это делаете Лариса Морозова?

У вас прекрасный канал без этих вставок.

Да, инвестиции дело скучное, да, адреналина маловато.

Но, ИМХО, нельзя сочетать в себе «спекулянта» и «инвестора».

У обычного человека (каким являюсь я) от этого может развиться шизофрения, раздвоение

личности.

Это как пытаться быть одновременно стайером и спринтером в спорте.

Ничего хорошего из этого не выйдет...

Простыми словами о том, что было с экономикой США и России в 2008г., и шо мы имеем чичас...

- 18 сентября 2019, 23:58

- |

Почему сегодня говорят о кризисе?

Отчасти из-за того, что слишком долго все было слишком хорошо. Для США, например, 10 лет без рецессии и с ростом фондовых рынков — это рекорд за более чем 100 лет.

Кризисы — это нормально. Время от времени они случаются в любой экономике, где есть кредиты. Кризис можно рассматривать как элемент подстройки рынков финансов и труда к технологическим и прочим изменениям.

Есть несколько теорий, как именно работают эти механизмы. Наверняка ясно лишь то, что в какой-то момент инвесторы (банки, пенсионные, инвестиционные и другие фонды) массово начинают по-другому оценивать объекты своих инвестиций. Они приходят к выводу, что риск все потерять при новых (и уже сделанных) инвестициях выше, чем потенциальные выгоды. Такая переоценка может начаться в одной стране или секторе экономики и распространиться на другие. В итоге инвестиции останавливаются, все начинают распродавать акции предприятий, долговые обязательства и другие активы; цены на них падают; останавливаются производства; растет безработица.

( Читать дальше )

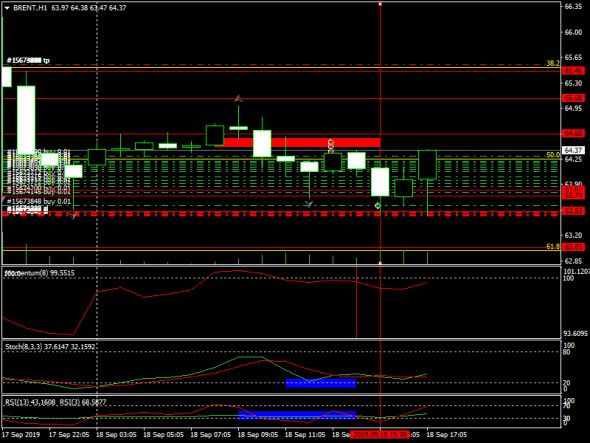

Моя торговля внутри дня

- 18 сентября 2019, 18:02

- |

Далее была подключена автоматика

( Читать дальше )

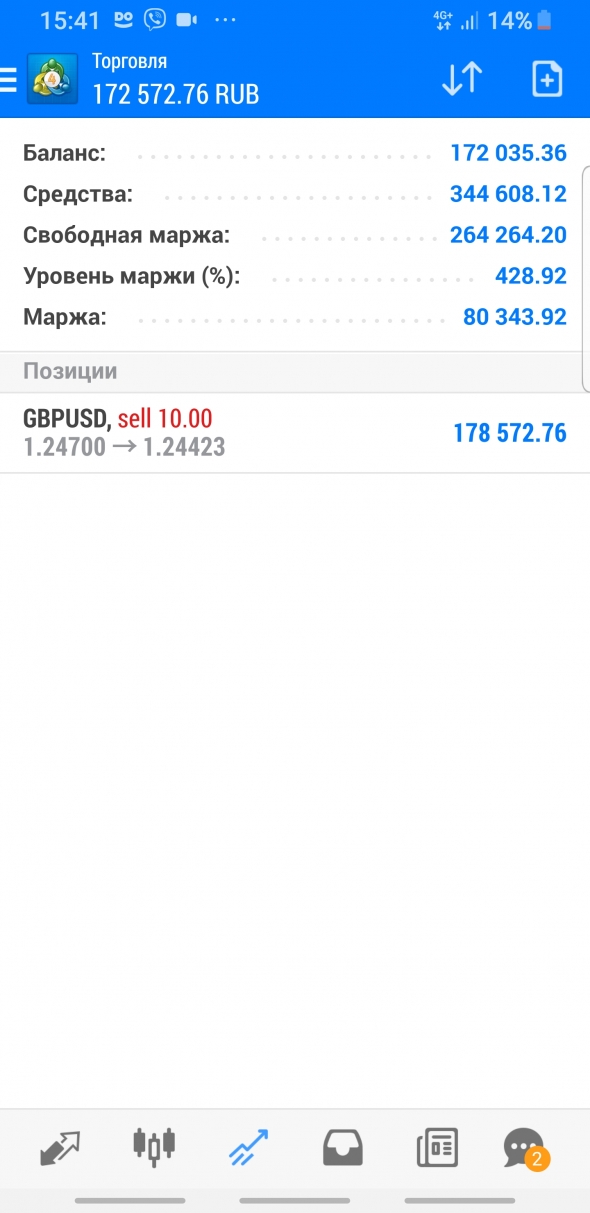

Жесткая торговля внутри дня

- 18 сентября 2019, 14:11

- |

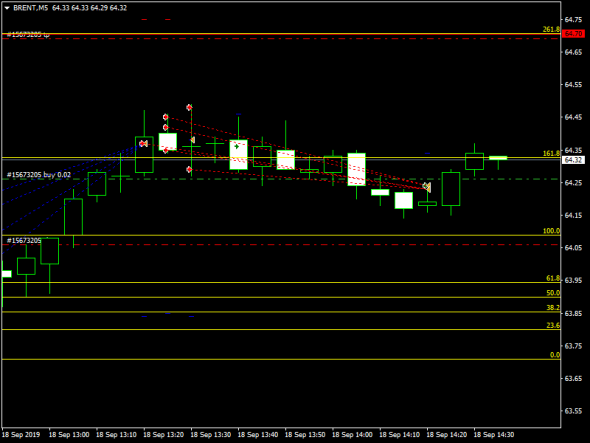

А теперь к сегодняшним сделкам..

Разгонял 2 счета одновременно у 2 разных брокеров (издержки профессии).

Уверенный вход по паттерну.

Профит был достойный и был зафиксирован.

( Читать дальше )

Команда Тинькофф Инвестиций изучила безрисковые ставки

- 18 сентября 2019, 12:50

- |

Привет!

При инвестиционном анализе инвесторы используют понятие безрисковой ставки процента. Мы разобрались, какие бывают безрисковые ставки, какие преимущества и недостатки связаны с использованием той или иной безрисковой ставки.

Что это такое?

Норма прибыли, которую инвесторы могут получить по финансовому инструменту без кредитного риска или с минимальным риском банкротства, называется безрисковой ставкой. Несмотря на то, что в теории прибыль рассматривается по абсолютно надежному инструменту, на практике финансовые риски существуют всегда.

Чаще всего ставку используют при анализе производных инструментов. Большинство производных инструментов исторически оцениваются путем дисконтирования их ожидаемых денежных потоков с использованием безрисковых ставок.

Казначейские облигации (краткосрочные векселя): безрисковая ставка, которую редко используют

Векселем считается долговая ценная бумага правительства США по аналогии с облигациями Минфина РФ.

( Читать дальше )

Дальнейшая девальвация рубля неизбежна. Или почему не следует хранить больше суммы денег в национальной валюте.

- 18 сентября 2019, 09:18

- |

Посмотрите на картинку под заголовком. На графике показана динамика курса доллара США по отношению к рублю (валютная пара доллар/рубль) с 1998 года (после проведение деноминации) по текущий момент по данным центрального банка Российской Федерации. На нем четко видно, что если в сентябре 1998-го года за один доллар давали примерно двенадцать рублей. То в настоящее время за один доллар уже дают примерно шестьдесят пять рублей. Таким образом, с 1998 года рубль по отношению к доллару обесценился более чем в пять раз. Так же на этом графике видно, что в период с 1998-го года по 2019-год было две волны девальвации рубля. Первая была во время мирового финансового кризиса 2008-го года. Вторая во время кризиса 2014-го года, когда сработали два мощных катализатора — санкции и падение цен на нефть. В настоящее время ситуация стабилизировалась. Но возникает вопрос — надолго ли? По моему мнению, нет. Почему я так думаю и почему считаю, что не следует хранить крупные суммы денег в национальной валюте речь пойдет в этой статье.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал