Избранное трейдера Александр Костерин

Как отработать Америку на опционах РТС

- 06 октября 2020, 17:49

- |

Если вы опцион с высокой гаммой покупаете и переносите через ночь, то это менее опасно, чем при низкой гамме. То есть такой риски можно брать, ваши конкуренты-линейщики (там гамма равна нулю) берут более высокие риски.

Чем ниже волатильность, тем опаснее рынок для линейщиков со стопами. Маркетмейкеру проще работать, а на курсах учат ставить стопы ближе при низкой волатильности… Вот маркетмейкер эти стопы и сносит регулярно и ходит в коридоре и всех пилит....

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 0 )

Нужен ли кому-то опционный анализ на СЛ?

- 06 октября 2020, 10:44

- |

На сайте профитгейт, я довольно давно делаю обзоры основанные на анализе опционного рынка, здесь я их не делал, но вот вопрос может быть они кому-то будут интересны, поскольку «писателю» нужны «читатели», хотелось бы узнать есть ли те кому-то это нужно. Просьба проголосовать плюсиком.

А я коротко расскажу в чем логика обзоров и вы поймете нужно ли Вам это.

Расскажу на примере нефти.

Есть у нас значит базовый актив — фьючерс нефти, те кто им торгует или например акциями нефтяных компаний, ЕТФ и прочее, используют рынок опционов для хеджа своих позиций, тут все довольно просто. Если рынок верит в рост, то мы видим рост объемов и открытого интереса в путах, если в падение то мы видим рост объема в колах. Конечно эта логика имеет ряд довольно существенных упущений и мы никогда точно не узнаем, кто и зачем купил или продал тот или иной объем в опционах, однако исследования этого вопроса показывают, что как дополнительный сигнал для понимания фона рынка опционы отлично подходят.

( Читать дальше )

Бывший советник В.Путина, экономист С.Глазьев рассказал, кто стоит за обвалом рубля

- 05 октября 2020, 21:37

- |

Бывший советник президента России Владимира Путина, известный экономист Сергей Глазьев рассказал в эфире YouTube-канала «Рой ТВ», кто стоит за недавним обвалом российского рубля.

По мнению Глазьева, произошедшее с российской валютой частично является местью Запада за поддержку Москвой официального Минска. Россия не допустила осуществление государственного переворота в Беларуси «мирными протестующими» и самоназначенными «лидерами нации», поэтому «западные партнеры» устроили обрушение курса рубля.

Академик РАН уверен, что различные валютные спекулянты очень вольготно себя чувствуют на российском рынке. Но если внимательно приглядеться, то окажется, что по обороту самыми крупными из них являются американские хедж-фонды. Они даже создали в Чикаго (США) «некое зеркало российской биржи».

Наш финансовый регулятор дает возможность манипулировать рынком как кому заблагорассудится. <…> Знающие брокеры смотрят в Чикаго для того, чтобы понять, какая будет динамика курса

( Читать дальше )

Как остановить атаку на рубль?

- 03 октября 2020, 10:40

- |

0:42 — покупка стредла как один из способов защиты барьера

1:03 — как Fakebook выбирает время для публикации новостей

1:39 — барьеры показывает время усиления «идеального шторма»

2:00 — нетто покупатели опционов всегда проигрывают в долгосроке

2:40 — респект МБ за маркетмейкеров в опционах СИ

3:00 — как формировать синтетический стредл

3:53 — учет теты на полугодовых опционах

4:44 — маркетмейкеры в РТС явно манипулируют беквордацией во фьючах

( Читать дальше )

Прежде чем торговать на срочном рынке необходимо смотреть это видео.

- 02 октября 2020, 09:49

- |

Хронометраж

0:58 — почему выход на поставку не рассматривают на брокерских курсах

1:36 — где была ошибка спекулянтов при роллировании в нефти 20 апреля

2:34 — портфель с проданными недельными опционами перед выходом на поставку

3:40 — операции в момент экспирации и поставки

6:44 — как считается цена сделки после поставки

7:41 — при роллировании в нефти совершенно не важно контанго или беквордация на рынке

( Читать дальше )

ETF для новичков: какие фонды доступны в России начинающему инвестору?

- 01 октября 2020, 12:21

- |

Всем уже надоела фраза «не держи яйца в одной корзине». Но она все еще остается хорошим советом, ведь в ней косвенно речь идет именно о диверсификации, о которой я вечно твержу своим подписчикам.

Разумная диверсификация, на мой взгляд, это 50% успеха на фондовом рынке. Давайте представим ситуацию — вы новичок и пока не очень хорошо умеете отбирать акции в портфель. Если вы хорошенько диверсифицируетесь и распределите свои деньги на 20 активов по 5% каждый, то шанс потерять все деньги намного меньше, чем если бы вы вложились в 5 активов по 20%. Логика проста — риск банкротства или многолетнего падения сразу у 20 компаний намного меньше, чем у 5.

Так причем тут ETF?

ETF — инструмент, который позволяет купить одну бумагу фонда, внутри которого уже куплено большое количество акций. Например, ETF SPY на американский индекс S&P500 включает в себя акции на миллионы долларов (если покупать их отдельно), а стоит он всего 320$.

При этом, ETF позволяет делать намного бОльшую диверсификацию, чем покупка отдельных акций. Кроме SPY вы можете приобрести фонды на отдельные сектора экономики или даже на другие страны, помимо США, и потратить на это 1000$, нивелировав тем самым большинство рисков.

( Читать дальше )

Подробный разбор ситуации в рубле

- 30 сентября 2020, 19:34

- |

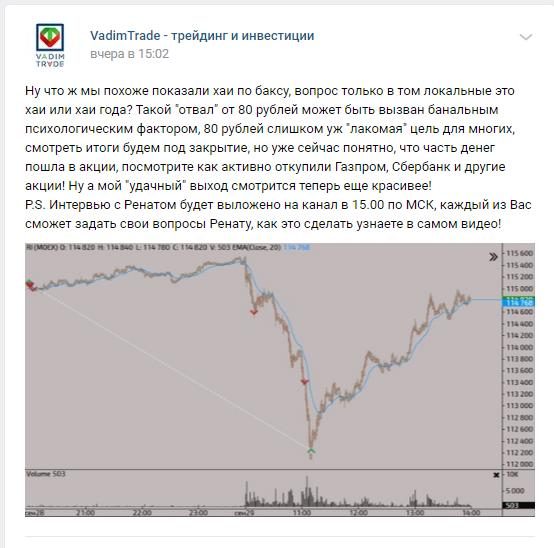

Учитывая то, как сильно укрепился рубль, я на сегодняшней трансляции в прямом эфире подробнейшим образом разобрал ситуацию в рубле, которая еще вчера довольно явно указывала на хай о чем писалось в ВК или телеграм:

Ссылка на трансляцию(смотреть с 8:10):

( Читать дальше )

Как SPX и реальная ставка влияют на индекс доллара?

- 30 сентября 2020, 15:27

- |

После коррекции на фондовых рынках в марте, движения USD и бенчмарка S&P500 оформили заметную взаимосвязь:

Количественно на это также указывает поведение 100-дневной скользящей корреляции (дневных доходностей DXY и SPX), которая выросла до рекордного отрицательного значения в -0.95:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал