Избранное трейдера xfo

Синтетический инструмент как основа автоматической торговой системы

- 01 сентября 2014, 20:14

- |

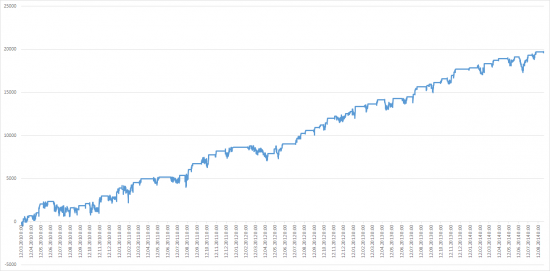

Вообщем, все просто. Беру некоторое кол-во акций (10… 15), формирую синтетический инструмент с наименьшей дисперсией (никаких анализов корреляций и тд — можно даже из разных секторов акций набрать). Затем вхожу по трехкратному среднеквадратичному отклонению. Пересчет делаю каждый день (не бэктест). Для результата использовал 10 акций из DowJones30. Конечно, кол-во таких инструментов зашкаливает — можно расчитывать 100 000 таких синтетиков каждый день и входить в 3-5 лучших синтетиков каждый день, что в теории должно улучшить результат.

В моем случае стрижка только начата и стакан наполовину полон :)

Немного посчитал композит и вот получил что. Для расчета использовал условный капитал в $100000 и проскальзывания в $0,02.

Сами понимаете можно использовать любые торг. системы. Так как полученный инструмент близок к стационарному ряду, то можно в каждый момент входить удобный. Скажем если среднеквадратичное отклонение больше 0,33, входим с профит таргетом 0,33 без ограничения по времени нахождения в позии. Вот что может получиться.

( Читать дальше )

- комментировать

- 947 | ★39

- Комментарии ( 72 )

Тупики разума 6: Контртрендовая торговля

- 04 мая 2014, 22:48

- |

потратил массу времени… получил результат… в торговлю так и не запустил… не хотел писать, однако пропалили грааль, про утреннюю торговлю, так что делать секрет смысла особого нет...

1 Основная идея контртрендового бота в том, что поза набирается-скидывается против движения. Это позволяет не иметь проблем с проскальзыванием и размером торгуемой позиции. Обратной стороной является крайне малая средняя сделка +0.02% максимум видел +0.05%, что практически на уровне комиссий. Кроме того позиция удерживается весьма короткое время от 7 до 60 минут, без переноса позы через ночь, что дает крайне низкий риск.

2 крайне сложно было сваять стабильного контртрендового бота. Однако получилось весьма просто. Граль в том, что в торговую сессию есть время, для которого наиболее характерно контртрендовое движение. Это время с утра первые 15-60 мин торгов в зависимости от бумаги, и практически вся вечерка. Вообщем, весьма легко сделать стабильного контртрендового бота если торговать только в указанное время, когда контртренд наиболее выражен.

( Читать дальше )

Как один пост принес мне 100% прибыли или Спасибо Евгений (jk555)

- 30 августа 2013, 11:36

- |

Бывают дни, когда опустишь руки,

И нет ни слов, ни музыки, ни сил.

В такие дни я был с собой в разлуке

И никого помочь мне не просил…

(А. Макаревич)

В это трудно поверить, но действительно, всего лишь один пост в Интернете, перевернул мой взгляд на торговлю, и на сегодняшний день принес 100% прибыли. Этот пост заставил взглянуть на торговлю под другим углом, через призму статистики. Он показал мне, что даже на рынке не бывает просто случайностей, что можно и нужно искать то, что некоторые называют не эффективностью рынка, а, проще говоря, искать закономерности. Благодаря этому посту, я понял, что они действительно есть, и что это не сказки для клиентов.

Первое знакомство с рынком у меня произошло в декабре 2008 года. Т.е. в самый разгар кризиса. И вот, в этот самый разгар, я решился купить акции. Как сейчас помню – это были ОГК-4. Почему именно они? – посмотрел, на то, кто больше всего «грохнулся», и решил, что именно их и надо покупать. Более того, когда покупал, не учел того, что они торгуются лотами, и в одном лоте 10 акций. Т.е. купил на сумму в 10 раз большую, чем хотел. Получилось «на всю котлету». И так сложились звезды, что именно в эти дни эти акции рванули вверх. А ввиду того, что это неликвид, рванули серьезно, по 15-20% в день, с остановкой торгов и головокружительными утренними гэпами. Самая первая моя сделка была продолжительностью 3 дня и принесла мне 50%. Сейчас я понимаю, что это как с наркотиками – первая доза бесплатно, но уж очень «сладкая» была эта первая доза. Скажу честно – повторить этот результат, мне больше никогда не удавалось. Дальше было «как у всех», т.е. все что заработал на первой сделке — в течении полугода отдал обратно в рынок. Хватило ума в 2009 вывести все, что в 2008 завел. Потому за период с 2009 по 2011, только демо-счета, книги, мечты, опять демо-счета, опять книги, опять мечты….

( Читать дальше )

The Alpha Masters: Unlocking the Genius of the World's Top Hedge Funds

- 18 января 2013, 19:22

- |

Книга про передовых управляющих хедж-фондами, которые заработали миллиарды долларов на рынке.

Книга не имеет ничего общего с криками «шорт на всю катлету», или «сегодня я заработал 1237 рублей, пойду обналичу», или «потому что бабочка»

Книга о людях, которые занимаются серьезным инвестиционным бизнесом, который основан на глубоком анализе рынка, и зачастую, участии в развитии инвестиции. Книга рассказывает о жизненном пути самых лучших менеджеров индустрии, о их принципах.

Любопытно, но никогда из них даже в мыслях по-моему не думал о том, чтобы зарабаотать, используя технический анализ.

О нескольких управляющих я написал развернутые статьи в наш финансовый словарь, где коротко изложил их биографии, советы и цитаты:

Джон Полсон (John Paulson) Paulson&Co

Дэвид Теппер (David Tepper), Appalosa Management

Рэй Далио (Ray Dalio) — Bridgewater Associates ($120 млрд)

Дэниел Леб (Daniel Loeb) — Third Point

Джеймс Чанос (James Chanos) - Kynikos Associates LP

Билл Акман (William Ackman) — Pershing Square Management

Лично меня больше всех зацепил Рэй Далио. Очень нетривиальный персонаж, сильно отличается от всех. Я в общем об этом уже писал.

Какой можно сделать самый главный вывод из прочитанного?

- обыгрывать рынок на больших деньгах из года в год — архисложная задача. Но если ты это делаешь из года в год, ты моментально привлечешь огромный капитал.

- каждый добившийся большого успеха имеет свою нишу, в которой шарит.

- необходимо не только иметь свою собственную точку зрения, но и мыслить принципиально по иному от большинства

- пристально изучать свои ошибки.

таким образом, если вы захотите стать первым русским миллиардером, который заработал деньги для себя и своих инвестров, вы:

- должны наскоблить денег чтобы оплатить операционные расходы на создание фонда и его функционирование в течение первых лет жизни.

- найти $1 млн начальных средств, если нет инвесторов

- найти инвесторов на начальном этапе хотя бы от $3 до $10 млн

- показать стабильный перформанс 20-30% годовых в течение следующих 5 лет при различной рыночной конъюнктуре.

- привлечь более серьезные активы под $100 млн

- еще 5 лет показывать что вы способны делать доход на такую сумму. Заслужить авторитет. Войти в BILLION DOLLAR CLUB.

- Ну и еще 5 лет на то, чтобы вам однажды повезло и 1-2 ваших удачных инвестиции принесли вам мильярды.

Интервью успешных алготрейдеров

- 15 апреля 2012, 14:10

- |

Статья Коммерсанта «Робовладельцы».

В феврале 2012 года группа ученых из Университета Майами совместно со специалистами компании Nanex, торгующей рыночной статистикой, опубликовали результаты анализа логов 600 американских биржевых площадок. Предметом изучения стали участившиеся просадки капитализации торгуемых компаний, которые случались на крайне короткое время, порой на несколько миллисекунд. За этот период стоимость акций могла просесть почти до нуля. Исследователи зафиксировали около 20 тыс. таких явлений. Апогеем стал Flash Crash 6 мая 2010 года, длившийся около шести минут, когда индекс Доу-Джонса упал почти на 1000 пунктов, что привело к потере фондовым рынком около $1 трлн. По мнению авторов, виновником Flash Crash, как и остальных микрокрахов, стали торговые роботы. Конкурируя за скорость, они совершают операции за порогом возможности человеческого контроля. В эти миллисекунды, становящиеся для сверхбыстрых роботов обычными торговыми сессиями, рынки были загнаны в микрокрахи. В России торговые роботы также прочно обосновались на фондовом рынке. По разным оценкам, на их долю приходится от 40% до 70% всех сделок и до 80% транзакций.

( Читать дальше )

Ценная подборка №18. Скользящие стопы. Сравнительный анализ 8-ми способов закрыть позицию.

- 16 ноября 2011, 20:15

- |

Но речь сегодня пойдет не об управлении капиталом, а о не менее интересной и важной вещи. Если с первой частью «золотого правила» все более-менее ясно, то вторая часть вызывает гораздо больше вопросов. «Тренд — твой друг» — вторая по популярности трейдерская теорема. Мы все хотим поймать долгую тенденцию, которая может принести наибольшую прибыль. Но как часто мы ошибались, выходя из тренда слишком рано… Обидно наблюдать, как растет цена акции, из которой ты только что вышел. Снова войти становится боязно, а смотреть на упущенную прибыль — просто не выносимо. Или бывает ситуация, когда сидишь в тренде до последнего. Сидишь так долго, что ситуация на рынке уже изменилась и трендовый поезд мчится в другую сторону. Прибыль от сделки, только что казавшаяся такой приятной и осязаемой, стремительно уменьшается. Трудно закрыть позицию, которая только что могла дать в два раза больше прибыли. Но еще хуже, если прокараулив нужный момент, нам приходится закрывать потенциально хорошую сделку с убытком. Знакомые ситуации, не правда ли?

Обе эти трудности легко решить, если протестировать свою стратегию на исторических данных и выбрать приемлемый для себя способ удержания позиции. Тогда сразу же станет ясно, на тренды какой длины мы можем рассчитывать, сколько от него мы будем терять и когда закрывать позицию с прибылью. В своей статье я хочу сделать обзор различных стратегий выхода из тренда, от самых простых до достаточно сложных. При расчетах я буду использовать следующие правила:

— тестирование будет проводиться на склеенном фьючерсе на индекс РТС, 15-минутные интервалы;

— открытие длинной позиции при обновлении 15-барного максимального значения по стоп-приказу;

— выход из убыточной позиции при достижении обычного 2% стоп-лосса;

— тестируется торговля одним контрактом, комиссия и проскальзывание не учитывается;

— делаю допущение, что инструмент «фьючерсРТС» является обычной акцией с ценой, равной значению фьючерса в пунктах. То есть все расчеты ведутся в рублях, гарантийное обеспечение и «плечо» не используются.

Итак, получен сигнал о том, что впереди нас ждет хорошее трендовое движение. Цена обновила локальный максимум, позиция открыта и выставлен защитный приказ на 2% ниже цены покупки. Если цена не оправдает наши ожидания и пойдет вниз, то мы примем небольшой убыток и будем терпеливо ждать следующий сигнал на покупку от своей торговой системы. А если цена пошла вверх, то мы начинаем считать прибыль и раздумывать, как бы выжать из тренда побольше и не передержать открытую позицию.

Самый простой способ выхода из тренда — это дождаться, пока цена закрытия бара не окажется ниже определенной средней. Очень удобный и понятный в расчетах метод. Поскольку тренд по своей сути подразумевает восходящее движение цены, то последующие цены закрытия баров будут находиться выше предыдущих. Таким образом, среднее значение цен закрытия всегда будет ниже, чем цена закрытия последнего бара. Если же цена снижается ниже своего среднего значения, то нарушается основной принцип тренда и можно констатировать его окончание. Протестируем первую стратегию.

№1 Выход из длинной позиции, если цена закрытия оказалась ниже своей скользящей средней.

( Читать дальше )

Ценная подборка #8. Диверсификация. Часть 2 (практическая).

- 07 ноября 2011, 15:00

- |

Приведу пример. Пусть есть некоторая система, назовем ее система X, генерирующая N сделок с результатами x1, x2, x3, …, xN (результат в процентах от вложенного капитала). Пусть эта система прибыльная, то есть ее матожидание M больше нуля, М определяется по результатам сделок через формулу:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал