Избранное трейдера witwayer

По следам .Net Core 1.0

- 02 июля 2016, 19:52

- |

Для чего?

Ну наверное для того, чтобы расширить возможности c++. Это не говорит о том, что с++ не все силен, просто нам теперь дают возможность более быстро решать задачи в виде большого количества оберток с заглавной вывеской .Net. Я честно пытался решить массу задач на c++, но бросил эти затеи, оставшись на c# под Windows. Игра в данном случае не стоит свеч.Когда использую C#

Шарп использую для обслуживания трейдинга. Я очень много выкачиваю данных для анализа. А именно:- Выкачивание cme отчетов и парсинг pdf. Складирование все БД;

- Парсинг yohoo, nymex для ведения истории ОИ опционов американских акций;

- Парсинг micex на предмет все возможных данных, складирование все в БД;

- Выкачивание и парсинг с ftp micex, складирование все в БД;

- Парсинг всевозможных банковских курсов валют;

- … другой разбор рыночных данных.

( Читать дальше )

- комментировать

- 804 | ★17

- Комментарии ( 26 )

Шесть раз за последнюю четверть века: что стоит за удивительным поведением VIX в понедельник?

- 28 июня 2016, 20:17

- |

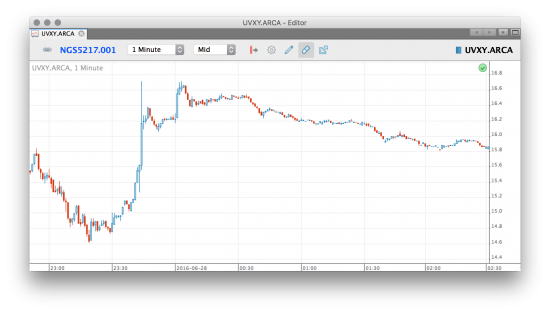

Биржевой фонд ProShares Trust Ultra VIX Short Term Futures

Прежде всего, это могло стать результатом банальной ошибки (история знает массу случаев, когда зависали программы, или трейдеры вводили ордера на большее количество контрактов, чем необходимо). Но мы ведь не верим в ошибки на финансовых рынках, так?

Второй вариант — приведение позиций в некое равновесие. Многие эксперты отмечают странное поведение Индекса волатильности в понедельник. В то время как S&P 500 завершил день в минусе на 2%, VIX упал на 8% (обычно у двух инструментов отрицательная корреляция). Об исключительной редкости события говорит тот факт, что за последнюю четверть века насчитывается всего шесть подобных случаев.

Третья возможность — некто с «особыми» знаниями решил купить фьючерсы и ETF на волатильность в качестве возможной страховки от падения широкого рынка. В этом случае сегодня важно следить за поведением фондовых индексов и этих инструментов — если последует падение, версия подтвердится (либо мы станем свидетелями хеджирования позиции).( Читать дальше )

Зачем изобретать велосипед или эффективность вил Алана Эндрюса

- 27 июня 2016, 15:59

- |

Не поленитесь, почитайте, брошюрка не большая, я прочитал ее часика за два, причем каждый пример отыскивал на реальном графике, и пытался разобраться самостоятельно.

Так вот, одной из основных стратегий Алана, была торговля от точки С к срединной линии (как строятся вилы, как найти ту или иную точку, что такое срединная линия и многое другое, я подробно расписал в этой статье).

( Читать дальше )

Откуда взялось правило 2% или Критерий Келли

- 27 июня 2016, 15:59

- |

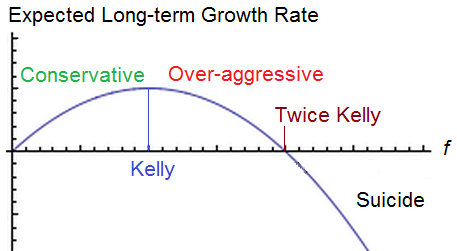

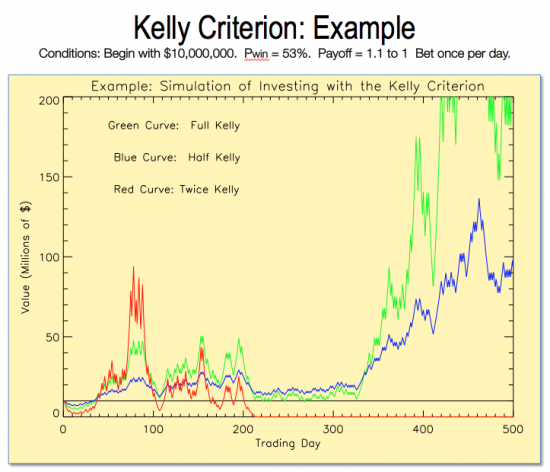

Есть миф, что риск на сделку или максимальный убыток за день должен составлять не более 2% счета. Я долго думал, почему именно эта цифра, и, кажется, нашел ответ, изучая более глубоко критерий Келли.

Критерий Келли — это формула маней-менеджмента, которая помогает вычислить оптимальный риск на 1 сделку / ставку / игру, так, чтобы счет в долгосроке рос максимально быстро.

Если брать слишком большие плечи, уйдем в минус. Если рисковать слишком мало, счет будет расти слишком медленно.

Вот симуляция, которая наглядно демонстрирует преимущества использования этой математики:

( Читать дальше )

Видео курс по бухгалтерскому учету! Фундаментал - часть 1

- 17 июня 2016, 21:22

- |

Специально для тех кто давно хотел и думал с чего начать или продолжить наработку знаний по бухгалтерскому учету...

Видео курс поэтапно рассказывает как и что отражается в учете компании и как это все по итогу отразится в отчетности...

По литературе посоветовал бы данного автора т.к. излагает он все более проще и понятнее https://www.ozon.ru/context/detail/id/15883022/

Поехали: Сохраняем к себе и изучаем!

Финансовая отчетность в 3D. Часть 1

Логика дебетования и кредитования. Часть 2

Модели проводок. Часть 3

Т-счета. Часть 4

( Читать дальше )

10 правил торговли от гуру

- 17 июня 2016, 17:50

- |

Cегодня наш исполнительный директор Анатолий Князев поделился на FinBuzz своим опытом трейдинга.

1. Фокусируйтесь не на том, как заработать, а на том, как не потерять. Многие инвесторы приходят на рынок с целью заработать как можно больше и как можно быстрее – желание, в общем-то, понятное, но оно приводит к тому, что люди берут на себя излишние риски. Пол Тюдор Джонс, Стивен Коэн, Уоренн Баффет, Джим Симмонс – все эти люди по-разному заработали свои состояния, но их всех объединяет один факт – они не потеряли свои деньги.

2. Не принимайте убытки слишком близко к сердцу. Вне зависимости от вашей осторожности, опыта и знаний в любой торговле будут убыточные сделки. Несмотря на то, что убытки, конечно же, нужно стараться минимизировать, не стоит впадать и в другую крайность – а именно: активно пытаться их избегать любой ценой. На фондовом рынке невозможно заработать не рискуя, и порой вы будете терпеть убытки – главное, это соблюсти правильный баланс между риском и доходностью.

( Читать дальше )

Я очень устала, помогите кто - нибудь :(

- 16 июня 2016, 22:14

- |

Растущая облачность

- 14 июня 2016, 17:28

- |

О рынке

Трейдеру трудно быть терпеливым.

Если купленная акция выросла на 5%, а некупленная на 7%, то трейдер корит себя о недополученных 2%.

Отложенное удовольствие.

Спекулянт хочет получить результат прямо сейчас. Поэтому он действует, исходя из желания мгновенных результатов. Инвестор готов накапливать позиции, чтобы получить результат через 10-20-40 лет.

Большие игроки покидают финансовый сектор и уходят либо в отпуск, либо распределяют средства среди потребительского и металлургического секторов.

О портфеле

Начал понимать выражение «защитный актив». На мой взгляд это НорНикель и МТС в моем портфеле. Данные эмитенты ведут открытую политику и планируют стабильные выплаты дивов ближайшие 3 года. Поэтому падение цен можно не боятся и докупать по возможности.

Информация о приватизации госкомпаний. Возможно до начала осени реализуют пакет Алросы.

Также думаю, что нужно создавать регулярный денежный поток. Не ждать 10-кратных скачков цены, заработков в 1000% и супер-идей, а создать небольшой стабильный поток, который направлять на покупку активов.

( Читать дальше )

Как закалялась сталь. Начало

- 09 июня 2016, 14:45

- |

Судьба трейдера известна заранее. Каждый проходит один и тот же путь. Подобно гусенице сворачивается в куколку, чтобы затем стать бабочкой…

Эта история может показаться тебе бледной, мой пафосный читатель. Ну что за цифры? Депозит $2.000, это разве серьёзно? На форуме или в торговом зале ДЦ ты встретишь множество трейдеров, ворочающих крупными счетами и снимающих сказочные профиты. Если кто-нибудь из них попросит денег в долг, не давай. Я пишу о простом парне, чьи финансовые возможности не больше твоих. Я бы поставил суммы еще меньше, приблизился бы к реалиям среднестатистического трейдера, но рискую потерять твой интерес.

О Форексе я узнал в 2002 году. Я был пробивным провинциалом, только что приехавшим в Москву. Ты, кстати, знаешь, чем отличается осевший от недавно приехавшего? Осевший не пойдет в платный туалет, а пойдет в Макдональдс. Их даже специально большой «М» обозначили. Осевшего не испугают ограды московских элитных дворов. Он не будет ходить кругами, не зная, как подобраться, а подойдет к калитке и надавит кнопку вызова, требуя, чтоб его впустили. Осевший не платит в электричках и не старается проскочить мимо милиционера. Не потому, что у него есть регистрация, а потому, что знает закон: московский милиционер не видит тебя, если ты не видишь его.

( Читать дальше )

Ри, Си, ММВБ, Нефть мысли по рынку. Пересмотр.

- 09 июня 2016, 11:05

- |

Итак о рынке:

По фону — Главное что нас тревожит в моменте это нефть, изначально в последние дни я считал, что нефть не уйдёт выше 52. Но уровень она проколола. По сути для меня это не очень важно т.к. саму нефть я не торгую. Что нужно понимать о нефти — её тренды в основном заканчиваются ходом по экспоненте. И вчера-позавчера нефть перешла именно на такой ход. Именно это заставило меня воздерживаться от шортов именно Ри, т.к. я ожидал слива в рублебаксе на выносе нефти. В текущий момент нефть пытается развернуться, но главный минус экспоненциального хода, что его точные цели прогнозировать крайне сложно и в теории нефть даже может ударить к уровню 55. На мой взгляд это пока не так важно, т.к. разворот уже близко в любом случае ИМХО.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал