SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера will

Онлайн тестирование системы в WLD

- 30 ноября 2011, 19:20

- |

Привет! Спасибо всем кто посетил вебинар, приятно когда много слушателей, еще более приятно получать хорошие отзывы =)

Вебинар длился 1.10, успел показать как настраивать WLD и показать где что отображается, завтра погоняем еще одну системку и попытаемся проанализировать результаты её оптимизации. Постарался дать максимальное количество практического материала, без воды. Кажется получилось, но это пускай оценят слушатели. Кто смотрел вебинар, давайте обратную связь и задавайте вопросы.

Спасибо Цериху и команде stocksharp.com

за поддержку в проведении семинара

Ссылка на первый день

http://connectpro75924939.adobeconnect.com/p2c1l8fnhjh/

На вебинаре был серьезным и говорил по делу, после проделанной работы можно расслабиться и поговорить о разном.

В самом начале вебинара был смешной момент, когда я немного замешкался, девушка сначала сделала мне комплимент, а потом сказала что я похож на бывшего МЧ. Секундный ступор, пока я пытался вспомнить, девушек по имени Ирина =) сама ситуация показалась забавной, с трудом сохранил серьёзную мину =)

( Читать дальше )

Вебинар длился 1.10, успел показать как настраивать WLD и показать где что отображается, завтра погоняем еще одну системку и попытаемся проанализировать результаты её оптимизации. Постарался дать максимальное количество практического материала, без воды. Кажется получилось, но это пускай оценят слушатели. Кто смотрел вебинар, давайте обратную связь и задавайте вопросы.

Спасибо Цериху и команде stocksharp.com

за поддержку в проведении семинара

Ссылка на первый день

http://connectpro75924939.adobeconnect.com/p2c1l8fnhjh/

На вебинаре был серьезным и говорил по делу, после проделанной работы можно расслабиться и поговорить о разном.

В самом начале вебинара был смешной момент, когда я немного замешкался, девушка сначала сделала мне комплимент, а потом сказала что я похож на бывшего МЧ. Секундный ступор, пока я пытался вспомнить, девушек по имени Ирина =) сама ситуация показалась забавной, с трудом сохранил серьёзную мину =)

( Читать дальше )

- комментировать

- 60 | ★9

- Комментарии ( 25 )

Программа Alerter для пользователей Quik (Обновление)

- 26 ноября 2011, 19:14

- |

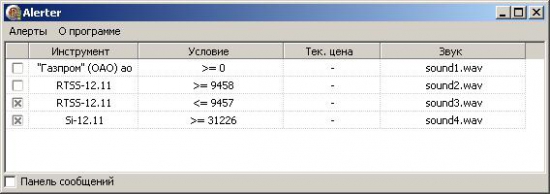

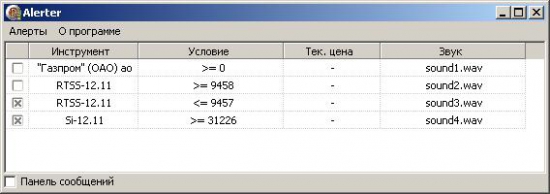

Небольшое обновление программы Alerter.

Внесённые изменения:

При срабатывании алерта можно указать запуск приложения (внешней программы).

Подробнее о программе здесь: http://smart-lab.ru/blog/25110.php

Кроме того, многие интересовались возможностью отправки СМСок на мобильные телефоны. С помощью программы SimpleSMS и нововведения в Alerter теперь это легко осуществимо! (Спасибо за информацию о SimpleSMS Евгению Александровичу).

Программу можно скачать здесь.

Спасибо за внимание!

Памятка трейдеру (вторая часть )

- 23 ноября 2011, 17:31

- |

Продолжим наши «заметки на полях» в этот раз… Куртис Фейс «Путь черепах»

Важные моменты из книги «Путь Черепах»

(взято из сети так что авторство не мое)

Важные моменты из книги «Путь Черепах»

(взято из сети так что авторство не мое)

- Секрет трейдинга и успеха Черепах заключается в том, что они успешно торговали, используя даже самые тривиальные концепции и идеи. Но, если вы хотите быть такими как они, вы должны постоянно следовать принятым правилам.

- Сложность трейдинга лежит не в сфере концепций, а в их применении. Достаточно легко научить правильным шагам в трейдинге. Сложно применять преподанные уроки на практике.

- Для достижения успеха необходимо исполнять все сделки с религиозным фанатизмом.

- Второе, что хочу отметить – это, что Черепахи никогда не пытались предсказать движение рынка. Вместо этого они изучали индикаторы, свидетельствующие о состоянии рынка. Это крайне важная концепция. Хорошие трейдеры не предсказывают, что будет делать рынок. Они смотрят на индикаторы того, что рынок делает сейчас.

- Успешные трейдеры думают о настоящем, и предпочитают не думать слишком много о будущем.

- Думайте в терминах вероятности, а не прогноза: вместо того чтобы пытаться правильно угадать движение рынка, фокусируйтесь на методах, по которым вероятность исхода в долгосрочной перспективе является благоприятной.

- Далее немного об уровнях и сопротивлениях. Сам факт, что большинство трейдеров верят в уровни поддержки и сопротивления, как раз и формирует эти уровни, потому что их вера выражается в их поведении.

- Точки ценовой нестабильности представляют хорошие возможности для трейдинга, потому что в этих точках достаточно невелика разница между работающей и неработающей сделкой. Это означает, что цена ошибки тоже невелика.

- Другой важный раздел трейдинга, на который обращает внимание Куртис Фейс – это управление капиталом и рисками.

- Управление деньгами – это искусство удержания риска крушения на приемлемом уровне при одновременном увеличении потенциала прибыли.

- Управлять деньгами в стиле Черепах означает оставаться в игре.

- Следующий момент – устойчивость системной торговли.

- Устойчивый трейдинг предполагает построение программы трейдинга, работающей вне зависимости от будущего состояния дел. Ее основа – признание того, что никто не способен предугадать грядущее.

- Также устойчивость это сочетание простоты и разнообразия. Простота может быть выражена в минимизации правил. Разнообразие может быть воплощено в торговле на максимальном количестве не коррелирующих между собой рынков.

- Если у рынка есть достаточный объем, и он отличается от остальных рынков в вашем портфеле, на этом рынке нужно торговать.

Памятка трейдеру - часть первая.

- 23 ноября 2011, 14:32

- |

Я по своей натуре ленивый человек .

Для меня перечитать книгу второй раз, даже если она мне понравилась большая проблема. Поэтому я когда читаю выделяю какие то моменты из книги и в конце все это скидываю в word.Потом распечатываю и бросаю эти заметки в ящик стола на работе, в кабинете дома,( главное чтоб их было всегда видно -)) ну и самое главное место где прочитано все это на несколько раз ТУАЛЕТ!!! -))) Очень помогает когда на рынке всеблеатьхерово! или наоборот прийти в себя после «яблеатьмегачувак». На самом деле неплохо было бы пробежать по выборкам хотя бы раз в неделю. Я хочу поделится грубо говоря «главными мыслями» таких людей как Герчик Ливермор Элдер Куртиса Фейса ну и не так знаменитых «чуваков».

По некоторым из этих авторов даж не пришлось делать выборку они сами об этом позаботились… Отдельный респект А.Герчику!!! -)))

Начну с Ливермора ...

Кратко «Как торговать акциями по Джесси Л.Ливермор».

Для меня перечитать книгу второй раз, даже если она мне понравилась большая проблема. Поэтому я когда читаю выделяю какие то моменты из книги и в конце все это скидываю в word.Потом распечатываю и бросаю эти заметки в ящик стола на работе, в кабинете дома,( главное чтоб их было всегда видно -)) ну и самое главное место где прочитано все это на несколько раз ТУАЛЕТ!!! -))) Очень помогает когда на рынке всеблеатьхерово! или наоборот прийти в себя после «яблеатьмегачувак». На самом деле неплохо было бы пробежать по выборкам хотя бы раз в неделю. Я хочу поделится грубо говоря «главными мыслями» таких людей как Герчик Ливермор Элдер Куртиса Фейса ну и не так знаменитых «чуваков».

По некоторым из этих авторов даж не пришлось делать выборку они сами об этом позаботились… Отдельный респект А.Герчику!!! -)))

Начну с Ливермора ...

Кратко «Как торговать акциями по Джесси Л.Ливермор».

- Плоды вашего успеха будут в прямой зависимости от честности и искренности Ваших усилий в ведении Ваших записей, Вашего мышления и Вашей манеры делать собственные выводы;

- Есть очень верная пословица «Вы можете выиграть конный забег, но Вы не можете выиграть скачки». Так же и с рыночными операциями;

- Опыт показывает, что сделки, приносящие реальные деньги при спекуляции акциями или товарами, показывают прибыль с самого начала;

- Пока акция движется в нужном направлении, также как и рынок, не спешите брать прибыль. Вы знаете, что, Вы правы, потому что, если бы Вы были не правы, у Вас не было бы вообще никакой прибыли. Позвольте ей двигаться и двигайтесь вместе с ней. Это может превратиться в очень большую прибыль, и пока действия рынка не дают Вам почвы для волнений, имейте храбрость придерживаться Ваших убеждений и оставайтесь в рынке;

- Прибыль всегда позаботится о себе сама, но потери – никогда. Спекулянт должен застраховать себя от значительных потерь, беря первую маленькую потерю;

- Успешная спекуляция – что угодно, но только не простые догадки.

- Я полагаю, справедливо утверждение, что деньги, потерянные одной только спекуляцией, небольшие по сравнению с гигантскими суммами, потерянными так называемыми инвесторами, которые позволили их инвестициям жить своей жизнью;

- Когда акция начинаеть скользить вниз, никто не может сказать, как далеко она пой2дет. Так же никто не может предсказать окончательную вершину широкого восходящего движения акции. Несколько мыслей должны быть сохранены на поверхности в памяти. Первая: никогда не продавайте акцию, потому что она кажется дорогостоящей. И наоборот, никогда не покупайте акцию, только потому, что у нее было большое снижение от предыдущего максимума;

- Безрассудно совершать вторую сделку, если первая убыточна. Никогда е усредняйте потери. Пусть эта мысль несмываемо запечатлится в Вашем сознании;

- Гениальный спекулянт однажды сказал мне: «Когда я вижу показанный мне сигнал опасности, я не спорю с этим. Я выхожу! Несколько дней спустя, если все выглядит в порядке, я всегда смогу вернуться обратно. Таким образом, я спасаюсь от беспокойства и потери денег»;

- Если вы правильно рассчитали движение. Ваша первая сделка покажет Вам прибыль в самом начале. С этого момента, все, что от Вас требуется, быть начеку, наблюдая за появлением сигнала опасности, который скажет Вам выйти и перевести бумажные доходы в реальные деньги;

- После периода успеха на фондовом рынке всегда есть искушение стать небрежным или чрезмерно честолюбивым;

- Одна из главные ошибок всех спекулянтов – побуждать себ я к обогащению в слишком короткое время;

- Спекулянт дожжен сделать правилом, что каждый раз, когда он закрывает успешную сделка, нужно взять половину прибыли и вывести ее, превратив в реальные деньги;

- Если вы сделаете свое собственное открытие, получите Ваш собственный стиль торговли, проявите терпение, будете следить за сигналами опасности, то Вы разовьете надлежащий образ мышления;

- Если вы хотите купить 500 акций. Начните с покупки 100 акций. Затем, если рынок растет, купите еще 100 акций и так далее. Но каждая последующая покупка должна быть по более высокой цене, чем предыдущая. То же самое правило должно быть применено при короткой продаже;

- Помните: для акции всегда есть причина, чтобы вести себя так, как она себя ведет. Но помните еще и то, что Вы не будете знать эту причину до того момента в будущем, когда уже будет слишком поздно извлекать из нее пользу.

Программа Alerter для пользователей Quik

- 22 ноября 2011, 20:35

- |

Уважаемые смартлабовцы!

Представляю небольшую бесплатную утилитку для Quik — Alerter.

Программа следит за ценой инструментов и выдаёт сигнал в случае, если цена поднимается выше или опускается ниже заданного значения.

Идея программы принадлежит пользователю enter.

Программу можно скачать здесь.

Помощь по настройке программы Вы найдёте в папке help архива.

Свои замечания и предложения Вы можете отправлять на адрес:

escoman@mail.ru, либо оставлять в комментариях к этому посту.

Спасибо за внимание!

Трейдинг в контексте "теории поведенческих финансов"

- 22 ноября 2011, 20:12

- |

Добрый вечер!

Хотел бы несколько своих первых тем на данном ресурсе посвятить психологии, как важной составляющей живого трейдинга (в противоположность торговым роботам).

Данная статья является частью конспекта, основанного на книге Канеман Д., П. Словик, Тверски А. «Принятие решений в неопределённости: Правила и предубеждения». Интерпретировал данную книгу исключительно в контексте трейдинга.

Так, наиболее известными исследователями теории «поведенческих финансов» являются Канеманом Д. и Тверски А., которые ввели понятия эвристика и отклонение. Эвристика определяется как подсознательный приём для упрощения процесса анализа сложных ситуаций и вероятностей, то есть, не осознанно, на уровне подсознания создаётся правило для решения проблемы путём упрощения информации.

Отклонения – это предрасположенность нашего сознания к определённым процессам, которые приводят к нерациональным решениям. Причина заключается в индивидуальных (не всегда рациональных) принципах отбора информации. Например, инвестор, не обладая достаточным уровнем объективных знаний в области оценки ценных бумаг, может, в итоге, принимая очевидные ошибочные инвестиционные решения, и не иметь сомнений в своей правоте. Соответственно, Канеман Д., и Тверски А.выделяют несколько типов эвристики: подобия, наличия и якоря.

( Читать дальше )

Хотел бы несколько своих первых тем на данном ресурсе посвятить психологии, как важной составляющей живого трейдинга (в противоположность торговым роботам).

Данная статья является частью конспекта, основанного на книге Канеман Д., П. Словик, Тверски А. «Принятие решений в неопределённости: Правила и предубеждения». Интерпретировал данную книгу исключительно в контексте трейдинга.

Так, наиболее известными исследователями теории «поведенческих финансов» являются Канеманом Д. и Тверски А., которые ввели понятия эвристика и отклонение. Эвристика определяется как подсознательный приём для упрощения процесса анализа сложных ситуаций и вероятностей, то есть, не осознанно, на уровне подсознания создаётся правило для решения проблемы путём упрощения информации.

Отклонения – это предрасположенность нашего сознания к определённым процессам, которые приводят к нерациональным решениям. Причина заключается в индивидуальных (не всегда рациональных) принципах отбора информации. Например, инвестор, не обладая достаточным уровнем объективных знаний в области оценки ценных бумаг, может, в итоге, принимая очевидные ошибочные инвестиционные решения, и не иметь сомнений в своей правоте. Соответственно, Канеман Д., и Тверски А.выделяют несколько типов эвристики: подобия, наличия и якоря.

( Читать дальше )

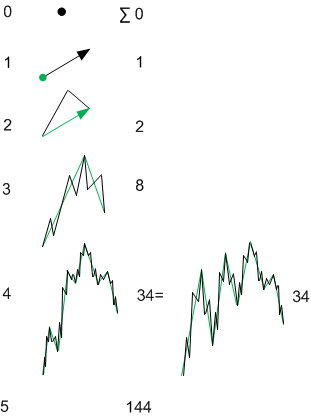

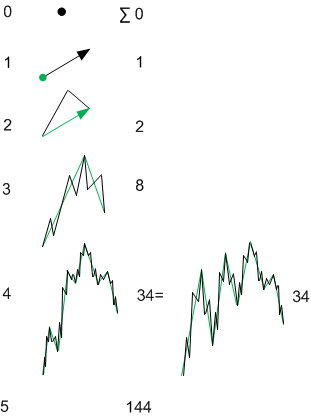

Реализация self-identical механизма в robust fractal. Гипотеза о полном цикле Эллиотта для 4ой итерации

- 20 ноября 2011, 19:47

- |

Этот пост для приверженцев гипотезы фрактальных рынков, скорее даже для еще более узкой категории — людей, которые убеждены, что график цены не есть просто indefinite fractal, как береговая линия например. Легко ли прогнозировать ее изгибы при масштабировании? Трудновато, думаю.

Выдающийся теоретик волнового анализа Robert Prechter говорит, что цена является неким сочетанием self-identical fractals и indefinite fractals. Он назвал его robust fractal. Именно механизм самоподобия (self-identical) и является основой для работы теории волн Эллиотта, прогнозирования цены. Забавно, что это не понимают даже некоторые «физтеховцы» (http://smart-lab.ru/blog/mytrading/16576.php). Какой позор! Диплом в печи :)

А теперь главные вопросы, которые я хотел бы поднять этим постом: 1) а как собственно реализован механизм самоподобия? 2) как «растет» robust fractal?

Здесь условно показаны первые 4 итерации закона Эллиотта. Для краткости я опущу все кроме перехода от 3его к 4ой итерации, т.к. моя гипотеза относится именно к этому месту. Можно заметить, что 4ая итерация содержит в себе точные копии 3ей в нескольких местах. Другими словами полный цикл Эллиотта можно найти в УЧАСТКЕ 4ого! Это не полное самоподобие как у кривой Коха, но и не береговая линия. Некая комбинация свойств. Варианты:

( Читать дальше )

Выдающийся теоретик волнового анализа Robert Prechter говорит, что цена является неким сочетанием self-identical fractals и indefinite fractals. Он назвал его robust fractal. Именно механизм самоподобия (self-identical) и является основой для работы теории волн Эллиотта, прогнозирования цены. Забавно, что это не понимают даже некоторые «физтеховцы» (http://smart-lab.ru/blog/mytrading/16576.php). Какой позор! Диплом в печи :)

А теперь главные вопросы, которые я хотел бы поднять этим постом: 1) а как собственно реализован механизм самоподобия? 2) как «растет» robust fractal?

Здесь условно показаны первые 4 итерации закона Эллиотта. Для краткости я опущу все кроме перехода от 3его к 4ой итерации, т.к. моя гипотеза относится именно к этому месту. Можно заметить, что 4ая итерация содержит в себе точные копии 3ей в нескольких местах. Другими словами полный цикл Эллиотта можно найти в УЧАСТКЕ 4ого! Это не полное самоподобие как у кривой Коха, но и не береговая линия. Некая комбинация свойств. Варианты:

( Читать дальше )

Куртис Фейс. "Путь черепах. Из дилетантов в легендарные трейдеры"

- 19 ноября 2011, 22:48

- |

Когда читал книгу, составил для себя небольшой конспект. Возможно, для кого-то будет полезен. Хотя, конечно, без прочтения оригинала понять его будет трудно.

В команду «черепашек» отбирались люди, которые имели опыт в теории игр и построении стратегий, а также хорошее знание теории вероятности, применявшейся в играх с элементом удачи.

Вот некоторые примеры когнитивных предубеждений, влияющих на трейдинг:

– Неприятие потерь – склонность избегать расходов, а не стремиться получать доходы.

– Эффект понесенных расходов – склонность рассматривать уже потраченные деньги как нечто более ценное по сравнению с деньгами, которые могут быть потрачены в будущем.

– Эффект распоряжения – склонность фиксировать доходы и не фиксировать потери.

( Читать дальше )

В команду «черепашек» отбирались люди, которые имели опыт в теории игр и построении стратегий, а также хорошее знание теории вероятности, применявшейся в играх с элементом удачи.

Вот некоторые примеры когнитивных предубеждений, влияющих на трейдинг:

– Неприятие потерь – склонность избегать расходов, а не стремиться получать доходы.

– Эффект понесенных расходов – склонность рассматривать уже потраченные деньги как нечто более ценное по сравнению с деньгами, которые могут быть потрачены в будущем.

– Эффект распоряжения – склонность фиксировать доходы и не фиксировать потери.

( Читать дальше )

Ценная подборка №19. Статистический трейдинг. Свежая и интересная идея для стратегии.

- 18 ноября 2011, 23:35

- |

Как обычно строят торговые системы? Придумывают условие для входа в позицию и условие для выхода из позиции, потом применяют полученные условия на ценовой график и получают эквити системы как сумму результатов сделок. Таким образом, если представить текущую ситуацию в момент принятия решения в виде набора разных числовых факторов (цена, волатильность, показания разных опорных индикаторов и прочее), то алгоритм системы будет бинарным, то есть выдавать два значения: «вход в позицию» или «выход из позиции». Это привычный всем способ построения системы, но у него есть свои недостатки.

Например, предполагается, что каждый раз мы входим в позицию одной и той же долей капитала. Однако очевидно, что такой подход довольно негибкий, ведь рыночные ситуации могут иметь разную степень определенности, возможно, иногда имело бы смысл войти в позицию небольшой суммой. То есть, кажется разумным, что объем позиции все-таки должен как-то зависеть от тех самых исходных факторов, а алгоритм торговой системы должен выдавать не крайности («без позиции», «войти на все»), а долю капитала, плавно изменяющуюся от нуля до максимально возможной.

( Читать дальше )

Например, предполагается, что каждый раз мы входим в позицию одной и той же долей капитала. Однако очевидно, что такой подход довольно негибкий, ведь рыночные ситуации могут иметь разную степень определенности, возможно, иногда имело бы смысл войти в позицию небольшой суммой. То есть, кажется разумным, что объем позиции все-таки должен как-то зависеть от тех самых исходных факторов, а алгоритм торговой системы должен выдавать не крайности («без позиции», «войти на все»), а долю капитала, плавно изменяющуюся от нуля до максимально возможной.

( Читать дальше )

Рекомендую продвинутым роботостроителям, если кто еще не видел.

- 15 ноября 2011, 23:58

- |

На ночь глядя хочу поделиться ценными ссылками для продвинутых роботрейдеров, вдруг кто еще не видел.

Грамотная оптимизация ТС

http://www.russian-trader.ru/forums/content.php?r=18-optimization

Датамайнинг

http://www.russian-trader.ru/forums/content.php?r=20-data-mining&page=2#comments

Парный трейдинг раз

http://www.russian-trader.ru/forums/content.php?r=48-pravduk-regression

Парный трейдинг два

http://www.russian-trader.ru/forums/content.php?r=50-pravduk-recursion

Правдюк с механизатором мощные парни, чего говорить.

Всем удачи.

P.S.

Выкладывать сюда не осмелилися. Материала много очень.

Грамотная оптимизация ТС

http://www.russian-trader.ru/forums/content.php?r=18-optimization

Датамайнинг

http://www.russian-trader.ru/forums/content.php?r=20-data-mining&page=2#comments

Парный трейдинг раз

http://www.russian-trader.ru/forums/content.php?r=48-pravduk-regression

Парный трейдинг два

http://www.russian-trader.ru/forums/content.php?r=50-pravduk-recursion

Правдюк с механизатором мощные парни, чего говорить.

Всем удачи.

P.S.

Выкладывать сюда не осмелилися. Материала много очень.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал