Избранное трейдера Роман Белый

Нефть: Откуда объемы ? Из спредов вестимо ... Часть 1

- 12 июля 2016, 11:36

- |

Предисловие

Год назад на канале Russia Today видел интервью сотрудника JP Morgan из студии в Лондоне, в котором мимоходом упоминали, что на финансовом рынке на 1 физический баррель нефти приходится 60 000 тысяч баррелей бумажных. Цифра конечно поразила, но удивило другое: это же сколько надо денег чтобы сделать overnight позиции, т.е. перенос позиции через ночь когда на 1 лот фьючерса в нефти требуется для overnight 5000-6000 долларов.

На тот момент я мало знал о календарных спредах, поэтому данный пост думаю будет открытием и для других трейдеров

Почему календарные спреды ?

Для многих трейдеров календарный спред – это инструмент биржи, который позволяет перероллиться из одного фьючерса в другой, например чтобы перенести лонг 1 лот из фьючерса нефти AUG16 в лонг 1 лот SEP16 нужно в календарном спреде AUG16-SEP16 продать 1 лот: в итоге биржа за Вас во фьючерсе AUG16 продаст 1 лот, а в SEP16 купит 1 лот.

Цена по которой Вы будете это делать, если по лимитному ордеру, будет = Цена ASK AUG16 – Цена BID SEP16. Как результат Вы экономите на комиссии, так как биржа рассматривает это как 1 сделку на 1-м инструменте (каждый календарный спред имеет свой стакан на бирже), но по факту мы понимаем такая сделка порождает 2 сделки в 2-х фьючерсах, т.е. мы увидим ОБЪЕМ 1 лот продан во фьючерсе AUG16, и 1 лот куплен во фьючерсе SEP16.

( Читать дальше )

- комментировать

- ★25

- Комментарии ( 22 )

Когда толпа ждёт вниз... Мысли. И о роликах.

- 08 июля 2016, 14:59

- |

Сегодня большинство толповиков ждало с утра вниз. Потом задним числом конечно напишут вам другое. Но если посмотреть на то что писалось утром, ретесты, пробои туда сюда, в общем вниз вниз. Рынок не мог падать при таких мнениях толповиков точно. Хотя выходил из шортов естественно не поэтому. Что важно понимать в таких случаях. Мне надоело каждый раз писать одни и те же вещи в дискуссиях. Так что несколько мыслей запишу в блог отдельно.

В общем мысли:

1. Рынок уходит вверх в таких случаях не потому что толпа ждёт вниз. Рынок уходит вверх совершенно по своим причинам, толпа просто не умеет его видеть. Поэтому не надо считать что я делаю что-то наоборот по отношению к кому то. Да я часто использую мнения толповиков как дополнительный индикатор но это скорее такое моральное подтверждение нежели руководство к действию.

( Читать дальше )

Избыток валютной ликвидности сходит на нет - Важно

- 05 июля 2016, 13:59

- |

Небольшое резюме по статье:

-есть предпосылки для ослабления рубля

-нет предпосылок для роста рублевых доходностей облигаций, с тенденцией для дальнейшего их снижения

Согласно опубликованному в конце июня обзору банковского сектора, в мае была получена прибыль в размере 67,1 млрд руб., что выше чем в предшествующем месяце — 57,3 млрд руб. (с начала года было заработано 234 млрд руб.). Повышение прибыльности является следствием уменьшения стоимости фондирования (прежде всего, у крупных госбанков, обслуживающих федеральные счета, на которые приходят бюджетные расходы), а также позитивной переоценки долговых ценных бумаг (так, в мае фиксированные ставки процентных свопов снизились на 30-40 б.п.). В то же время отчисления в резервы (стоимость риска) заметно возросли с 33,7 млрд руб. до 107,8 млрд руб.

В валютной части баланса с расчетных счетов и депозитов юрлиц отток средств в сравнении с предыдущим месяцем усилился до 3,3 млрд долл. (с 1,4 млрд долл.), что, по-видимому, является следствием погашения внешнего долга (3,8 млрд долл., согласно прогнозному графику ЦБ РФ). Существенное сокращение кредитного портфеля в инвалюте на 10,8 млрд долл. сопровождалось одновременным приростом валютного кредитования финансовых организаций различных форм собственности (не банки) в объеме 12,2 млрд долл. Такое изменение могло стать следствием как переклассификации ряда активов, так и перемещения (продажи с условием последующей покупки) кредитов/ценных бумаг на баланс управляющей компании с одновременным предоставлением финансирования (РЕПО). В последнем случае происходит повышение норматива ликвидности. По нашим оценкам, без учета этих связанных транзакций кредитный портфель вырос бы на 1,4 млрд долл.

( Читать дальше )

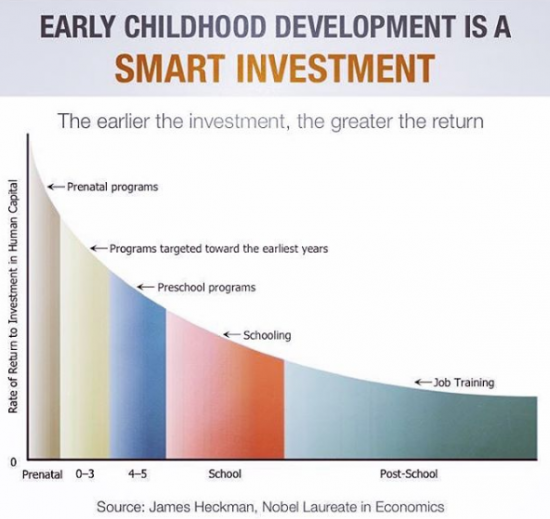

Оптимальное время для инвестиций в человека

- 03 июля 2016, 13:57

- |

Картинка эта говорит нам о том, что если нам не повезло с родителями, то время наше безвозвратно ушло. Помните, похожую идею в своем блоге как-то озвучивал Silent Hamster, говоря примерно о том, что нищеброды плодят нищебродов и измениться у нас с вами шансов нет:)

У меня к этой картинке только один вопрос:

А какие именно инвестиции надо делать в пренатальный период, чтобы они принесли максимальный «доход» в будущем?

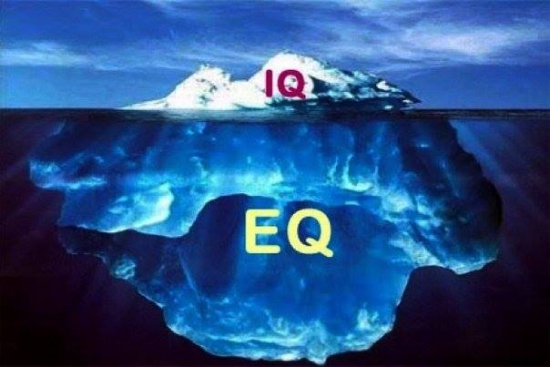

Очень важная книга для полного осознания - Эмоциональный интеллект

- 01 июля 2016, 00:50

- |

Итак, книга важна для всех, кто существует в социуме. Особенно она важна для всех родителей. Там содержится такая информация, которую вы больше нигде не увидите. Книга вообще многое объясняет в плане того, как родители влияют на социальную ориентированность ребенка. Например, простой факт: у нервных вспыльчивых родителей скорее всего будут расти такие же дети, потому что в первые годы жизни дети «срисовывают» модель поведения и скорее всего, будут также себя вести со своими детьми. Лично мне было интересно переосмыслить книгу с учетом того, как воспитывался я, как воспитывались мои родители и т.п. Конечно нашим предкам бы не помешало почитать и хорошенько усвоить эту книжку=) Ну а коль скоро машины времени нет, читать и усваивать материал и применять его на практике придется нам.

Главная идея в воспитании по Гоулману, я бы сказал, — это необходимость проявлять небезраличие к эмоциям, которые переживает малыш. Относится к ним с вниманием, да и вообще, надо опутать ребенка любовью в любой ситуации. Даже когда ребенок орёт, хочется ему двинуть, наорать в ответ — мы этого делать никак не должны. Это испортит его характер во взрослой жизни и сделает его менее уравновешенным.

Книга особенно важна не только родителям, но и руководителям. Потому что от того, как они ведут себя с подчиненными, сильно зависит атмосфера в коллективе.

( Читать дальше )

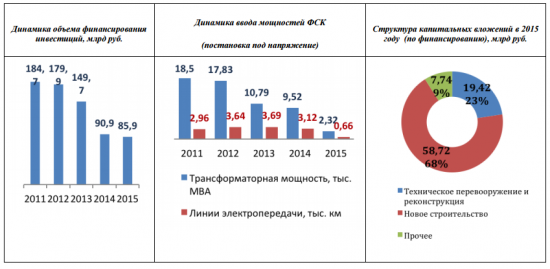

!Черт! Поспешил с выводами относительно ФСК ЕЭС

- 30 июня 2016, 19:35

- |

***

UPD: моё внимание обратили на то, что я опирался не на те цифры при своих выводах. Оказалось, что в годовом отчете ФСК привела свои финрезы по РСБУ, а по МСФО прибыль в 3 раза выше, что конечно же серьезно меняет картину. Соответственно все выводы ниже — неверные:(

***

Итак, это был самый душный годовый отчет их всех, которые я до сих пор успел прочитать. Отчет писан как курица лапой, могли бы и покрасивше оформить. Начну с того, что до сих пор я не понимал, чем отличается ФСК ЕЭС от Холдинга МРСК и от Россетей, и чем эта компания вообще занимается.

Начну с выводов. ФСК — монополист, занимает 100% рынка, рынок этот стабилен (энергопотребление РФ по прогнозам будет расти менее чем на 1% в год), выручка плавает только при изменении тарифов. Тарифы меняются у ФСК чуть медленнее, чем растет инфляция. Бизнес-то неплохой, но есть один нюанс — это капзатраты (CAPEX). Капекс у ФСК гигантский, плавает как слон в посудной лавке, ловко делая компанию то прибыльной, то убыточной. С 2011 года компания сожгла огромную тонну наличности (700 млрд), нарастив в 3 раза долг до почти 300 млрд руб. Процентные платежи по этому долгу в 2015 составили 30 млрд рублей — в 2 раза больше чистой прибыли. На капекс потрачено 86 млрд. рублей в 2015 году и по планам контора будет тратить по 80 ярдов ежегодно до 2020 года.

Таким образом, я вам так скажу:

зарабатывают в ФСК ЕЭС не акционеры, а подрядчики и держатели облигаций. Бизнеса компании хватает ровно на то, чтобы делать инвестиции и платить проценты по облигациям. И всё.

Фанаты ФСК говорят, что контора стоит очень дешево относительно активов. Да, активов там хоть 88пой жуй = 1,3 трлн рублей. Чистые активы 890 млрд руб, а P/B = смешные 0,22. То есть контора стоит в 5 раз дешевле своих активов. Оно и не удивительно, при рентабельности этих активов 2,3% годовых.

( Читать дальше )

Взгляд на рынок. История повторяется!

- 30 июня 2016, 15:22

- |

Индекс РТС находится под линией нисходящего тренда, поэтому глобально мы находимся именно в нисходящем тренде. К чему это все? К тому, что история повторяется, психология людей остается прежней. Зарабатывают те, кто замечает детали.

( Читать дальше )

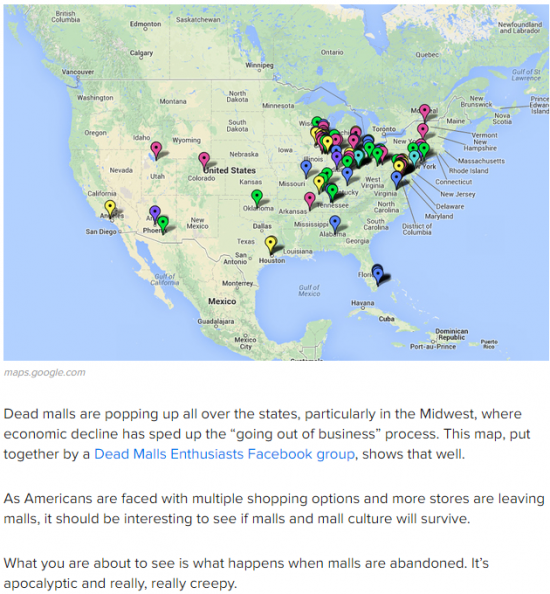

Заброшенные ТЦ в США. Фото.

- 29 июня 2016, 17:01

- |

www.buzzfeed.com/mjs538/completely-surreal-pictures-of-americas-abandoned-malls?utm_term=.usGD7kp61#.jqRajo8nX

От 2014 года правда. Но все равно масштабы конечно впечатляют. Нашим надо посмотреть а потом думать строить очередной ТЦ или нет.

Группа в Фейсбуке с фото. https://www.facebook.com/groups/DeadMallEnthusiasts/

Rolling Acres Mall: Akron, Ohio

The Rolling Acres Mall opened in 1975 and expanded several times throughout its history. At one point, it had more than 140 stores. On Dec. 31, 2013, the mall’s last retail store closed, and it currently remains abandoned.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал