SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера waldhaber

Как торговать акции. Опыт Джесси Л.Ливермора

- 17 января 2013, 14:59

- |

Приход и причастие начинающего к миру трейдинга, связан с лавиной информацией, которая нещадно обрушивается на его мозг. Желая поскорее заработать, быстро и много, приняв с легкостью на веру утверждения различных лже – гуру о бесполезности чтения, новичок устремляется на рынок, где тут же попадает на обед, завтрак и ужин, более опытных товарищей, ни раз, ни два, и, ни три. Вот здесь то и начинается поиск и осмысление своего пути, погружение в море информации, прохождение этапов становления. Систематизируя знания, приходишь к ясному пониманию ценности опыта всемирно известных и успешных трейдеров, оставивших свой яркий след в истории трейдинга. Одним из них, передавших нам свой бесценный опыт, является Джесси Л.Ливермор. Вот что он пишет, в своей книге «Как торговать акциями» (выдержки из книги):

Одна из главных ошибок всех спекулянтов – побуждать себя к обогащению в слишком короткое время. Вместо того, чтобы за два или три года сделать 500% от капитала, они пытаются сделать это за два или три месяца. Время от времени они преуспевают. Но удерживаются ли такие смелые трейдеры? Никак нет. Почему? Поскольку это — нездоровые деньги, появляясь быстро, они задерживаются лишь на короткое время. В таких случаях спекулянт теряет чувство равновесия. Он говорит: «Если я могу сделать 500% капитала за два месяца, подумайте, что я сделаю за следующие два! Я заработаю состояние»… Такие спекулянты никогда не удовлетворяются. Они продолжают играть на все, пока где-то не соскочит шестерёнка; что-то случается — что-то решительное, непредвиденное, и разрушительное. Наконец от брокера поступает требование доплаты маржи — требование, которое не может быть выполнено, и этот тип азартного игрока сгорает как в огне. Он может вымолить у брокера ещё немного времени, или, если он не слишком неудачен, он, возможно, спас заначку, позволяющую скромное новое начало.

( Читать дальше )

Одна из главных ошибок всех спекулянтов – побуждать себя к обогащению в слишком короткое время. Вместо того, чтобы за два или три года сделать 500% от капитала, они пытаются сделать это за два или три месяца. Время от времени они преуспевают. Но удерживаются ли такие смелые трейдеры? Никак нет. Почему? Поскольку это — нездоровые деньги, появляясь быстро, они задерживаются лишь на короткое время. В таких случаях спекулянт теряет чувство равновесия. Он говорит: «Если я могу сделать 500% капитала за два месяца, подумайте, что я сделаю за следующие два! Я заработаю состояние»… Такие спекулянты никогда не удовлетворяются. Они продолжают играть на все, пока где-то не соскочит шестерёнка; что-то случается — что-то решительное, непредвиденное, и разрушительное. Наконец от брокера поступает требование доплаты маржи — требование, которое не может быть выполнено, и этот тип азартного игрока сгорает как в огне. Он может вымолить у брокера ещё немного времени, или, если он не слишком неудачен, он, возможно, спас заначку, позволяющую скромное новое начало.

( Читать дальше )

- комментировать

- ★86

- Комментарии ( 23 )

Мини-анализ волатильности

- 15 января 2013, 15:37

- |

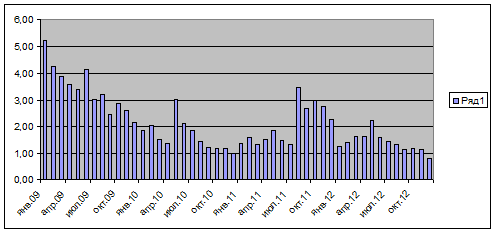

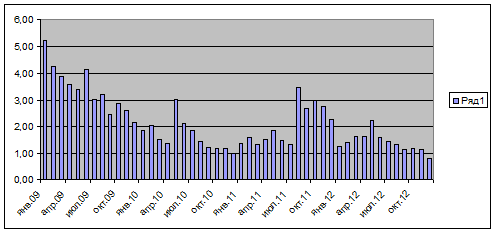

Чего-то надоела мне низкая волатильность нашего рынка, и я решил проанализировать месячную волатильность, но своим способом.

Скачал я получасовые данные с финама по индексу ммвб с января 2009 года.

Были некоторые мелкие косяки в данных, но я думаю, что это не особо существенно.

Взял каждый день… время только с 11-00 до 18-30 МСК… то есть исключил из анализа утренний ГЭП… ну и фигню, предшествующую закрытию, т.к. раньше там были какие-то дикие движения..

Вычислил максимальное и минимальное значение каждого дня с 11-00 до 18-30 МСК.

Разделил максимум на минимум и перевел в проценты.

Дальше вычислил среднее значение процентного движения в каждом месяце.

Вот что получилось..

%

То есть в декабре 2012 рынок от хая до лоу с 11-00 до 18-30 МСК проходил в среднем 0,81%.

Диаграммка...

Еще захотел посчитать % дней в месяце, когда рынок прошел больше 1,5%… цифра взята с потолка))))

( Читать дальше )

Скачал я получасовые данные с финама по индексу ммвб с января 2009 года.

Были некоторые мелкие косяки в данных, но я думаю, что это не особо существенно.

Взял каждый день… время только с 11-00 до 18-30 МСК… то есть исключил из анализа утренний ГЭП… ну и фигню, предшествующую закрытию, т.к. раньше там были какие-то дикие движения..

Вычислил максимальное и минимальное значение каждого дня с 11-00 до 18-30 МСК.

Разделил максимум на минимум и перевел в проценты.

Дальше вычислил среднее значение процентного движения в каждом месяце.

Вот что получилось..

%

То есть в декабре 2012 рынок от хая до лоу с 11-00 до 18-30 МСК проходил в среднем 0,81%.

Диаграммка...

Еще захотел посчитать % дней в месяце, когда рынок прошел больше 1,5%… цифра взята с потолка))))

( Читать дальше )

Меня тут вызвали на разговор о волатильности

- 13 января 2013, 13:51

- |

Так как автор корневого поста обещал меня внести в свой блек-лист, то пишу я в отдельном посте (проверять это не буду)

Так вот, если «грубо», то волатильность — это мера размаха движений от локальных минимумов до максимумов и обратно. И с «трендом» и «боковиком» это понятие никак не связано, так как могут быть тренды с большими основными и коррекционными движениями, а могут быть совсем «узкие» боковики. Поэтому по отношению к этим понятиям мы можем провести историческое исследование, но экстраполировать его результаты на будущее надо с большой осторожностью.

При этом волатильность зависит от периода расчета, таймфрейма и стиля торговли. Про последнее уточню. Трейдера, у которого позиции редко сохраняются позиции на конец дня не интересует волатильность с учетом гэпов, а интересует волатильность внутри дня. Меряться волатильность может как в абсолютных, так и в относительных единицах и на этот счет единого мнения нет. Более того, мой опыт показал, что для рынка США для дорогих акций лучше второе, а для дешевых — первое.

Чем плоха низкая волатильность? Тем, что любая торговля связана с получением прибыли только при наличии движений на некоторую величину. Эта величина может быть постоянной, может быть и адаптивной, т. е. подстраивающейся под волатильность ближайшего прошлого. Конечно большинство трейдеров используют второй случай, помня об изменчивости рынка.

( Читать дальше )

Так вот, если «грубо», то волатильность — это мера размаха движений от локальных минимумов до максимумов и обратно. И с «трендом» и «боковиком» это понятие никак не связано, так как могут быть тренды с большими основными и коррекционными движениями, а могут быть совсем «узкие» боковики. Поэтому по отношению к этим понятиям мы можем провести историческое исследование, но экстраполировать его результаты на будущее надо с большой осторожностью.

При этом волатильность зависит от периода расчета, таймфрейма и стиля торговли. Про последнее уточню. Трейдера, у которого позиции редко сохраняются позиции на конец дня не интересует волатильность с учетом гэпов, а интересует волатильность внутри дня. Меряться волатильность может как в абсолютных, так и в относительных единицах и на этот счет единого мнения нет. Более того, мой опыт показал, что для рынка США для дорогих акций лучше второе, а для дешевых — первое.

Чем плоха низкая волатильность? Тем, что любая торговля связана с получением прибыли только при наличии движений на некоторую величину. Эта величина может быть постоянной, может быть и адаптивной, т. е. подстраивающейся под волатильность ближайшего прошлого. Конечно большинство трейдеров используют второй случай, помня об изменчивости рынка.

( Читать дальше )

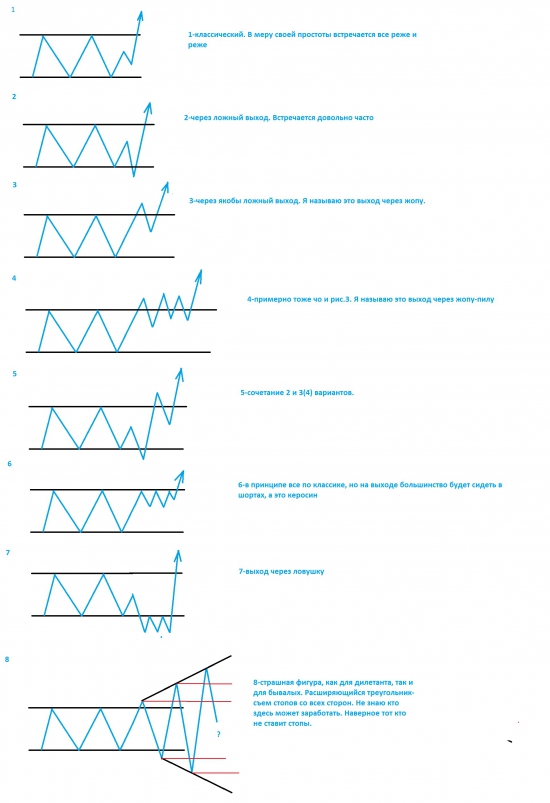

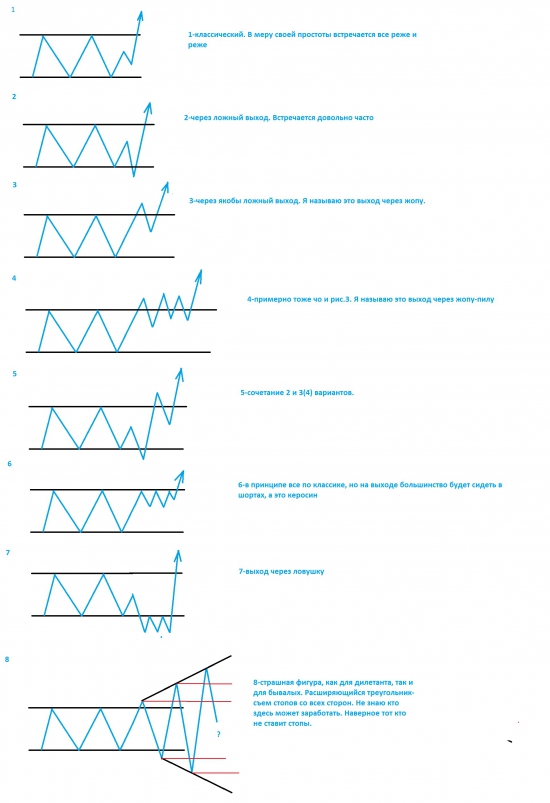

8 вариантов выхода из зоны проторговки. Схематично. Актуально

- 11 января 2013, 15:33

- |

Пока на рынке 4й день вялый боковик, делюсь своим шести летним опытом торговли. На картинках выходы вверх, соответственно зеркально-выходы вниз. Обратите внимание первый истинный выход только на рис.1

Ставим плюсики, чтобы вывести на главную.

Ставим плюсики, чтобы вывести на главную.

Мой полный стейтмент за 4,5 года

- 08 января 2013, 18:11

- |

Многие ошибочно полагают, что я хочу создать фонд. Нет, это не так. Я всего лишь хочу найти партнера с большими ресурсами для долгосрочного инвестиционного сотрудничества.

Пару дней назад я писал о том, на какие вопросы трейдеру придется ответить перед потенциальным грамотным инвестором. Один из вопросов — это история торговли.

Я спросил себя, — «а что я могу показать, если потребуется?» Я решил напрячься и составил полный стейтмент по месяцам по своим брокерским отчетам. Потратил немало времени, но когда оценил цифры, офигел.

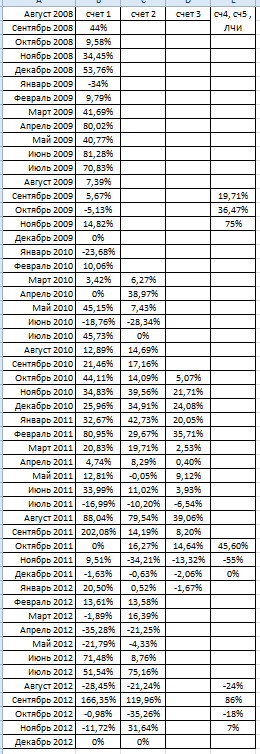

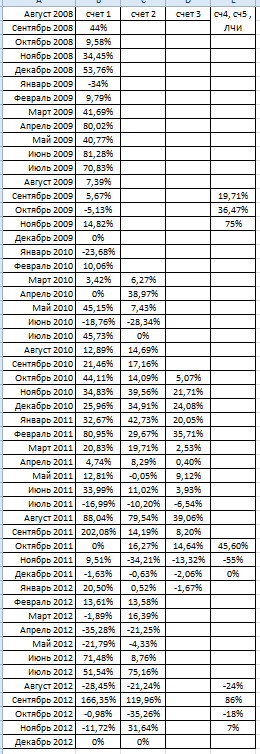

Таблица: ежемесячное изменение счетов в %.

Важнейший дисклаймер к доходности:

0. До сентября 2008 года я 6 лет торговал убыточно. За это время было слито несколько собственных небольших счетов. Основные потери: покупка Юкоса, шорт РАО ЕЭС, покупка падения 2008 года.

1. Абсолютно все цифры имеют документальное подтверждение, кроме сч 4 и сч 5, по которым не могу представить подтверждение в силу технических причин.

2. Данный доход не имеет ничего общего с тем, какую доходность я смогу показать в будущем — тут стоит отдавать отчет на 100%. Отчет скорее характеризует мои личные качества и навыки, чем торговую стратегию. Более того, стратегия, которая была использована на большем количестве месяцев, имеет серьезные ограничения по ликвидности.

3. Реальная доходность некоторых месяцев по сч. 1 и сч. 2 может быть существенно занижена из-за крупных относительно размера счета выводов денег внутри месяца.

4. Забавно, но факт! Мой результат, который общественность видела на ЛЧИ, является реально худшим результатом (%) за 4 года торговли.

( Читать дальше )

Пару дней назад я писал о том, на какие вопросы трейдеру придется ответить перед потенциальным грамотным инвестором. Один из вопросов — это история торговли.

Я спросил себя, — «а что я могу показать, если потребуется?» Я решил напрячься и составил полный стейтмент по месяцам по своим брокерским отчетам. Потратил немало времени, но когда оценил цифры, офигел.

Таблица: ежемесячное изменение счетов в %.

Важнейший дисклаймер к доходности:

0. До сентября 2008 года я 6 лет торговал убыточно. За это время было слито несколько собственных небольших счетов. Основные потери: покупка Юкоса, шорт РАО ЕЭС, покупка падения 2008 года.

1. Абсолютно все цифры имеют документальное подтверждение, кроме сч 4 и сч 5, по которым не могу представить подтверждение в силу технических причин.

2. Данный доход не имеет ничего общего с тем, какую доходность я смогу показать в будущем — тут стоит отдавать отчет на 100%. Отчет скорее характеризует мои личные качества и навыки, чем торговую стратегию. Более того, стратегия, которая была использована на большем количестве месяцев, имеет серьезные ограничения по ликвидности.

3. Реальная доходность некоторых месяцев по сч. 1 и сч. 2 может быть существенно занижена из-за крупных относительно размера счета выводов денег внутри месяца.

4. Забавно, но факт! Мой результат, который общественность видела на ЛЧИ, является реально худшим результатом (%) за 4 года торговли.

( Читать дальше )

Секреты скальпинга, интрадея и алготрейдинга с А.Муханчиковым. Возможные варианты алгоритмов. В гостях у ITinvest.

- 27 декабря 2012, 16:27

- |

Тимофей Мартынов. Итоги 2012.

- 26 декабря 2012, 19:48

- |

Поддержу общую традицию, которую мы обозначили тегом итоги 2012, и обобщу свои итоги года.

Для сравнения — мои итоги 2011

Итоги 1 полугодия 2012

предварительные итоги года 2012 (14.11.12)

( Читать дальше )

Для сравнения — мои итоги 2011

Итоги 1 полугодия 2012

предварительные итоги года 2012 (14.11.12)

- начал год в Азии, — 1,5 мес: Самуи, Пхукет, Бали, Самуи. Больше за границу не ездил. Видео с Самуи, видео с Бали (Каленкович)

- очень быстро тратил в этот период и очень медленно зарабатывал

- 17 марта — встреча смартлаба в Москве

- 24 марта — встреча смартлаба в Петербурге.

- апрель — осознал неспособность контролировать себя.

- апрель — выступил на выставке с темой Эволюция успешного трейдера

- Записал 3 видео-интервью «Мы делаем деньги на бирже» — (Феникс, Радченко, Бутманов). Дальше дело не пошло.

- после 2-х подряд убыточных месяцев на ФРТС (март-апрель) начал торговать на NYSE. Успехи нейтральные, но как следует, так и не смог этим заняться из-за нехватки времени.

- 26 мая — посетил опционную конференцию в Питере

- 30 мая — провел еще 1 семинар на тему Эволюция трейдера, на сей раз в СПБ (видео)

- май — закрыл «гомоклуб». Теперь на его месте Кутузовский бизнес-клуб. Покинул клуб с 1 августа, переехал в другой офис.

- июнь — встреча смартлаба в Москве, в БАР BQ в честь Андрей_Мурманск

- август — самый убыточный месяц в истории. Сам виноват — продолжал торговать на мертвом рынке. Начал готовиться к CFA Level I. Прочитав 1 том, понял что не успеваю, и забил. Ничуть не жалею, что начал, и потерял деньги, отданные за экзамен. Зато теперь детально представляю что это такое

- 1 сентября — встреча смартлаба в Москве

- Сентябрь — самый прибыльный месяц в истории.

- 09 сентябрь — встреча смартлаба в Новосибирске

- 14 сентября — самый большой профит за торговую сессию

- 22 сентября встреча смартлаба в Санкт-Петербурге

- 18-19 октября. Конференция по стартапам в Киеве, форексэкспо в Киеве. Видео

- Октябрь — новый рекорд по убыткам. Отдал много сентябрьской прибыли. Причина та же, что и в августе — переторговка.

- 1.11.12 — банковская конференция в Москве

- Ноябрь — пожалуй, самый продуктивный месяц в году. Улучшения с дисциплиной.

- 24 ноября — выступление на выставке с темой «Математика в трейдинге»'

- ноябрь 2012 — статья обо мне в журнале F&O

- 29 ноября — конференация алготрейдеров в Москве (отзыв)

- ноябрь/декабрь — изучение TSLab, C#, Wealth-Lab

- 07 декабря 2012 — принято решение покинуть РБК

( Читать дальше )

Про Грааль или все проще, чем кажется.

- 16 декабря 2012, 03:02

- |

Рынок делает одно и то же на любом тайм-фрейме и в любой торговый день.

А именно:

1. Обозначает локальный диапазон, откатами от его границ.

2. Проторговка внутри границ диапазона

3. Выход из диапазона

4. Рынок ищет границы нового локального рэнджа.

Если так все просто, то может ли трейдер забирать с рынка прибыль каждый день? Практика показывает, что нет. Почему? Потому, что размах диапазона каждый день меняется, проторговки различны по времени, выход из диапазона бывает ложным, скорость движения цены внутри диапазона отличается. Ну и самое главное: ждать нужного входа это ведь так скучно, тянет многих в рыночном шуме поторговать.

В итоге весь трейдерский грааль сводится к следующему – каждый день подстраиваться под текущие движения цены, пытаться брать столько, сколько сегодня дает рынок, не жадничать в спокойный день и не мелочиться, когда рынок щедр на движения, терпеливо дожидаясь понятных тебе торговых ситуаций.

( Читать дальше )

А именно:

1. Обозначает локальный диапазон, откатами от его границ.

2. Проторговка внутри границ диапазона

3. Выход из диапазона

4. Рынок ищет границы нового локального рэнджа.

Если так все просто, то может ли трейдер забирать с рынка прибыль каждый день? Практика показывает, что нет. Почему? Потому, что размах диапазона каждый день меняется, проторговки различны по времени, выход из диапазона бывает ложным, скорость движения цены внутри диапазона отличается. Ну и самое главное: ждать нужного входа это ведь так скучно, тянет многих в рыночном шуме поторговать.

В итоге весь трейдерский грааль сводится к следующему – каждый день подстраиваться под текущие движения цены, пытаться брать столько, сколько сегодня дает рынок, не жадничать в спокойный день и не мелочиться, когда рынок щедр на движения, терпеливо дожидаясь понятных тебе торговых ситуаций.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал