Избранное трейдера waldhaber

Текущий статус трейдинга на CME

- 12 марта 2022, 17:27

- |

Краткое видео о текущей ситуации.

Работаем, открываем счета, выводим деньги. Подробнее в видео:

- комментировать

- ★1

- Комментарии ( 14 )

Manual

- 12 марта 2022, 12:05

- |

Мануал действий на открытии российского фондового рынка.

Гадать, куда пойдет на возможном открытии фондовый рынок, — не совсем верная тактика.

Куда эффективнее:

1. Определить потенциальные активы для покупки.

2. Определить для себя уровни их покупки.

Акции.

Тяжело будет купить на сильных движениях открытия отдельные акции. Просто потому, что их много. Поэтому эффективнее покупать фонд акций РФ. Например, SBMX.

Методом лимитной заявки лесенкой вниз. Чем ниже цена — тем больше.

Если с открытия российский рынок акций пойдет вниз, то в силу своей неэффективности, SBMX, вероятно, будет падать даже сильнее, как 25-го февраля.

Облигации.

В 14-16 гг. инфляция достигала 17%. Значит в 22-м она будет где-то в 1,5-2 раза выше.

То есть облигации с доходностью 25%+ можно брать.

Если рынок облигаций откроется вниз (а это основной вариант, в связи с двукратным ростом ставки после закрытия рынка), то лучше всего покупать настоящий риск.

Помните, как все говорили о ВДО в 20-21 гг?😉

Так вот, похоже, пришло их время.

Если на открытии запустят торги БПиф-ами ВДО, их три, — то надо смотреть на доходность входящих в них топ-облигаций и покупать при их доходности 30%+.

( Читать дальше )

Почему я оставил деньги у брокера

- 12 марта 2022, 11:25

- |

В итогах февраля я писал, что де-факто нахожусь в рублевом кэше и потому текущие и ожидаемые динамики цен на рынке для меня лишь повод для анализа, но не способ заработка.

Конечно, как и в 2008-м, я изучил и оценил вероятность «пропажи» средств вследствии рисков брокеров. И оценка этой вероятности оказалась низкой. Но, увы, невозможность их использования для заработка безусловно давит на меня психологически. Но человеку, в сознательном возрасте «на своей шкуре» испытавшему кризисы 1991-1993, 1998 и 2008, к этому не привыкать. Вот об этих кризисах мы и поговорим.

Теперь, по прошествии времени, я отчетливо вижу: каждый из этих кризисов был огромным «окном возможностей», которое, увы, я смог использовать далеко не эффективно. Почему?

Надо понимать, что для эффективного использования кризисов нужна одна из двух вещей: деньги или связи. А вот с этим у меня накануне всех трех кризисов были проблемы.

К сожалению, в годы своей молодости, прошедшей в последние годы «застоя» и первые годы «перестройки», я не научился строить связи с «нужными» людьми. А ведь чему не научился в молодости, позже научиться сложно. Поэтому этот фактор использовать в открывшихся «окнах возможностей» я не мог и сейчас не смогу.

( Читать дальше )

Молодым серьезным начинающим. О трейдинге. №3

- 10 марта 2022, 17:31

- |

Вторая часть.

Карта составлена исключительно для объяснения ценообразования стоимости акций. Предполагаю что ценообразование на товары объясняется законом спроса и предложения. Она естественно не закончена. Я передаю её вам, потому что более не буду ей заниматься. Думаю что кому-то может пригодится. Пользуйтесь на здоровье. Может даже усовершенствуете, я буду только рад за вас. =-)

Также не исключено что в ней могут быть ошибки.

Ни в коем случае не претендует на истину в последней инстанции.

gitmind.com/app/doc/8ea783473

Моя простая история

- 10 марта 2022, 10:21

- |

В самом начале 90х я работала программистом. Отдел расформировали. Я на улице – с маленьким ребенком, с родителями, которым не платили ЗП и без мужа – развелись. Сначала – шок. Не долго.

Вспоминаю то время, как « … а мы крепчаем». Я работала, не покладая рук. Продавец, экспедитор, товаровед, директор магазина, небольшой бизнес по развозу товаров. Нет, не мое – скучно. Секретарь, сотрудник банка, менеджер, риэлтор, маркетолог и далее по списку. До 2000го года поменяла 12 мест работы, могла решить любую задачу. Увольнялась, когда становилось не интересно.

Последние два года я на бирже, была в плюсе, который меня устраивал. И так как я торговала только акциями РФ, мои портфели усохли.

Я что-нибудь придумаю. Хотя ситуация совсем иная. Все гораздо лучше.

Участники Смартлаба, вы скорее моложе меня и вы мужчины. У вас энергия, сила, ум. Кризис – это время возможностей.

Будет ли в России в ближайшее время дефолт?

- 09 марта 2022, 23:13

- |

Для начала маленький ликбез: дефолт — это неисполнение обязательств по кредитам / облигациям. У нас на следующей неделе должны платиться купоны по еврооблигациям России в долларах, их невыплата — это уже формально дефолт. Россия уже отказалась платить валютой в пользу недружественных стран, так что технический дефолт нам практически гарантирован, но в этом даже нет ничего страшного, так как свои обязательства в рублях Россия будет выполнять в полном объёме.

Что будет дальше?

Доллар уже подорожал за пару недель на 60%. Будет ли падение рубля дальше? Не уверен. В моменте есть нехватка долларов, есть паника вкладчиков, все стадом побежали в доллары, но ЦБ ввел ограничения со всех сторон, так что ажиотаж должен быстро пройти. Импорта нет, экспорт есть, оттока капитала нет из-за запрета на вывоз валюты.

Будет ли крах банковской системы?

( Читать дальше )

Боюсь что

- 09 марта 2022, 14:22

- |

Разве что в адр-гдр, торгующиеся за рубли, может быть какая-то «жизнь». Или их тоже нерезам нельзя продавать за рубли?

Позитивней нужно быть!

- 09 марта 2022, 11:44

- |

Просто относиться ко всему этому стоит проще, как к неизбежным трудностям, как будто это не рукотворный кризис, а ЧС из за природных катаклизмов. В данной ситуации в конфликте виновата не одна только Россия, а точнее ее к этому постоянно провоцировали. И в конечном счете наше военно политическое руководство решило, что в дальнейшем ситуация будет становится только хуже по угрозе со стороны Украины. Так это или не так, мы уже точно не узнаем.

Знаю одно, что правительство СССР во главе со Сталиным, до последнего оттягивала возможность конфликта со стороны Гитлеровской Германии и каким это ущербом для нас закончилось. Так еще и пытаются оправдывать Гитлера, мол у него не было другого выбора, так как Сталин сам готовился напасть на него. Как будто Майн Кампф тоже Сталин написал, в котором обозначил, что возвышения Германии должно идти за счет восточных земель, а славяне недоразвитые дикие люди, которых необходимо подчинить. А вот, что бы было и какие жертвы понес СССР, если бы Сталин ударил по Германии, в момент ее Французкой компании, это большой вопрос. Но как мы знаем «

( Читать дальше )

Хватить паниковать! Про заморозку валютных вкладов.

- 09 марта 2022, 09:22

- |

2. ЦБ черным по белому пишет:

90% валютных счетов не превышают сумму в 10 тыс долларов США, то есть, 90% держателей валютных вкладов или счетов смогут полностью получить свои средства в наличной валюте.Это значит, что снять наличную валюту не смогут лишь крупные держатели валюты. Таких не больше 10% от общего числа.

3. Любая валюта будет выдаваться в долларах, потому что есть подозрение, что есть большой дефицит наличных евро.

4. Банки не будет продавать наличную валюту.

Я бы ввел точно такие же меры. Причина — необходимость погасить панику.

Когда все побежали в валютный нал, где банки по вашему возьмут столько наличной валюты?

Так что мера вполне ожидаемая и предсказуемая.

Еще раз: паника пройдет, приток/отток выровняется, меры отменят.

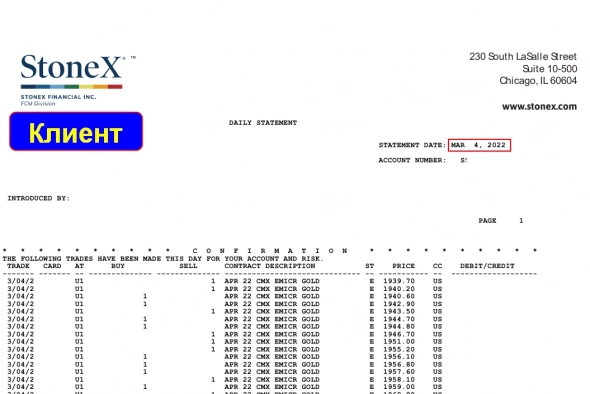

Торговля на CME

- 08 марта 2022, 12:24

- |

Информирую по текущей ситуации с работой российских клиентов на CME.

Если кратко: НИКАКИХ ИЗМЕНЕНИЙ.

Подробнее:

- Новые счета открывать можно

- Выводить деньги можно

- Пополнять счета можно. Но здесь действует запрет со стороны России. Поэтому если у вас есть счет в иностранном банке или американском брокере, то пополнить счет можно оттуда. Для клиентов не из России в этом плане вообще ничего не поменялось.

- Маржинальные внутридневные требования не увеличены для клиентов из России. К нам обращаются с таким вопросом, потому что оказывается некоторые брокеры это сделали для российских клиентов.

Это ситуация на 8.03.22.

Что будет завтра? Не знаю. Но пока вот так вот. Есть мнение, что так и останется. Но это не точно.

VPN.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал