SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера vvt

Продажа опционов. Грааль 99,9%. Но не для всех.

- 04 декабря 2011, 16:55

- |

Известно, что продавать Родину и опционы обычно не советуют. Однако, при ближайшем рассмотрении, и то и другое оказывается крайне выгодным занятием, правда не для всех.

Грааль крайне прост и успех равен 99,99%. Получив премию от продажи опциона, продавец при неблагоприятном для него исходе ждёт, пока эта премия не сократится до некой преемлемой для него величины (например 1/2 ) и либо выкупает опцион обратно (что далеко не всегда возможно) либо закрывается о фьючерс, зафиксировав прибыль. Т.е. если у него продан колл, к примеру, то если базовый актив растёт, то и цена кола растёт — поэтому ему надо купить фьючерс и доход по купленному (длинному) фьючерсу компенсирует потери по проданному (короткому) опциону колл. Т.е. он режет убыток, но перед этим прибыль у него появляется сразу. Теперь ему надо либо додержать это дело до экспирации, когда опцион сгорит, либо выкупить его по более дешёвой цене, а потом закрыть фьючерс.

( Читать дальше )

- комментировать

- 32 | ★8

- Комментарии ( 73 )

Как я начал побеждать тильт

- 01 декабря 2011, 23:54

- |

Торгую примерно полтора года, за это время успел выучить почти все, включая опционы, поторговал акциями, фьючами, погонял на форексе, прочел два десятка книг и пересмотрел курсы Герчика на 15 дисках.

Так как я всегда был чисто интуитивным трейдером, очень часто из-за тильта попадал на крупных лосей. Хотя торгую я достаточно стабильно, именно эта стабильность толкнула меня к использованию больших плечей (захотелось больше денег). Надо отметить, что профит иногда был достачно существенный (трехмесячная ЗП за день). Такие профиты кружат голову и отрывают от суровой действительности. Я стал зависим от риска. 10% в неделю меня уже не устраивало, мне казалось, что я могу брать гораздо больше, ну все как обычно вообщем.

После того, как я в очередной раз быстро отдавал в рынок быстро заработанное (примерно 30-40% от депо по спекулятивному счету), я понял, что пора что-то менять. Я знал в чем моя проблема, мне надо было:

( Читать дальше )

Так как я всегда был чисто интуитивным трейдером, очень часто из-за тильта попадал на крупных лосей. Хотя торгую я достаточно стабильно, именно эта стабильность толкнула меня к использованию больших плечей (захотелось больше денег). Надо отметить, что профит иногда был достачно существенный (трехмесячная ЗП за день). Такие профиты кружат голову и отрывают от суровой действительности. Я стал зависим от риска. 10% в неделю меня уже не устраивало, мне казалось, что я могу брать гораздо больше, ну все как обычно вообщем.

После того, как я в очередной раз быстро отдавал в рынок быстро заработанное (примерно 30-40% от депо по спекулятивному счету), я понял, что пора что-то менять. Я знал в чем моя проблема, мне надо было:

( Читать дальше )

Направленная торговля опционами на пальцах. Так ли неправ майтрейд?

- 01 декабря 2011, 01:18

- |

В связи с обсуждением приобретения майтрейдом 145х путов почитал топики и убедился, что грамотность в деле опционов у населения смартлаба чуть более, чем нулевая. Это неправильно, граждане. Вы упускаете кучу возможностей! Причём я говорю не о построении хитрозадых стратегий, всяких там спредлстренглов, а о самой банальной направленной покупке. Страшно? Тут надо кое-чего для себя уяснить.

Когда говорят об использовании капитала, очень любят говорить о рисках. Самое распространенное утверждение — «не рискуйте более чем 2% вашего капитала». На самом деле, если посмотреть, откуда растут ноги у этого совета, в чём его сермяга, то выясняется что? Что предполагается совершение большого количества сделок, при этом предполагается что большинство из них будут мимо кассы. Это не тот случай.

Поймите ещё одну вещь, что для достижения прибыли недостаточно просто ограничить риск. Надо ещё максимально эффективно использовать капитал. В чём тут разница у опционов и у базового актива, скажем фьючерса на иртс? Если фьючерс пошёл не в вашу сторону, то во всех случаях использования плеча наступает такой момент, когда ваше го исчерпано. Называется он маржинкол. В случае с маржируемым опционом тоже есть го, но оно составляет не 1/10, как на фьючерсе, а примерно равно стоимости (премии). Например, 150й декабрьский колл на закрытии стоит 9000 пунктов (1 пункт — 2 цента сша) т. е. Где-то 5580 рэ, а го по нему составляет 5537 рэ. Вы ни в коем случае (и в случае маржируемого опциона тоже) не можете потерять больше, чем уплаченная премия. т. е. Когда ваша отрицательная маржа дошла до значения премии, списание маржи просто напросто прекращается. Поэтому вы точно знаете, что никакой гэп и никакая статистика и никакой техсбой не вгонят вас в маржинкол. Когда опцион входит в деньги, премия изменяется почти в паритете с базовым активом, а когда он отдаляется от денег, степень этой корреляции уменьшается (это то, что называется дельтой. Если она равна 1 для колов или -1 для путов, опцион ходит один в один с базовым активом — на каждый пункт движения пункт премии). т. е. Мы имеем ассиметричное мощное плечо. Убытки (с определенного момента) сами себя режут, а прибыль сама себя умножает. Ессно, вносит поправки волатильность, но не столь они и критичны. Просто когда волатильность растёт, опцион дорожает и наоборот. Волатильность более важна для продавцов опционов и конструкторов хитрозадых комбинаций.

( Читать дальше )

Когда говорят об использовании капитала, очень любят говорить о рисках. Самое распространенное утверждение — «не рискуйте более чем 2% вашего капитала». На самом деле, если посмотреть, откуда растут ноги у этого совета, в чём его сермяга, то выясняется что? Что предполагается совершение большого количества сделок, при этом предполагается что большинство из них будут мимо кассы. Это не тот случай.

Поймите ещё одну вещь, что для достижения прибыли недостаточно просто ограничить риск. Надо ещё максимально эффективно использовать капитал. В чём тут разница у опционов и у базового актива, скажем фьючерса на иртс? Если фьючерс пошёл не в вашу сторону, то во всех случаях использования плеча наступает такой момент, когда ваше го исчерпано. Называется он маржинкол. В случае с маржируемым опционом тоже есть го, но оно составляет не 1/10, как на фьючерсе, а примерно равно стоимости (премии). Например, 150й декабрьский колл на закрытии стоит 9000 пунктов (1 пункт — 2 цента сша) т. е. Где-то 5580 рэ, а го по нему составляет 5537 рэ. Вы ни в коем случае (и в случае маржируемого опциона тоже) не можете потерять больше, чем уплаченная премия. т. е. Когда ваша отрицательная маржа дошла до значения премии, списание маржи просто напросто прекращается. Поэтому вы точно знаете, что никакой гэп и никакая статистика и никакой техсбой не вгонят вас в маржинкол. Когда опцион входит в деньги, премия изменяется почти в паритете с базовым активом, а когда он отдаляется от денег, степень этой корреляции уменьшается (это то, что называется дельтой. Если она равна 1 для колов или -1 для путов, опцион ходит один в один с базовым активом — на каждый пункт движения пункт премии). т. е. Мы имеем ассиметричное мощное плечо. Убытки (с определенного момента) сами себя режут, а прибыль сама себя умножает. Ессно, вносит поправки волатильность, но не столь они и критичны. Просто когда волатильность растёт, опцион дорожает и наоборот. Волатильность более важна для продавцов опционов и конструкторов хитрозадых комбинаций.

( Читать дальше )

Одна стратегия для любого рынка

- 30 ноября 2011, 20:11

- |

Уникальная опционная стратегия применимая на любом рынке

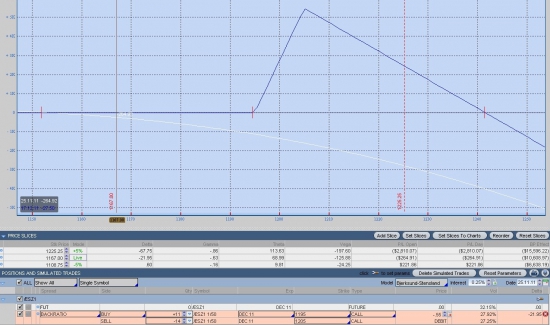

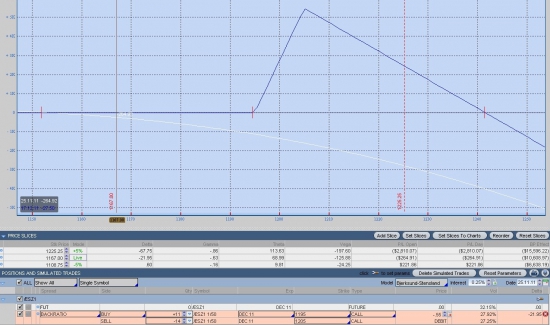

Сделка №2 25.11.11 10.01 (EST)

- 25 ноября 2011, 20:00

- |

Перед чтением прошу ознакомиться с моей концепцией торговли.

Поскольку в первой сделке на ФОРТС был большой вопрос с открытием позиции по теоретическим ценам, вторая будет открыта на CME.

1. Стаканы с опционами

Спецификация опционов

2. Позиция

С1195 х 11 х 20.50

С1205 х -14 х 16.50

3. Стресс-тест при росте фьючерса на 5%

3.1. С учетом падения волатильности

3.2. С учетом временного распада

4. Ссылки на портфель в option.ru в этот раз не будет.

Поскольку в первой сделке на ФОРТС был большой вопрос с открытием позиции по теоретическим ценам, вторая будет открыта на CME.

1. Стаканы с опционами

Спецификация опционов

2. Позиция

С1195 х 11 х 20.50

С1205 х -14 х 16.50

3. Стресс-тест при росте фьючерса на 5%

3.1. С учетом падения волатильности

3.2. С учетом временного распада

4. Ссылки на портфель в option.ru в этот раз не будет.

Получить доступ к опционам.

- 23 ноября 2011, 13:10

- |

Через брокеа Open E Cry любой желающий и ПОНИМАЮЩИЙ суть может торговать опционами на фьючерсы.

Почему сделал такую оговорку на: «ПОНИМАЮЩИЙ суть»? Дело в том, что опционы на фьючерсы это производная на производную, то есть производная второго порядка. А это значит, что скорость изменения цены на эти инструменты на порядок отличается (выше) от скорости изменения цены на базовый актив.

А увеличенная скорость изменения цены актива кратно увеличивает риски.

Поэтому еще раз хочу повторить: прежде чем начать торговать опционами убедитесь, что вы понимаете их физический смысл, что у вас достаточный капитал и вы осознаете возможные риски.

Итак, вы определились, что вы готовы для торговли опционами — тогда в путь.

Чтобы получить доступ к торговле опционами надо их вытащить в таблицу котировок. Для этого переходим к этой самой таблице котировок (quote) и выбираем интересующий нас базовый актив. Пусть в нашем примере нас интересуют опционы на фьючерс мини сипи 500 (mini s&p 500):

( Читать дальше )

Почему сделал такую оговорку на: «ПОНИМАЮЩИЙ суть»? Дело в том, что опционы на фьючерсы это производная на производную, то есть производная второго порядка. А это значит, что скорость изменения цены на эти инструменты на порядок отличается (выше) от скорости изменения цены на базовый актив.

А увеличенная скорость изменения цены актива кратно увеличивает риски.

Поэтому еще раз хочу повторить: прежде чем начать торговать опционами убедитесь, что вы понимаете их физический смысл, что у вас достаточный капитал и вы осознаете возможные риски.

Итак, вы определились, что вы готовы для торговли опционами — тогда в путь.

Чтобы получить доступ к торговле опционами надо их вытащить в таблицу котировок. Для этого переходим к этой самой таблице котировок (quote) и выбираем интересующий нас базовый актив. Пусть в нашем примере нас интересуют опционы на фьючерс мини сипи 500 (mini s&p 500):

( Читать дальше )

Последний день страха - размещение US Treasury. На старт.

- 23 ноября 2011, 09:49

- |

Сегодня последний день размещения трежерис, ну и по совместительству закошмаривания мира в период перед новогодним ралли )).

Неделю назад писал же: будем падать (на тот момент негатива не было и все быковали — я говорил, что будет негатив) — сейчас слышу «фсёпропало!» будем ещё ниже а-а-а!!! Ну картинка отражает все эмоции...

На рынке всё неопределённо, поэтому стандартные шаблоны мышление к нему неприемлемы, стандартная психология не работает — чем быстрее вы это поймёте, тем быстрее переместитесь на следующий уровень трейдера.

( Читать дальше )

Неделю назад писал же: будем падать (на тот момент негатива не было и все быковали — я говорил, что будет негатив) — сейчас слышу «фсёпропало!» будем ещё ниже а-а-а!!! Ну картинка отражает все эмоции...

Я говорю: будем расти :-) мы практически начали уже.

На рынке всё неопределённо, поэтому стандартные шаблоны мышление к нему неприемлемы, стандартная психология не работает — чем быстрее вы это поймёте, тем быстрее переместитесь на следующий уровень трейдера.

( Читать дальше )

О чем блог

- 22 ноября 2011, 06:22

- |

О чем, для кого и зачем этот блог?

О чем, для кого и зачем этот блог?Приветствую всех кто читает мой блог.

Меня зовут Иван. Я торгую опционами на товарные фьючерсы.

Торговлю осуществляю на бирже CME. Использую для торговли непокрытые опционы.

Проще говоря я продаю опционы. Как правило на рынках имеющих четкую фундаментальную базу.

Это означает что я исключаю из своего портфеля спекулятивные рынки.

Золото, серебро, нефть, газ, валюты, облигации.

Это то чем я не торгую (за редким исключением)

В дальнейшем буду выкладывать на этом блоге свои сделки с описанием и разбором.

Попробую развенчать «словами и сделками» миф об огромных рисках при продаже опционов которые присущи нашему трейдерскому сообществу.

Буду благодарен за аргументированую и внятную критику, грамотные и контекстные коментарии.

До встречи на страницах данного блога.

А если к декабрю будут-таки выкупать?

- 21 ноября 2011, 21:50

- |

Идея простая, сработать на выкупе под новый год.

Рынок с начала года уже в минусе, такого фонды не любят, для управляющих разор. Думаю выкуп под конец года хотябы в мааааленький + будет логичен с этой точки зрения.

Прогноз Голдмана по Си-Пи 1200, это примерно соответствует 150 000 по ризе...

Думаю могут реально вытянуть немного повыше.

Если Итплия все же треснет, то не хочется понести значительных убытков.

Естественно в итоге получаем Колл Бэк Спрэд.

А вот собственно позиция, которую я предлагаю на декабре 2011.

Пропорция для того, чтобы было на какие средсва ею управлять в случае сильного роста — в пределе 45% от депозита в ГО.

www.option.ru/analysis/option?shportf=bc1ed7a84713fb50396a600349e69da9#position

Рынок с начала года уже в минусе, такого фонды не любят, для управляющих разор. Думаю выкуп под конец года хотябы в мааааленький + будет логичен с этой точки зрения.

Прогноз Голдмана по Си-Пи 1200, это примерно соответствует 150 000 по ризе...

Думаю могут реально вытянуть немного повыше.

Если Итплия все же треснет, то не хочется понести значительных убытков.

Естественно в итоге получаем Колл Бэк Спрэд.

А вот собственно позиция, которую я предлагаю на декабре 2011.

Пропорция для того, чтобы было на какие средсва ею управлять в случае сильного роста — в пределе 45% от депозита в ГО.

www.option.ru/analysis/option?shportf=bc1ed7a84713fb50396a600349e69da9#position

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал