Избранное трейдера future index

Экономика Западного Крыма

- 14 января 2017, 16:00

- |

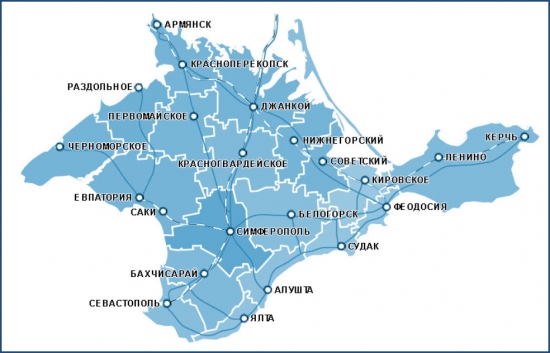

Мы продолжаем цикл передач об экономике разных регионов Крыма. Неделю назад говорили про Северную часть полуострова, сегодня обсудим западную. Это город Евпатория, Сакский и Черноморский районы. Здесь расположены популярные курорты, в том числе лечебные; море и пляжи — это лицо Западного Крыма. Но промышленность и сельское хозяйство тоже играют важную роль. Поговорим о них более подробно.

( Читать дальше )

- комментировать

- ★6

- Комментарии ( 13 )

Экономика Северного Крыма

- 14 января 2017, 15:39

- |

Мы начинаем небольшой цикл передач об экономике разных регионов Крыма. Рассмотрим виды деятельности, развитые в Северном Крыму, Восточном, Западном, Центральном и Южном. Сегодня поговорим про народное хозяйство Северного Крыма. Это Раздольненский район, Первомайский, Красноперекопский, Джанкойский и город Армянск.

Важной особенностью Северного Крыма является слабое развитие туризма. Здесь не так много знаменитых мест отдыха, не смотря на протяжённую береговую линию. Популярностью пользуется разве что Бакальская коса, Стерегущее и район Лебяжьих островов.

( Читать дальше )

ХЕДЖ-ФОНДЫ МАССОВО СНИЖАЮТ КОМИССИОННЫЕ

- 14 января 2017, 12:13

- |

Когда Крис Рокос открывал собственный хедж-фонд в конце 2015 г., он предложил инвесторам на выбор две схемы комиссионных: либо традиционные 2% годовых за управление и 20% от заработанной прибыли, либо 1% за управление и 30% от прибыли. Такие примеры сейчас не редкость. Из-за низкой прибыли и оттока средств хедж-фонды вынуждены снижать комиссионные.

«Большие усилия прилагаются, чтобы структура комиссионных удовлетворяла и управляющих, и инвесторов, – цитирует FT начальника глобального консалтингового отдела Barclays Эрнанно Дала Понта. – Время, когда все брали 2% за управление и 20% от прибыли, безусловно, в прошлом». По данным Barclays, хедж-фонды предлагают дисконт, если клиенты инвестируют большие суммы или работают с ними долгое время, а также при росте цен на определенные активы. Дисконты на комиссионные предлагают более 60% хедж-фондов (см. график), правда, непросто добиться скидок у фондов, работающих с мультистратегиями.

Сейчас средние комиссионные у хедж-фондов составляют 1,65% за управление и 18% от прибыли, рассказал FT гендиректор Beachhead Capital Эндрю Бир. У только что открывшихся хедж-фондов средние комиссионные – 1,49 и 17,5% (данные Hedge Fund Research). «Схема 2 и 20% мертва дольше, чем люди думают», – говорит директор подразделения хедж-фондов Aberdeen Asset Management Расселл Барлоу. По его словам, фонды, работающие с такими комиссионными, становятся редким исключением, в 2016 г. сдались даже самые могущественные из них.

«Инвесторы несут убытки вместе с фондом и отдают большую часть заработанной прибыли, – цитирует FT гендиректора платформы для молодых хедж-фондов Mirabella Джо Витториа, – сокращать комиссионные – это как переставлять стулья на палубе «Титаника».

В 2016 г. чистый отток хедж-фондов составил $51,4 млрд, больше было только в 2009 г. в разгар финансового кризиса (данные HFR). Однако уходящий год вселяет некоторую надежду. Индекс хедж-фондов HFR за январь – ноябрь вырос на 4,5% по сравнению со снижением на 1,1% в 2015 г. и ростом на 2,98% в 2014 г.

Сектор надеется на рост волатильности рынка и рост ставок – как следствие победы на президентских выборах в США Дональда Трампа. «Рынок, ранее одержимый низкой инфляцией и одинаковыми облигациями, теперь вынужден быстро приспосабливаться к росту доходности бондов и возможному переходу от денежного к фискальному стимулу», – говорит управляющий фонда Templeton Euroland Дилан Болл.

Свои надежды хедж-фонды связывают с ралли на рынке акций, начавшимся в ноябре после победы Трампа. Сильнее всего дорожают акции компаний с циклическими доходами и банков. Индекс финансовых компаний S&P 500 вырос на 20% по сравнению с 6%-ным ростом общего рынка. «Когда после Brexit, а затем и победы Трампа рынок сметал акции компаний с циклическими доходами, он дал нам возможность усилить долгосрочные позиции по нецикличным акциям, – отмечает портфельный управляющий по развивающимся рынкам хедж-фонда Man GLG Саймон Пикард. – Мы докупали акции, в отношении которых, как мы считаем, уже возник перебор с краткосрочным пессимизмом».

Захотелось что-то пованговать

- 14 января 2017, 01:01

- |

Как человек, предсказавший победу Трампа на выборах, позволю себе еще одно предсказание, и, в качестве бесплатного бонуса — рекомендацию по спекулятивной торговле.

- Все положительные новости с избранием Трампа уже отыграны рынком.

- Срач с докладом о компромате на Трампа может кончится очень плохо для Трампа и для рынков. При том, что Трамп испортил отношения со многими новостными организациями Штатов, кто то обязательно нароет оригинал копромата.

- Как вам такой вот сценарий: кто то например приносит в Washington Post, известную своей объективностью и репутацией типа публикации истории про Уотергейт, пленочки, которые как минимум сильно компрометируют Трампа в сексуальном смысле, или даже содержат доказательства, например, сговора с Кремлем. Последний вариант – это госизмена, влекущая гарантированный импичмент и вселенский скандал. И просят, например, за эти пленочки, 10 миллионов долларов. Кто у нас владелец Washington Post? Джеф Безос, основатель Амазона. Вы думаете, он не раскошелится на такой компромат? И та же логика применима к CNN, и т д. А если начнется хоть сколько нибудь существенная разборка вокруг компромата, то от Трампа отвернется его собственная партия (с которой он и так имеет мало общего), и о всякой экономической программе можно забыть.

- Вывод: если компромат на Трампа существует (в чем я почему то почти не сомневаюсь), то он будет опубликован очень скоро.

- Вероятность скоропостижного импичмента Трампа очень велика. Смотрите, еще инаугурация не состоялась, а срач уже до неба.

( Читать дальше )

2017 - год, когда мировая экономика начнет рушиться

- 12 января 2017, 19:23

- |

И вот несколько доказательств в пользу такого мнения.

1. Многие экономики в прошлом терпели крах. Мировая экономика близка к переломной точке, после которой начнется реальный крах.

Чтобы начался новый цикл в экономике, необходимо, чтобы группа людей обнаружила новый способ производить больше продуктов питания и энергии.

В течение какого-то времени экономика будет расширяться, однако затем возникнет дисбаланс между ресурсами и численностью населения. Либо возникнет нехватка ресурсов, либо численность населения вырастет слишком сильно, или и то и другое.

( Читать дальше )

10-летнее влияние индекса доллара на нефть и рубль в графиках

- 12 января 2017, 14:29

- |

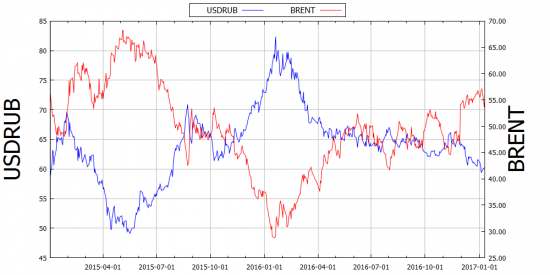

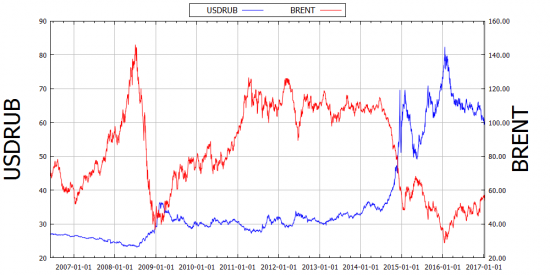

Последний год все говорят, что рубль раскоррелировался от нефти.

Как видим, в среднем корреляция нормальная, плюс-минус в зависимости от спекуляции.

Посмотрим на 10-летний график по нефти и рублю.

( Читать дальше )

Ветераны сланцевой добычи опасаются падения цен

- 22 декабря 2016, 11:22

- |

Добыча нефти, а вместе с ней и рост производственных мощностей, активизировались на месторождении Permian в штате Техас США. Согласно прогнозу Министерства США уровень извлекаемой из недр нефти в январе 2017 г. преодолеет 2,1 млн. баррелей в сутки. Таким образом, за год добыча «черного золота» в этом регионе увеличится на 200 тыс. бочек.

Также бросается в глаза и количество буровых установок, которое с мая текущего года выросло аж на 125 единиц. Активизировавшаяся деятельность в бассейне Permian пугает сторожил этого региона.

Осенью 2016 г. некоторые сланцевые компании заплатили более 40 тыс. долларов, за использование одного акра (4 тыс. кв. м.) земли под добычу. Столь высокой цены не было даже в период, когда нефть стоила выше 100 долларов за баррель.

Такие компании, как Pioneer Natural Resoursec Co. и Occidential Petroleum Corp., пояснили это тем, что на этом месторождении слои нефтеносной породы сложены друг на друга, а это позволяет добывать куда больше нефти.

Ветераны региона выражают свои опасения на этот счет. По их мнению, данная ситуация приведет к очередному всплеску, который в итоге закончится обвалом котировок. На их памяти произошло уже три таких случая: в 1980-х, в 2008 и в 2014. Последствия помнят все.

( Читать дальше )

Биржа и война

- 22 декабря 2016, 10:48

- |

Сегодня Сергей Голубицкий затронет в первом приближении тему, которую давно требуется обстоятельно осветить — поведение фондового рынка в условиях чрезвычайных обстоятельств, и расскажет о самых экстремальных сюжетах, связанных с началом военных действий.

( Читать дальше )

О пассивном доходе, часть 1: трэш и угар сток-скринеров

- 22 декабря 2016, 00:19

- |

Поговорим о пассивном доходе

Итак, имеем анонима с доступом к западным рынкам, и суммой, которую хочется вложить, чтобы получать пассивный доход.

Продвинутый смартлабовец, знающий о существовании скринеров, введет в условия поиска «dividend yield > 10%», и получит список эмитентов, которые платят нехилые по нашим временам 10 процентов дивидендов и даже больше !

В голове пронесутся мысли «сейчас вложу 12 тысяч зеленых, и буду получать 100 долларов в месяц, ничего не делая, куплю пиджак, машину — и в Сочи !

Тут наш индивид обрадуется, и нажмет кнопку „buy“ конечно.

Целью этого поста является объяснить, почему покупать такие активы, в большинстве случаев, не стоит, и что надо покупать вместо них.

Итак, давайте посмотрим на список эмитентов с высокой дивидендной доходностью, которые обычно вылезают из таких скринеров

Их, в большинстве случаев, можно разделить на несколько групп

- Обыкновенные акции ущербных корпораций.

( Читать дальше )

Бюджет России на 2017-2019 гг.

- 21 декабря 2016, 18:36

- |

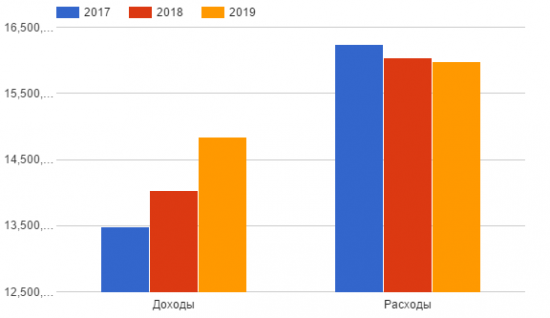

Позавчера президент России Владимир Путин утвердил бюджет страны на 2017-2019 гг. Согласно федеральному закону в следующем году доходная часть бюджета составит 13,5 трлн. рублей, а расходная 16,2 трлн. Максимальный уровень дефицита бюджета не должен превышать 2,75 трлн. рублей.

Планируется, что доходы бюджета за 3 года вырастут на 10%, а вот расходы упадут на 1,5%. Таким образом, в ближайшее время каких-либо стимулирующих фискальных мер от государства ждать не стоит.

Также законом ограничен уровень внешнего долга Российской Федерацией в 53,6 млрд. долларов. Напомним, что согласно данным Центрального банка по состоянию на 01 октября он составлял 38,4 млрд. долларов. Тем самым, наша страна может попробовать занять на внешних рынках в следующем году до 23,3 млрд. долларов (с учетом выплаченных процентов в 2017 г.).

На погашение внутренней задолженности государство направит в 2017 г. — 828,7 млрд. рублей, в 2018 г. — 531,3 млрд. рублей, а в 2019 г. — 608,7 млрд. рублей. В этом году Минфину удалось разместить облигации федерального займа на 952 млрд. рублей. Получается, что практически вся сумма, которая была привлечена в 2016 г., уйдет на погашение задолженности в 2017 г. В связи с чем стоит ожидать активизации работы ведомства в следующем году, однако это будет возможно только при благоприятной внешней конъюнктуре.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал