Избранное трейдера CRYPER

Пятничное: Цикл, решающий проблему

- 03 июня 2016, 12:08

- |

Время от времени проблемы возникают у всех. Они могут касаться не только торговли. По сути, любая сфера нашей жизни этому подвержена. Однако, как правило, причина возникновения любой проблемы кроется в нас самих. Следовательно, и решение проблемы — это процесс психологический, который заключается в изучении, анализе и поиске решения. Конечной целью данного процесса является преодоление препятствия и нахождение наилучшего выхода.

Каждая ситуация индивидуальна, но тем не менее, существует некий общий алгоритм поиска решения, последовательность шагов, которую важно соблюдать. Многие исследователи называют это “цикл, решающий проблему”, который включает понимание процесса и разработку стратегии. Он имеет вполне понятную и определенную последовательность, однако люди редко придерживаются заданного алгоритма.

Итак, “цикл решающий проблему”:

Идентификация: хотя это может показаться очевидным шагом, однако выявление проблемы не всегда бывает так просто, как кажется. И тут дело в том, что мало понять причину возникновения проблемы, необходимо ещё найти в себе силы, чтобы признать её. Пожалуй, что это самый сложный момент во всём алгоритме. В том случае, если ошибочно или неверно идентифицировать источник проблемы, то все попытки её решить станут неэффективными, либо попросту бесполезными.

( Читать дальше )

- комментировать

- 69 | ★3

- Комментарии ( 0 )

Чему психопаты могут научить трейдеров

- 26 февраля 2016, 11:26

- |

Для начала хотелось бы определиться с терминологией. В данном случае, имеются в виду люди, которым абсолютно плевать на все социальные нормы, правила и на мнение окружающих. Из средств массовой информации нам хорошо известно о том, на какие чудовищные преступления они иногда бывают способны. Но вот в чём интересный момент: многие успешные люди, бизнесмены, адвокаты, политики обладают примерно схожими чертами характера. И успешные трейдеры здесь не исключение.

Конечно, все эти замечательные люди ни в коем случае не совершают страшных преступлений (хотя, на счет некоторых политиков я бы поспорил). Однако, но они часто используют те же “приёмы”, когда имеют дело с проблемами в обычной жизни или в бизнесе. Например, они всегда настолько сосредоточены на своей цели, что им совершенно плевать на то, что другие люди думают о них, и они делают все возможное, чтобы добиться своего.

Профессор Оксфордского университета, психолог Кевин Даттон (Kevin Dutton) исследовал сходства между психопатами и успешными людьми и обнаружил, что многие, если не все, они имеют в себе изрядную долю психопатических характеристик! Например, в этом контексте, успешный трейдер выглядит совершенно одинаково после того, как он заработал или потерял. И не имеет значения сумма. Если вы посмотрите на него, то никогда не сможете по его внешнему виду и эмоциональному фону точно определить, что произошло.

( Читать дальше )

Ловушки разума

- 24 февраля 2016, 09:41

- |

Наш мозг хочет нам только добра, правда, иногда очень своеобразными способами. Он полагает, будто лучше создать ложное ощущение уверенности, чем признать наличие реальных рисков, что неминуемо приведет к испугу. Но это та польза, от которой трейдеру вред один.

Ниже речь пойдет о двух наиболее распространенных ловушках нашего разума: “суждении задним числом” и “вреде компетентности (горе от ума)”. Это о том, как мы пытаемся сами себя одурачить, думая, что трейдинг-это легко…

Заботливый мозг

Разум любит подшучивать над нами. Если трейдер торгует интуитивно, пытаясь читать мысли рынка, это делает его восприимчивым к ложным сигналам. “Суждение задним числом” заставляет трейдера недооценивать сложность рынка, в то время как “вред компетентности” побуждает слишком высоко оценивать собственные способности. Это и есть “банановая кожура” нашего сознания.

Рыночная телепатия

Пытаться предсказывать – это естественная реакция человека на чрезмерную хаотичность и нелинейность рынка. Но воображение не есть реальность. Одно дело пытаться “предвидеть будущее”, и совсем другое “видеть” реальную картину происходящего, опираясь на конкретные понятия и правила. Стратегии, основанные на телепатии и шаманизме, отнимают очень много душевных сил, психической энергии и не улучшают качество торговли. Есть люди, которые неплохо зарабатывают, пользуясь эмоционально-ориентированным поведением дилетантов.

( Читать дальше )

Как я поборол психологию в торговле

- 07 апреля 2015, 18:24

- |

Хочу сегодня рассказать какую я использую психологию в торговле.

Торгую я уже почти 11 лет. В начале своего пути было всякое, уходил в минус, но депозиты не сливал. Просто настроил себя так, что если возникает просадка или хватал минуса, я либо останавливался в торговле и отдыхал, либо анализировал свою ТС и свои ошибки, как бы не хотелось торговать и отыграть. Сдержанность в этом помогла мне остаться с депозитом который положил.

При разработке ТС использовал демо-счет чтобы проверять и если был уверен что система не подведет ппереходил на реальный счет.

В начале своего пути больше уделял разработке торговой системы и главным критерием выделял это стабильность сигналов от ТС. Этот критерий я выделил, когда используя торговые алгоритмы, не было стабильности, что и приводило к просадкам.

Чуть позднее понял и выделил для себя что лучше меньше сигналов но они будут стабильны и четкие чем частые и нервозные.

( Читать дальше )

Секция дисциплины и порядка - экскурсия как торгуют СДПшники

- 31 марта 2015, 22:49

- |

Отдельный привет для профессионалов рынка и тех, кто знает своё дело, благо такие люди здесь есть, среди моей компании набралось уже 4 человека.

Часто получал пиcьма, что я пишу эталонные вещи, которым следоватеть практически не возможно, да и создать себе подобную систему тоже нельзя. Отвечу Вам одной и простой фразу — если внутри тебя порядок, то он будет и вокруг тебя во вне. Чтобы показать как это бывает в жизни, воспользуюсь собственным примером.

Я много месяцев отправлял в блог только сделки, точки входа — выхода, основание и т.п. Самое время разбавить как же я торгую — взгляд снаружи, так сказать, за одно — и десяток вопросов в личку можно будет опустить))))

Итак… как же должно выглядить рабочее место?

— да чёрт его знает, здесь же на СМ — как в сказке — 2 еврея = 3 мнения))

А выглядит по факту оно именно так: (не большие изменения по сравнению с предыдущим)

( Читать дальше )

Это объединяет биржевых трейдеров и трейдеров Форекс! Истины, проверенные депозитами.

- 31 марта 2015, 10:10

- |

А

1. Общая сумма вложенных средств на брокерский счёт не должна превышать 5-20% от депозита. Т.е. на торговый счёт ложим не более 20 % от депозита.

счёт ложим не более 20 % от депозита.

( Читать дальше )

Наши люди в СОТ

- 30 марта 2015, 14:16

- |

Ну вот — представился для тех, кто меня не знает. Теперь к делу.

Когда-то, совсем недавно, я начинал торговать с 30000 рублей — в труселях в своей двушке в Самаре на стареньком ноутбуке марки Acer. Так вышло, что мне повезло и я… просрал 3 депозита сразу ) Повезло что просрал и что сразу — если падать позже — потери будут больше. А так… примерно 500 000 рублёв суммарно за пару лет я просадил. Думал уже всё — пора в банк на зп идти или ларёк открывать на окраине города. Жена стала косо косить налево ) Проигрывал то я преимущественно её деньги ) В общем договорились — последний депо, последний шанс — если нет — то не судьба быть финансистом. Мысль эта для меня была болезненной — я, выпускник юрфака с красным дипломом, такой весь из себя интеллектуал… и… всё? Проиграл? ) Ну я думаю с дюжину людей такие моменты на рынке переживали — кто ушёл из трейдинга — респект. Кто выкарабкался в профи — двойной респект. Ибо все остальные — бедолажат до сих пор и проигрывают деньги — свои, жены, родителей, наивных инвесторов…

( Читать дальше )

Алгоритмы маркетмейкера. Часть 1

- 26 марта 2015, 11:26

- |

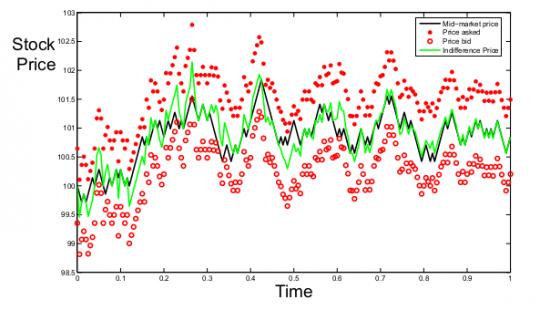

В биржевой торговле существует ряд алгоритмов, которые можно отнести к маркетмейкерским. Как правило, это означает выставление лимитных ордеров по обе стороны стакана, то есть как на покупку, так и на продажу, и целью такого алгоритма является получение прибыли от спреда - разницы между этими лимитными ордерами. Простейшая стратегия подобного рода — постановка ордеров одновременно на лучший бид и лучший аск — будет убыточной из-за действия следующих факторов:

1. Вероятность взятия ордера на стороне, противоположной движению цены в большинстве случаев выше, чем на стороне по направлению движения. То есть, если цена актива растет, то чаще будут исполняться ордера, выставленные на продажу, а ордера на покупку, соответственно — реже, в результате возникает убыточная позиция. В англоязычной литературе этот эффект называется

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал