SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера timon

Эволюция успешного трейдера

- 08 апреля 2012, 14:20

- |

В пятницу я выступал с мастер-классом на выставке Финансовый супермаркет. Очень жаль, что было не очень-то много народу. Всем тем, кто пришел, хочу сказать спасибо. Надеюсь, вы потратили время не зря.

Коротко о моем докладе. Я рассмотрел судьбу около 15 успешных трейдеров, которые мне знакомы, а также несколько провальных трейдеров. Почти не называя никаких имен, я постарался выделить общие моменты, систематизировать пространство вариантов развития трейдера с течением времени. Цель? Сделать выводы относительно истинных целей, правильного развития трейдера и конечной точки пребывания в трейдинге.

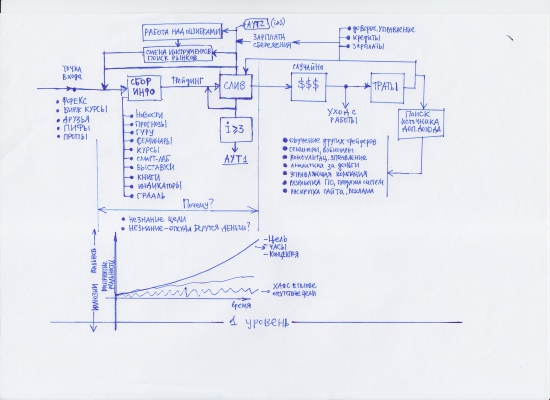

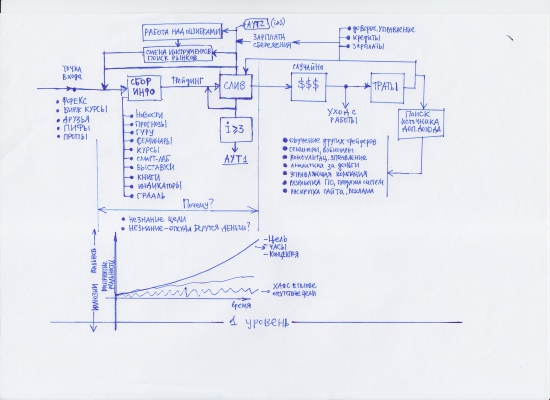

1 уровень(начало). Интуитивный трейдинг.

тезисы первого этапа:

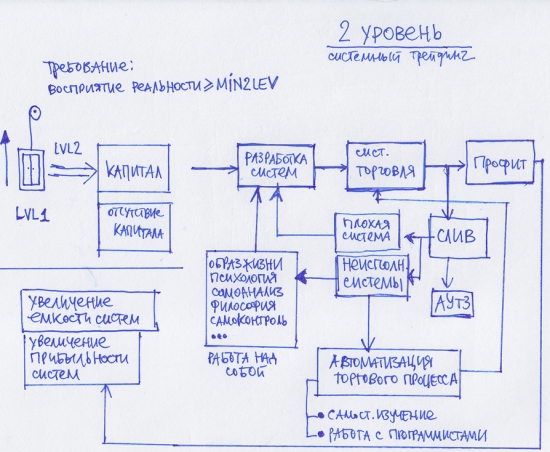

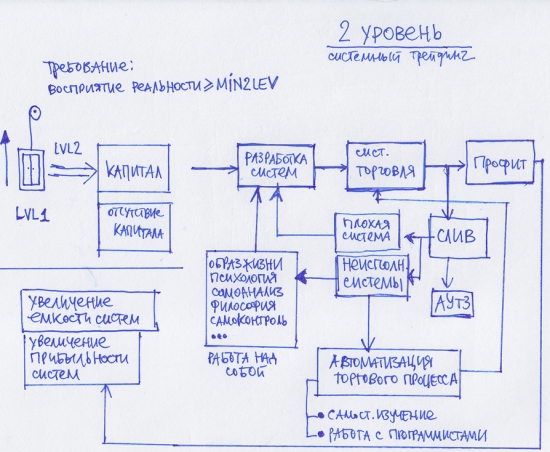

2. Левел 2. Системный трейдинг.

( Читать дальше )

Коротко о моем докладе. Я рассмотрел судьбу около 15 успешных трейдеров, которые мне знакомы, а также несколько провальных трейдеров. Почти не называя никаких имен, я постарался выделить общие моменты, систематизировать пространство вариантов развития трейдера с течением времени. Цель? Сделать выводы относительно истинных целей, правильного развития трейдера и конечной точки пребывания в трейдинге.

1 уровень(начало). Интуитивный трейдинг.

тезисы первого этапа:

- самый короткий путь — работа над своими ошибками

- важно не застрять навечно в процессе сбора информации

- для это надо четко понимать цель — деньги

- чтобы зарабатывать, надо иметь более ясное представление о реальности. Меньше иллюзий, больше адекватности — выше стабильность и заработок. Адекватность приобретается через долгие часы изучения самого рынка (а не новостей, семинаров, книг и т.п.).

- первый заработок на 1 этапе зачастую приходит случайно, и как правило ведет к последующему сливу

- Забавно, что при этом 90% скажут: «да так бывает, но со мной этого не произойдет. И окажутся неправы».

- выживание на 1 этапе без стаб доп дохода почти невозможно

- полное отсутствие стабильности 1-го этапа заставляет людей искать околорыночные способы заработка, чтобы выжить.

2. Левел 2. Системный трейдинг.

- Любые элементы системности добавляют стабильности в результаты.

- Системная торговля не избавляет от риска вылететь с рынка

- Системный трейдинг имеет большую проблему — исполнение системы.

- Тут упираемся в психологию, которая по утверждению некоторых может составлять до 90% успеха в трейдинге:)

- Проблему решает автоматизация (торговый робот)

( Читать дальше )

- комментировать

- 3.6К | ★257

- Комментарии ( 121 )

О роли цели

- 02 апреля 2012, 21:39

- |

… мы много говорили с Каленковичем о ЦЕЛИ и ее роли в трейдинге и в жизни. И в Питере и до него. Там же мне довелось пообщаться с Григорием Фишманом. Это было очень интересное общение. И это была сильная мотивация — видеть как человек ставит глобальные цели и четко идет к ним.

В питере у меня было много интересных встреч. И возникло ощущение, что в моей голове сложился некий пазл. Ощущения, примерно как в конце 2008 года, когда я, наконец, научился зарабатывать деньги на рынке.

Общение заставило меня задуматься плотнее над вопросом адекватности цели, ее существования, о серьезности ее восприятия. Любопытно, что до настоящего момента я много говорил о цели, но по факту, цель болталась где-то вокруг меня, словно шарик, привязанный за ниточку. Вроде как есть, а на самом деле и нет.

При этом, я даже как-то не задумывался о том, как важно точно все сформулировать.

Уверен, многие напишут о том, что я говорю банальщину, которая и так всем известна. Но опять-таки, сдается мне, поймут правильно меня не более 5% из тех, кто прочтет. Совершенно очевидно, что в прошлый раз так и произошло.

Поставить перед собой цель и забыть про нее на следующий день — это обычная история. Или поставить, и возвращаться в ней время от времени. Да, цель такая-то… Я что-то делаю. Цель то ближе то дальше.

в реальности ситуация такова:

( Читать дальше )

В питере у меня было много интересных встреч. И возникло ощущение, что в моей голове сложился некий пазл. Ощущения, примерно как в конце 2008 года, когда я, наконец, научился зарабатывать деньги на рынке.

Общение заставило меня задуматься плотнее над вопросом адекватности цели, ее существования, о серьезности ее восприятия. Любопытно, что до настоящего момента я много говорил о цели, но по факту, цель болталась где-то вокруг меня, словно шарик, привязанный за ниточку. Вроде как есть, а на самом деле и нет.

При этом, я даже как-то не задумывался о том, как важно точно все сформулировать.

Уверен, многие напишут о том, что я говорю банальщину, которая и так всем известна. Но опять-таки, сдается мне, поймут правильно меня не более 5% из тех, кто прочтет. Совершенно очевидно, что в прошлый раз так и произошло.

Поставить перед собой цель и забыть про нее на следующий день — это обычная история. Или поставить, и возвращаться в ней время от времени. Да, цель такая-то… Я что-то делаю. Цель то ближе то дальше.

в реальности ситуация такова:

( Читать дальше )

6.12 Как спокойно и без нервов выносить деньги с фьюча

- 02 апреля 2012, 16:58

- |

Поднял старые записи. А вопрос был такой: как сопроводить позицию стопом в плюсе? Но так, чтобы раньше времени не закрыло, но и не мотать нервы лишний раз.

Долго наблюдал за РИМ. Наконец, момент подвернулся, был открыт шорт.

Изначально стоп стоял 159800, что было примерно 500 пипс выше точки открытия. Конечно, подтянул поближе немного и стал ждать. Динамика сначала была неважной, но как только цена нырнула чуть ниже БУ — «включился» мой старый метод. Все просто. На графике присутствует ЕМА(60) М1. Эта линия по сути является среднечасовой ожидаемой ценой инструмента. Позиция перестала быть «кризисной» в момент, когда ЕМА(60) спустилась на уровень открытия позиции. Тут можно сказать — да, вход удался, сделка в БУ, цена чуть ниже.

( Читать дальше )

Долго наблюдал за РИМ. Наконец, момент подвернулся, был открыт шорт.

Изначально стоп стоял 159800, что было примерно 500 пипс выше точки открытия. Конечно, подтянул поближе немного и стал ждать. Динамика сначала была неважной, но как только цена нырнула чуть ниже БУ — «включился» мой старый метод. Все просто. На графике присутствует ЕМА(60) М1. Эта линия по сути является среднечасовой ожидаемой ценой инструмента. Позиция перестала быть «кризисной» в момент, когда ЕМА(60) спустилась на уровень открытия позиции. Тут можно сказать — да, вход удался, сделка в БУ, цена чуть ниже.

( Читать дальше )

Ценная подборка №42. Первоапрельские аналогии

- 29 марта 2012, 16:11

- |

«Полную гарантию может дать только страховой полис...», — сказал однажды товарищ Бендер. Большая же часть нашей жизни связана с неопределенностью. Принимая любое решение, человек делает выбор из нескольких альтернативных вариантов. Нужно тщательно взвесить плюсы и минусы, учесть все значимые факторы и рассмотреть возможные последствия — только после этого можно говорить о правильности выбора. Но даже в этом случае всегда остается место случайности, которая может в корне изменить ситуацию. Это может быть счастливый случай, оказавший благоприятное влияние на развитие событий, или форс-мажор, на который так любят ссылаться юридические лица. Рядовые обыватели редко придают таким случайностям большое значение, однако, в бизнесе любая неопределенность трактуется, как дополнительный риск. Именно для его минимизации созданы такие биржевые инструменты, как фьючерсы и опционы.

Популярный показатель эффективности инвестиционных решений, коэффициент Шарпа, явно использует фактор неопределенности, как меру рискованности. Сравнивая инвестиционные альтернативы по шкале доходность/риск, мы придем к выводу, что наиболее оптимальным инструментом станет обычный банковский депозит с государственной гарантией вклада. При сравнительно небольшой доходности его риск стремится к нулю, а привлекательность — к плюс бесконечности. Но инвесторам редко интересна безрисковая доходность мелких депозитов или долгосрочных гособлигаций. Как правило, они соглашаются на некоторый риск в обмен на адекватное увеличение ожидаемой доходности. Собственно, поэтому мы занимаемся трейдингом, а не держим деньги в банках.

( Читать дальше )

Популярный показатель эффективности инвестиционных решений, коэффициент Шарпа, явно использует фактор неопределенности, как меру рискованности. Сравнивая инвестиционные альтернативы по шкале доходность/риск, мы придем к выводу, что наиболее оптимальным инструментом станет обычный банковский депозит с государственной гарантией вклада. При сравнительно небольшой доходности его риск стремится к нулю, а привлекательность — к плюс бесконечности. Но инвесторам редко интересна безрисковая доходность мелких депозитов или долгосрочных гособлигаций. Как правило, они соглашаются на некоторый риск в обмен на адекватное увеличение ожидаемой доходности. Собственно, поэтому мы занимаемся трейдингом, а не держим деньги в банках.

( Читать дальше )

Новое по налогам!

- 29 марта 2012, 15:40

- |

Информационное письмо от ФГ БКС

Уважаемый Клиент,

С удовольствием информируем Вас о том, что в связи с изменениями в Налоговом Кодексе РФ, с 1 января 2010 г. предусмотрена возможность переноса плательщиками налога на доходы физических лиц убытков от операций с ценными бумагами на будущие периоды.

Таким образом, Вы можете уменьшить налогооблагаемую прибыль на сумму полученных убытков на рынке ценных бумаг, полученных начиная с 2010 года. Таким образом, настоящие и будущие прибыли для Вас фактически могут оказаться освобожденными от налогообложения.

Подробнее

Согласно ст. 220.1 НК РФ, инвестор имеет право сократить сумму налога на полученный доход от инвестиций в ценные бумаги и от сделок на срочном рынке на сумму убытков, полученных начиная с 2010 года.

Полученную прибыль можно уменьшить на следующие виды убытков:

1) убытки от операций с ценными бумагами, обращающимися на организованном рынке ценных бумаг, т.е. допущенным к торгам (акции, государственные и корпоративные облигации, паи открытых ПИФов, векселя, депозитные и сберегательные сертификаты и т.д.);

( Читать дальше )

Уважаемый Клиент,

С удовольствием информируем Вас о том, что в связи с изменениями в Налоговом Кодексе РФ, с 1 января 2010 г. предусмотрена возможность переноса плательщиками налога на доходы физических лиц убытков от операций с ценными бумагами на будущие периоды.

Таким образом, Вы можете уменьшить налогооблагаемую прибыль на сумму полученных убытков на рынке ценных бумаг, полученных начиная с 2010 года. Таким образом, настоящие и будущие прибыли для Вас фактически могут оказаться освобожденными от налогообложения.

Подробнее

Согласно ст. 220.1 НК РФ, инвестор имеет право сократить сумму налога на полученный доход от инвестиций в ценные бумаги и от сделок на срочном рынке на сумму убытков, полученных начиная с 2010 года.

Полученную прибыль можно уменьшить на следующие виды убытков:

1) убытки от операций с ценными бумагами, обращающимися на организованном рынке ценных бумаг, т.е. допущенным к торгам (акции, государственные и корпоративные облигации, паи открытых ПИФов, векселя, депозитные и сберегательные сертификаты и т.д.);

( Читать дальше )

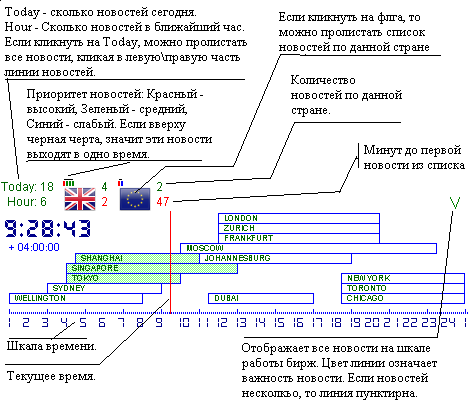

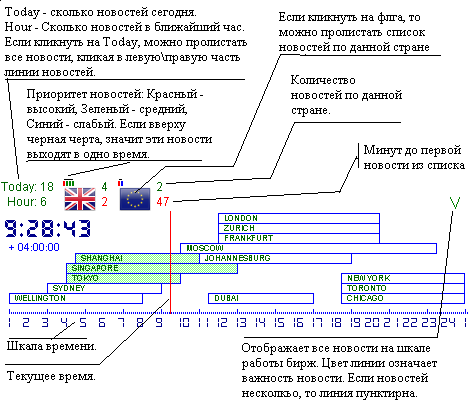

Информатор для трейдера

- 29 марта 2012, 09:00

- |

Сделал обновление программы.

О программе в моем предыдущем посте тут

В этой версии:

— Переехали на летнее время вместе с Европой и Амерами. До этого прога не поддерживала этот режим ))))

— Теперь программу можно перекрыть другими окнами

— По нажатию на зеленый крестик прячется в трей. Правда пока не возвращается от туда автоматически при ньюсах, нужно так же мышкой возвращать. В следующих версиях поправлю.

Качаем программу тут

Шрифт для красивых циферок в программе тут

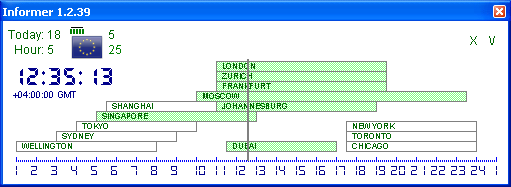

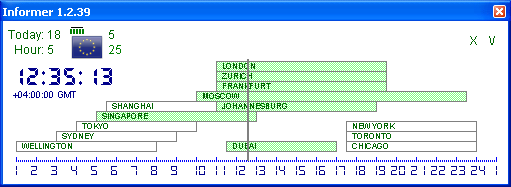

На 12:35:20 по москве программа у меня выглядит так:

О программе в моем предыдущем посте тут

В этой версии:

— Переехали на летнее время вместе с Европой и Амерами. До этого прога не поддерживала этот режим ))))

— Теперь программу можно перекрыть другими окнами

— По нажатию на зеленый крестик прячется в трей. Правда пока не возвращается от туда автоматически при ньюсах, нужно так же мышкой возвращать. В следующих версиях поправлю.

Качаем программу тут

Шрифт для красивых циферок в программе тут

На 12:35:20 по москве программа у меня выглядит так:

Дивиденды

- 27 марта 2012, 23:53

- |

Сохраняю для себя, а то потеряю, не найду потом. Может, инфо еще кому будет полезна.

Календарь по дивам от БКС http://www.bcs-express.ru/divs.asp

Лидеры по дивидендной доходности http://stocks.investfunds.ru/stocks/leaders_dividend_yield/

Что-то интересное, но уже хочу спать http://subscribe.web-invest.ru/?f=10735

upd Сборная солянка еще тут. Ознакомлюсь позже.

http://algoritmus.ru/?tag=%D0%94%D0%B8%D0%B2%D0%B8%D0%B4%D0%B5%D0%BD%D0%B4%D1%8B-2012

Блог трейдера, торгующего дивидендный портфель.

http://www.comon.ru/user/LaraM/blog/

Календарь по дивам от БКС http://www.bcs-express.ru/divs.asp

Лидеры по дивидендной доходности http://stocks.investfunds.ru/stocks/leaders_dividend_yield/

Что-то интересное, но уже хочу спать http://subscribe.web-invest.ru/?f=10735

upd Сборная солянка еще тут. Ознакомлюсь позже.

http://algoritmus.ru/?tag=%D0%94%D0%B8%D0%B2%D0%B8%D0%B4%D0%B5%D0%BD%D0%B4%D1%8B-2012

Блог трейдера, торгующего дивидендный портфель.

http://www.comon.ru/user/LaraM/blog/

Торгуй с планшета через компьютер - да, такой вот оксюморон

- 24 марта 2012, 07:51

- |

Существующие торговые платформы для Андроид и Ipad не очень то удобны и функциональны по сравнению с настольными версиями. Так зачем мучаться, торгуйте прямо на своей компьютерной платформе с планшета, это может быть актуально в чрезвычайных случаях или к примеру во время срочной поездки, когда своего компьютера под рукой нет но есть смартфон или планшет с интернетом, или если вы отошли по большому, а у вас позиция за которой надо следить а компьютер с собой не возьмешь) Ну вы поняли все возможности и преимущества)))))

( Читать дальше )

( Читать дальше )

Основные проблемы в ДУ и технические способы их решения

- 19 марта 2012, 17:15

- |

За несколько лет, проведенных в качестве Доверительного Управляющего, у меня сложилась некая картинка о том что это, как это и для кого это. Собственно говоря, этим и хотел поделиться незадорого.

Перечень проблем такой (тезисно):

• Толерантность клиента к риску

• Ответы на глупые вопросы и макро экономическая осведомленность

• Психология больших сумм

• Ввод заявок с перерасчетом размеров позиций

• Качество исполнения

• Как оплачивать труд управляющего

• Способы кидалова клиента ДУ-шником

Теперь обо всем по порядку.

Первое — Толерантность клиента к риску. Выявить отношение клиента к риску порой не так уж и просто, ибо тот иной раз сам ее не осознает и на исторической кривой доходности твоей стратегии или просто индекса, он понимает, что хочет оказаться именно там, где, как нарисовано «плюс много процентов», но на горбы и просадки внимания не обращает. И даже предупреждения о возможных потерях, т.н. дродаунах, в 25-30% слушает невнимательно. По факту он начинает активно волноваться уже на 5%, и на 15% фиксирует убытки, выводит деньги, тебя называет делитантом, а фондовый рынок — казино. Либо же (и тут мы переходим ко второй проблеме), начинает штормить тебя вопросами на микро и макро экономические темы, чтобы найти ответы на вопросы почему так все «стыдно» и «доколе». Более того, иной раз бывает и советовать что-либо и предлагать какие-то стратегии, делиться с тобой якобы инсайдом от Степана Демуры (дай Бог ему здоровья). и Чем большие деньги дал в ДУ этот клиент, тем сложнее управляющему постоянно что-то причесывать. Но это все скорее проблемность самих клиентов, и решается частично это все подстиланными под зад бумажульками под названием Договор о ДУ, Соглашение о рисках и Регламент операций с перечнем инструментов (ну или Инвестиционная декларация в случае портфельного инвестирования). Почему частично? Потому, что человеческий фактор все равно останется.

Другая же проблема (третья) уже самого ДУ-шника, так это то, что можно качественно управлять одним миллионом рублей, но как только их становится сто: мозг просадки за день уже машинами и квартирами начинает мерять. и, соответсвенно, оказывается психологическое давление на принятие торговых решений, как-то: неправильный РМ и ММ. Где-то, как говорится, недобдишь, а где-то — перебдишь. Но это психологическая проблема (иметь стальные яйца), которую как-то кому-то удается решить самостоятельно.

Четвертый прОблем, - одновеременно управлять несколькими портфелями тяжело технически, т.е. суммы у людей разные, соответсвенно при мани-менеджменте нужно всем перерасчитывать объемы на покупку, выставлять заявки и думать потом, что делать, если у одного портфеля инструмент купился по той цене, по какой ты хотел, а кому-то и не хватило. Либо нужно принимать оперативное решение о входе или выходе и все эти проскользы могут давать разые результаты. По собственному опыту могу сказать, что на одной и той же стратегии, с одними и теми же инструментами, которые покупались в одно время на разные депозиты получились за год разные результаты, в 5-7%. Та же песня и с существующим сервисом comon, где у управляющих один результат, а у следователей (тех кто следует, а не расследует) почему-то другой. Дьявол кроется в деталях, а именно в проскользах при «затарке по рынку». А если Вам уровень нужно откупить, да еще и дробными объемами, чтобы не палить контору и не пугать стакан огромными лотами, об которых все сервисные роботы отталкиваться будут? Вывод очевиден, страдает качество управления портфелями при большом их колличестве и ручной их обработкой.

Несколько слов об оценке такого утруда — обычно ДУ-шник просит денег за работу фиксом, например 3-5% от суммы капитала в год + 20% от прибыли, если таковая была. Есть и еще один подход (редкий), когда управляющий просит Начальную стартовую сумму за место в емкости системы. Обычно так за роботов просят, но есть и исключения. Т.е. унифицированная формула просто Фикс+Аренда+Бонус.

Теперь о том, как управляющий может Вас, как клиента, наЕ, т.е. безакцептно забрать через рынок деньги с Вашего счета на свой. Тут есть несколько вариантов.

а) Адресными сделками или РПС (режим переговорных сделок), когда в терминал выставляется заявка по желаемой цене и указывается номер счета, таким образом, что по данной цене инструмент будет доступен только конкретным лицам. Т.е. у Вас он покупает по цене ниже рыночной, а потом в рынок продает. Если по инструменту у вас была прибыль, еще и на большой волатильности такая (по которой у вас купили) цена действительно была в этот день, то потом определить (и самое важно доказать) то, что это было сделано преднамеренно очень сложно.

( Читать дальше )

Перечень проблем такой (тезисно):

• Толерантность клиента к риску

• Ответы на глупые вопросы и макро экономическая осведомленность

• Психология больших сумм

• Ввод заявок с перерасчетом размеров позиций

• Качество исполнения

• Как оплачивать труд управляющего

• Способы кидалова клиента ДУ-шником

Теперь обо всем по порядку.

Первое — Толерантность клиента к риску. Выявить отношение клиента к риску порой не так уж и просто, ибо тот иной раз сам ее не осознает и на исторической кривой доходности твоей стратегии или просто индекса, он понимает, что хочет оказаться именно там, где, как нарисовано «плюс много процентов», но на горбы и просадки внимания не обращает. И даже предупреждения о возможных потерях, т.н. дродаунах, в 25-30% слушает невнимательно. По факту он начинает активно волноваться уже на 5%, и на 15% фиксирует убытки, выводит деньги, тебя называет делитантом, а фондовый рынок — казино. Либо же (и тут мы переходим ко второй проблеме), начинает штормить тебя вопросами на микро и макро экономические темы, чтобы найти ответы на вопросы почему так все «стыдно» и «доколе». Более того, иной раз бывает и советовать что-либо и предлагать какие-то стратегии, делиться с тобой якобы инсайдом от Степана Демуры (дай Бог ему здоровья). и Чем большие деньги дал в ДУ этот клиент, тем сложнее управляющему постоянно что-то причесывать. Но это все скорее проблемность самих клиентов, и решается частично это все подстиланными под зад бумажульками под названием Договор о ДУ, Соглашение о рисках и Регламент операций с перечнем инструментов (ну или Инвестиционная декларация в случае портфельного инвестирования). Почему частично? Потому, что человеческий фактор все равно останется.

Другая же проблема (третья) уже самого ДУ-шника, так это то, что можно качественно управлять одним миллионом рублей, но как только их становится сто: мозг просадки за день уже машинами и квартирами начинает мерять. и, соответсвенно, оказывается психологическое давление на принятие торговых решений, как-то: неправильный РМ и ММ. Где-то, как говорится, недобдишь, а где-то — перебдишь. Но это психологическая проблема (иметь стальные яйца), которую как-то кому-то удается решить самостоятельно.

Четвертый прОблем, - одновеременно управлять несколькими портфелями тяжело технически, т.е. суммы у людей разные, соответсвенно при мани-менеджменте нужно всем перерасчитывать объемы на покупку, выставлять заявки и думать потом, что делать, если у одного портфеля инструмент купился по той цене, по какой ты хотел, а кому-то и не хватило. Либо нужно принимать оперативное решение о входе или выходе и все эти проскользы могут давать разые результаты. По собственному опыту могу сказать, что на одной и той же стратегии, с одними и теми же инструментами, которые покупались в одно время на разные депозиты получились за год разные результаты, в 5-7%. Та же песня и с существующим сервисом comon, где у управляющих один результат, а у следователей (тех кто следует, а не расследует) почему-то другой. Дьявол кроется в деталях, а именно в проскользах при «затарке по рынку». А если Вам уровень нужно откупить, да еще и дробными объемами, чтобы не палить контору и не пугать стакан огромными лотами, об которых все сервисные роботы отталкиваться будут? Вывод очевиден, страдает качество управления портфелями при большом их колличестве и ручной их обработкой.

Несколько слов об оценке такого утруда — обычно ДУ-шник просит денег за работу фиксом, например 3-5% от суммы капитала в год + 20% от прибыли, если таковая была. Есть и еще один подход (редкий), когда управляющий просит Начальную стартовую сумму за место в емкости системы. Обычно так за роботов просят, но есть и исключения. Т.е. унифицированная формула просто Фикс+Аренда+Бонус.

Теперь о том, как управляющий может Вас, как клиента, наЕ, т.е. безакцептно забрать через рынок деньги с Вашего счета на свой. Тут есть несколько вариантов.

а) Адресными сделками или РПС (режим переговорных сделок), когда в терминал выставляется заявка по желаемой цене и указывается номер счета, таким образом, что по данной цене инструмент будет доступен только конкретным лицам. Т.е. у Вас он покупает по цене ниже рыночной, а потом в рынок продает. Если по инструменту у вас была прибыль, еще и на большой волатильности такая (по которой у вас купили) цена действительно была в этот день, то потом определить (и самое важно доказать) то, что это было сделано преднамеренно очень сложно.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал