Избранное трейдера chet

Работа на росте

- 03 октября 2018, 20:25

- |

Рынок постепенно ползет вверх, с завидным упорством. В такой ситуации и в связи с некоторым информационным вакуумом разбирать особо нечего кроме непосредственно работы на росте. Совсем скоро начнется новый этап отчетов и новостей и можно будет что-то поанализировать. Многие ожидаемые события до сих пор не реализовались, появились новые, но обо всем этом — в другой раз.

Нам потребуется несколько аналогий, поэтому прежде всего вспомним, как происходит работа на падении. В этом случае необходима подготовка в трех аспектах

1. Финансовый. Для работы необходима возможность работы, резерв, простанство для маневра. Если вы попросите повара приготовить блюдо, выдав ему только воду, соль и вилку, то для него это будет проблематично. Ваш инструмент — денежные средства или оставленный резерв, обычно он располагается в коротких облигациях. Не имея совершенно резерва или возможности пополнить счет, работа по сути невозможна. При отсутствии хотя бы одной растущей/находящейся в плюсе бумаги единственное, на что остается уповать, близость поступающих дивидендов и их достойный размер.

( Читать дальше )

- комментировать

- 11.1К | ★71

- Комментарии ( 75 )

Про госдолг США

- 03 октября 2018, 08:24

- |

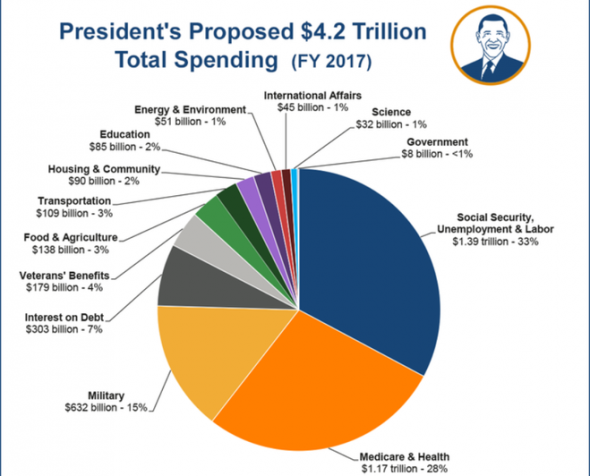

Обслуживание долга — 7% от расходов бюджета. Около 70% госдолга у американских держателей — ФРС, пенсионного фонда и пр. Т.е. большую часть процетов они платят сами себе. А теперь главное — когда кричат о госдолге США, забывают, какие у них при этом доходы. Вот отчет ФРС за 2017 г:

ФРС в среду объявила предварительные результаты, свидетельствующие о том, что резервных банков предусмотрены выплаты около 80,2 млрд $предполагаемое 2017 чистой прибыли в казну США. Аудированная финансовая отчетность Резервного банка за 2017 год, как ожидается, будет опубликована в марте и может включать корректировки этих предварительных неаудированных результатов.

Чистая прибыль Федеральных резервных банков в 2017 году оценивается в $ 80,7 млрд,что представляет собой снижение на $ 11,7 млрд по сравнению с 2016 годом, в основном за счет увеличения на $13,8 млрд процентных расходов, связанных с резервными остатками депозитарных учреждений, что было частично компенсировано увеличением на $2,5 млрд процентных доходов по ценным бумагам, приобретенным в результате операций на открытом рынке. Чистая прибыль за 2017 год была получена в основном

( Читать дальше )

Об «особенном статусе» ЦБ РФ... Читаем не только Конституцию РФ, но и Комментарии к ней и Законы прописанные в комментариях

- 02 октября 2018, 04:12

- |

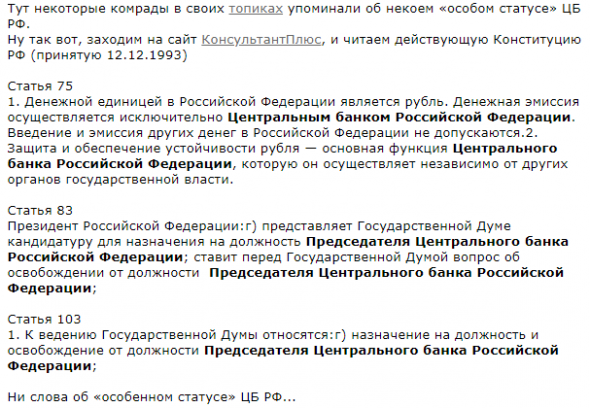

Вот автор топика ниже не нашел в статьях Конституции особого статуса ЦБ.

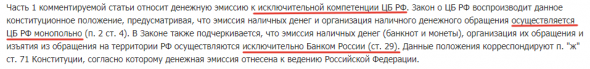

Все верно — такой фразеологии нет в статьях, но открываем комментарии к статьям, где совсем НЕДВУСМЫСЛЕННО идет намек на это. В комментариях присутствуют ссылки на Закон о ЦБ.

Не полезу дальше комментов к ст.75 п.1, на мой взгляд и так все понятно:

( Читать дальше )

Что делать если комп тормозит, актуально для трейдеров.

- 01 октября 2018, 17:12

- |

Что вам не рассказали про облигации

- 28 сентября 2018, 18:29

- |

* Число дефолтов за год выросло в среднем на 50%. В сентябре было 12 дефолтов, включая технические, на сумму свыше 4 млрд руб. А общий объем выпусков, допустивших дефолт, превышает 66 млрд.

* И так уже полгода. Т.е., можете просто считать, что порядка миллиарда долларов в месяц исчезает в дырах банков.

* Эмитенты стали чаще откладывать размещение из-за ухудшения конъюнктуры рынка. Фактически, размещаются только те, кого считают надежным (РЖД, ФСК и т.п.) или знают (Кокс), или те, кто, по всей видимости, и является той самой дырой, куда надо переложить деньги тем, кому надо.

( Читать дальше )

Человек на все рынки: из Лас-Вегаса на Уолл-стрит. Как я обыграл дилера и рынок

- 27 сентября 2018, 20:51

- |

Фактически она не только об инвестициях. Её можно разделить на 4 части:

- Детство и юношество Эдварда Торпа. Здесь автор пишет и об увлечении чтением, и о своих экспериментах. Последние зачастую были невероятно опасными. Чего стоит только наполнение шара бытовым газом для полётов, производство пороха и других взрывчатых веществ (как ещё эту книгу в наше время не внесли в список экстремистской литературы). Читать эту часть не менее интересно, чем про рынки. Особенно удивительно, как родители, пусть и зачастую отсутствующие дома, позволяли смертельно опасные эксперименты.

- Рассказ про подсчёт карт в карточной игре «Блэкджек» (очко), а также изобретении в 60-ых годах портативного компьютера для увеличения шансов выигрыша при игре в рулетку. Безумно удивительно, как выдающийся учёный, который занимался химией, физикой и математикой, продолжал ставить эксперименты, не отказываясь при этом от академической карьеры.

- Очень успешная инвестиционная карьера. Здесь автор своим примером показал, что можно зарабатывать вовсе не на поиске недооцинённых акций, акций роста, не на техническом анализе, а на составлении рыночно-нейтрального портфеля (приносящего доход, который не зависит от роста или падения рынка), а также арбитраже.

- Полезные инвестиционные рекомендации, примеры альтернативного заработка (арбитражная сделка с Palm и 3com, покупка танкера по цене, не сильно отличающейся от стоимости металлолома). Также здесь можно прочитать про спорт, пожертвования и пр.

( Читать дальше )

Про акции РФ в моем личном пенсионном фонде

- 27 сентября 2018, 10:31

- |

Тема пенсий нынче модна, да и вообще к определенному возрасту начинаешь понимать, что сама идея пенсии—это почти финансовый идеал. А пообщавшись с людьми, получающими государственную пенсию, которые при размере пенсии в 300$ тщательно следят за «курсом доллара» (и совершают фундаментальную ошибку, курс то он не доллара, а рубля :) ), становится очевидной известная истина—размер имеет значение.

По сути уже давно выйдя на пенсию я как-то незаметно я пришел к концепции, что собственно весь капитал—это мой личный пенсионный фонд. Много чего в нем есть, здесь расскажу про русские акции. Сразу оговорюсь, что их доля составляет процентов условно 5 от общей массы фонда—это отражает мои взгляды на надежность РФ как места хранения активов.

Чем приятны акции как сущность? Если компания не меняет своих характеристик, то акции дают inflation adjusted дивидендный доход. То есть на большом времени мы получим некую дивидендную доходность плюс исправление курсовой стоимости акций на инфляцию. Классическую реализацию этого принципа демонстрирует последнее время индекс ММВБ—он по сути растет на инфляцию рубля при условно постоянных ценах акций, измеренных в нормальных единицах (здесь и далее под ценой акции понимается цена в долларах, цена в рублях является плохим квантовым числом :) ). Этот принцип очень неплох, но есть нюанс—компании непостоянны, могут ухудшаться, а могут и вообще исчезнуть. Поэтому выбор акций в фонд—это искусство.

Каков алгоритм наполнения фонда? Да прост угол дома. Раз в месяц покупки на энную небольшую сумму. Продажи не предусмотрены. Все. ТА нет, ФА в обычном понимании тоже нет—ибо в РФ ФА не особо работает, тут рулит другое. Понимание ситуации, я бы сказал. Ну и ФА проводят инсайдеры, вот их результатами и можно воспользоваться.

Как работать с акциями именно РФ? Россия—страна экономически очень простая. В нулевом (и очень неплохом) приближении ее можно описать как страну, обменивающую природные ресурсы на блага цивилизации. То есть истоки богатства—это нефть, газ и металлы. Далее это богатство распределяется, основной регулятор этого распределения—власть. Система проста и в этом ее сила и приятность для понимания того, куда вложить. Очевидно, что власть—это конкретные люди, и в первую очередь эти люди подумают о себе и о своих близких. И далее по цепочке, ясно что так называемые «простые люди» находятся внизу пищевой цепочки. Из этих простых соображений понятно, что для целей пенсионного фонда:

1. Надо покупать акции компаний, находящихся поближе к природным ресурсам—там ближе всего до денег.

2. Не надо покупать компании с большим госучастием—власть свое берет не через дивиденды и не через курсовой рост.

3. Не надо покупать компании с чрезмерной направленностью на обслуживание «простых людей»--ибо простые люди бедны и всегда будут бедны, зачем искать деньги там, где их нет.

Таким образом, для покупок рисуются ресурсные компании условно олигархические, но не госы. При этом можно смотреть на локальные истории—например, покупки акций инсайдерами.

Отсюда список моих любимых фишек:

1. Лукойл. Цена постоянна уже много лет. Дивиденд хороший, инсайдеры свои акции покупают. В политику лукойловые олигархи не лезут, с властью дружат. Хорошая фишка.

2. Норникель. Цена даже немного растет за счет олигархических конфликтов. Дивиденд есть, инсайдеры акции покупают. Норм.

3. Северсталь. Миленький такой маленький заводик, загаживающий вокруг себя все километров на 50. Череповчане любят Северсталь, да. И Мордашов тоже ее любит. Дивиденд платит. Хороший заводик.

4. Татнефть преф. В Татарии олигархи—это власть. Нефть они любят. А значит, любят Татнефть. Татнефть-Арена, вот это все. Федералы в Татарию не сунутся, хваталки у них слабоваты. Таким образом, понятийка между местными и федералами есть, дивиденд платится. Норм.

5. МТС+Мегафон. Эти фишки не вписываются в концепцию удаленности от простых людей. Но есть ресурсы, от которых простые люди не откажутся никогда. Имхо, это хлеб, коммуналка и сотовая связь. Звонилки эти олигархические, олигархи свои звонилки любят. Нормальная тема.

Далее. Любимые фишки надо разбавлять чем-то. Ибо возможно, что моя любимая фишка (а может и вся отрасль) завтра станет Юкосом. Отсюда в портфеле берутся всякие извраты типа ВСМПО-АВИСМА, Алроса, НОВАТЭК, и прочие условно шлаковые, но условно дивидендно доходные фишки из других секторов. Доля каждой мала, конечно, но общая доля таких фишек в портфеле заметна.

Еще одна причина разбавления связана с тем, что из-за меняющихся цен доли акций в портфеле меняются. Поэтому иногда надо добавлять что-то в портфель, чтоб доли выросших акций не зашкаливали. Так иногда появляется откровенный щит типа Магнита (ну да, магазинчик для простых людей, от которого избавился владелец, продав тупому госу—отличная покупка. Ну да ладно, жрат простые люди вроде тоже должны, вопрос только почем покупать будут напожрат. Есть мнение, что цены будут пониже, чем 5к руб, за которые я эту дрянь купил. Comprehension, жизнь—боль :) ), Аэрофлота (переходящего из стадии дойной коровы в не пойми что, но есть шанс, есть шанс :). Вообще, Аэрофлот канеш не щит, он богатеньких обслуживает. Но цена за акцию дорога конечно, плюс конкуренция от всяких белавий, плюс дикие цены на билеты внутренних линий, плюс цена за керосин, плюс снижение понтов у масквичей и понимание ими, что тыщу километров можно и не в бизнесе летать. Ну да ладно).

Теперь список фишек, которые запрещены к покупкам (в принципе, они более или менее вписываются в правило «нет госам», но они являются знаковыми для ФР РФ, так что заслуживают отдельного описания.

1. Газпром. Компания, управляемая напрямую переигрывающим всех светочем геополитики—нафиг такое счастье. Собственно, цена, упавшая в пять раз за 10 лет тоже какбэ намекает.

2. Сбербанк. Банк с огромной долей госучастия, обслуживающий львиную часть населения РФ, кинувший своих вкладчиков три раза на моей памяти—не, нафиг. Хотя корпоративная история роста на сжирании коммерческих банков—это пять канеш. Но не для пенсионного фонда.

3. ВТБ. Смотри выше про сбер, плюс приближенность руководства к власти.

4. Роснефть. Нефтяной аналог ВТБ.

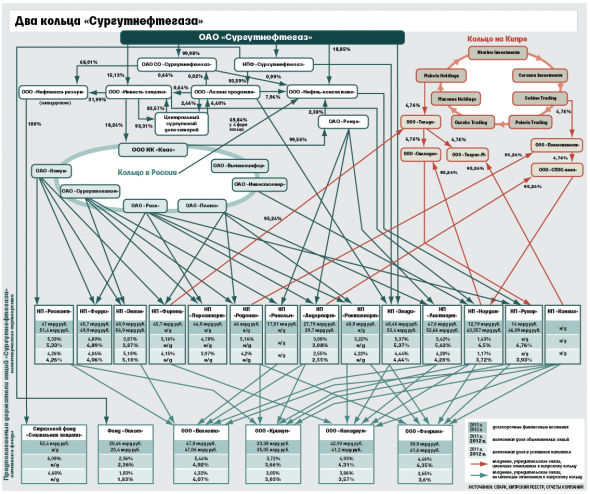

5. Сургутнефтегаз. Интересующимся—смотрим ниже юморную а может и не очень юморную схему владения этой замечательной компанией (в каждой публикации должна быть картиночка, ибо читать читатели не любят, а вот картиночки разглядывать—это да), а также остатки на счетах. И зачем вообще нужны акции этому кошельку для сами-знаете-кого? :)

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал