SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера Tatishev

Торговля на стыке алгоритмов и интуиции

- 22 января 2013, 17:54

- |

Как известно торговлю условно делят на два направления – алгоритмическая торговля, решения при которой принимаются по четкому алгоритму программой и интуитивная торговля, при которой решения принимаются трейдером, основываясь на личном опыте.

Я хотел бы рассмотреть это деление с точки зрения начинающего трейдера, не новичка, но пока не обладающего значительными суммами под управлением. Где же из этих двух направлений ему искать его торговое преимущество?

( Читать дальше )

Я хотел бы рассмотреть это деление с точки зрения начинающего трейдера, не новичка, но пока не обладающего значительными суммами под управлением. Где же из этих двух направлений ему искать его торговое преимущество?

( Читать дальше )

- комментировать

- ★4

- Комментарии ( 1 )

Делеверидж

- 22 января 2013, 17:33

- |

О делеверидже

В продолжение темы делевериджа http://smart-lab.ru/blog/mytrading/98025.php, добавлю несколько комментариев.

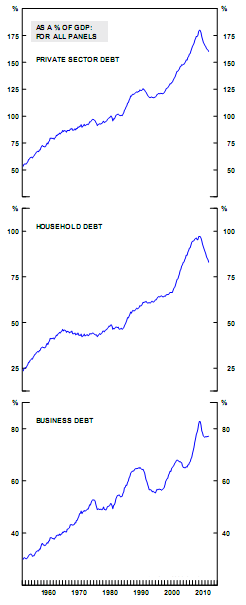

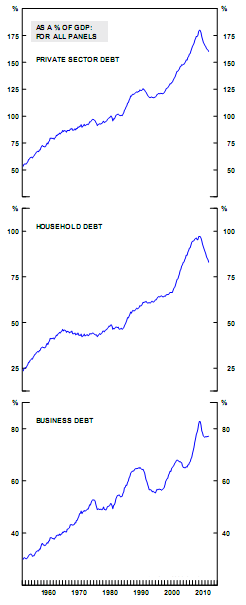

Очень сложно определить нормальный или идеальный уровень долга частного сектора. В течение последних 60 лет долг частного сектора рос быстрее номинального ВВП в почти каждый нерецессионный год. В результате общий уровень долга вырос с 53% ВВП в далеком теперь уже 1951 году до своего пика в 179% в 2007. Сейчас он находится на уровне незначительно ниже – 159%.

Когда растущий тренд длится так долго (не важно в каком случае) аналитики и вообще люди склонны в этом случае экстраполировать такую тенденцию и на будущее. Однако в данном случае это на правильно, поскольку не тех причин, которые способствовали этому после окончания Второй мировой войны, а именно:

- был существенный отложенный спрос на дома и товары длительного потребления после окончания войны, который привел к быстрому росту кредитования с начала 1950-х;

( Читать дальше )

В продолжение темы делевериджа http://smart-lab.ru/blog/mytrading/98025.php, добавлю несколько комментариев.

Очень сложно определить нормальный или идеальный уровень долга частного сектора. В течение последних 60 лет долг частного сектора рос быстрее номинального ВВП в почти каждый нерецессионный год. В результате общий уровень долга вырос с 53% ВВП в далеком теперь уже 1951 году до своего пика в 179% в 2007. Сейчас он находится на уровне незначительно ниже – 159%.

Когда растущий тренд длится так долго (не важно в каком случае) аналитики и вообще люди склонны в этом случае экстраполировать такую тенденцию и на будущее. Однако в данном случае это на правильно, поскольку не тех причин, которые способствовали этому после окончания Второй мировой войны, а именно:

- был существенный отложенный спрос на дома и товары длительного потребления после окончания войны, который привел к быстрому росту кредитования с начала 1950-х;

( Читать дальше )

Для тех, кого не устраивает торговля в РФ - выбрать брокера поможет журнал "Путеводитель по электронной торговле"

- 21 января 2013, 22:17

- |

Всем коллегам, кто хочет большей динамики в торговле посвящается...

http://www.futuresmagdigital.com/futuresmagsupp/2012si#pg1

Большой список брокеров на западных площадках и их профили.

http://www.futuresmagdigital.com/futuresmagsupp/2012si#pg1

Большой список брокеров на западных площадках и их профили.

Сделка РЕПО: риски, сделка, коды расчетов

- 21 января 2013, 09:47

- |

Надеюсь, что Вы помните градацию по рискам в инструментах управления ликвидностью?!

Напомню (от низкого к высокому): своп; РЕПО; МБК.

Своп – деньги/деньги; РЕПО – бумаги/деньги; МБК – непокрытый кредит.

Не смотря на то, что РЕПО здесь в «центре» — риски, безусловно, тоже есть и их нужно понимать.

При операциях РЕПО возникают следующие виды рисков:

Кредитные — риски потерь из-за неисполнения контрагентом обязательств в соответствии с условиями договора.

Варианты кредитного риска: на контрагента (+ на 3-ю сторону – инфраструктурную); на эмитента.

Кредитные риски по операции РЕПО относятся ко всем составляющим ее обязательствам – по 1 и 2 частям РЕПО, а также переоценке. Здесь наиболее существенны риски по 2-й части.

Рыночные – ценовые (фондовые) риски. Риск потерь, связанных с изменением ситуации на рынке ценных бумаг. Первоначальный Покупатель несет ценовые риски по купленным по операции РЕПО ценным бумагам, опосредованные кредитным риском на Первоначального Продавца. С другой стороны – реализация ценовых рисков влияет на степень обеспеченности кредитных рисков.

( Читать дальше )

Напомню (от низкого к высокому): своп; РЕПО; МБК.

Своп – деньги/деньги; РЕПО – бумаги/деньги; МБК – непокрытый кредит.

Не смотря на то, что РЕПО здесь в «центре» — риски, безусловно, тоже есть и их нужно понимать.

При операциях РЕПО возникают следующие виды рисков:

Кредитные — риски потерь из-за неисполнения контрагентом обязательств в соответствии с условиями договора.

Варианты кредитного риска: на контрагента (+ на 3-ю сторону – инфраструктурную); на эмитента.

Кредитные риски по операции РЕПО относятся ко всем составляющим ее обязательствам – по 1 и 2 частям РЕПО, а также переоценке. Здесь наиболее существенны риски по 2-й части.

Рыночные – ценовые (фондовые) риски. Риск потерь, связанных с изменением ситуации на рынке ценных бумаг. Первоначальный Покупатель несет ценовые риски по купленным по операции РЕПО ценным бумагам, опосредованные кредитным риском на Первоначального Продавца. С другой стороны – реализация ценовых рисков влияет на степень обеспеченности кредитных рисков.

( Читать дальше )

Сколько длится бычий рынок?

- 16 января 2013, 11:35

- |

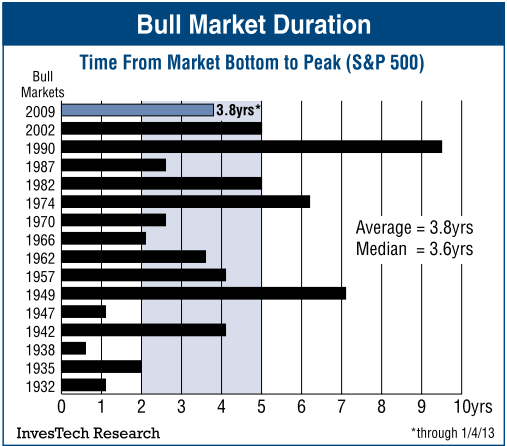

Изучение динамики индекса S&P, начиная с 1929-го года, показывает, что, в среднем бычий тренд на рынке длится 3,8 года. Столько же длится бычий рынок на американских биржах, если считать от марта 2009-го до текущего момента. Очевидно, что скоро настроения на рынке могут поменяться на медвежьи. Деревья, как известно, не растут до неба.

Источник: GlobalStocks.ru

Вопрос по НДФЛ для физ лиц. Вычет?

- 15 января 2013, 14:23

- |

Вопрос в следующем-по одному из счетов небольшой убыток по году, так вот интересует процедура получения вычета для физ лица?

Насколько я понял, нужно взять справку у брокера о том что по факту есть убыток за год, далее необходимо учесть данный убыток при подаче декларации. Вопрос вот в чем-каким образом будет осуществлен механизм вычета?

И есть ли такой момент, что убыток по операциям с цб может «биться» с доходами от продажи долей или имущественных позиций, то есть не получится ли так, что мой убыток схлопнется об доход по другим статьям, тем самым уменьшив налоговую базу? Или цб учитываются отдельно и на след год я получу вычет, но на всю ли сумму и каким образом будет происходить сей механизм?

Вообщем кто знает, подскажите пожалуйста! Заранее спасибо!

Насколько я понял, нужно взять справку у брокера о том что по факту есть убыток за год, далее необходимо учесть данный убыток при подаче декларации. Вопрос вот в чем-каким образом будет осуществлен механизм вычета?

И есть ли такой момент, что убыток по операциям с цб может «биться» с доходами от продажи долей или имущественных позиций, то есть не получится ли так, что мой убыток схлопнется об доход по другим статьям, тем самым уменьшив налоговую базу? Или цб учитываются отдельно и на след год я получу вычет, но на всю ли сумму и каким образом будет происходить сей механизм?

Вообщем кто знает, подскажите пожалуйста! Заранее спасибо!

Меня тут вызвали на разговор о волатильности

- 13 января 2013, 13:51

- |

Так как автор корневого поста обещал меня внести в свой блек-лист, то пишу я в отдельном посте (проверять это не буду)

Так вот, если «грубо», то волатильность — это мера размаха движений от локальных минимумов до максимумов и обратно. И с «трендом» и «боковиком» это понятие никак не связано, так как могут быть тренды с большими основными и коррекционными движениями, а могут быть совсем «узкие» боковики. Поэтому по отношению к этим понятиям мы можем провести историческое исследование, но экстраполировать его результаты на будущее надо с большой осторожностью.

При этом волатильность зависит от периода расчета, таймфрейма и стиля торговли. Про последнее уточню. Трейдера, у которого позиции редко сохраняются позиции на конец дня не интересует волатильность с учетом гэпов, а интересует волатильность внутри дня. Меряться волатильность может как в абсолютных, так и в относительных единицах и на этот счет единого мнения нет. Более того, мой опыт показал, что для рынка США для дорогих акций лучше второе, а для дешевых — первое.

Чем плоха низкая волатильность? Тем, что любая торговля связана с получением прибыли только при наличии движений на некоторую величину. Эта величина может быть постоянной, может быть и адаптивной, т. е. подстраивающейся под волатильность ближайшего прошлого. Конечно большинство трейдеров используют второй случай, помня об изменчивости рынка.

( Читать дальше )

Так вот, если «грубо», то волатильность — это мера размаха движений от локальных минимумов до максимумов и обратно. И с «трендом» и «боковиком» это понятие никак не связано, так как могут быть тренды с большими основными и коррекционными движениями, а могут быть совсем «узкие» боковики. Поэтому по отношению к этим понятиям мы можем провести историческое исследование, но экстраполировать его результаты на будущее надо с большой осторожностью.

При этом волатильность зависит от периода расчета, таймфрейма и стиля торговли. Про последнее уточню. Трейдера, у которого позиции редко сохраняются позиции на конец дня не интересует волатильность с учетом гэпов, а интересует волатильность внутри дня. Меряться волатильность может как в абсолютных, так и в относительных единицах и на этот счет единого мнения нет. Более того, мой опыт показал, что для рынка США для дорогих акций лучше второе, а для дешевых — первое.

Чем плоха низкая волатильность? Тем, что любая торговля связана с получением прибыли только при наличии движений на некоторую величину. Эта величина может быть постоянной, может быть и адаптивной, т. е. подстраивающейся под волатильность ближайшего прошлого. Конечно большинство трейдеров используют второй случай, помня об изменчивости рынка.

( Читать дальше )

The Alpha Masters, Рэй Далио.

- 11 января 2013, 14:05

- |

Такой кайф, иметь 100% времени для тех дел, которые ты хочешь делать, а не которые надо делать. Мне нравится, когда меня никто не дергает и не отвлекает — в такой обстановке можно добиться концентрации.

А теперь немного полезной информации.

Читаю книгу про гуру хедж-фондов: The Alpha Masters: Unlocking the Genius of the World's Top Hedge Funds

Написал в финансовый словарь смартлаба статью про Рэя Далио. Тип интересный, создал самый крупный в мире хедж-фонд с активами $120 млрд, рекомендую со статьей ознакомиться.

А вот несколько интересных вещей, ссылки на которые были в книгах.

1.работа под названием Engineering Targeted Returns and Risks, в которой описаны принципы разделения альфы и беты

2.В период кризиса Рэй Далио выпустил для клиентов объяснение того, что происходит под названием: a template for understanding what’s going on

3.Жизненные принципы Рэя Далио сформулированы в труде: Princilpes by Ray Dalio (pdf).

А вот некоторые принципы Рэя Далио:

( Читать дальше )

А теперь немного полезной информации.

Читаю книгу про гуру хедж-фондов: The Alpha Masters: Unlocking the Genius of the World's Top Hedge Funds

Написал в финансовый словарь смартлаба статью про Рэя Далио. Тип интересный, создал самый крупный в мире хедж-фонд с активами $120 млрд, рекомендую со статьей ознакомиться.

А вот несколько интересных вещей, ссылки на которые были в книгах.

1.работа под названием Engineering Targeted Returns and Risks, в которой описаны принципы разделения альфы и беты

2.В период кризиса Рэй Далио выпустил для клиентов объяснение того, что происходит под названием: a template for understanding what’s going on

3.Жизненные принципы Рэя Далио сформулированы в труде: Princilpes by Ray Dalio (pdf).

А вот некоторые принципы Рэя Далио:

( Читать дальше )

Манипуляция ставками LIBOR в картинках

- 11 января 2013, 10:44

- |

Хотел поведать вам полезную информацию о том, что такое ставка LIBOR, как она определяется и каким образом банки манипулировали ставками. Напомню, что в 2012 году Barclays был уличен в многочисленных попытках манипулирования лондонской межбанковской ставкой LIBOR и ставкой EURIBOR. В качестве санкций банк выплатит рекордные $454 млн. штрафа. На этой новости акции Barclays упали на 15,5%, банк за один день потерял $4,7 млрд капитализации. LIBOR индикативные процентные ставки, по которым крупнейшие банки кредитуют друг друга на срок от одного дня до одного года. Ставки LIBOR рассчитываются в десяти разных валютах для пятнадцати сроков погашения. В 11:00 по лондонскому времени 18 банков предоставляют свои индикативные уровни ставок, по которым они взяли бы деньги. На основании средней ставки определяется LIBOR.

( Читать дальше )

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал