Избранное трейдера Старик Рамуальдыч

Добавил еще 10 книг в каталог книг смартлаба

- 16 октября 2015, 13:46

- |

Если вы читали какую-то из этих книг, вы можете зайти в нее по ссылке, поставить оценку и оставить свое мнение о книге:

( Читать дальше )

- комментировать

- 14 | ★6

- Комментарии ( 19 )

5 прибыльных дней подряд.

- 16 октября 2015, 12:41

- |

Что я понял, осознал и научился использовать за эти 5 месяцев:

1) Самое главное мое открытие, которое буквально на этой неделе и свершилось, состоит в осознании слов, которые будто бы говорили многие из трейдеров, интервью с которыми я читал, но помню я их именно из книги Вильямса. Суть следующая: есть 2 способа заработать на бирже — ловить маленькими объемами большие движения, или ловить большими объемами маленькие движения. Сначала я довольно скептически отнесся к этим словам, хотя бы потому, что о средних объемах вообще ничего не сказано, а про большие движения с большим капиталом тоже. В общем, я понял, что торгуя максимальным количеством контрактов я должен ставить максимально короткие стопы и открывать только точечные сделки, причем заранее, а не залетая в уходящий поезд. Либо попал, либо нет. И также я открыл для себя торговлю минимальными объемами с очень большими стопами. Последняя тактика очень помогает, когда нет возможности сидеть за терминалом, и когда нет полной уверенности в том, что позиция сразу пойдет в нужную сторону.

( Читать дальше )

Психология торговли: 10 характеристик, отличающих победителей от неудачников

- 16 октября 2015, 11:15

- |

Без сомнения трейдинг является величайшим проектом, который человек может начать для достижения финансовой независимости, но вместе с тем этот проект требует огромных усилий и колоссальных временных затрат. Это одна из профессий, которая через кривую вашего баланса способна сказать вам кем вы являетесь не самом деле.

Без сомнения трейдинг является величайшим проектом, который человек может начать для достижения финансовой независимости, но вместе с тем этот проект требует огромных усилий и колоссальных временных затрат. Это одна из профессий, которая через кривую вашего баланса способна сказать вам кем вы являетесь не самом деле.

В ходе данной статьи мы коснемся некоторых аспектов психологии торговли и рассмотрим то, как мышление победителя может помочь увеличить прибыль от торговли. Как бы ни странно это звучало, но для того чтобы избавиться от потерь на рынке вам необходима одна вещь — осознание того, что, независимо от того, зарабатываете вы или нет, все дело в вашем мышлении и слепой вере в себя.

( Читать дальше )

Уплаченный налог по операциям с ценными бумагами можно использовать

- 15 октября 2015, 10:25

- |

Хочу написать сегодня о том, как можно “потратить” сумму уплаченного НДФЛ с доходов по операциям с ценными бумагами и ФИССами.

Как мы знаем, если у нас есть прибыль по операциям с ценными бумагами и финансовыми инструментами срочных сделок, то брокер удерживает с нас налог (НДФЛ). Мы много писали о том, как вернуть этот налог, если далее идут прибыльные годы. А если нет убытка? Вот, если нет отрицательных показателей?

Вы имеете право при получении вами дохода (не важно по какому виду деятельности полученного), с которого был удержан НДФЛ, вернуть налог, то есть, получить налоговые вычеты. Какие это вычеты:

— это вычет на обучение ваше или детей;

— вычет на лечение;

— вычет на покупку жилья;

— вычет на благотворительность.

Как мы видим, “поле широкое” и его можно и надо использовать. Совсем недавно поступил вопрос к нам на сервис NDFLka, где посетитель рассказал о том, что ему налоговая инспекция отказывает в предоставлении социального налогового вычета на обучение по той причине, что доход и удержанный налог касаются ценных бумаг. Это ошибка и грубая ошибка со стороны ИФНС.

( Читать дальше )

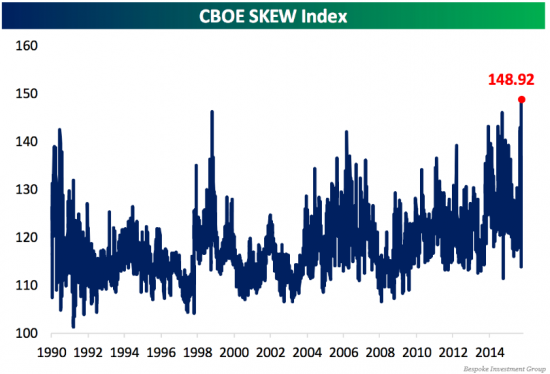

Индекс «черного лебедя» взлетел на новые высоты

- 15 октября 2015, 05:17

- |

В свете событий последних нескольких недель инвесторы крайне обеспокоены ситуацией на финансовых рынках. Об этом свидетельствует индекс асимметрии (CBOE Skew), получивший прозвище «Индекс черного лебедя».

Черный лебедь является олицетворением крайне необычного и важного для рынков события; фраза впервые была использована Нассимом Талебом в его одноименной книге 2007 года.

Значение Skew на уровне 100 указывает на низкий риск появления «тяжелых хвостов», или крайне неожиданных явлений. Однако сейчас ситуация более экстремальная. В понедельник индикатор установил новый рекорд – 148,92. Это выше уровня, зафиксированного перед обвалом американского рынка недвижимости в 2006 г., и даже превышает значение времен краха фонда Long-Term Capital Management в 1998 г.

Таким образом, обеспокоенность на рынках нарастает, хотя во вторник индекс и откатился от максимумов. Не совсем понятно, что именно спровоцировало резкий взлет Skew в начале недели. Однако в целом инвесторов тревожит ситуация в Китае и перспективы монетарной политики ФРС.

( Читать дальше )

Одна из немногих книга по риск-менеджменту на русском

- 14 октября 2015, 18:12

- |

В принципе, эта книга годится только лишь для системных трейдеров, поскольку для несистемного подхода данные методы управления капиталом вряд ли покатят… Основная идея книги — это то, что существует оптимальная доля счета для осуществления торговой операции, которая будет способствовать максимизации геометрического роста депозита. Логичным кажется только то, что если вы будете торговать слишком маленькой долей счета (как Шадрин), то вы недозаработаете. Но не совсем очевидно то, что есть вы переберете кол-во контрактов выше нормы, то вы тоже будете зарабатывать меньше.

Чтобы не парить вас деталями, я лишь дам ссылку на две статьи фин. словаря, в которых это все описано:

Критерий Келли

Оптимальное F

Основную идею, описанную в этой книге, еще в 2012 году рассказывал Алексей Каленкович на встрече смартлаба:

В общем, я точно могу сказать, что эта книга обязательна к прочтению всеми системными трейдерами и алготрейдерами.

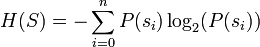

какой таймфрейм выбрать - научный подход

- 13 октября 2015, 05:11

- |

Формула расчета:

Расчет для паттернов из трех изменений цены для разных таймфреймов:

( Читать дальше )

Опционы для подростков. (часть два, дополнения)

- 11 октября 2015, 20:27

- |

Возможно, вы правы, что все это сумбурно, галопом по европам и суетно. Просто некоторые темы хотелось бы проскочить побыстрому. Это потому, что они мне очевидны, но это не значит, что они очевидны вам тоже. Поэтому, ваши вопросы помогли бы сосредоточится на деталях и развернуть тему шире. Цитата:

«Если вдруг кто то зазевался и ударил по рынку заявкой в 10 опционов, то ММ быстро ее исполнит, захеджирует БА и получит купленный пут или колл с доплатой. Лично я не пробовал, но алготрейдеры могут сделать такой робот. Ведь если такие заявки стоят, значит, бывают случаи.

Так как это работает где про это прочитать? не понимаю математику и принцип»

Давайте начнем с такой вещи как паритет. Если вы купите Колл и продадите Путт у вас получится P/L купленного фъюча. Теперь, если вы продадите фьючерс? У вас получится «замок», как его называют на форкухнях. Там можно одновременно открывать позиции в шорт и лонг. Но у нас это псевдо замок так как БА один, первая производная фьюч, вторая опцион. И здесь проявляется та самая неэффективность, о которой я говорил раньше. Это арбитражная ситуация. Все эти производные двигаются не синхронно. И возможны ситуации когда, проданный фьюч может быть дороже или дешевле купленной пары, Колл покупка, Путт продажа. Предположим, вы удачно купили кол 75000 страйка. Сейчас он вышел в прибыль и стоит 12640. Вы решили продать его мне. Купив такой колл, я сразу продаю фьючерс по 87600. (вы можете построить эту позицию на option.ru. Сейчас воскресение и цены стоят, я взял закрытие). У меня получается купленный путт, далеко вне денег, стоимостью 40 рублей. Что бы завершить операцию я продаю пут, который стоит 40 рублей. Итого ноль. И это называется паритет. В реальности я ставлю заявку на покупку вашего колла по 11640. А вам, ну очень надо. Ну всякие ситуации бывают. Ну кончились сигареты. Те кто курят, меня поймут. Вы сбрасываете мне по 11640 простым нажатием клавиши «закрыть», но цена БА и фьючерса не пойдут за каким то опционом на отдельно взятом страйке. Продаю фьюч за 87600 и у меня получается купленный колл по которому нижний убыток плюс 960 рублей. Мне останется только купить путт, который вне денег и более ликвидный. Ну по 50. Получается позиция в 990 рублей, которая в момент экспирации, а может и раньше, схлопнется. Точно так же, если вам надо откупить опцион.

( Читать дальше )

Внимание! Конкурс! Билет на НОК!

- 08 октября 2015, 12:23

- |

Почему надо идти на НОК — я указал здесь.

Как определяется победитель:

— ответы (в комментариях) принимаются до 19-00 пятницы (09.10.2015)

— автор первого полного и правильного ответа получает билет на НОК

Вопросы:

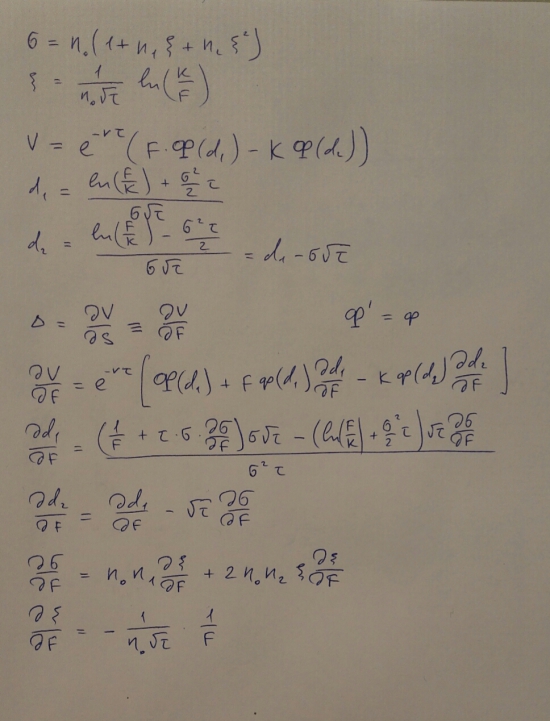

1) Что представлено на картинке? (формулы того-то и того-то для вычисления того-то и того-то)

2) Для чего это нужно? (практический смысл)

3) Найдите все допущенные ошибки

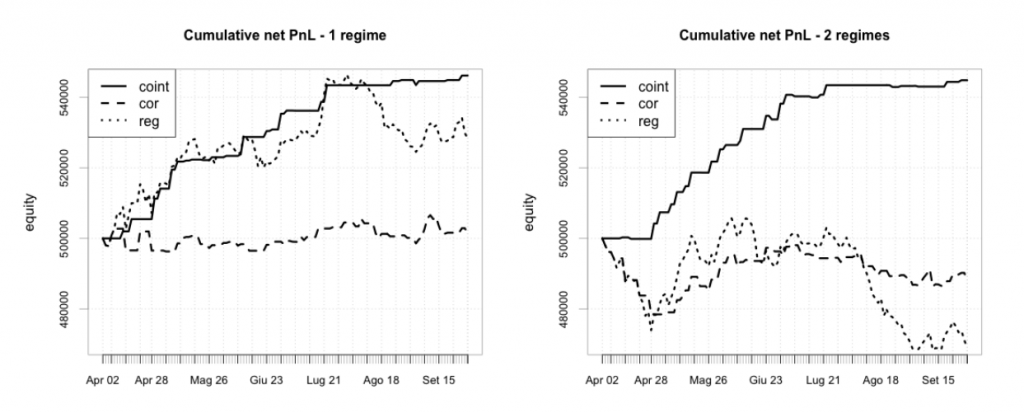

Парный трейдинг с переключением режимов. Часть 3

- 07 октября 2015, 09:03

- |

Окончание. Начало здесь.

В соответствии со смоделированным спредом, мы предполагаем покупать (продавать) пять контрактов по одному активу, одновременно продавая (покупая) количество, равное [β×5], где [x] — целая часть х, по другому активу, так как число контрактов должно быть целым.

Мы моделируем торговлю с 500 000$ и наше гарантийное обеспечение будет примерно равным 20%. Мы не используем какую-либо технику манименеджмента, ГО 20% будет только в начале периода бэктестинга и будет снижаться по мере получения прибыли.

Итоговые результаты анализируются с помощью распространенных индикаторов, применяемых на практике: годовой коэффициент Шарпа, годовая доходность, максимальная просадка, доли дней с положительной и отрицательной доходностью, доля дней без сделок, коэффициент отношения среднего значения (в долларах) дней с положительной доходностью к дням с отрицательной доходностью, корреляция портфеля с индексом S&P500. Во всех случаях мы указываем чистый результат, принимая во внимание 3$ комиссии и один тик проскальзывания на сделку.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал