Избранное трейдера виталюня

Веселые Картинки, трейдинг как есть, трейдинг как пить.

- 29 декабря 2016, 16:58

- |

Польза имеет место быть.

Закончил свою стратежку.

Аналайз показал, что рано в рынок пока лезть.

В этой связи даю очередную порцию прогонозов на следующий, 2017 год.

( Читать дальше )

- комментировать

- 176 | ★4

- Комментарии ( 8 )

Пишем робота за 30 минут. Быстро и безболезненно!

- 20 декабря 2016, 15:21

- |

Многие думают, что писать роботов «на коде» это сложно, говорят все время про «кубики». На самом деле, что бы самостоятельно это сделать не нужно быть мегакрутымтру программистом. Для начала достаточно знать только базовые вещи языка(1-2 главы любой книги по C# — потратить один день), и уметь мыслить в рамках «если, то, иначе».

Вообщем, я просто оставлю это видео здесь...

Проект по ссылке

Мы закрываем фонд

- 30 ноября 2016, 18:20

- |

Уважаемые читатели Smart-lab, считаем своим долгом, сообщить вам важную новость.

Мы решили закрыть хедж фонд Kvadrat Black. С 1-го декабря мы прекращаем торговлю и полностью расформировываем фонд.

Kvadrat Black просуществовал 3,5 года и принес инвесторам порядка 50% дохода в долларах. Мы надеемся, что все инвесторы останутся с нами и продолжат сотрудничество с United Traders дальше.

Подробнее о причинах вы можете прочитать на нашем портале: http://utmagazine.ru/

В комментариях к этому посту мы готовы ответить на все интересующие вас вопросы.Особый взгляд на трейдинг.

- 11 ноября 2016, 23:22

- |

Накидал тут список мер, что делать, если открытая позиция ушла резко в минус. Пункт первый: забиваешь, открываешь другую.

Можно избавить себя от многих трудностей, если вместо обычного: «вдруг развернётся» говорить открытой позе твёрдое: «иди на х… й» и крыть.

«Дай прибыли течь, режь убытки» от создателей «дай хулиганам отпор притворившись ботаником» и «дай ране зажить, а с гангреной иди к врачу».

Никогда не открывай позу сразу как открыл график. Только в крайних случаях. Например, если ты набухался. Или тебе очень деньги нужны. Ну или руки очень чешутся, а ты уже пофапал.

Каждый день я иду в магазин и покупаю виски. Не могу понять я трейдер или шопоголик?

Что, вообще, делать одинокому человеку долгими зимними вечерами если он не трейдер? Какой смысл разводиться с женой, просрать квартиру, работать дворником ради комнаты в общаге, если вечером не открыть терминал и не тешить себя надеждами что в 40 жизнь только начинается?

( Читать дальше )

По поводу подбора параметра скользящей средней

- 08 ноября 2016, 18:26

- |

Несколько раз уже натыкался на статьи на данном ресурсе о том, как тестируются торговые системы на основе скользящих средних, да и вообще любых индикаторов: люди программы пишут, изощряются в поиске оптимального тестера, котировки подготавливают определённым образом для того, что тестер их смог воспринять…. Ужас одним словом))) Решил внести свои три рубля в эту копилку...

Сам я тоже ещё очень давно столкнулся например с удивительным для меня тогда фактом того, что одни и те же параметры скользяшек например на евродолларе и фунте дают совершенно разные торговые результаты при тестировании. Я брал дневной график обоих инструментов и по логике вещей брал скользяшки с периодами 20, 40 и 65. 20, потому что 20 рабочих дней в месяце в среднем, 40 за два месяца, ну а 65 квартал. На евробаксе такие параметры работают хорошо. Эквити положительная, мало ложных сигналов, а на фунте это просто ад на земле. Даже при небольших лотах слив происходил бы за полгода. Я тогда чуть ли не бросил торговать, потому что понятия не имел, как подобрать оптимальный параметр для механической системы. Пришёл я тоже к тому, что метод перебора руками ужасен, потому что полжизни ушло бы на то чтобы просто протестить, а торговать когда? Плюс ко всему это всего лишь один инструмент, а движения хорошего на одном инструменте бывает приходится ждать месяцами, поэтому приходится перескакивать и на другие инструменты, а их тестирование это ещё время. Тестировать каждый руками сумасшествие. А для скользяшек желателен фильтрующий осциллятор, который показывал силу тренда, чтобы выходить из сделки пораньше и ему тоже параметры надо бы подобрать…

( Читать дальше )

Симуляция деятельности - фаффинг.

- 30 октября 2016, 09:20

- |

Не так давно я писал пост про феномен симуляции деятельности, небольшая цитатка оттуда..

… человек может думать, а может симулировать, что он думает… как пример один работник работает, а его коллега сидя рядом, внешне выглядит тоже работающим, но по факту тупо ждёт конца рабочего дня, убивая время в косынку параллельно Одноклассникам..

Так вот тут я хотел бы добавить что этот «симулянт» ведь действительно может искренне пологать, что он работает, потому что у него так же(помимо одноклассников и пасьянсов) запущены рабочие приложения и он нет-нет да что-то там делает, назовём его "бессознательным симулянтом". Понятно, что КПД такой «работы» не сильно выше тех сотрудников, которые — "сознательные симулянты", имитирующие деятельность для окружающих, хотя прекрасно понимающие, что балбесничают.

( Читать дальше )

Прибыльны ли модели ARIMA/GARCH? Часть 1

- 29 октября 2016, 11:19

- |

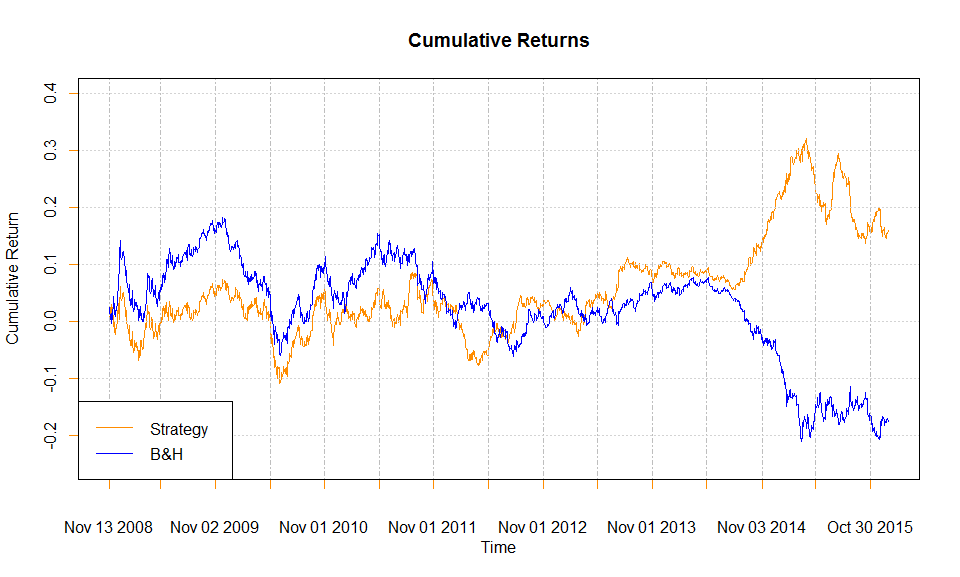

Статья из блога Robot Wealth.

Продолжая мои исследования в области моделирования временных серий, я решил изучить авторегрессивные и условные гетероскедатичные модели. В частности, я взял авторегрессивную модель ARIMA и общую авторегрессивную гетероскедатичную модель GARCH, так как на них часто сылаются в финансовой литературе. Далее следует описание того, что я узнал об этих моделях и основной процесс нахождения их параметров, а также простая торговая стратегия, основанная на предсказаниях полученной модели.

Сначала дадим несколько необходимых определений. Я не хочу воспроизводить всю теорию целиком, ниже дан краткий обзор моделирования временных серий, в частности ARIMA и GARCH моделей:

В первую очередь, вычисление ARIMA и GARCH моделей это способ узнать, при каких прошлых наблюдениях, шуме и дисперсии временной серии возможно предсказать следующее значения этой серии. Такие модели, параметры которых правильно установлены, имеют некоторую предсказательную способность, предполагая, конечно, что эти параметры остаются постоянными на некоторое время для данного процесса.

( Читать дальше )

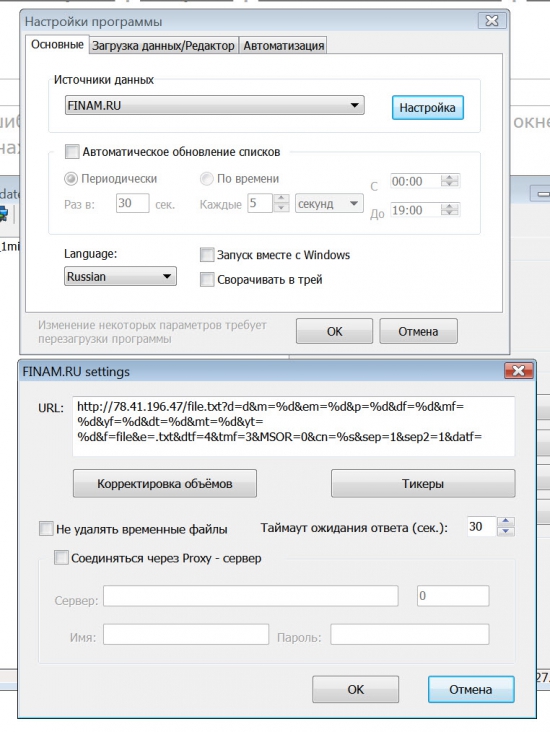

Экспорт котировок с финама

- 27 октября 2016, 13:40

- |

На днях она перестала работать. Не работают и остальные программы, типа Cognitum,Hydra.

Оказалось, что у финама сменился ip с 195.128.78.52 на 78.41.196.47.

Не знаю как в остальных программах, но в Quotes Updater лечится очень просто.

В настройках нужно сменить ip

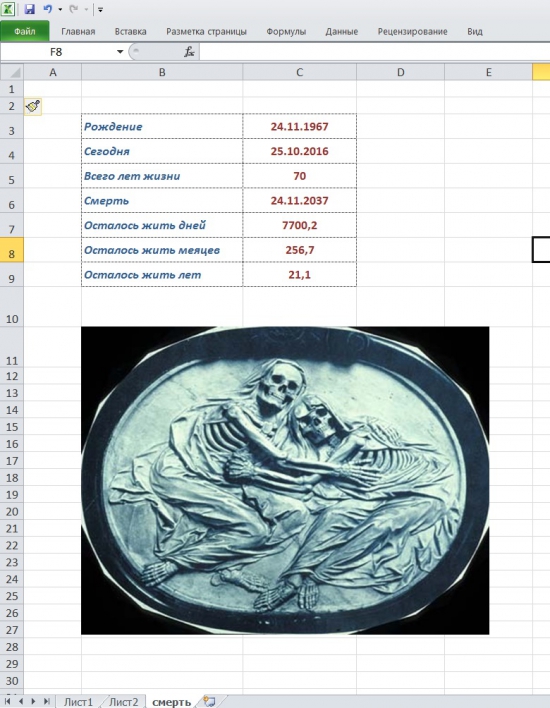

Ресурс трейдера - жизнь.

- 25 октября 2016, 09:49

- |

Сделал в эксцель табличку с оценкой общего ресурса моего времени.

На все. В т.ч. на трейдинг.

Не растрачивайте впустую свои ресурсы.

ПЫСЫ

После 70 лет в таблице пойдет отсчет с отрицательными значениями.

Таков мой каприз.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал