Избранное трейдера Светлана

Обзор рынка

- 19 июля 2016, 15:07

- |

- комментировать

- ★1

- Комментарии ( 0 )

Одно из мнений почему растет американский фондовый рынок.

- 19 июля 2016, 15:06

- |

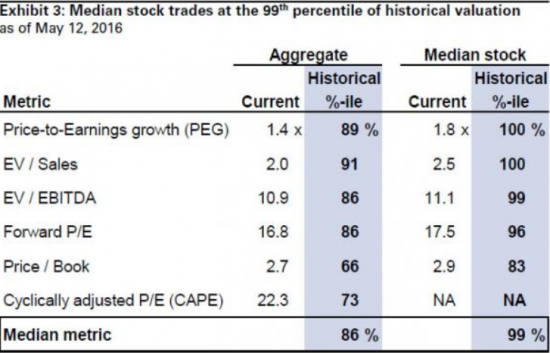

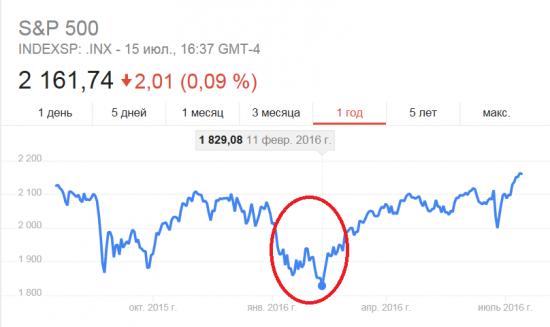

С тех пор (с мая) S&P 500 только рос. На этой неделе он побил исторический рекорд, достигнув значения 2164. Одновременно доходность десятилетних казначейских облигаций упала до исторического минимума в 1,37% годовых. Обычно так не бывает, чтобы акции и облигации били максимумы одновременно. При этом необходимо отметить, что доходы (earnings) компаний входящих в индекс S&P 500 упали во втором квартале на 5,6%. Это как бы не предполагает роста акций и облигаций. Возникает вопрос а почему они (акции и облигации) растут?

Развернулась дискуссия на страницах прессы. Все ждут падение фондового рынка, а он только растет. В дискуссии принял участие даже Пол Кругман на страницах NYT.

www.nytimes.com/2016/07/15/opinion/bull-market-blues.html?action=click&pgtype=Homepage&clickSource=story-heading&module=opinion-c-col-left-region®ion=opinion-c-col-left-region&WT.nav=opinion-c-col-left-region&_r=1

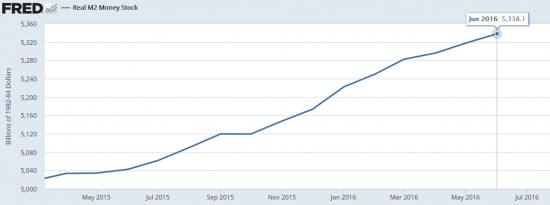

В действительности, всё просто. Фондовый рынок растет потому что растет денежное предложение со стороны ФРС (см. диаграмму)

На диаграмме показана динамика денежной массы доллара США в реальном выражении, т.е. в ценах 1984 года. Пока денежная масса в реальном выражении растет, фондовый рынок тоже будет расти, а доходность облигаций падать.

Последняя коррекция на фондовом рынке имела место в январе-феврале 2016 года (см. диаграмму)

Коррекция эта была обусловлена операциями ФРС на денежном рынке в начале января и в начале февраля (см. диаграмму).

( Читать дальше )

Ищу наставника по алготрейдингу

- 19 июля 2016, 14:57

- |

Ищу наставника, который смог бы вывести меня с нулевого уровня в до стабильной прибыли на реале.

О себе:

— Знаю MQL4

— Пробовал делать робота по своей стратегии, но почему-то решил начать с бинарных опционов. Потратил много времени, запустил на реале, но результата не получил. Но хотя бы получил опыт алго-торговли на реале

— Прочитал книгу по алготрейдингу и поэтому имею теоретические знания в какую сторону надо двигаться

— Хотел бы сделать робота, торгующего по паттернам Ларри Вильямса

Почему ищу наставника:

— Осознаю, что по дороге буду обязательно тыкаться не туда, куда надо, а наставник может сильно сократить время до получения результата.

По характеру отношусь с к людям, которые доводят дело до конца, даже несмотря на то, что он может быть неуспешным. Учусь на ошибках.

Работаю ежедневно и стремлюсь делать все быстро.

Если Вам интересно было бы передать свой опыт настойчивому и толковому ученику, напишите мне.

Почему бессистемные сделки совершать так легко, а системные - так сложно?

- 19 июля 2016, 14:49

- |

Я нигде не встречал, чтобы кто-то разумно объяснял или упоминал этот факт. Напомню, что по Канеману у человека есть условно 2 мозга:

1. Неокортекс (медленная соображалка)

2. Мозг ящера (быстрая рефлекторка)

Так вот когда вы входите в бессистемную сделку, вы даже не осознаете, работает мозг №2. Мозг №2 делает быстрее, чем думает. Если вам дать пинка — вы в шоке обернетесь. Это работа мозга №2. Рынок дает вам пинка — вы часто делаете что-то в ответ, зачастую против системы. Суть в том, что когда вы совершаете сделку под влиянием мозга №2 — вы просто не успеваете испугаться. Вы сначала входите в сделку, а потом реально начинаете думать системой №1.

( Читать дальше )

ИИС. Сегодня получил возврат из налоговой.

- 19 июля 2016, 14:32

- |

Какая из этих платформ для анализа самая продвинутая и навороченная?

- 19 июля 2016, 14:10

- |

Какая из этих платформ для анализа самая продвинутая и навороченная?

В опросе выбраны наиболее популярные программы которые рекомендуют и говорят что они самые продвинутые. Если есть еще программы которые могут сравнится по функционалу с вышеперечисленными то напишите что это за программы.

Стратегия и тактика в торговле - совершенно разные понятия

- 19 июля 2016, 13:51

- |

Говоря обобщённо СТРАТЕГИЯ — это то в каком направлении пойдёт рынок.

А вот ТАКТИКА — это то как Вы открываете свои позиции.

Так вот! Если выслушать в начале дня экспертов по различным типам анализа, можно с вероятностью 90% понять куда пойдёт рынок(т.е. у нас будет СТРАТЕГИЯ). Но это не защитит большинство из нас от потерь.

Потому как, основная проблема в ТАКТИКЕ (когда мы входим на рынок, как мы входим на рынок, наша нервная система в этом момент, риск-менеджмент и т.д.).

Инструменты торговли на ФОРТС

- 19 июля 2016, 13:45

- |

Добрый день, дорогие друзья.

В середине лета, рынок не особо радует нас с вами сильными движениями и приходится адаптироваться под те реалии, которые предлагает нам рынок ФОРТС.

Из всех инструментов, самыми интересными и перспективными выглядя фьючерс на индекс РТС после пробития 96500, а также фьючерс на ЛУкойл, который также имее все шансы на продолжение роста.

Рекомендую воздержаться от торговли парой ЕВРО-ДОЛЛАР, поскольку АТР инструмента составляет 0,007 и рассчитывать на большие движения не стоит.

Нефть сменила рабочий диапазон и сохраняет нисходящий тренд.

Больше информации, можно узнать в видео обзоре.

Всем удачной недели.

( Читать дальше )

Ловушка трейдинга

- 19 июля 2016, 13:41

- |

И так как я рассчитывал ММ, чтобы жить с рынка.

Взял приемлемый мне алгоритм, при депозите 20 000 он раз в неделю-квартал, то есть рано или поздно сливается. Но торговать одно удовольствие. И профит стабильно 20 000 в месяц, но расширяющийся треугольник данный алгоритм убивает. Сначала увеличил депозит до 40 000, не помогло, увеличил до 200 000, помогло, просадки более 100 000 не было за полгода. Но для большей уверенности увеличил депо до 400 000. И так в итоге имея на каждые 400 000 депозита в месяц стабильно 20 000 — 30 000, но в моменты расширяющихся треугольников выстреливает и под 50 000-100 000 дает. На каждые 400 000 депозита.

Далее началось интереснее, так как я постоянно ищу новые алгоритмы получения денег, то скопилась масса этих наработок. Я все систематизирую, сохраняю. Потому что даже 10 алгоритмов интрадейных держать в голове не реально, а когда их 50, тем более. Я выбрал из своих наработок самые-самые, с самой высокой вероятностью и стал ждать на них два стопа подряд, а на третий вход входить как на первый вход, вероятность приблизилась к единице! Но даже на них ставлю не более 1 000 — 2 000 на каждые 400 000. Что это дало в итоге: 1) не боязнь стопов 2) стал пусть и мелочью, но забирать вместо 5% движения, уже выше 70%, почти весь тренд внутридневной.

Еще раз. Найдя новый алго на истории я начинаю его проторговку с минимального лота, если за месяц депозит живой, то как правило увеличение на 1000% с 500 до 5000-10000. Вот тогда данный алго можно торговать уже на основных депошках. Иначе выкинуть на свалку.

Вот и весь ММ.

Будущее Российской экономики. Основные сценарии.

- 19 июля 2016, 13:35

- |

16 мая в рамках кафедры социальной антропологии «Новой газеты» декан экономического факультета МГУ имени М.В. Ломоносова, научный руководитель Института национальных проектов, профессор Александр Аузан прочитал лекцию «Будущее российской экономики. Основные сценарии».

Говоря о ближайшем будущем (лет на 5-7), очень важно понимать, кто будет в это будущее инвестировать — население, бизнес или государство. В зависимости от этого очень по-разному будут выстраиваться правила, цели, формироваться риски. Три сценария такого рода могут быть сопоставлены по опросу, который проводили мои коллеги среди членов Экспертного совета при правительстве Российской Федерации. Если говорить о более отдаленном будущем, то здесь важно решить, на какой конкурентный потенциал мирового значения мы будем опираться, уходя от газонефтяной экономики. На военно- технический потенциал, который, похоже, сейчас превратился в драйвер продвижения России? А может, мы сумеем освоить пространственный потенциал России как самой большой страны мира? Или же, наконец, доберемся до человеческого потенциала и увидим в будущем перспективу «страны умных людей»? Об этом в лекции Александра Аузана.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал