Избранное трейдера Шелковников Владимир

Какие брокеры круче всех отожгли в 2018 году?

- 11 января 2019, 18:41

- |

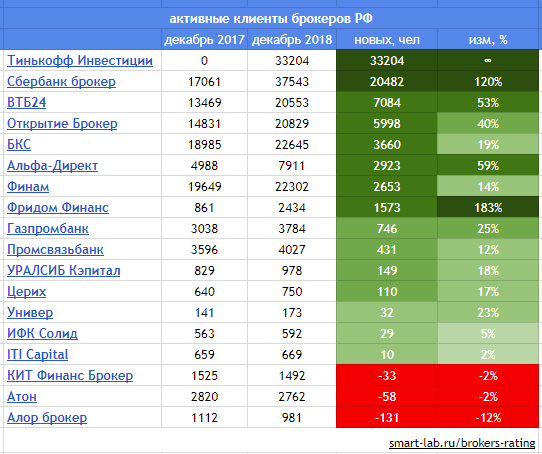

Количество загоняемого на убой «фарша» в 2018 выросло рекордными темпами:

ссылка на график: smart-lab.ru/brokers-rating/russia/stat

Поголовье активного инвестора на рынке выросло в 3 раза за 2 года и на 68% в 2018 году.

В декабре активное поголовье составило 201 151 человек.

Половину всего «мяса» доставили на рынок в прошлом году 2 банка: Тинькофф и Сбербанк.

Рейтинг брокеров на смартлабе: https://smart-lab.ru/brokers-rating/

По имеющейся у нас информации, большая часть из доставленного в последнее время на рынок товара не понимает ровным счетом ничего в биржевом деле, в акциях и уж тем более такой заумной штуке как фьючерсы.

Что касается оборотов на рынке Т+ Московской Биржи, то они в 2018 году ни у кого особо не росли. Единственное, рост наблюдался у Тинькофф Инвестиции, за счет старта с нуля:

( Читать дальше )

- комментировать

- ★14

- Комментарии ( 46 )

Время < деньги? if time is value then how not to let others expropriate it.

- 31 мая 2018, 22:59

- |

«Если время — самая драгоценная вещь, то растрата времени является самым большим мотовством»

Бенджамин Франклин

На сегодняшний день в мире существует множество систем управления временем, как совсем новых, так и разработанных несколько веков назад. Данная статья посвящена одной из них — системе управления временем, которую разработал Бенджамин Франклин.

Справка: Бенджамин Франклин (17.01.1706 – 17.04.1790) — знаменитый ученый и талантливый журналист, опытный дипломат и умнейший политик. Портрет этого человека украшает стодолларовую купюру США. Мысли Бенджамина Франклина цитируют вот уже более 2-х столетий.

Суть системы управления временем Бенджамина Франклина

Система Франклина работает по принципу «от большего к меньшему». Система «утверждает», что каждое действие человека должно быть согласовано с его жизненными ценностями и направлено на осуществление глобальной жизненной цели. Для того чтобы путь к намеченной цели был более легким и быстрым, главную задачу делят на небольшие подзадачи, а их, в свою очередь, разделяют на несколько мелких заданий. Иными словами, система Б. Франклина построена по типу пирамиды, в нижней части которой располагаются жизненные принципы и глобальные цели, а в средней и верхней — долгосрочные и краткосрочные планы по достижению этих целей.

( Читать дальше )

Юваль Харари - Sapiens. Краткая история человечества

- 31 мая 2018, 07:36

- |

Это вторая из книг об устройстве человечества, которая оказала на меня большое влияние и, так сказать, зажгла интерес. Всячески рекомендую всем без разбору. Первая — "Ружья, микробы и сталь" Джареда Даймонда, но к ней много вопросов по фактам и выводам, хотя само по себе чтение интересное. Сейчас читаю книжку на эту же тему, которую советовал Билл Г. (а эту советовал Марк Ц.) — «Энергия и цивилизация» В.Смила, но она совсем скучная и её рекомендовать не стану. Лучше Гумилёва почитать.

Харари рассказывает о виде Homo Sapiens с момента его появления и до наших дней, довольно подробно и постоянно задаваясь вопросами «а что если», «а могло ли быть иначе», «хорошо это было или не очень». Как реально работает эволюция (и как она не работает), как и зачем сделаны религии и что с ними будет дальше — на эти вопросы тут есть ответы.

( Читать дальше )

Это любознательно

- 29 мая 2018, 09:29

- |

Прежде чем ответить на этот вопрос, прочитайте еще один…

Нужно выбрать нового мирового лидера, и Ваш голос — решающий.

Вот информация о 3-х кандидатах:

Кандидат1: общается с нечистыми на руку политиками, советуется с астрологами, у него две жены, курит без остановки и выпивает 8-10 бокалов мартини в день.

Кандидат 2: дважды изгонялся с должности, спит до полудня, баловался опиумом в колледже, выпивает около литра виски каждый вечер.

Кандидат 3: имеет воинские награды, вегетарианец, не курит, пьет изредка пиво и никогда не изменял жене.

Кого из троих Вы выберете?

Первый кандидат: Франклин Д. Рузвельт.

Второй кандидат: Уинстон Черчилль.

( Читать дальше )

И снова ФЭК: ответ Грефу и выдержки из отчета.

- 25 мая 2018, 08:40

- |

Напомню, во вторник, 22 мая, Фэка уволили.

Отчет инвестиционного подразделения пришлось комментировать и президенту Сбербанка Герману Грефу. Действия аналитика и тех, кто допустил выход отчета, он назвал непрофессиональными. Поэтому «Сбербанк CIB» с ними расстался, добавил он. Греф также позвонил Тимченко, чтобы извиниться за отчет и уведомить об увольнении ответственных, сообщил сам Тимченко The Bell на Петербургском форуме. «Мне лично все равно, я это… не читаю», – ответил Тимченко на просьбу прокомментировать отчет.

Фэк в письме в редакцию «Ведомостей» указал, что с выводами бывшего руководства о своем отчете не соглашался. Аналитик выразил надежду на то, что те, кто читал его отчет, «согласятся, что он выстроен последовательно и аргументы изложены логично». «Не знаю, что побудило господ Буланцева и Грефа сделать утверждения, цитируемые в статье. Наверное, им просто неверно доложили, а они не смогли пока прочитать сам отчет, так как он еще не был переведен на русский», — заключил Фэк.

( Читать дальше )

Крах велосипедного Uber,а в Китае.

- 03 мая 2018, 17:31

- |

Китайские кладбища велосипедов совместного пользования.

( Читать дальше )

Как купить купить или продать $ на МБ, не имея полного лота.

- 03 апреля 2018, 11:03

- |

После ряда сделок на счёте образовалась не ровное количество $. Акции на Санкт-Петербургской бирже я покупать не хотел, так что лежали $ у меня там какое-то время, пока меня не стала душить жаба, что деньги не работают. На сколько лотов хватило — продал $ через USDRUB_TOM. Осталось что-то около 800$. У кого-то (например, Открытие) брокер предоставляет торговлю неполными лотами; у меня такой возможности нет.

Обратил внимание, что один из ETF от Finex торгуется в рублях и долларах одновременно, при этом в обоих пасётся ММ и спред между ценой в рублях и ценой в долларах, помноженной на текущий курс USD, «копеечный».

То есть, если нужно продать $, но на полный лот денег не хватает, то покупаете FXGD за $ и продаёте в другом стакане за рубли. Будет выгоднее, чем выводить и менять через банк или покупать в том же банке, чтобы долиться.

Конечно, перед сделкой лучше расчитать спред заранее, по какому курсу получится обмен и устраивает ли он нас.

Например, купили FXGD за 9.39$ и продали по 539 рублей — получилась продажа $ по курсу ~57.4627 при best bid на споте 57.5750.

( Читать дальше )

Кто заплачет, когда ты умрешь?

- 22 марта 2018, 18:36

- |

101 совет, как жить более осознанно, найти цели, быть внимательным к себе, своей семье и окружающим.

Как выработать конкретные привычки, которые помогут улучшить качество жизни.

190 страниц легко читаемого текста. По одной притче или рассказу на каждый совет.

Ниже прикрепляю список некоторых из освещаемых тем.

- Держись своей жизненной перспективы

- Заведи журнал

- Развивай философию честности

- Хорошо начинай свой день

- Научись тактично говорить «нет»

- Посвящай один день недели отдыху

- Выдели тридцать минут в день для беспокойства

- Запомни: гений — это 99 процентов вдохновения

- Научись молчать

- Просыпайся с первым лучом солнца

- Воспринимай неприятности как благословение

- Проживи день, не наблюдая времени

- Сосредоточься на главном

- Бери с собой книгу

- Старайся увидеть мир глазами другого человека

- Составь список своих проблем

- Практикуй привычку действовать

- Люби дорогу, а не награду за нее

- Помни, что перемены обеспечивает осознание

- Будь хозяином своего времени

- Сохраняй спокойствие

- Найди высший смысл

- Собери библиотеку героических книг

- Экономь время в пути

- Назначь себе «информационную диету»

- Ставь перед собой конкретные цели

- Запомни принцип «двадцати одного дня»

- Умей прощать

- Найди трех настоящих друзей

- Учитесь медитировать

- Перестань жаловаться и начинай жить

- Будь хозяином своего настроения

- Наслаждайся простыми вещами

- Не осуждай

- Чтобы день был как жизнь

- Составь «кодекс повседневного поведения»

- Стань хозяином своей жизни

- Будь скромным

- Не каждую книгу дочитывай до конца

- Дай обет молчания

- Не спеши отвечать на звонки

- Помни: отдыхать — значит восстанавливать силы

- Выбирай достойных соперников

- Старайся меньше спать

- Не думай о мелочах

- Принимай то, чего нельзя изменить

- Учись совершать прогулки

- Перепиши историю своей жизни

- Люби приключения

- Оставь негативные эмоции за дверью своего дома

- Живи полной жизнью — умрешь счастливым

Коротко, ёмко по 1-2 страницы на каждую тему, что, зачем и почему? Минимальное количество воды.

Однозначно рекомендую к прочтению

Надо быть аккуратнее – иностранные инвесторы приступили к выходу из ОФЗ

- 19 марта 2018, 23:23

- |

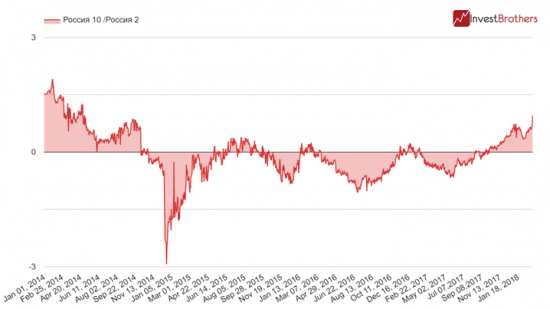

Иностранные инвесторы приступили к продаже ОФЗ – об этом сигнализирует долговой рынок нашей страны.

Если Индекс государственных облигаций России (RGBI) находится в достаточно стабильном положении – с конца февраля он потерял в цене лишь 0,6%, то долгосрочные ОФЗ подешевели гораздо сильнее.

По идее, так как от ЦБ России ждут понижения процентных ставок, то именно “длинные” облигации должны были больше остальных вырасти в цене, но этого не произошло. В последние дни спред между 10-летними и 2-летними бумагами резко увеличился. Если 15 марта он был равен 0,39 процентных пункта, то к выходным разница подскочила к 0,96 процентным пунктам. Вызвано это было в первую очередь выросшей доходностью “10-леток”.

Напомним, что нерезиденты предпочитают вкладывать свои деньги в бумаги со сроком погашения от 5 до 10 лет и реже покупают более “короткие” облигации. Таким образом, резкое, а не постепенное расширение спреда между 10-летними и 2-летними ОФЗ может указывать на то, что именно иностранный капитал начал выходить из долговых бумаг России.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал