Избранное трейдера Sergey Poljakov

Такой же как 95 процентов трейдеров (трейдер Fry о себе)

- 02 января 2019, 21:34

- |

- комментировать

- 6.8К | ★13

- Комментарии ( 59 )

Откуда берутся деньги и почему не у меня

- 29 декабря 2018, 21:12

- |

Спешу поделиться своими впечатлениями от новой книги автора Хулиномика. Сразу скажу, что они сугубо положительные. Если сформулировать достоинства книги в нескольких словах, то это будет как-то так: интересно, забавно, познавательно и коротко. Причем последнее действительно порадовало, так как мне не пришлось убивать время на поиск смысла во всяких заумных, но бестолковых текстах, которые многие вставляют в свои произведения только ради объема.

Поначалу книга читается просто как сборник занимательных фактов и кейсов о деньгах и их обладателях. Общая идея временами ускользает. Во-многом благодаря стилю, который перекочевал, как я понимаю, из «Хулиномики». Такой разговорно-пацанский сленг, с вкраплениями матерка. В основном это выглядит достаточно органично и, наверное, делает текст более понятным максимально широкому кругу читателей. Так вот, этот язык маскирует книгу под развлекательное чтиво, а на самом деле там есть о чем задуматься. Ну, не совсем там, а скорее в исследованиях, которые пересказывает автор. Но это не меняет сути дела.

( Читать дальше )

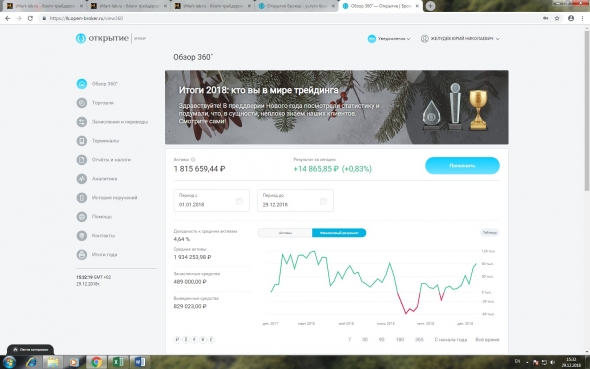

Итоги года.

- 29 декабря 2018, 16:51

- |

2018 год оказался для меня холодным душем в плане доходов. За последние пять лет, уже привык, что меньше 35% годовых на фондовом рынке не зарабатываю, а был год, когда и за 50% перевалило. Предыдущих два года, доход моей семьи складывался из зарплаты от основного места работы по найму, вознаграждения за успешное управление, собственного дохода от спекуляций, плюс какие-то крохи еще жене платили на работе. В итоге меньше 250 тыс. руб. никак не получалось, а иногда и переваливало за 500. В 2018 на фондовом рынке заработано в сумме по всем счетам включая ИИС 260 тыс. рублей из которых 52 это возврат налога. Учитывая, что государство увеличило денежную массу за год аж на 12%, а численность населения в России не выросла, а наоборот упала, то в относительном выражении меня «система» напарила примерно на 200 тыс. убытка, который выразится в падении рубля относительно других валют, и потере покупательной способности моего капитала относительно мирового рынка товаров. Естественно, доходы от моего управления чужими счетами на уровне инфляции, а следовательно никакого вознаграждения мне не полагается. Причем самый высокий заработок 8% у инвестора, который ко мне обратился последним, и его счет почти весь год состоял из 80% коротких ОФЗ и он все время переживал, что заработает меньше остальных, когда в начале года счета начали расти. Для меня не допустимо уменьшение капитала инвестора в абсолютном значении, поэтому деньги для рискованных операций должны зарабатываться безрисковыми инструментами, а при приближении активов к стоимости на начало года, все акции должны продаваться, чтобы не получить убыток не при каких обстоятельствах. Самый маленький доход около 4% у инвестора, который один из первых доверил мне управлять своими деньгами. Ну и ему на меня особо жаловаться не за что, так как с доходов за предыдущие годы купил себе дом, причем потратить их я настоял. Говоря, что у него доходы в реальном секторе гораздо большие, чем он тратит, и поэтому он решил вложиться в «лохотрон» под названием фондовый рынок, на котором он еще больше заработал. Так самое время снять заработанное и потратить на что-нибудь, а иначе смысла в заработке нет и «система» все равно нас «опрокинет», вопрос времени, если не напрямую, так через печатный станок, а так будем победителями. Лично я с суммы выше четырех миллионов все снимаю, надежней золото покупать и в землю закапывать. Он у меня поинтересовался, а зачем я ему это говорю, ведь мне это невыгодно. На что я ответил, есть народная мудрость, «Не имей сто рублей, а имей сто друзей.»

( Читать дальше )

Проспал сделку(буквально)

- 06 декабря 2018, 00:21

- |

Первый раз в жизни буквально проспал сделку! Обычно вечером после клиринга почти никогда не торгую, но тут сигнал по нефти показался сильным и я все-таки решил войти, но переносить через ночь не хотелось(риск великоват, если вдруг утром гэп), поставил себе будильник если усну на 00:42, чтобы встать, если не выбило стоп, закрыть и лечь дальше спать! Почти до этих 00:40 в итоге не спал, сначала смотрел пару роликов, потом читал Таллеба(Антихрупкость) и ответил на несколько сообщений в вк с телефона, и буквально за несколько минут до будильника как я понимаю сейчас уснул, а потом будильник выключил подумав в сонном бреду что это я случайно включил что-то, очнувшись таки от бреда понял, что это был будильник и когда подошел к компьютеру уже рынок закрылся!))))))))))

Мораль сей басни такова, не хрен торговать сверх меры! Жадность губит!

Книга. Эдвард Чанселор: «Каждый за себя, а проигравших — к черту. История финансовых спекуляций».

- 01 декабря 2018, 14:44

- |

«Капитал «слеп», а инвесторы не в силах помнить прошлое, и поэтому обречены каждый раз переживать его заново».

Эдвард Чанселор, историк, успешный инвестбанкир и журналист, создал настоящую энциклопедию финансовых взлетов и падений, начиная с XVI века. Скрупулезно описывая игроков финансовых рынков и прослеживая зарождение, расцвет и крушение финансовых махинаций, оставивших наиболее глубокий след в истории, Чанселор погружает читателя в многослойный и многогранный механизм финансовых спекуляций. Автор обращает наше внимание на двойственную сущность финансовых спекуляций. С одной стороны, они стимулируют поступательное развитие экономики, насыщают рынки ликвидностью, увеличивают обороты и доходность. С другой — спекулянты ассоциируются с хаосом, непредсказуемостью, мошенничеством, злоупотреблениями и коррупцией.Анализируя особенности финансовых «пузырей» в разные периоды истории, Чанселор обнаруживает удивительные параллели между ними, свидетельствующие о том, что с течением веков меняются только названия финансовых инструментов, являющихся объектом спекуляций, и профессиональный жаргон, в то время как их экономическая сущность и значение «человеческого фактора» остаются неизменными с XVI века. Обработав огромный объем информации с именами, датами и цифрами, Чанселор подробно описывает, как финансовые спекулянты используют связи с политиками, членами правительств, руководителями крупных компаний для того, чтобы максимально эффективно манипулировать ценами на финансовом рынке и обеспечивать рост богатства «сильных мира сего» в ущерб всем остальным.

( Читать дальше )

Долгий путь к 1 контракту

- 28 ноября 2018, 13:25

- |

После 7 годков торговли, рынок таки заставил меня сделать это.

Начинал с того, что взял $300К в ДУ (самое глупое решение), вернул за минусом 2-3% — сразу заработал, потом начал сливать — резко уменьшил лот, это выручило. + 4 года. Брал еще у тех же инвесторов $8К, вернул за минусом 50%. (Все спрашивают, почему такое доверие? Был положительный опыт сотрудничества, но по части инвестиций, а не трейдинга. Дивиденды с профессионализма и честности). + еще 2 года. 25 000 рублей своих тоже слил. +1 год.

По предыстории все, жизненные душераздирающие подробности оставим пока, мы на месте — в настоящем времени (мне 43, образования нет).

Практически сразу я начал делать скрины торговли — это послужило базой для создания системы. Но первые 4 года — это мусор. Я не понимал, что происходит — чаще всего меня разрывало на открытии торгов, либо же я судорожно цеплялся за импульс — что-то удавалось отбить, это создавало иллюзию успеха и правильности действий. Единственное, что я начал глубже осознавать, — внешние факторы, которые провоцируют эмоции (психология). Это

( Читать дальше )

Таблица "Открытые позиции". Или как идти в ногу с крупняком?

- 10 ноября 2018, 16:08

- |

Доброго времени суток, коллеги!

На новом этапе жизни нашел немного времени и сил, чтобы подготовить для вас, господа спекулянты интересный материал – небольшое исследование.

Я хотел бы рассказать про наблюдение, которым пользовался ранее, но при его неиспользовании как и многие другие потерял часть капитала на ЛЧИ, в чем себя до сих пор ругаю, и вот сейчас в последние две недели вернулся к нему и убедился еще раз, что торговать по открытым позициям крупных игроков можно и даже нужно, с одним главным условием – есть наличие тренда.

О чем это я? Давайте посмотрим ниже.

Многие, как и я лонговали нефть на ее падении, чего делать не следовало бы. Почему?

Обратите внимание на 11 октября. Было сильное падение. Биржа публикует информацию об открытых позициях на следующий день, поэтому предугадать такие падения крайне сложно. Ведь до 11 числа все юридические лица были в позиции лонг и только лишь 11 числа (мы это увидели 12) они начали наращивать позиции шорт.

( Читать дальше )

- комментировать

- 34.1К |

- Комментарии ( 99 )

Прикидочный бэктест ради красивого профита

- 08 ноября 2018, 07:39

- |

Там еще есть некий магический стоп-лосс, но для этого надо внутридневные данные подключать, чтобы проверять, кто первым сработает — ТП или СЛ. Лень это делать.

Попробуем в принципе эту идею для оценки её предикторного потенциала.

Обрабатываем примерно такие картинки:

Условия: CLS[d-1]/OPN[d-1]-1>0,04, HGH[d-1]/CLS[d-1]-1<=0,001. При соблюдении этих условия покупаем по цене закрытия вчерашнего дня.

Продаем бумагу сегодня в день d либо по цене +0.5% к цене закрытия d-1, либо по цене закрытия дня d.

Далее кумулятивные эквити по бумагам.

( Читать дальше )

о поисках причин

- 07 ноября 2018, 21:26

- |

smart-lab.ru/blog/503718.php

---------------------------------------

Alex25

Знание причин движения цен(не только роста) мне нужно для того чтобы понять в какую сторону двигаться(=>чем действовать) в постижении этого дела, и в какие моменты времени. Выработать подход.

---------------------------------------

qxr1011:Я собственно и ожидал ответа похожего на ваш. Конечно кажется все логичным.

Знание причин приводит к знанию направления, своевременное знание причин приводит к своевременному входу/ выходу, своевременный вход/выход приводит к деланию денег.

Right?

Wrong!

«Почему?» воскликните вы?!

Потому что в этой цепочке рассуждений есть пропущенные звенья, а самое главное, что ни одно звено в этой цепочке не соединяется с другим.

Допустим вы знаете причины которые двигают маркетом. Что дальше?

Скажем, скоро ожидается решение ФЕДс о ставке в Америке. Возможный ход мыслей обывателя: снизят ставку — увеличится доступ к деньгам, увеличат доступ к деньгам — хорошо для компаний, хорошо для компаний — поднимутся акции, раз акции поднимутся — значит надо покупать. Возможный ход мыслей других обывателей маркета: снизили ставку — значит экономика ещё в жопе, иначе чего бы ее снижать?, раз экономика в жопе значит акции пойдут вниз, раз они пойдут вниз — надо продавать. Существует ещё множество различных вариации на эту тему: ставку могут поднять, оставить на том же уровне и тд. Но главное — мы знаем причину, по которой в день объявления ставки будет двигаться маркет.

Итак 24 июня, в момент выхода новости на учетную ставку я точно буду знать причину того, что происходит. Более того скажем если бы Гринспен был мои папа и заранее сказал бы мне что сделает Федс, то и в тех случаях я бы был перед дилеммой: Что делать? Я буду точно знать, что на акции которую торгую я (QQQ) точно будет всплеск активности. Кто, когда и как будет решать что делать я не знаю, а потому знание причины, и в данном случае знание заранее действии ФЕДс не дадут мне основного: я не знаю реакции маркета на причину!

Итак первое звено потерянное в логической цепочке выше: даже если вы знаете причины, вы не знаете реакции маркета на причины.

Поехали дальше.

Был у меня знакомый, который имел доступ к инсайдерской информации. По этой информации он купил акцию, она прыгнула вверх и резко пошла дальше. Вложив 10 штук в понедельник он во вторник уже имел на аккаунте 20 штук. Но акция продолжала идти вверх. В пятницу он уже имел 30 штук. Через две недели 40 штук. Через месяц 50 штук. Через 3 месяца 100 штук. он говорил со мной по телефону и хохотал от счастья, как Паниковский перед «золотыми» гирями. Проблема была одна — где продать...!!!??? вам сейчас кажется что вы бы ее решили продав во вторник? или в пятницу или через неделю? Другой мои знакомый купивший эту же акцию по совету первого вместе с ним, продал ее через неделю… но потом он с женой чуть не получили инфаркт от зависти, когда у первого аккаунт продолжал расти как на дрожжах, а они лохи продали не вовремя. Через 6 месяцев первый сидел на аккунте 175 штук и ему казалось что счастье не закончится никогда. Однако, оно кончатся… Акция стала падать камнем. Он однако сидел в ней как панфиловец в окопе — ведь только благодаря своему сидению он сделал 175 штук в начале, тогда когда его друг вышел… Короче через полтора года акция вернулась туда где начала подъем… Он, по моему, до сих пор сидит в ней… Товарищ его, которому жена плешь проела за слишком быстрый выход, ждал ещё три месяца и видя неуемный подъем начал шортить акцию. После 2-х месяцев неудачного шорта он потерял все заработанные деньги. Друзья эти в результате поссорились, жены переругались, но сейчас кажись и те другие нашли удовлетворение в факте, что никто так и не сделал деньги.

Вывод: своевременное знание причины может привести к правильному входу, но не выходу из позиции — второе потерянное звено.

Итак во что преобразится наша исходная фраза?

Знание причины НЕ приводит к знанию направления без знания реакции на эти причины большинства обывателей маркета, своевременное знание причин может привести к правильному входу, но не обеспечит правильный выход из позиции.

Собственно говоря я не открыл Америку.

Вы, как и подавляющее большинство участников форума, как я понимаю, работаете с ТА. Так? Но первым и основным постулатом ТА является полное пренебрежение какими-то ни было причинами движения маркета. Основа ТА — цена, объем, время и их производные. Все!

Пойдем дальше.

Скажем, часть людей на форуме тяготеет к ФА. Но ведь и ФА не ищет причин и ответов «Почему?». ФА рассматривает данную ситуацию через призму истории делает соответствующие сравнения и приходит к выводам о недооценки или переоценки маркета. Что при этом движет участниками маркета и куда он движется абсолютно безразлично для настоящего фундаменталиста. Как пример могу привести фразу Баффета :«Мне абсолютно безразлично куда и в силу каких причин двигается маркет...»

Тем не менее вопросы аналогичные вашему регулярно появляются на форумах. Почему? Потому что психология мышления обывателя основана на структурах построенных за пределами маркета, где в повседневной жизни принято сначала ответить на вопрос зачем, а потом уже делать. Это мне напоминает человека которого посадили в самолет и он должен лететь ориентируясь на свои ощущения: чувство высоты, земли, направления, скорости и тд. Эти чувства у него есть и они хорошо работали на земле, но в небе они часто бесполезны, так как там исчезли привычные ориентиры, там облака, там темнота, там не видно земли, там не чувствуешь скорость, там невозможно отличить верх от низа, там непонятно падаешь ти или поднимаешься…

Что делает человек? Он кричит: где земля, почему ничего не видно, куда лететь, какая скорость, где причины, не вижу тренда, кто мне объяснит почему Бунд поднимается, почему маркет не падает, куда и как лететь, что делать, а куда летите вы, а как далеко я от вас, а знаете ли вы где конец этому безобразию. Человек потерялся и конец у него такой же как у лаптя за штурвалом — падение и крах.

Что делает летчик. Летчик летит по приборам, только по приборам. Они покажут ему куда лететь, высоту, скорость, направление и все остальное. И вопрос куда дует ветер у него не возникает. Прибор показывает направление ветра, скорость и летчик летит. И он долетит, пока верит в приборы.

Вам нужно создать приборы на основе ТА или ФА, ни один из них не отвечает на вопросы зачем и почему, ни один из них не покажет вам своевременное место входа и выхода, но даст примерное направление и примерные правила работы. Да у летчиков приборы точные, у нас нет, за это тем кто сумел работать на наших неточных приборах маркет платит больше, намного больше чем летчикам...:))

Учитесь работать по приборам.

Это исключительно тяжело сначала создать эти приборы, потом заставить себя в них поверить и поставить на свою веру собственные деньги. Одним из важнейших факторов этого процесса должен быть полнейший абсолютный уход от вопросов «Почему?» Более того вы должны всячески препятствовать развитию у себя мнения о том что происходит на маркете, а тем более, что будет происходить. Я потратил уйму времени стараясь отбить у себя привычку делать выводы, вместо этого концентрируя свои усилия на правильном чтении приборов. А не имея мнения, не слушаю и чужих мнений, что я делаю — это слежу за работой приборов и слежу за тем как я реагирую на их сигналы. Все. Таким образом я могу со временем увидеть что если прибор работает хорошо, но я плохо реагирую значит надо больше работать над собой, если я реагирую как надо, но результаты плохие, то значит пришла пора настроить приборы.

Вот и все. Следующий раз когда увидите здесь вопросы «Почему?» вы будете знать: иx задает человек в падающем самолете.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал