SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера secondi

Финальный вынос?

- 01 февраля 2012, 17:09

- |

Знаете, когда на рынке очень близки среднесрочные хаи? Это когда писать на Смартлабе об этом страшно — понимкаешь, что сейчас с говном смешают, и поэтому всем улыбаешься и говоришь, что в лонгах чтоб не выглядеть дураком, а сам тем временем втихую набираешь шорт :)

Да, мы сейчас растем, но несколько странно — видно, например, что почему-то нефть не разделяет всеобщего оптимизма. Опять-таки цифры по золоту, серебру, и индексу S&P (да и РТС тоже), что я обозначил в пятницу

smart-lab.ru/blog/35977.php

пока не перекрыты, а значит сегодня скорее можно говорить о дотягивании до своей цели индекса РТС и немецкого DAX, но говорить о продолжении восходящего тренда пока рано. Лично я буду присматриваться к лонгам только после прорыва обозначенных уровней.

Кстати, если говорить о нашем рынке, то до выборов остается один месяц, и мне кажется, что наиболее осторожные будут пытаться выйти в кеш задолго до выборов, или во всяком случае повременят с формированием долгосрочных портфелей. Закупиться дешевле еще будет возможность.

Да, мы сейчас растем, но несколько странно — видно, например, что почему-то нефть не разделяет всеобщего оптимизма. Опять-таки цифры по золоту, серебру, и индексу S&P (да и РТС тоже), что я обозначил в пятницу

smart-lab.ru/blog/35977.php

пока не перекрыты, а значит сегодня скорее можно говорить о дотягивании до своей цели индекса РТС и немецкого DAX, но говорить о продолжении восходящего тренда пока рано. Лично я буду присматриваться к лонгам только после прорыва обозначенных уровней.

Кстати, если говорить о нашем рынке, то до выборов остается один месяц, и мне кажется, что наиболее осторожные будут пытаться выйти в кеш задолго до выборов, или во всяком случае повременят с формированием долгосрочных портфелей. Закупиться дешевле еще будет возможность.

- комментировать

- ★1

- Комментарии ( 6 )

РТС Эллиотт. Гипотеза о полном цикле работает

- 29 января 2012, 10:07

- |

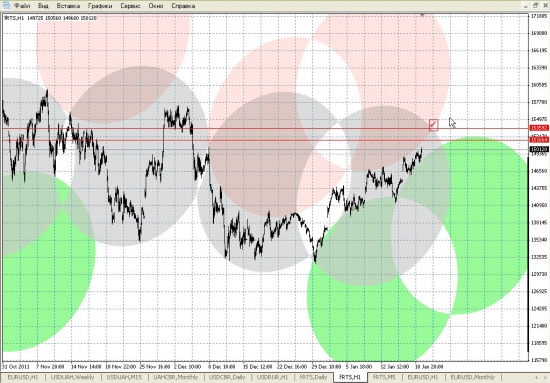

Потсепенно накапливаю статистику по работе моей гипотезы о полном цикле Эллиотта (http://smart-lab.ru/blog/24719.php):

Пытался обсудить эту гипотезу с признанными Гуру EWT: Д. Возный сразу отказался, причем с удалением любого упоминания этой темы, Демурой зобанен. EWI просто молчит, плюс языковой барьер.

Можно возразить, что все умные постфактум и проку нет, но в реальности даже на стадии вызревания (и небольшими изменениями в будущем) EWT+гипотеза дают вот такие великолепные сэтапы:

Этот рисунок был опубликован 14 января на форуме, могу дать ссылку кто сомневается. Самое плохое, что те, кто больше всего кичится своей «гуростью» волн Эллиотта даже обсуждать, критиковать идею не хотят. Разве это теоретики?

Пытался обсудить эту гипотезу с признанными Гуру EWT: Д. Возный сразу отказался, причем с удалением любого упоминания этой темы, Демурой зобанен. EWI просто молчит, плюс языковой барьер.

Можно возразить, что все умные постфактум и проку нет, но в реальности даже на стадии вызревания (и небольшими изменениями в будущем) EWT+гипотеза дают вот такие великолепные сэтапы:

Этот рисунок был опубликован 14 января на форуме, могу дать ссылку кто сомневается. Самое плохое, что те, кто больше всего кичится своей «гуростью» волн Эллиотта даже обсуждать, критиковать идею не хотят. Разве это теоретики?

ОПЦИОНЫ: Per aspera ad Astra (часть 3)

- 16 ноября 2011, 19:00

- |

начало тут http://smart-lab.ru/blog/23658.php

http://smart-lab.ru/blog/23859.php

Третий этап.

13 сентября 2011 года можно условно назвать началом третьего этапа — работы по новому! Сейчас работаю на календарных спрэдах! Точнее, я и ранее использовал календарные спрэды, но сейчас работаю ТОЛЬКО на них.

Всё началось однажды с прочтения блога в ЖЖ: option2012. Там было очень интересно написано про торговлю календарными спрэдами. Я многое взял оттуда, но и своего не мало добавил.

Название стратегии Дирижабль2. Смысл стратегии: продавать «дорогие» опционы и покупать «дешевые» опционы в понятиях волатильности. Конечно, всю информацию дать не могу, там много ноу-хау (создавать конкурентов не зачем). Это своего рода синтетический продукт — состоящий из проданных и купленных опционов месячной и квартальной серий, который, то покупаю, то продаю. Главное — это когда покупать или продавать. Но в отличие от лонга/шорта или роста/падения волатильности тут есть определённые рамки. И зная эти рамки, ты покупаешь или продаешь этот синтетический продукт, который сам и составляешь. Даже если рынок приводит к выходу за эти рамки, — появляется возможность еще лучше «войти» в позицию. И получается любое движение рынка, любой характер движения рынка — мне подходит.

( Читать дальше )

ОПЦИОНЫ: Per aspera ad Astra (часть 2)

- 15 ноября 2011, 19:37

- |

начало тут http://smart-lab.ru/blog/23658.php

Второй этап.

Если ранее основой торговой системы были направленные стратегии, а боковые (дельта-нейтральные) играли вспомогательную роль. Идея была работать по трендам, а в случае «пилы» боковые системы должны компенсировать потери. Не вышло. На направленные позы выделялось слишком большие лимиты, и не проводилось хэджирование в случае неблагоприятного исхода. Все индикаторы время от времени «не работают». Т.е. даже система, которая ранее давала прибыль, может рано или поздно всё и забрать. Итог просадка на 1/3 счета...

Начал строить работу на опционах в основном на дельта-нейтральных системах: продажа тетты, торговля волатильностью (стренглы, стредлы), календарные спреды. Опционы при сравнении с фьючерсом имеют преимущества, но и иногда нести большие риски по направленным позам. А вот торговать волатильностью, боковые движения, временной распад можно только с помощью опционов. Направленные позы стали играть теперь роль страховки на случай трендовых движений. И главное, хэджировать позиции, если ситуация идет против моих позиций, на «авось» больше не надо надеяться!

( Читать дальше )

Второй этап.

Если ранее основой торговой системы были направленные стратегии, а боковые (дельта-нейтральные) играли вспомогательную роль. Идея была работать по трендам, а в случае «пилы» боковые системы должны компенсировать потери. Не вышло. На направленные позы выделялось слишком большие лимиты, и не проводилось хэджирование в случае неблагоприятного исхода. Все индикаторы время от времени «не работают». Т.е. даже система, которая ранее давала прибыль, может рано или поздно всё и забрать. Итог просадка на 1/3 счета...

Начал строить работу на опционах в основном на дельта-нейтральных системах: продажа тетты, торговля волатильностью (стренглы, стредлы), календарные спреды. Опционы при сравнении с фьючерсом имеют преимущества, но и иногда нести большие риски по направленным позам. А вот торговать волатильностью, боковые движения, временной распад можно только с помощью опционов. Направленные позы стали играть теперь роль страховки на случай трендовых движений. И главное, хэджировать позиции, если ситуация идет против моих позиций, на «авось» больше не надо надеяться!

( Читать дальше )

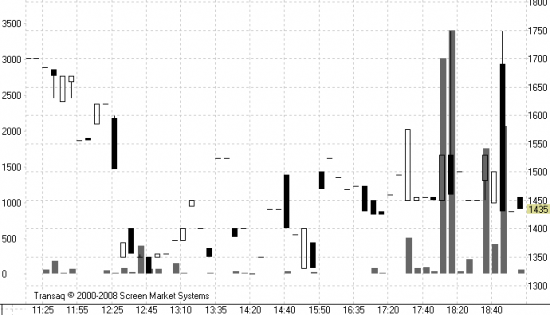

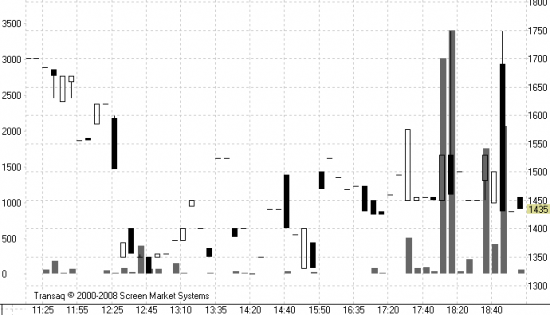

175 колы

- 16 сентября 2011, 21:09

- |

Кто-то торопился и зашёл под конец дневной торговой сессии в колы 175 страйка в кол-ве 10 тыс контрактов 1 лотом. Это примерно 9 млн. рублей. Похоже брали по рынку. 300 пунктов для него значения не имеет. По другим стайкам ничего похожего не было, ни в колах, ни в путах. Что бы это значило, хотелось бы узнать ваше мнение.

Обзор нового релиза Multicharts 7.0 и квик-адаптера (продолжение)

- 17 июля 2011, 16:31

- |

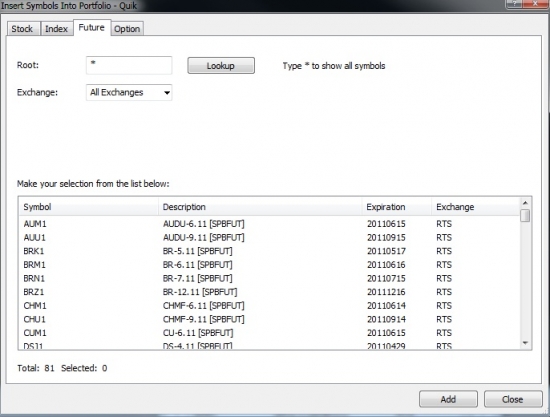

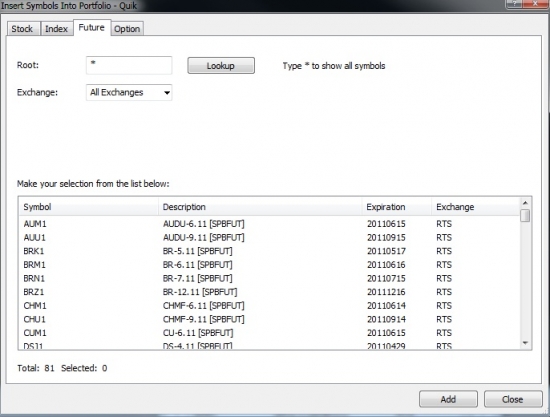

Добавление тикеров в Quote Manager – приятное и быстрое занятие: выбираете add symbol и открывается окошко со всеми символами, доступными в квике – с принадлежностью к бирже, с датами экспирации фьючерсов и со всеми настройками шага цены.

Может оказаться полезной и функция Symbol Mapping, в том случае, когда Вы торгует один инструмент по графику другого инструмента: например фьючерс Газпрома можно торговать по графику акции Газпрома. Вы просто указываете программе, что для нее сигналы с графика GAZP должны поступать в брокерскую систему как покупка/продажа GZU1.

MULTICHARTS

Основные возможности:

1) Построение графиков различных резолюций и индикаторов (как встроенных, так и собственноручно написанных)

2) Графический пакет

3) Сканер

4) Автоторговля

5) Ручная торговля с графика

( Читать дальше )

Может оказаться полезной и функция Symbol Mapping, в том случае, когда Вы торгует один инструмент по графику другого инструмента: например фьючерс Газпрома можно торговать по графику акции Газпрома. Вы просто указываете программе, что для нее сигналы с графика GAZP должны поступать в брокерскую систему как покупка/продажа GZU1.

MULTICHARTS

Основные возможности:

1) Построение графиков различных резолюций и индикаторов (как встроенных, так и собственноручно написанных)

2) Графический пакет

3) Сканер

4) Автоторговля

5) Ручная торговля с графика

( Читать дальше )

Опционы. Разоблачение. Вы все еще верите в точку минимальных выплат? Тогда мы идем к вам!

- 04 июля 2011, 08:49

- |

На смартлабе часто можно встретить как люди считают точку минимальных выплат по опционам для того чтобы предсказать куда пойдет рынок к моменту экспирации. Действительно ли это имеет смысл?

Итак, для примера, пускай fRTS сейчас равен 190 000, и было продано много опционов call 185 000. Наивный опционщик решит, что крупный продавец опустит рынок к экспирации до 185 000, чтобы избежать больших выплат.

Вспомним самую главную формулу по опционам. Можете не знать, что такое греки, но эту формулу знать обязаны :-)

БАЗОВЫЙ АКТИВ = CALL — PUT

Из формулы следует, что:

-CALL + БАЗОВЫЙ АКТИВ = -PUT

Что если кукловод, на самом деле, продал не 185 000 колы, а “синтетически ”продал 185 000 путы, добавив к своей позиции лонг по fRTS. (ну, например, чтобы нас запутать) Таким образом, кукловод не допустит падения рынка ниже 185 000. И мы получили уже совершенно противоположое заключение о действиях кукловода.

Вывод: Мой здравый смысл говорит, что точка минимальных выплат по опционам не может предсказывать рынок. А кто в это верит, тот плохо знает школьную математику :-)

Итак, для примера, пускай fRTS сейчас равен 190 000, и было продано много опционов call 185 000. Наивный опционщик решит, что крупный продавец опустит рынок к экспирации до 185 000, чтобы избежать больших выплат.

Вспомним самую главную формулу по опционам. Можете не знать, что такое греки, но эту формулу знать обязаны :-)

БАЗОВЫЙ АКТИВ = CALL — PUT

Из формулы следует, что:

-CALL + БАЗОВЫЙ АКТИВ = -PUT

Что если кукловод, на самом деле, продал не 185 000 колы, а “синтетически ”продал 185 000 путы, добавив к своей позиции лонг по fRTS. (ну, например, чтобы нас запутать) Таким образом, кукловод не допустит падения рынка ниже 185 000. И мы получили уже совершенно противоположое заключение о действиях кукловода.

Вывод: Мой здравый смысл говорит, что точка минимальных выплат по опционам не может предсказывать рынок. А кто в это верит, тот плохо знает школьную математику :-)

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал