SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера russcii

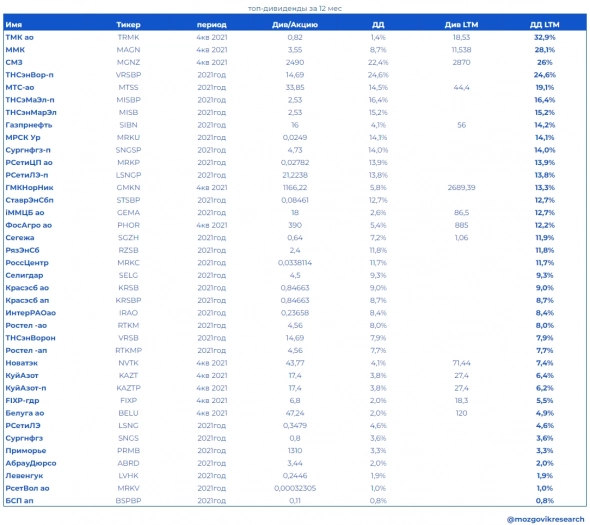

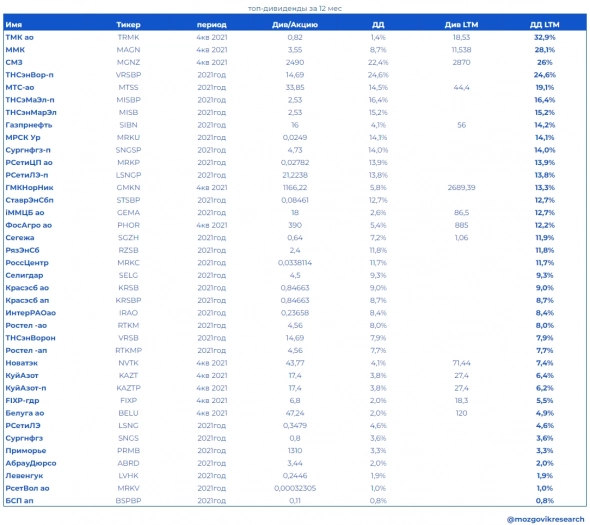

Топ объявленных дивидендов за 2021 год (таблица)

- 23 мая 2022, 19:11

- |

В этой табличке мы собрали наиболее интересные дивидендные выплаты за 2021 год, из тех, которые уже официально объявлены или выплачены.

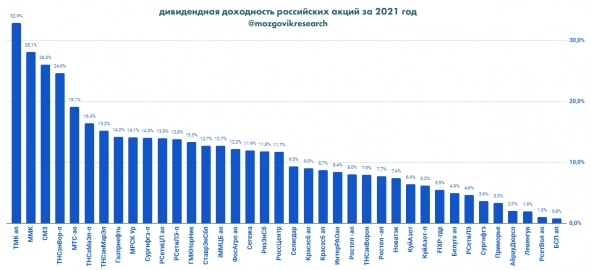

Или в виде графика:

Большая дивидендная интрига сохраняется в акциях Газпрома, Роснефть, Башнефть, Саратовский НПЗ, Алроса, ФСК ЕЭС, НМТП, ОГК-2, ТГК-1, НКНХ.

Интересно, заплатит ли потом такие компании, как Распадская, Globaltrans и Русагро, которые могли бы потенциально выплатить большие дивиденды, если бы не определенные обстоятельства, связанные с их резидентством или резидентством их «мажора».

Мы подумали и прикинули в каких акциях дивидендная доходность может сохраниться и в будущем году не ниже, чем по итогам 2021 года.

( Читать дальше )

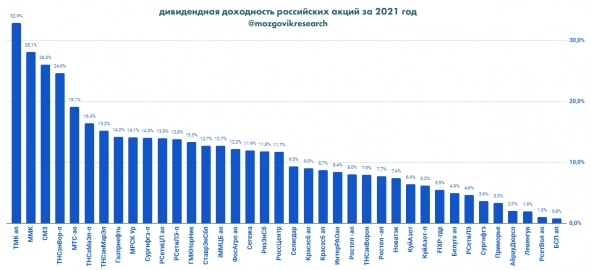

Или в виде графика:

Большая дивидендная интрига сохраняется в акциях Газпрома, Роснефть, Башнефть, Саратовский НПЗ, Алроса, ФСК ЕЭС, НМТП, ОГК-2, ТГК-1, НКНХ.

Интересно, заплатит ли потом такие компании, как Распадская, Globaltrans и Русагро, которые могли бы потенциально выплатить большие дивиденды, если бы не определенные обстоятельства, связанные с их резидентством или резидентством их «мажора».

Мы подумали и прикинули в каких акциях дивидендная доходность может сохраниться и в будущем году не ниже, чем по итогам 2021 года.

( Читать дальше )

- комментировать

- 9.8К | ★4

- Комментарии ( 6 )

Портфель на текущий момент

- 18 мая 2022, 00:18

- |

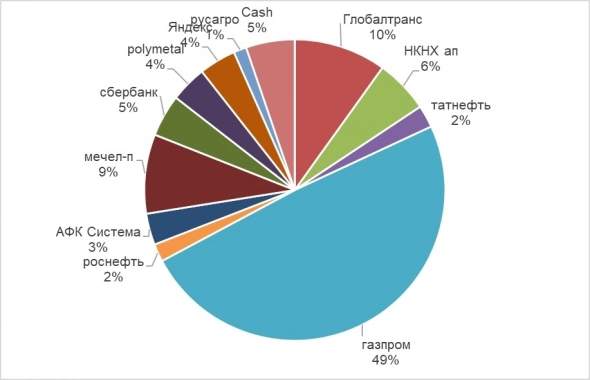

Текущий состав портфеля:

-Полиметал, Яндекс, Русагро зависли на неопределенный срок, дергаться не буду;

-Мечел-п жду минимальный дивиденд (ориентир 20р);

-Роснефть тоже в ожидании дивиденда;

-Татнефть директора решат 23 мая;

-Нкнх-п директора решат 19 мая;

-ГЛТР на волне конъюнктуры рынка, продавать нет желания в течение года-двух точно;

-Сбер скорее всего зафиксирую убыток и переложу в Газпром;

-король этого сезона и моего портфеля (ранее не сильно любил его), очень высокие ставки, позиция с учетом плеча;

-Система долгая история, возможно после дивов докуплю еще

Газпром высокий риск, но знаю достаточно людей, которые голосуют своим капиталом за это, поучаствую тоже

Доходная система инвестирования Олега Клоченка

- 20 мая 2016, 14:41

- |

После конференции смартлаба, где выступал Олег, я дважды подряд переслушал его вебинар на ютубе (пока ехал на машине из мск в спб). Логика и философия Олега произвели на меня глубокое впечатление. Решил поделиться с вами основными элементами системы инвестиций Олега и его философии.

Важные критерии для инвестиций в акции/др. активы:

Философия.

Никакая доходность не в состоянии окупить потерю душевного покоя

Главный ресурс человека — это его время и его внимание. Деньги в самую последнюю очередь.

Главные цели: быть здоровым, счастливым, любимым дорогими людьми, быть независимым — не наниматься на работу.

Надо стремиться к внутреннему комфорту. Не надо делать то, что приводит к стрессу. Комфорт — это тоже доход, потому что в будущем вы снизите себе издержки на фармакологии:)

Нет цели прогнозировать доходность. Задача — следить за ценой денег (через ставки овернайт или 3-летние ОФЗ) и не отставать от этой нормы доходности. Планирование доходности приводит к разочарованиям.

Не пытайтесь прогнозировать. «Мне все равно куда движется рынок». Просто имейте план на каждый возможный случай движения рынка. Вам не надо знать, что будет — вам надо знать, что делать.

( Читать дальше )

Инвестиции – это способ превратить работу в долг. Инвестор часть своей работы превращает в долг общества перед ним и относит расчет по долгам в будущее, извлекая сегодня только процент.© Олег Клоченок

Важные критерии для инвестиций в акции/др. активы:

- Актив должен приносить стабильный доход

- Регулярное поступление наличности на счёт важнее потенциала роста цены акции. Поток наличности можно свободно использовать: реинвестировать и потратить на жизненные нужды.

- Я не покупаю никакие акции в надежде на их рост. Я покупаю их доходности.

- Чистая прибыль компании должна расти ежегодно не менее чем на 10%. Если прибыль не растет или сокращается в течение 2-3 лет, то надо задумываться о том, чтобы продать такие акции. Важно также разбираться в структуре прибыли.

- Ориентирован на 5-10 кратный рост цены акций. Дергаться при +30% росте цены не имеет смысла, можно пропустить сотни процентов прибыли.

- Краткосрочный срок инвестирования у Олега = 3 года.

- Бессмысленно говорить о методикам оценки, сравнительных коэффициенты (мультипликаторах) и прочих системы инвестирования, потому что у каждого времени есть своя методика.

- Надо смотреть чтобы доходы компании покрывали регулярные обязательства

- Надежность акции оценивается через показатель цены акции/активы, приходящиеся на 1 акцию. Особенно важен в условиях дефляции. В условиях инфляции — важен индикатор цена/прибыль.

- Не стоит инвестировать в компании, за которыми нет активов

- Покупайте акции минимальные по к-ту P/B и покупайте их для диверсификации портфеля

Философия.

Никакая доходность не в состоянии окупить потерю душевного покоя

Главный ресурс человека — это его время и его внимание. Деньги в самую последнюю очередь.

Главные цели: быть здоровым, счастливым, любимым дорогими людьми, быть независимым — не наниматься на работу.

Надо стремиться к внутреннему комфорту. Не надо делать то, что приводит к стрессу. Комфорт — это тоже доход, потому что в будущем вы снизите себе издержки на фармакологии:)

Нет цели прогнозировать доходность. Задача — следить за ценой денег (через ставки овернайт или 3-летние ОФЗ) и не отставать от этой нормы доходности. Планирование доходности приводит к разочарованиям.

Не пытайтесь прогнозировать. «Мне все равно куда движется рынок». Просто имейте план на каждый возможный случай движения рынка. Вам не надо знать, что будет — вам надо знать, что делать.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал