SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера qawse

Спасти рядового скальпера

- 18 июля 2013, 17:11

- |

Скальпинг — это стратегия, подразумевающая быстрый вход на импульсе, снятие прибыли(скальпа трендового движения) и выход, до момента возврата цены к средней.

Инструментами рядового скальпера являются стакан, скальперский привод, а также (поводыри) западные индексы и природные ресурсы от которых зачастую зависят цены базового актива, и в следствии цены на фьючерсы, которыми скальперы и торгую. Это знают все.

У меня есть свое мнение на эту тему, так как лично я и сам торговал в пропе.

Инструментами правильного скальпера должны стать не привод и не поводыри, они пригодятся — это само собой, но главным объектом внимания, любого трейдера должны стать не графики, или приводы — а исследования рынка.

Обратите внимание на засилье различных курсов по скальпингу в последнее время. Такие курсы зачастую предоставляют помимо базовых принципов, стартегии, которые уже не работают, или перестанут работать в ближайшее время, потому что на таких маленьких таймфреймах — рынок меняется намного быстрее, чем, например на часовках. А самые безбашенные авторы и вообще не проводили никаких изысканий в этой области. Я призываю трейдеров, которые собираются пройти один из таких курсов, какие бы копейки он не стоил — «научиться ловить рыбу самим» вместо того, чтобы брать ее непонятно у кого и непонятно какого качества!

( Читать дальше )

- комментировать

- ★50

- Комментарии ( 22 )

Оптимизация стратегии. Арбитраж волатильности.

- 25 июня 2013, 19:09

- |

Первоначальные условия были такими:

1.Таймфрейм 1 час.

2.Продажа опциона если его волатильность выше справедливой на Х процентов.

3.Справедливая волатильность равна волатильности из биржевой формулы расчета улыбки.

4.Страйк опциона Пут для продажи Центральный страйк минус 10000пунктов

5.Страйк опциона Колл для продажи Центральный страйк плюс 10000пунктов

6.Центральный страйк равен цене фьючерса за 30 дней до экспирации(округл) и не меняется до экспирации. Т.е. определен диапазон для работы.

7.Опционы месячные.

8.Закрытие позиции если цена опциона стала справедливой. (волатильность опциона равна или ниже волатильности биржевой)

9.Если фьючерс уходит ниже или выше выбранных страйков опционов для продажи белее чем на 2500 пунктов, то продавать их не надо, даже если они и переоценены.

10. Если позиция открыта (опцион продан), то если фьючерс уходит ниже или выше выбранных страйков опционов белее чем на 2500 пунктов, то позиция закрывается.

( Читать дальше )

1.Таймфрейм 1 час.

2.Продажа опциона если его волатильность выше справедливой на Х процентов.

3.Справедливая волатильность равна волатильности из биржевой формулы расчета улыбки.

4.Страйк опциона Пут для продажи Центральный страйк минус 10000пунктов

5.Страйк опциона Колл для продажи Центральный страйк плюс 10000пунктов

6.Центральный страйк равен цене фьючерса за 30 дней до экспирации(округл) и не меняется до экспирации. Т.е. определен диапазон для работы.

7.Опционы месячные.

8.Закрытие позиции если цена опциона стала справедливой. (волатильность опциона равна или ниже волатильности биржевой)

9.Если фьючерс уходит ниже или выше выбранных страйков опционов для продажи белее чем на 2500 пунктов, то продавать их не надо, даже если они и переоценены.

10. Если позиция открыта (опцион продан), то если фьючерс уходит ниже или выше выбранных страйков опционов белее чем на 2500 пунктов, то позиция закрывается.

( Читать дальше )

Продажа опционов. Построение арбитражной стратегии.

- 15 июня 2013, 17:56

- |

В моем понимании арбитражная сделка это не безрисковая сделка, а сделка с переоцененным или недооцененным активом с последующим хеджированием и расчетом на то, что дисбаланс в скором времени будет устранен рынком.

В данном случае я буду рассматривать продажу месячных опционов Put и Call на фьючерс на индекс РТС, с хеджированием по рыночной дельте портфеля фьючерсом на индекс РТС.

Данные «под рукой» у меня с 20110531 по 20130329, т.е. почти 2 года.

Для расчетов я взял 100 контрактов Put. (Примечание: если взять, например, 2 Put и хеджировать по дельте, то результат будет хуже в разы, надеюсь, все понимают почему).

Часовые данные, взятые из архива биржи РТС. Расчеты по теоретическим ценам.

Для начала пример продажи опциона Put на центральном страйке. С предположением, что опционы всегда переоценены, а значит можно заработать на их продаже.

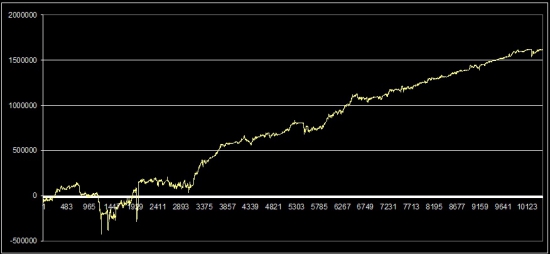

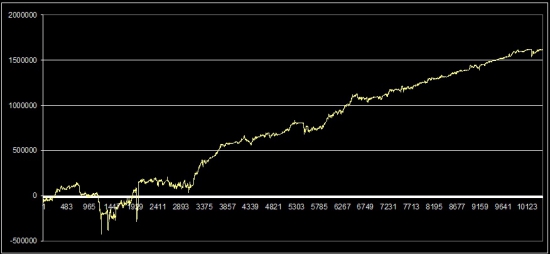

В целом, стратегия «продажа опциона на центральном страйке», приносит доход. Однако в период роста волы, да и просто высокой волатильности, могут быть значительные просадки.

( Читать дальше )

В данном случае я буду рассматривать продажу месячных опционов Put и Call на фьючерс на индекс РТС, с хеджированием по рыночной дельте портфеля фьючерсом на индекс РТС.

Данные «под рукой» у меня с 20110531 по 20130329, т.е. почти 2 года.

Для расчетов я взял 100 контрактов Put. (Примечание: если взять, например, 2 Put и хеджировать по дельте, то результат будет хуже в разы, надеюсь, все понимают почему).

Часовые данные, взятые из архива биржи РТС. Расчеты по теоретическим ценам.

Для начала пример продажи опциона Put на центральном страйке. С предположением, что опционы всегда переоценены, а значит можно заработать на их продаже.

В целом, стратегия «продажа опциона на центральном страйке», приносит доход. Однако в период роста волы, да и просто высокой волатильности, могут быть значительные просадки.

( Читать дальше )

Арбитраж акций в Лондоне (ADR) и в России

- 13 июня 2013, 13:13

- |

Кто занимается арбитражем ADR и наших акций — интересует Сбер и Газпром?

Какие комиссионные в Лондоне? есть ли конвертация или нужно делать контр-сделки только?

как часто бывают большие спреды?

от какой суммы арбитраж эффективен?

вопросов много//

поэтому признателен за любой практический опыт

Какие комиссионные в Лондоне? есть ли конвертация или нужно делать контр-сделки только?

как часто бывают большие спреды?

от какой суммы арбитраж эффективен?

вопросов много//

поэтому признателен за любой практический опыт

Палю грааль!

- 11 июня 2013, 12:26

- |

Грааль…

Его я искал долгие годы (у меня ушло на это более 5-6 лет, точно не помню когда я осознал, что нашел то что искал. Скорее всего понимание этого пришло постепенно) .

Что такое грааль и где его искать я расскажу дальше. Но хочу сказать, что путь к Граалю у всех ОДИН И ТОТЖЕ (но каждый проходит его по разному) – просто в конце этого пути каждый найдет СВОЙ ГРААЛЬ. Я лишь покажу, что обрел я и какой дорогой шел к этому, а выводы делать Вам самии.

Хочу сказать, что я являюсь безработным уж как 2 года. Рынок мой единственный источник дохода (поправка – я не миллионер который катается на яхтах с голыми тетьками и слизывает с их пупка соль после выпитой тыкилы. Я простой обычный Россиянин, со средним достатком, поддерженой иномаркой и пока даже без своей квартиры… Но с хорошими перспективами на бедующие (дай бог… дай бог)).

Буду стараться излагать все доступно (хотя не обладаю такими данными)… Прошу простить мне мою орфографию, пунктуацию и ломаный слог изложения (зато все идет от души и чистого сердца).

( Читать дальше )

Его я искал долгие годы (у меня ушло на это более 5-6 лет, точно не помню когда я осознал, что нашел то что искал. Скорее всего понимание этого пришло постепенно) .

Что такое грааль и где его искать я расскажу дальше. Но хочу сказать, что путь к Граалю у всех ОДИН И ТОТЖЕ (но каждый проходит его по разному) – просто в конце этого пути каждый найдет СВОЙ ГРААЛЬ. Я лишь покажу, что обрел я и какой дорогой шел к этому, а выводы делать Вам самии.

Хочу сказать, что я являюсь безработным уж как 2 года. Рынок мой единственный источник дохода (поправка – я не миллионер который катается на яхтах с голыми тетьками и слизывает с их пупка соль после выпитой тыкилы. Я простой обычный Россиянин, со средним достатком, поддерженой иномаркой и пока даже без своей квартиры… Но с хорошими перспективами на бедующие (дай бог… дай бог)).

Буду стараться излагать все доступно (хотя не обладаю такими данными)… Прошу простить мне мою орфографию, пунктуацию и ломаный слог изложения (зато все идет от души и чистого сердца).

( Читать дальше )

Мир свечей

- 02 июня 2013, 20:37

- |

Японские свечи являются наиболее популярным способом графического представления поведения цен на финансовых рынках и активно используются в так называемом техническом анализе (ТА). Напомню, японские свечи — это набор параметров OHLC (Open, High, Low, Close) который используется для описания поведения цены рыночного инструмента на некотором заданном интервале времени, обычно от 1 минуты (M1) до нескольких часов (H), дней (D), недель (W) и т. д. Можно было бы сказать, что японская свеча — это графический элемент, представляющий интегральную характеристику цены инструмента на заданном интервале («таймфрейме»), так как вместо детального описания используются всего несколько (4) чисел, имеющих отношение к текущему заданному интервалу времени. Однако, на самом деле, параметры OHLC никакими интегральными характеристиками интервала не являются. Внутри заданного интервала времени цена имеет вид квазислучайных осцилляций, и то, какое конкретное значение цена имеет на границах этого интервала, как правило, не имеет никакого практического смысла (за исключением дневного таймфрейма, см. ниже). Точное время формирования свечи также может значительно влиять на ее вид, а это уже совершенно неприемлемо. Если размах осцилляций (волатильность) достаточно высок, цена открытия с одинаковой вероятностью может оказаться равной как максимальной, так и минимальной величине этих осцилляций вблизи начала интервала. То же самое можно сказать о цене закрытия. В результате длина свечи, да во многих случаях и ее характер («бычья» или «медвежья») являются в значительной степени случайной величиной, никак не характеризующей функцию цены на данном интервале. Максимальное и минимальное значение цены на интервале еще менее осмысленно, так как может быть достигнуто на отдельных, резко выделяющихся от остальных, сделках, в то время как все остальное время сделки заключались на совершенно других уровнях.

( Читать дальше )

( Читать дальше )

Депозит 1 000 000 $

- 30 мая 2013, 13:39

- |

Недавно завели разговор с одним знакомым трейдером о перспективах развития и о большом депозите в управлении.

Я думаю у многих возникали мысли по поводу того, что бдь у них болшой депозит, то все бы пошло отлично, и зажили бы препеваючи

Вот решил на эту тему порассуждать, основываясь на свой опыт и опыт знакомых , суммы в управлении от 250 до 500 к долларов, все обычные часные трейдеры, со скальперско-интрадейным прошлым

Вот возьмем к примеру сумму в 250 к, если кто то имел дело с такими суммами, то я думаю никто не будет спорить , что реальная доходность на дальней дистанции быдет коелбаться от 30 до 60% годовых, круто если удастся выйти на 100%, но не уверен что такое можно поазывать из года в год.

Проведем нехитрые подсчеты

— депозит 250 000

— плановая доходность 50% , 125 000 в год/10400 месяц/500 в день/ при 25% вознаграждении трейдеру это 2500 $ в месяц

( Читать дальше )

Я думаю у многих возникали мысли по поводу того, что бдь у них болшой депозит, то все бы пошло отлично, и зажили бы препеваючи

Вот решил на эту тему порассуждать, основываясь на свой опыт и опыт знакомых , суммы в управлении от 250 до 500 к долларов, все обычные часные трейдеры, со скальперско-интрадейным прошлым

Вот возьмем к примеру сумму в 250 к, если кто то имел дело с такими суммами, то я думаю никто не будет спорить , что реальная доходность на дальней дистанции быдет коелбаться от 30 до 60% годовых, круто если удастся выйти на 100%, но не уверен что такое можно поазывать из года в год.

Проведем нехитрые подсчеты

— депозит 250 000

— плановая доходность 50% , 125 000 в год/10400 месяц/500 в день/ при 25% вознаграждении трейдеру это 2500 $ в месяц

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал