SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера Алексей Севастьянов

Структура рынка и управление капиталом

- 13 января 2017, 09:30

- |

Рецензия на книгу «Долгосрочные секреты краткосрочной торговли» — Ларри Вильямс (Скачать)

Книга будет полезна для всех думающих людей, которые хотят ознакомиться с мнением опытных трейдеров и критически это мнение осмыслить.Ларри, безусловно, опытный трейдер, излагающий в книге свое восприятие рынка и трейдинга.

Для меня оказались полезны:

Глава 1 «Наведение порядка в краткосрочном хаосе», и я согласен с автором, что рынку присуща определенная структура и некая карта или маршрут движения цены от уровня к уровню.

Глва 2 «Вопрос цены и времени», где автор описывает одну из важнейших особенностей всех рынков, которую кратко я могу сформулировать так: «Трендовые рынки превращаются в бестрендовые. Бестрендовые рынки превращаются в трендовые».

Глава 4 «Прорывы волатильности — прорыв импульса», суть которой сводится к тому, что очень важно искать на графике цену, зажатую в узкий диапазон (внутренний бар). Разрыв этого диапазона с большой долей вероятности означает начало тренда в сторону прорыва.

Глава 12 «Размышления о спекулятивном бизнесе», очень интересная и полезная глава для формирования идеологии трейдинга и мышления спекулянта, желающего сделать «карьеру в этом виде искусства». Ларри дает один из советов, «как стать долгосрочным победителем в игре спекуляции: убейте нервное возбуждение».

( Читать дальше )

- комментировать

- 2.9К | ★10

- Комментарии ( 6 )

Как ставить стоп-лосс от уровней

- 12 января 2017, 11:25

- |

В предыдущем посте мы разобрались с тем, что такое норма риска и для чего нужен стоп-лосс. Мы решили придерживаться консервативного подхода и следить за тем, чтобы наши потери по одной сделке не превышали 1% от капитала. Также мы рассчитали, что при капитале в $20 000 и 1%-ном риске наш максимальный убыток по одной сделке не должен быть выше $200 (1% от $20 000 = $200). Эти $200 — ни что иное, как величина нашего риска или сумма стоп-лосса по сделке.

( Читать дальше )

Считаем...Считаем...Считаем

- 12 января 2017, 08:55

- |

Я индивидуальный предприниматель. Своё дело открыл в апреле 2012года. Еще не видя прибылей я должен был государству… Налоговая и Пенсионный фонд. С налоговой понятно, налог зависит от прибыли. В ПФР же ставка фиксирована. Заплатил за неполный год 13 с небольшим тысяч рублей я не задавал вопросов будет ли у меня пенсия, сколько она будет и т.д. и т.п.

Но......

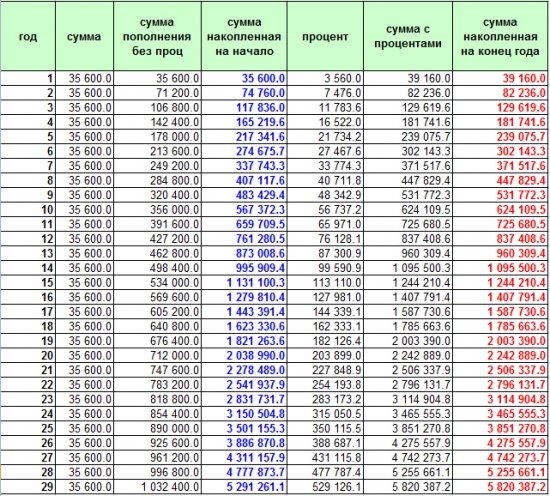

Страховой год для ИП в 2013 году составил 35600 рублей, мне 31 год, если я открою счет в банке под 10% годовых положу туда 35тысяч и каждый год буду пополнять его на те же 35 тысяч 600 руб… за 29 лет… Сложный процент… Считаем… Считаем… Считаем...

К 60 годам у меня на счету 5 млн. 255 тыс рублей!!! Если ежегодно снимать только проценты, у меня получается...525566/12=43797. Моя пенсия составит 43797 рублей и моей дочери, а может и внукам после меня останется 5 миллионов!!! А ПФР что может предложить взамен? Это я вижу по нашим пенсионерам!!!

Я нанес визит в родной пенсионный. Попросил посчитать, если не будет никаких изменений, без учета роста цен, минимальной зарплаты/пенсии и без учета инфляции (предположим, что всё стабильно), размер моей пенсии через 29 лет оплаты по 35600 рублей в год.

Я получил ответ.Вспомнил Задорнова....

Наберите воздуха....

Готовы?

Приблизительно 6700 рублей в месяц!

Понятно, что 10 % в банке стабильно на депозите не получишь, но как вариант — ОФЗ.

Я понял в чем вся фишка ведения блогов!

- 11 января 2017, 12:44

- |

Решил просто полистать все что здесь писал когда то. Прям с самого начала… Я действительно был умнее раньше нежели сейчас. И я так понял, что это зависит вот от чего: когда ты развиваешься и днями и ночами думаешь о рынке, что то постоянно анализируешь, пытаешься додумать, продумать-тогда ты так или иначе достаточно умен. Как только ты начинаешь лениться-деградация полная.

Вот почитал мысли 2014 года. Блин а этож аж апрель 2014- уже про перспективу падения нефтянки писал, про перспективу падения недвижки писал. Сам сейчас в шоке… Кто бы мог подумать… И по ри про 102000 писал когда она 118000 была, анализировал какое то там отсутствие интереса к цене… Вообщем я немного в шоке, неужели человек всегда разный… Мозг меняется. А когда он деградирует это не особо приятно.

Но я понял вот что- в срезе разных времен ты совершенно разный. И не факт что ты с годами умнеешь. Все циклично… И сам человек тоже!

Вот почитал мысли 2014 года. Блин а этож аж апрель 2014- уже про перспективу падения нефтянки писал, про перспективу падения недвижки писал. Сам сейчас в шоке… Кто бы мог подумать… И по ри про 102000 писал когда она 118000 была, анализировал какое то там отсутствие интереса к цене… Вообщем я немного в шоке, неужели человек всегда разный… Мозг меняется. А когда он деградирует это не особо приятно.

Но я понял вот что- в срезе разных времен ты совершенно разный. И не факт что ты с годами умнеешь. Все циклично… И сам человек тоже!

Следите за комиссиями или как мониторить брокера.

- 11 января 2017, 12:37

- |

Всем привет.

Вот чисто случайно выяснилось, что можно платить +2% к комиссии, если не следить за ней. )) Не будем называть брокера, но дело было так:

Решили окончательно распрощаться с одним из Российских брокеров. Закончили торговлю, дождались вечерки чтобы произошли весе расчеты, дождались следующего утра и вывели деньги. Счет обнулился в ноль.

Каково же было наше удивление, когда примерно после двух часов с открытия рынка нам пришло уведомление о маржинколе! Вот это поворот. На нулевом счете маржинколл! Оказалось, что на счету нарисовался минус равный примерно 2% от комисса. Позвонили брокеру, те долго думали что это, удерживая нас на линии с музыкой, а потом сказали — «Не обращайте внимание. Это наша методика расчета. Завтра минус исчезнет.»

Давайте переведем на русский. «Ну на додо же! Заметили! Вот блин. Скажите, что методика расчета, может прокатит. Пусть забьют, завтра обнулим.» Т.е. если «лох» не заметил бы. То заплатил бы +2% к комиссу. Благо, текущая новая методика введенная биржей позволяет там делать подобные допущения, комисс то теперь у нас плавающий. А 2% к комиссу предыдущего дня, да каждый день… это не плохие деньги…

( Читать дальше )

Вот чисто случайно выяснилось, что можно платить +2% к комиссии, если не следить за ней. )) Не будем называть брокера, но дело было так:

Решили окончательно распрощаться с одним из Российских брокеров. Закончили торговлю, дождались вечерки чтобы произошли весе расчеты, дождались следующего утра и вывели деньги. Счет обнулился в ноль.

Каково же было наше удивление, когда примерно после двух часов с открытия рынка нам пришло уведомление о маржинколе! Вот это поворот. На нулевом счете маржинколл! Оказалось, что на счету нарисовался минус равный примерно 2% от комисса. Позвонили брокеру, те долго думали что это, удерживая нас на линии с музыкой, а потом сказали — «Не обращайте внимание. Это наша методика расчета. Завтра минус исчезнет.»

Давайте переведем на русский. «Ну на додо же! Заметили! Вот блин. Скажите, что методика расчета, может прокатит. Пусть забьют, завтра обнулим.» Т.е. если «лох» не заметил бы. То заплатил бы +2% к комиссу. Благо, текущая новая методика введенная биржей позволяет там делать подобные допущения, комисс то теперь у нас плавающий. А 2% к комиссу предыдущего дня, да каждый день… это не плохие деньги…

( Читать дальше )

11.01.2017 Будущее принадлежит тем, кто верит в свои мечты.

- 11 января 2017, 09:25

- |

Спасибо всем тем, кто поддержал в предыдущем посте нытья и адского тильта… Я, как персона импульсивная, быстро отхожу от поражений и стараюсь быстрее вставать на ноги и идти дальше. Вот, на сей раз решил все-таки не уходить с рынка, даю себе шанс, так скажем...

Что привело меня к такому решению? Есть куда еще развиваться в торговле. Все-таки мы все сами творцы своей судьбы… Не нужно бросать дело не доделав его до конца. Да, лудоман… Но этож еще не конец. 7 лет торговли это не 2 неделю, отнюдь. Поэтому, нужно взять себя в руки и перестать быть лудоманом.

Что изменилось в сознании за эти дни? Благодаря вашим комментариям в посте с нытьем я сделал для себя множество выводов:

1)смарт-лаб не такой уж и черствый, как я думал раньше. Тут действительно множество интересных и добрых коллег, которые, к удивлению, готовы поддержать брата по ремеслу. Спасибо вам за это! Приятно удивлен!

2) Да, все-таки ММ (его отсутствие) — это одна из причин тотального сливалова. Решил начать ставить стопы отныне 1% в день- лимит потерь. Норма прибыли 1,5% (умею, делал… пока в лося не засаживаюсь-получается стабильно работать в проторговке)

( Читать дальше )

Что привело меня к такому решению? Есть куда еще развиваться в торговле. Все-таки мы все сами творцы своей судьбы… Не нужно бросать дело не доделав его до конца. Да, лудоман… Но этож еще не конец. 7 лет торговли это не 2 неделю, отнюдь. Поэтому, нужно взять себя в руки и перестать быть лудоманом.

Что изменилось в сознании за эти дни? Благодаря вашим комментариям в посте с нытьем я сделал для себя множество выводов:

1)смарт-лаб не такой уж и черствый, как я думал раньше. Тут действительно множество интересных и добрых коллег, которые, к удивлению, готовы поддержать брата по ремеслу. Спасибо вам за это! Приятно удивлен!

2) Да, все-таки ММ (его отсутствие) — это одна из причин тотального сливалова. Решил начать ставить стопы отныне 1% в день- лимит потерь. Норма прибыли 1,5% (умею, делал… пока в лося не засаживаюсь-получается стабильно работать в проторговке)

( Читать дальше )

Зачем трейдеру твиттер? Чтобы опережать рынок.

- 10 января 2017, 15:03

- |

Я сам не особо понимал зачем и твиттером не пользовался. Но часто возникали на рынке ситуации когда что-то резко ломилось в одну из сторон, а ленты новостей молчали. При чём зачастую это были даже платные ленты новостей, на смартлабе естественно тоже ничего в эти моменты не было. Но от коллег по скайпу и прочим месенджерам часто удавалось выяснить в чём дело… И как оказывается они это часто берут из… твиттера :)

Вот такие вот дела. Дело в том что в твиттере сидит достаточно много управляющих и просто людей которые скидывают короткие новости, в наш век таким образом новости распространяются порой намного быстрее чем они выходят в официальных лентах. А информация на рынке порой имеет решающее значение, поскольку для того чтобы оценить адекватность движения на новости эту новость надо как минимум знать.

Так же некоторые люди достаточно известные и у нас в трейдерской среде скидывают туда торговые идеи, которые в принципе особо больше нигде не увидишь.

( Читать дальше )

Вот такие вот дела. Дело в том что в твиттере сидит достаточно много управляющих и просто людей которые скидывают короткие новости, в наш век таким образом новости распространяются порой намного быстрее чем они выходят в официальных лентах. А информация на рынке порой имеет решающее значение, поскольку для того чтобы оценить адекватность движения на новости эту новость надо как минимум знать.

Так же некоторые люди достаточно известные и у нас в трейдерской среде скидывают туда торговые идеи, которые в принципе особо больше нигде не увидишь.

( Читать дальше )

Цены в 2017 году или в поисках 4%

- 09 января 2017, 11:35

- |

Только факты:

1) Рост тарифов ЖКХ в среднем по стране составит 6%.

2) Горячая вода станет дороже на 10,6%, а холодная на 7,2%.

3) Плата за софинансирование капитального ремонта для москвичей вырастит с 15 до 17 рублей.

4) Рост цен на жилье по договору социального найма составит более чем в 2,5 раза, с 9 до 23,2 руб за кв/м.

5) Проезд на метро в среднем по стране вырастит на 7,5%

6) Московское метро станет дороже на 5 руб, с 50 до 55 руб за одну поездку

7) Продукты отечественного питания вырастут в среднем на 12,5%

8) Молоко в среднем подорожает на 8,5%, а отдельные виды молочной продукции на 15%

9) Тарифы в системе платон вырастут на 100% с 1,53 до 3,06 руб за км пути. По мнению министра транспорта РФ — один грузовик наносит урон нашим дорогам как 25 тыс легковых автомобилей. Найдена причина плохих дорог!

10) Рост акцизов на импортные вина составит 100% с 9 до 18 руб. Сидр и медовуха — с 9 до 21 руб. Шампанское — 36 руб за литр. Водка и коньяк -20руб. В среднем рост 30%.

( Читать дальше )

1) Рост тарифов ЖКХ в среднем по стране составит 6%.

2) Горячая вода станет дороже на 10,6%, а холодная на 7,2%.

3) Плата за софинансирование капитального ремонта для москвичей вырастит с 15 до 17 рублей.

4) Рост цен на жилье по договору социального найма составит более чем в 2,5 раза, с 9 до 23,2 руб за кв/м.

5) Проезд на метро в среднем по стране вырастит на 7,5%

6) Московское метро станет дороже на 5 руб, с 50 до 55 руб за одну поездку

7) Продукты отечественного питания вырастут в среднем на 12,5%

8) Молоко в среднем подорожает на 8,5%, а отдельные виды молочной продукции на 15%

9) Тарифы в системе платон вырастут на 100% с 1,53 до 3,06 руб за км пути. По мнению министра транспорта РФ — один грузовик наносит урон нашим дорогам как 25 тыс легковых автомобилей. Найдена причина плохих дорог!

10) Рост акцизов на импортные вина составит 100% с 9 до 18 руб. Сидр и медовуха — с 9 до 21 руб. Шампанское — 36 руб за литр. Водка и коньяк -20руб. В среднем рост 30%.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал