Избранное трейдера Алексей Севастьянов

О социальном давлении на успешных людей. TRUE STORY. Часть 1. Введение.

- 14 июля 2021, 18:23

- |

Люблю ездить в Краснодар по вечерам из своей станицы. В городе меня никто не знает и не тревожит. Можно спокойно сесть в углу ресторана. Улыбнуться уставшей официантке и заказать тайский салат с ростбифом. Никто на меня не смотрит – всем насрать. Никто не знает – прекрасно. Я не нужен девчонкам, и они не изгибают шеи пытаясь меня рассмотреть – ОТЛИЧНО! Никто не хочет занять денег – великолепно.

И вот сегодня, кушая свой тайский салат и читая статью Тимофея про то что «Никто не хочет чтобы у Вас получилось», https://smart-lab.ru/blog/708011.php Подумал вот о чём.

А ТЫ ТО ХОЧЕШЬ ЧТОБЫ ПОЛУЧИЛОСЬ?

ТЫ САМ УВЕРЕН ЧТО ХОЧЕШЬ НА ВЕРХ СОЦИАЛЬНОЙ ЛЕСТНИЦЫ? ХВАТИТ ЯИЦ?

Ты лично хочешь испытывать СОЦИАЛЬНОЕ ДАВЛЕНИЕ? Хорошее, плохое, без разницы. Просто давление. Вот у тебя получилось. Люди ждут от тебя чудес. Ты – признанный крутой чел. Люди покупают одежду которую видят на тебе, слушают музыку которая играет из твоей машины. Хотят быть как ты и быть с тобой (в случае женщин).

( Читать дальше )

- комментировать

- 6.7К | ★12

- Комментарии ( 39 )

инфобизнес убил вузы в рф

- 14 июля 2021, 10:20

- |

Популярность современных блогеров сегодня высока, как никогда. Инстаграм- и тикток-звезды покупают шикарные машины, ездят в кругосветные путешествия, посещают светские рауты и дают интервью знаменитым журналистам. Наблюдая эту тенденцию, молодые люди задумываются о ценности образования и его необходимости: «Зачем учиться, если можно снять крутое видео/записать трек и стать известным?»

Блогеры выпускают собственные курсы/гайды/чек-листы, запускают марафоны и проводят вебинары, в которых делятся своим «опытом». Восхищаясь их положением в обществе и флером «статусной жизни», подростки жаждут получить инфопродукты от интернет-гуру. Красивые обещания быстрого заработка и получения прибыльной модной профессии еще больше подогревают спрос. Молодые люди начинают воспринимать такое обучение не просто достойной альтернативой высшей школе, но и более привлекательной. Ведь посмотреть вебинар или даже пройти двух-трехмесячный курс гораздо проще, чем несколько лет шесть дней в неделю посещать лекции, готовиться к семинарам, готовить выпускные квалификационные работы и т. п.

Привлекательность «легких» профессий приводит к дефициту в обществе важнейших специалистов

snob.ru/entry/208460/

Стоит ли инвестировать в экономики тех стран где университетов меньше, чем тик ток-хаусов?

Разрыв между умными и глупыми нарастает

- 13 июля 2021, 20:37

- |

Всем же хочется узнать почему 95% сливаются? )

Я думаю, что есть инфляции глупости, она разрастается с каждым годом. Еще в 2011 году я думал, что умственно не полноценных всего 20% населения, а сейчас я думаю около 80 и я приведу доказательства. С другой стороны меня побудила написать встреча с 4 такими товарищами подряд, может их уже 95%)

Лично у меня простой критерий оценки -если человек сможет в полной мере понять написанное или услышанное в объеме 1 абзаца, переспросив до 3х раз то это относительно нормальный человек, способен не только копать или крутить баранку )

И вот настало время сверить часы, действительно ли 80-95% населения не дотягивают

( Читать дальше )

Как научиться торговать на бирже? Самые мудрые советы 🏆

- 13 июля 2021, 12:11

- |

Лучший ответ бесспорно принадлежит 2153shved (+49):

2 место отдаем Решпекту! (+23)

Не ссать и обуздать свою жадность. Желательно через принудительную ликвидацию иных источников дохода кроме биржевых. Это чтоб осознать всю серъёзность этой работы. Иначе можно 15 лет х** пинать, как Вася, и так не увидеть свет в конце тоннеля…

3 место: гениальный ves2010 (+20):

Крайне просто

Надо сделать 10000 сделок

Но на демосчете и настояжей бирже на это уйдет лет 5...7

Но выход есть

Это биржевой тренажер или плеер. В нем время ускоренно.

Т.е вошел в сделку и сразу перемотал график до стоп лосса или до фиксации профита. За минуту можно делать 2 сделки. В час 100. В день 1000. Недели за 2 можно накликать 10000 сделок легко.

А опыта будет как за 5 лет торгов

( Читать дальше )

Никто не хочет, чтобы у вас получилось

- 12 июля 2021, 18:04

- |

Вы не задумывались о том, что эти люди даже боятся, что вы станете очень успешны?

Почему так?

Потому что это любой успех резко возвысит вас над этими людьми, а в их сознании, их самоощущении, их собственные достижения будут низложены.

Достижения окружающих — это линейка, с помощью которой люди измеряют свою собственную состоятельность. И если кто-то ближний «улетает в космос» благополучия, ваше положение на этой линейке становится глубоко отрицательным. А это повод для зависти.

Есть и исключения.

Те, кто вне данной линейки сравнения, например. Тот, кто «уже в космосе», например на 5 уровне, более спокойно может оценивать подъем других людей с 1 на 2 уровень или со 2 на 3 уровень. Или те, кто на 1 уровне, спокойно созерцают успех тех, кто идет с 3 на 4 уровень.

Могут искренне порадоваться семья и самые близкие люди тоже. Потому что они прямые бенефициары вашего взлёта.

Но ваши коллеги, друзья и родственники вряд ли захотят, чтобы вы покинули их уровень.

Если вы станете очень круты, они будут тихо вас ненавидеть. Но при этом, они все равно постараются стать бенефециарами вашего успеха.

Так, к примеру, люди с удовольствием возьмут у вас в долг и не вернут его. Я такие ситуации наблюдаю сплошь и рядом. А вы потом будете удивляться, что долг испортил отношения. Ан нет. Не долг испортил отношения. Испортил отношения ваш успех. А долг — это лишь попытка содрать себе хоть какую-то шкурку с вашего успеха.

Тем кто успешен, в принципе пох.

Те, кто собирается стать успешными, вы предупреждены.

А те, кто находится на нижних уровнях, постарайтесь изменить своё мышление: Это будет проще сделать, если оценивать людей снизу-вверх, ставя себя априори на ступеньку ниже. Это открывает прекрасную возможность учиться хорошему у любого человека!

10 критериев выбора квартиры в Москве

- 11 июля 2021, 16:31

- |

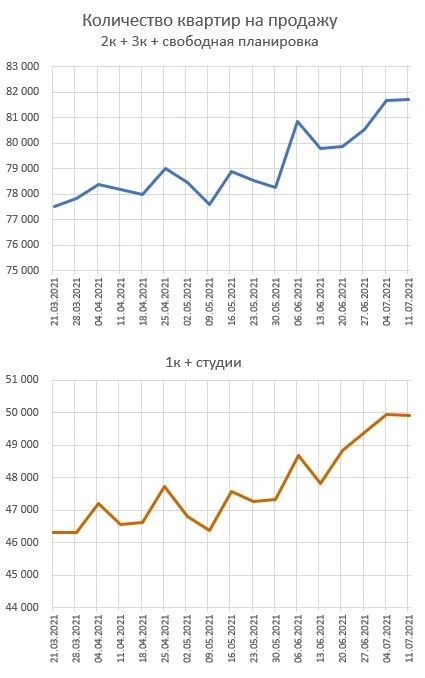

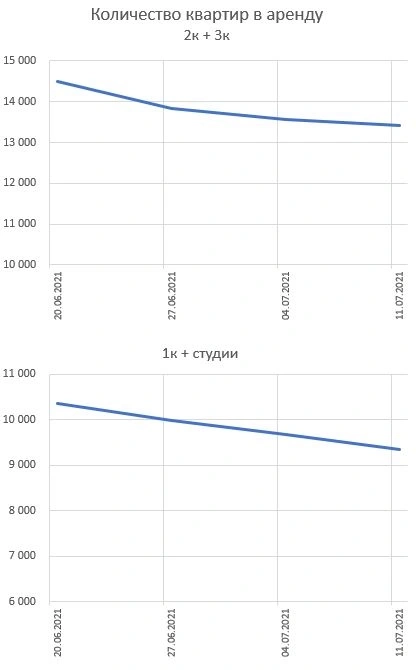

Предложение продавцов остается в растущем тренде. Рекомендация воздержаться от покупки остается в силе.

( Читать дальше )

трилогия ,как я купил время ч2

- 10 июля 2021, 13:50

- |

Меня давно интересовал вопрос как продлить срок своей жизни. Ну кто не хочет докупить себе немного жизни, кроме того чем больше срок жизни инвестора, тем лучше его результат, досконально изучив вопрос я пришел к след выводам:

Старение это потеря эластичности и приобретение жесткости. (Далее мегаупрощение — клетки живут в клеточном матриксе, в котором накапливаются сшивки коллагена, чем их больше тем матрикс жестче, чем он жестче тем скорее ваши клетки умрут и их положат в гроб)

Что бы замедлить этот процесс надо не иметь избытка глюкозы.

1.1 избыток глюкозы приводит к

а- росту числа свободных радикалов

б- росту фиброзов

в — увеличивает воспаление

г — увеличивает сшивки коллагена

( Читать дальше )

Я всё посчитал! Пенсий не будет, расходимся

- 09 июля 2021, 13:09

- |

Проблема пенсий в России — очень больная. Кажется, что проблему невозможно решить, пенсионная система РФ будто проклята. Сразу скажу, чтобы не питать вас надеждой — я в этом посте тоже не найду способа решения и не предложу ничего нового.

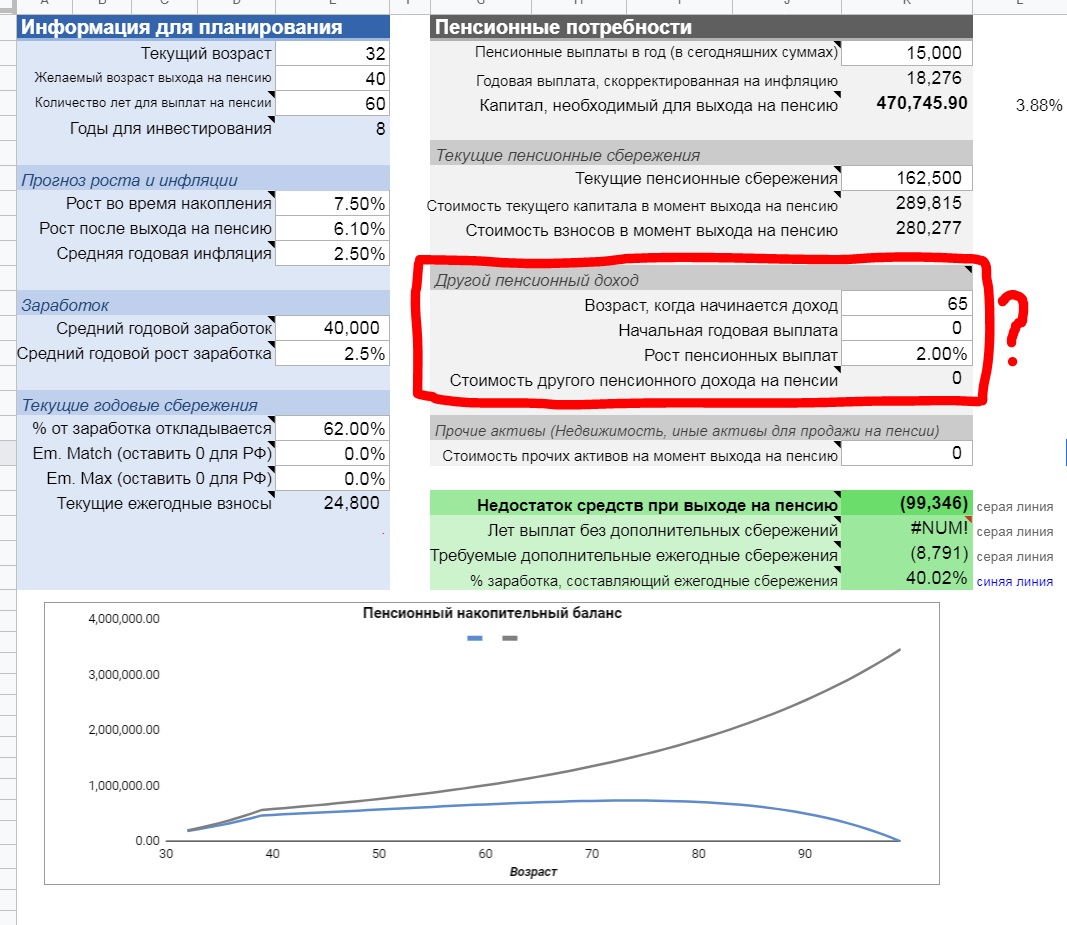

Я родился в 1988 году, мне сейчас 32 года. По нынешним правилам, мой пенсионный возраст наступит в 65 лет или в 2053 году. Возможно, я переигрываю с финансовым планированием — это справедливое утверждение (как будто бы это что-то плохое). Но я нашёл тысячи единомышленников, и нам с ними вполне ОК живётся — подавляющее большинство этих «помешанных на циферках» людей очень хорошо себя чувствуют в финансовом плане — то ли это причина, то ли следствие...

Так вот, есть одна труднопрогнозируемая переменная, которую я не понимаю как считать — страховая пенсия. Страховая — это та самая «стандартная» в нашем понимании — та, что 15000₽/месяц или сколько там сейчас.

На скрине — мой калькулятор для расчёта «ранней пенсии» — это не совсем пенсия в классическом российском понимании, ну да не суть. Здесь все расчеты в долларах, и один блок — про страховую гос.пенсию — я не могу заполнить для более точного расчёта.

( Читать дальше )

Как начать зарабатывать деньги

- 07 июля 2021, 13:22

- |

Чтобы начать зарабатывать приличные деньги, не стоит сломя голову хвататься за лопату и копать траншею впереди экскаватора. В 98% случаев вы бросите свою затею раньше, чем заработаете миллион рублей.

Пролог

Миллион рублей — психологически важная сумма для человека, который принял решение о дополнительном заработке или накоплениях. Как правило, миллион рублей ставится как первоочередная задача и является самоцелью. Для некоторых же, миллион рублей является отправной точкой к миллиону долларов😉

Здравствуйте, юные инвесторы, начинающие и продвинутые. Огромное вам спасибо за ⭐➕❤👍 и за комментарии оставленными под моей историей:

( Читать дальше )

Кому выгодно переехать в Москву ?

- 07 июля 2021, 13:10

- |

По данным «Банка заработных плат» HeadHunter, столичные сотрудники уровня «ведущий специалист»/«специалист» получают в среднем 89 200 рублей «на руки». А аренда однокомнатной квартиры отнимет около 43% дохода(38 100).

Изучив всё нюансы, специалисты ЦИАН и hh.ru пришли к выводу, что жителям 34 крупнейших городов России в половине случаев бессмысленно переезжать в Москву с учётом аренды столичной квартиры.

Так, у жителей Санкт-Петербурга будет оставаться в среднем на 12 100 рублей больше, чем при переезде в столицу с арендой квартиры. Нет смысла искать работу в столичной компании жителям Дальнего Востока (Владивостока и Хабаровска).

В плюсе от переезда в столицу могут оказаться работники из Кемерова, Астрахани, Липецка, Кирова, Барнаула, Тольятти. Но сумма выигрыша невелика: от 3000 до 6000 рублей в месяц в среднем.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал