Избранное трейдера Олег

Налоги- это всегда очень грустно и больно.

- 14 июня 2016, 13:17

- |

Ты хорошо поработал весь год и на твоем брокерском счету отображается значительное число, и ты к нему уже привык и тебя совсем не радует мысль о том, что у тебя от него откусят целых 13%. Есть законные способы избежать уплаты налога на доходы физических лиц от операций с ценными бумагами, хочу отметить налог на дивиденды сюда не относится, я не знаю ни одного способа, который бы позволил избежать его уплаты, поэтому советую перед дивидендной отсечкой продавать, а после нее опять покупать. В этом случае есть еще один плюс, вам не придется ждать своих денег 20 дней. Так поступает большинство и акции в 95% случаев, проваливаются на большее число, чем дивиденды. Даже есть выражение, «профессионалы на дивиденды продают, а новички покупают.» Данные способы относятся только к физлицам.

1) Налоговый вычет. Можно купить квартиру, заплатить за обучение ребенка и тд., а потом на сумму затрат попросить у налоговой возврат налога. Недостатком данного способа является то, что купить квартиру можно только один раз и вернут налог с суммы не больше двух миллионов и не всегда тебе нужна эта квартира.

( Читать дальше )

- комментировать

- 188 | ★56

- Комментарии ( 27 )

Дивиденды 2016. Глаза разбегаются

- 13 июня 2016, 22:06

- |

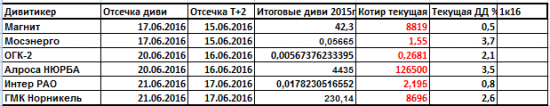

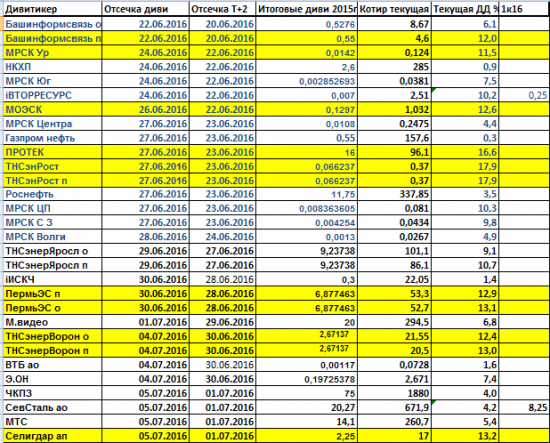

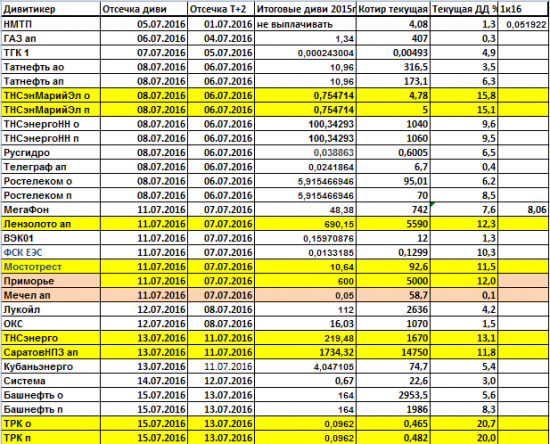

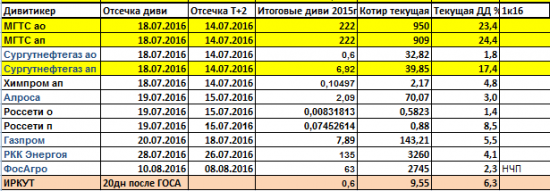

В этом дивидендном сезоне сложилась уникальная ситуация:

у 6 дивитикеров ДД составляет более 16%; кроме того, у 19 дивитикеров ДД составляет более 11%

Просто глаза разбегаются.

В табличках эти повышенные див доходности выделены желтым цветом. Бежевым цветом выделены эмитенты, размер дивидендов которых СД обьявили на прошедшей неделе.

Первой будет идти табличка дивидендных отсечек в режиме Т+2 на следующую неделю, а потом все остальные отсечки, которые я видела

( Читать дальше )

Учителя. Самое трудное выбрать.

- 12 июня 2016, 15:10

- |

- комментировать

- 17.6К |

- Комментарии ( 60 )

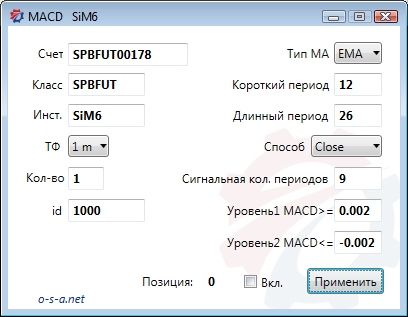

Трендовый робот на индикаторе MACD под Quik.

- 12 июня 2016, 09:25

- |

Всех приветствую.

Представляю вашему вниманию робота на основе индикатора MACD – это аббревиатура от Moving Average Convergence Divergence (Схождение Расхождение Скользящих Средних). Данный робот позволит вам торговать трендовую стратегию при «расхождении» на рынке ММВБ акциями или фьючерсами. Робот анализирует индикатор и принимает на основе этого торговые решения, позволяя тем самым автоматизировать торговлю. В этой статье расскажу, как запустить робота и опишу торговый алгоритм, реализованный в механической торговой системе (МТС).

План:

1) Как установить робота на основе MACD под Quik;

2) Как использовать;

3) Заключение

1) Как установить робота

Разархивируйте и сохраните в удобном месте. Для запуска нескольких копий сделайте доп. копии папок робота и установите соответствующие настройки.

Запускаем MACD.exe и настраиваем.

( Читать дальше )

О пенсии, Тимофее Мартынове, курении, сложном проценте и о том, что очевидные вещи, известные каждому, не перестают удивлять

- 11 июня 2016, 09:11

- |

В свете последних разговоров о пенсии, о том, что нынешнему поколению она если и светит, то лишь в виде жалкой подачки, что бы растянуть мучительное увядание, настало время каждому взять на себя груз заботы о собственном будущем.

Мы, здесь собравшиеся, уважаемые трейдеры, конечно холим и лелеем себя надежной, что уже очень скоро, ну максимум через пару тройку лет, финансовый вопрос перестанет нас волновать как таковой. Мы же трейдеры! Воротилы финансового мира, мы обязательно прокопаем маленький канальчик в собственный карман из океана мировых финансов.

Ну, а пока этого не произошло, давайте прикинем, что если это не случится никогда (невозможно! у меня есть система!) и пока у нас ещё есть время.

Возьмём для примера, всеми нами уважаемого Тимофея Мартынова. Респект ему и большой привет! Отпраздновал недавно 34 летие. Переступил возраст Христа, чуть было не был распят Арсагерой, и, кажется, бросил курить. Я думаю, основатель ресурса, как нельзя точнее отражает среднестатистического смартлабовца. До пенсии ему осталось, примерно, лет 30, а теперь он может легко экономить 100 руб. в день на сигаретах.

( Читать дальше )

Уровни на рынке, что нужно о них знать, чтобы не торговать "монетку".

- 08 июня 2016, 14:40

- |

Для начала сделаю небольшое отступление. В скайпе в дискуссиях я провёл один весёлый эксперимент с несколькими людьми которые верили в свои «уровни», часть из них брали эти «уровни» из популярных блогов и аналитики. Моей целью было доказать, что люди либо ошибаются либо ведутся на откровенный развод «лохов» от «гуру».

( Читать дальше )

Вход – ничто, выход – все

- 07 июня 2016, 12:06

- |

В начале года я участвовал в конкурсе здесь, на СмартЛабе по теме «Моя философия трейдинга». smart-lab.ru/blog/303895.php

Написал соответствующий пост. Пост мне так понравился, что я уже считал, что победа у меня в кармане и прикидывал, куда я потрачу свалившиеся на голову денжищи… Но… не сложилось…

Однако, неудача в конкурсе никак не поколебала мою уверенность в том, что вход – ничто, а выход – все. Безусловно, не я это придумал. Я прочел про это в нескольких умных книжках, поверил в это и не раз убеждался в этом на рынке. Поэтому я решил сделать несколько видео на эту тему. Приятного просмотра.

Правило 1% процента – ваша страховка от рисков.

- 07 июня 2016, 10:54

- |

Итак, какой же процент риска является оптимальным? Те, кто проходят у меня обучение, слушают мои вебинары, наверняка знают, что я рекомендую использовать правило одного процента. Все очень просто: вы берете 1% от суммы вашего депозита и работает с ним. Больше вам ничего не нужно.

Можно использовать полпроцента и меньше, но и прибыль в данном случае будет небольшая. Такая схема работает только в том случае, если ваша торговая стратегия предполагает заключение более 20 сделок в день. Но в остальных случаях 1-2% — идеальный вариант.

Давайте рассмотрим элементарный пример. Вы берете два процента от суммы своего депозита. Сколько у вас бывает убыточных сделок? У меня может быть и десять подряд. Такое редко, но бывает. Я закрываю много сделок, поэтому в общей массе я выхожу в плюс. Допустим, у вас идет пять убыточных сделок подряд. Если закладывать риски в 2%, то вы в общей сложности потеряете 10% от депозита.

( Читать дальше )

А это система или удача?

- 06 июня 2016, 19:28

- |

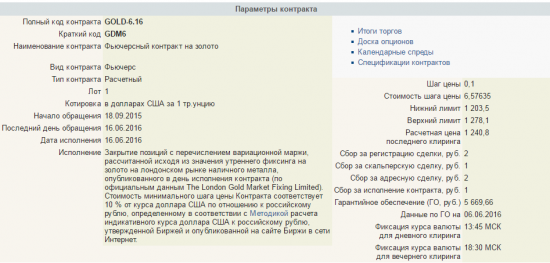

Например золото:

к примеру; покупка по 1205 на 5% от счёта и продажа по 1277 тоже на 5% от счёта.

Говорит, что убытки перестал получать ВООБЩЕ!!!!!

а как думаете Вы, это имеет место быть или всё таки просто УДАЧА????

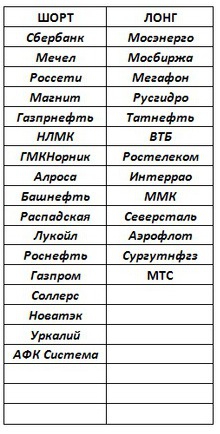

Российский рынок . Мой среднесрочный взгляд.

- 05 июня 2016, 17:48

- |

Все графики на ДНЕВНОМ ТФ.

Вот расклад сил в разрезе ЛОНГ/ШОРТ на понедельник:

Преобладание ПРОДАЖ явно. Напомню, что это направление движения цены в эмитентах, а не рекомендации на покупку или продажу. Есть бумаги, которые уже прошли некий «процентный путь» и входить в них поздновато, а есть абсолютно свежие идеи.

И так, начну с бумаг ЛОНГ: Всё просто, без лишних объяснений, диапазоны покупателей — зелёный, продавцов- красные.

МОСЭНЕРГО:

Мосбиржа:

МЕГАФОН:

РУСГИДРО:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал