Избранное трейдера primat.kz

Сколько стоит Смарт-Лаб? Расчеты.

- 03 сентября 2019, 21:56

- |

Методов много, они разные, и результаты тоже разные.

Итак.

1 метод. Затратный по факту.

Тимофей работал 15 лет, по 12 месяцев. Зарплата такого «сотрудника» 5000 долларов. Итого 900 000$. Считаем приведенную стоимость на 15 лет по скромной ставке 15% (инфляция только), пополам (линейная функция — рост зарплаты линейный) получаем 2,5 млн. долларов. Обычно такую цифру надо умножить на 2-3-4 (дополнительные расходы и т.д.). Получаем 5-10 млн. долларов.

2 метод. Затратный по новому бизнесу.

Считать трудно. Но раскрутка нового ресурса (привет, Тинькофф) — 90 дней по 100 статей в день, цена 10 000 рублей (гонорар авторов). Получаем 90 млн. рублей. Добавим коэффициент 3-5 на административные расходы (люди, техника, лицензии...). Получаем 5-7,5 млн. долларов.

3 метод. Доходный (доходы от бизнеса за срок 5-10 лет)

В современных условиях не применяется, в РФ в значительной мере, у буржуев безусловно. Цена Сбера, Газпрома тогда 40-160. У буржуев все будет раз в 10 выше. Примечание: Тимофей может посчитать и этот вариант самостоятельно, ради спортивного интереса.

( Читать дальше )

- комментировать

- ★4

- Комментарии ( 62 )

Сколько стоит Смартлаб?

- 03 сентября 2019, 20:49

- |

Сколько стоит Смартлаб?

Создан убийца смартлаба

https://smart-lab.ru/blog/559605.php

Продаст ли Мартынов Смарлаб

https://smart-lab.ru/blog/fun/559681.php

Конечно, здесь есть не только трейдеры-нищеброды и лузеры, но и экономисты, которые скажут, что чтобы определить цену, нужно знать доход этого сайта. А то, что чувак вложил душу в это детище разве ничего не стоит?

Разве можно все оценивать деньгами?

Какие вы меркантильные( Сколько сил было вложено в сайт, сколько бессонных ночей, сколько трейдеров было забанено и разогнано интересных одиозных авторов. Вы не представляете сколько стоило сил превратить сайт в рекламную площадку для брокеров и кремлеботов. Особенно тяжело это сделать при отсутствии конкуренции.

Ну хорошо, по моим оценкам доход не менее 500 000 руб в месяц. Скорее всего больше, но не суть. Пусть будет так.

Предположим вы хозяин сайта. Вопрос: за сколько вы бы его продали?

P.S. Открываю видео-рубрику — забытые шедевры!

Видос:

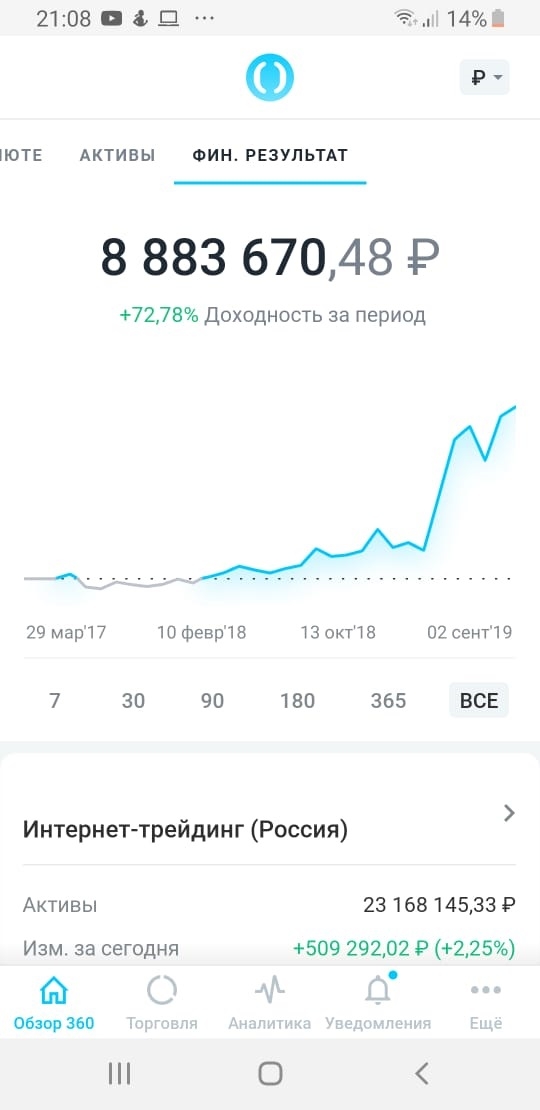

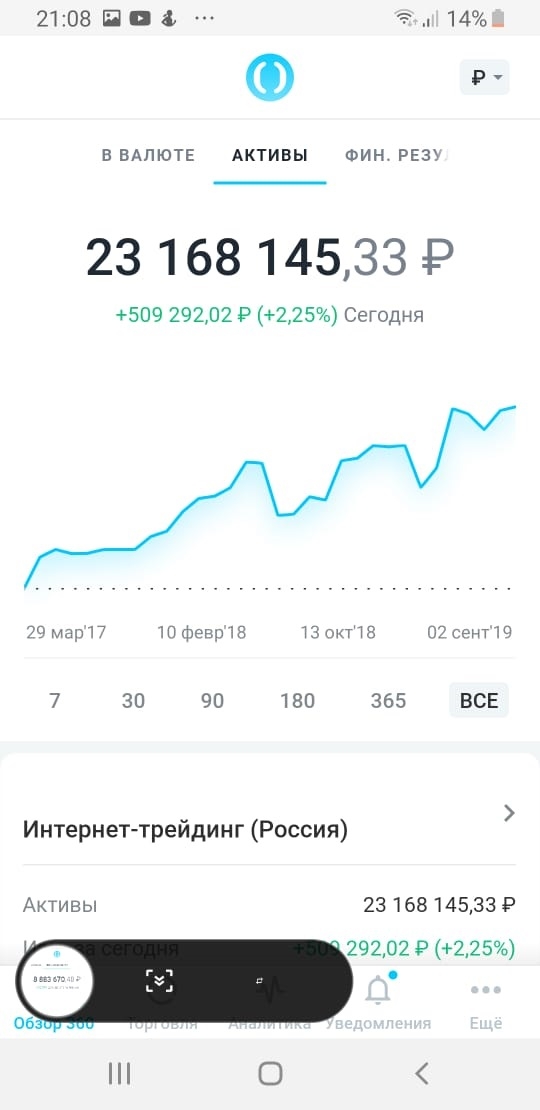

Критика в мой адрес

- 03 сентября 2019, 20:46

- |

Всех благ!

Эй, клоун, покажи свои результаты пжл.

( Читать дальше )

Евро снизился к доллару до минимальных значений за два года. И вряд ли это дно

- 03 сентября 2019, 07:41

- |

Евро снизился к доллару до минимальных значений за два года. К рублю котировки евро стабилизировались в районе 73 рублей за евро. Какая судьба ждет европейскую валюту? С высокой вероятностью тренд ослабления еще не окончен. Евросоюз – это образование с децентрализованной и рискованной политикой, слабой экономикой, гигантскими долгами и бездоходной валютой. Ответьте себе, зачем бы вы стали сегодня покупать евро? И стали ли бы? Единственным евровым инструментом, приносящим заметный доход (по крайней мере из широкодоступных) являются, да-да, 30-100-летние гособлигации. Они растут и сильно. Но все же зарабатывать на них – виртуозная спекуляция. В остальном пустота.

С одной стороны, дешевеющая валюта, казалось бы, повышает конкурентоспособность экономики в глобальном пространстве. С другой, и это ближе к действительности, подкашивает доверие и к валюте, и к экономике, закладывая инфляционные ожидания, которые в скором времени способны реализоваться в самом нездоровом для валюты и экономике ключе.

( Читать дальше )

Интересное происходит: рекордные оттоки с РФР, а рынок растет

- 02 сентября 2019, 18:04

- |

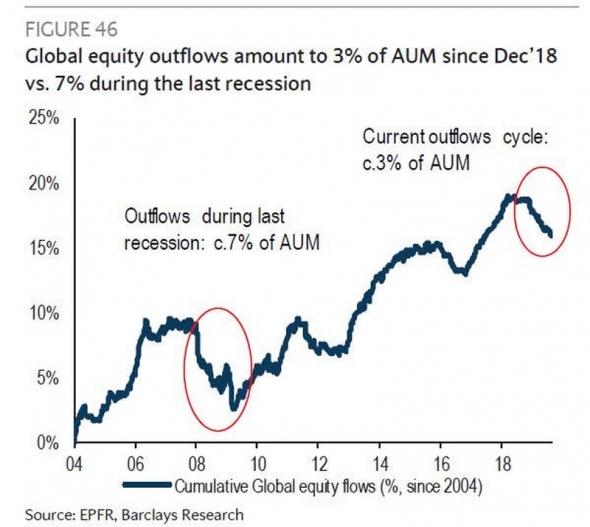

❗️В августе нерезиденты вывели с РФР $544 млн против $80млн за июль 2019, за лето выведен $1 млрд (EPFR).

❗️Нерезиденты выводят деньги с РФР 12 мес подряд, выведено $2,9 млрд — такого не было еще ни разу за 14 лет, даже в 2008 было выведено всего $1,3 млрд.

❗️Деньги нерезов полностью заместили российские “физики”. Так, например, только в июле мы увидели +40 тыс новых активных клиентов на Мосбирже (рекорд прироста) из которых больше половины — клиенты Сбера и Тинькофф.

❗️+ до кучи еще Сургутнефтегаз похоже собрался инвестировать кубышку ($47 млрд), для чего создал отдельную дочку

Глобальный кризис только начинается

- 02 сентября 2019, 17:19

- |

Похоже, прогнозы стратега Societe Generale Альберта Эдвардса оправдались: согласно подсчетам BofA доходность глобального долга на сумму $19 трлн перешла на отрицательную территорию, достигнув отметки -3 процентных пунктов.

И теперь практически каждый стратег спешит превзойти в своих прогнозах стратега SocGen, предсказавшего текущее изменение несколько лет, если не десятилетий назад, прогнозируя еще более низкую доходность и забывая, что еще год назад звучали прогнозы по 10-летней доходности, которая должна была превысить 3%. А что думает человек, совершенно верно предсказавший падение доходности долга в $17 трлн на отрицательную территорию?

ИСТОРИЯ ВОПРОСА

Это еще не все. Инвесторы озадачены. Как доходность государственных облигаций может упасть так низко за такой короткий промежуток времени? Цунами отрицательной доходности, охватившее всю еврозону, привлекло наибольшее внимание. Однако 30-летняя доходность в США упала чуть ниже 2%. Для многих это “пузырь” эпических масштабов, который вот-вот взорвется.( Читать дальше )

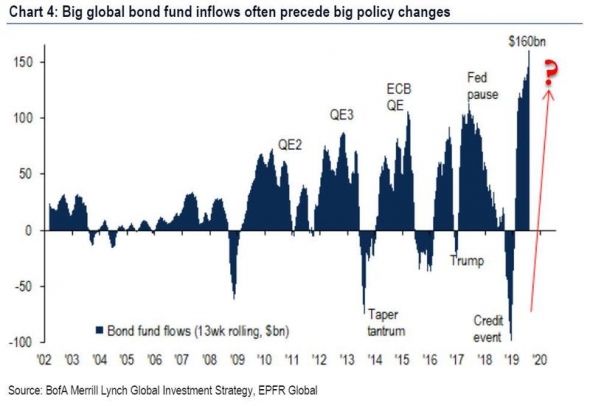

Только по рынку. Скорость бегства капиталов с бирж.

- 02 сентября 2019, 17:01

- |

Убегают в основном в псевдонадежные долговые (облигационные) фонды. «надежность» там это фейк, даже формально имеющие ААА рейтинг ГКО США демонстрируют крайне тревожную динамику краткосрочной части пирамиды, а ведь это как бы самое высшее качество.

( Читать дальше )

США и Китай с 1 сентября ввели дополнительные торговые пошлины на импортные товары

- 01 сентября 2019, 14:49

- |

США и Китай с 1 сентября ввели дополнительные торговые пошлины на импортные товары в рамках торговой войны. Вашингтон поднял пошлины на 15 процентов на китайские товары на 125 миллиардов долларов.

Среди товаров, которые попали под ограничения, оказались умные колонки, беспроводные наушники и обувь, произведенная в КНР. Причем ограничения коснутся даже тех товаров, которые сейчас находятся на пути в США и были отправлены до введения тарифов, пишет Reuters.

Китай также вводит пошлины в два этапа: в рамках первого с 1 сентября пяти- и десятипроцентными пошлинами облагается американский импорт на 75 миллиардов долларов. Под пятипроцентные ограничения попала американская нефть, что стало первым случаем введения тарифов на топливо в ходе противостояния двух крупнейших экономик мира.

На втором этапе, который также стартует 15 декабря, Китай планирует вернуть дополнительные 25-процентные пошлины на автомобили американского производства и импортируемые из США автозапчасти. Их действие было приостановлено в декабре 2018 года после успешных переговоров лидеров США и Китая в Аргентине.

( Читать дальше )

Август закрыт рекордным профитом. На чем работалось, на чем собралось...

- 31 августа 2019, 14:40

- |

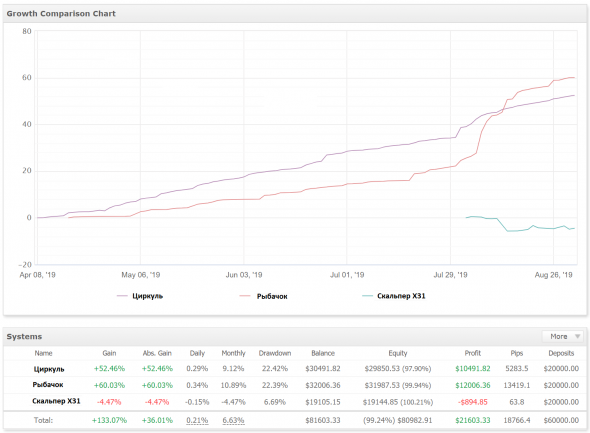

Завтра первое сентября. А значит август и лето 2019 — кончилось. Мне этот август запомнится тем, что не смотря на «шторм» от твитов Трампа, Рыбачок удерживая параметр «лось-профит» один к трем, прошел этот период с рекордным профитом.

Картинка по портфелю радостная! Внушающая оптимизм и позитив! Циркуль первалил за 50% профита, а Рыбачок за 60%. В аутсайдерах Скальпер Х31 на фунте, которому от Сверчка достался депо в минус 5% и ему бедному пришлось кувыркаться в супер тяжелом флете фунта, который шел вправо на неделе и не смотря на прострелы вверх вниз — собственно ничего «существенного» так и не совершил. Посмотрим что будет в сентябре. Надеюсь, фунтик полетит...

Кратко пробежимся что торговалось...

Циркуль — там все те же пять пар. Там ничего не менялось. Все пары примерно одинаково несут профит. Разве что евродоллар чуток «отстает». На первом месте — фуй. Ну его да — ему досталось и от Брексит новостей и от йены, летящей под музыку твиттер торговой войны Трампа и КНР.

( Читать дальше )

Матрица

- 31 августа 2019, 10:59

- |

- Я начинаю новый раздел моего блога под названием “Матрица”

- Рынок находится в Фазе 3 (замедление роста при низкой инфляции)

- Возможны кратко и среднесрочные движения в фазы (квадраты) 1 и 2

Я начинаю новый раздел моего блога под названием “Матрица”. Начало было положено в этом посте и цикле Вирус.

Раздел нацелен на средне и долгосрочные инвестиции в инструменты глобального рынка.

Поехали!

В первом полугодии рынок сменил парадигму короткого (10-ти летнего) цикла.

Он перешел из фазы 2 (рост на низкой инфляции) в фазу 3 (замедление роста при низкой инфляции):

Атрибуты 2018/19 годов, которые мы наблюдали при переходе:

- Всплеск волатильности,

- падение акций (отрицательная полная доходность SPY 2018 впервые за 10 лет),

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал