Избранное трейдера Олег Смирнов

От хорошего к великому - супер книга

- 21 января 2016, 17:42

- |

Группа учёных под руководством Джима Коллинза рассмотрела тыщи американских компаний и выявила общие критерии, которые привели компании в долгосрочному процветанию. Среди таких компаний в книге можно встретить: Gilette, Walgreens, Kroger, Kimberly Clark, Circuit city, Wells Fargo, Nucor, Abbott Labs и другие. Совокупность таких компаний давала доходность акционерам в десятки раз выше, чем рынок в целом.

Вы знаете, эти критерии похожи на торгую систему, к-я получилась в результате бэктестинга. Но главный-то вопрос в том, будет ли это работать в будущем? И тут надо включить логику. Если критерии логичны, то, скорее всего, результатам бэктеста можно доверять. Так вот что касается этой книги, в ней написано ровно всё то, к чему я пришёл в результате собственного опыта и логических рассуждений.

Итак, что объединяет супер-компании?

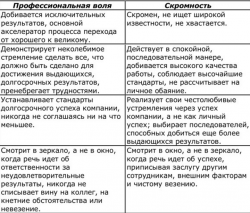

1. Руководитель. Главная идея в том, что идеальный руководитель не должен быть тщеславен, эгоцентричен и авторитарен. В каком-то смысле он должен быть скромен и находится в тени успеха самой компании, обладать железной волей. Главный тест — если руководитель может спокойно уйти в отставку и без него компания продолжает демонтрировать успех — то это был супер-руководитель.

2. Правильная команда. Правильная команда намного важнее, чем правильная идея или правильная стратегия. Самая лучшая стратегия или бизнес-идея не прокатит с плохой командой. А если у тебя отличные кадры, они рано или поздно даже из хреновой идеи сделают нечто невероятное. Поэтому важен вопрос не «что производить?» а «с кем производить?». Это кстати лично для меня очень свежая мысль. То есть сначала нужные люди на борту, а потом «куда плыть».

3. Руководитель и компания должны смотреть в лицо фактам, не бояться суровой действительности. Затем принимать простые решения. Отказ смотреть фактам в лицо и бездействие всегда плохо заканчивается.

Соотвественно, в компании надо создавать атмосферу, в которой руководитель нормально относится к критике. Тут есть несколько принципов: «руководить надо при помощи вопросов, а не ответов», «в диалоге и споре избегать принуждения», «механизм красных флажков». Надо смотреть в лицо фактам и верить в то, что всё получится.

4. Концепция (бизнес-стратегия) должна быть очень простая. Она находится на стыке трёх моментов: «в чём мы можем быть лучшими в мире» (независимо от того, в чем у вас компетенция), «что нам нравится делать» (отдаем все силы именно этому), «критерий прибыльности мероприятия»(как максимизировать денежные потоки).

( Читать дальше )

- комментировать

- ★49

- Комментарии ( 14 )

Почему мне нисколько не страшно

- 20 января 2016, 19:49

- |

Это значит, что ещё сильнее будем падать, так как никакой паники не наблюдаю.

В прошлом году все штурмовали магазины, закупались, а сейчас такого нет.

Считаю, на данном этапе не удалось сломить Россию, общаясь с людьми не встречал ни разу недовольных высказываний, все сферы жизни работают как положено.

Давить Россию практически больше нечем, очевидно, что этими санкциями надеялись, что народ будет возмущаться, а этого не происходит. Путин остаётся лидером нашей страны с высоким рейтингом. Объявление полного эмбарго и запретов на торговые отношения, это будет проявлением холодной войны, чтобы на это решиться странам Запада нужно хорошенько подумать.

Скорее всего на это не решатся, поэтому уверен, что всё будет хорошо.

Сейчас понемногу покупаю подешевшие акции, упадут ещё ниже, ещё докуплю. Спасибо Шадрину и LaraM за агитацию торговли акциями!

Давосский форум 2016. Интересную тему поднял UBS, как приближающуюся проблему для человечества.

- 19 января 2016, 22:29

- |

Очень интересно, что мою точку зрения по поводу ухудшения неравенства за счет увеличения роботизации (описывал это в «From Democracy to Progress. From Progress to Slavery»), стала темой для дискуссий на экономическом форуме в Давосе. Этот период назвали уже 4-ой индустриальной революцией. Их доклад полностью отражает мою точку зрения и взгляды на перспективу, как в занятости, так и на финансовую расстановку сил.

Советую для прочтения всем, кто не хочет стать рабом: Extreme automation and connectivity: The global, regional, and investment implications of the Fourth Industrial Revolution January 2016 UBS White Paper for the World Economic Forum Annual Meeting 2016

Скоро станет новым пузырем. Компаний, которые на сегодняшний день продолжают развивать данное направление не так еще много, но тем не менее, тенденция набирает обороты. Пылесосы, производство авто, авто консультанты,… и это только начало. Такие страны как Индия и Китай попадут в неприятную ситуацию позже, но развитые страны уже ее испытывают. Таких беженцев/переселенцев, которые сегодня бродят по Европе, будет со временем становиться все больше и больше. Через лет 10-20 мы будем вспоминать с удовольствием нынешнюю экономику, а через 30-40 лет мы уже не вспомним, что когда-то был такой мир, как сегодня. Понятно, что будут всплески и падения в развитии данного направления, но как уже отмечал, что новую тенденцию в милитаристском капитализме мало что может остановить. Так что от демократии к прогрессу, от прогресса к рабству всего один шаг. Что касается фондового рынка, то после следующего спада, будут выходить на рынок такие компании, как( Читать дальше )

Луч света в темном царстве всепропальщиков

- 19 января 2016, 17:10

- |

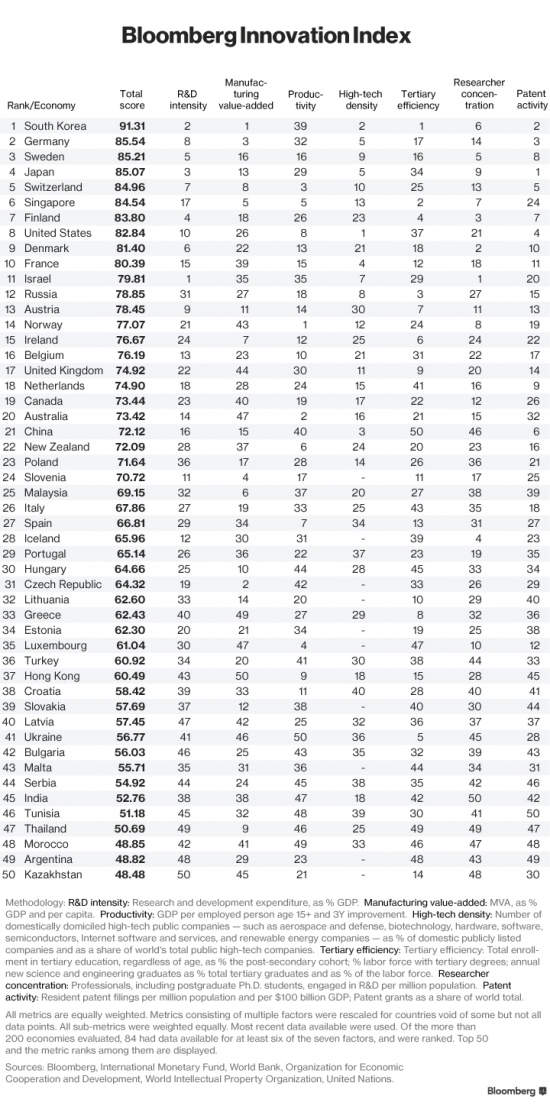

1. Южная Корея

2. Германия

3. Швеция

4. Япония

5. Швейцария

6. Сингапур

7. Финляндия

8. США

9. Дания

10. Франция

11. Израиль

12. Россия

13. Австрия

14. Норвегия

15. Ирландия

16. Бельгия

17. Великобритания

18. Нидерланды

19. Канада

20. Австралия

Китай 21-й, Турция 36-я

Вот полный список топ-50

Страшно? Может быть ещё хуже.

- 14 января 2016, 19:58

- |

Охота за дивидендами vs Стоимостной поход

- 04 января 2016, 12:42

- |

Постараюсь сравнить оба метода

Стратегия 1. Охота за дивидендами

Отслеживать новости, которые подтверждают, что мажоритарии компании планируют выплату дивидендов. Входить в бумагу по выгодным ценам раньше, чем новость широко распространится по рынку. За счет таких действий не страшен гэп на отсечке, поскольку остается ценовой запас. Далее оценить перспективы компании и решить – оставаться в бумаге или выходить.

На российском рынке данную стратегию представляет ЛараМ.

Выступление ЛарыМ «Как жить на дивиденды»

Презентация с конференции здесь

30.01.16 ЛараМ проводит бесплатный вебинар «Охота на дивиденды». Зарегистрироваться

Стратегия 2. Стоимостной подход

Искать на рынке недооцененные акции, чтобы рыночная цена была ниже внутренней стоимости компании. Таким образом сформировать коэффициент запаса. Это как покупать 1 рубль по 70 копеек. Как спроектировать лифт грузоподъемностью 1 тн, но ограничить транспортировку людей весом до 400 кг. Со временем рынок переоценит такие акции и они будут торговаться по реальной стоимости или выше. Далее принять решение – оставаться в бумаге или выходить.

( Читать дальше )

Бросовый рынок в разрезе $HYG. Сектор энергетики. Часть I. Общее

- 04 января 2016, 00:45

- |

2015 год для энергетического сектора стал настоящим испытанием. Производство американских компаний просто впечатляет, и данное впечатление так же отразилось и на цене энергоносителей. По общей ситуации в мире отлично освещено у Павла, так что имеет смысл просмотреть всю картину в целом по миру из его обзоров:

1. Цена на нефть

2. Фундаментальные изменения в энергетике США

3. Важнейшие изменения в энергобалансе США за последние 7 лет

4. Энергетические переломы в США

Что касается компаний, которые входят в ETF $HYG, то динамика выглядела следующим образом:

Достаточно много компаний входит в данный под-индекс. На рисунке ниже представлены компании, которые вошли с их рыночной стоимостью и данными по динамике за год:

( Читать дальше )

Как не надо играть на бирже)

- 28 декабря 2015, 10:56

- |

Всем боброе утро!

Не могу не поделиться этой прелестью, которую сделал мой веселый коллега :D

«Мне нравится Газпром нефть, потмоу что у нее прикольный тикер», ага :D

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал