Избранное трейдера Speculator

Кречетов. Теханализ и каналы.

- 22 июня 2017, 11:25

- |

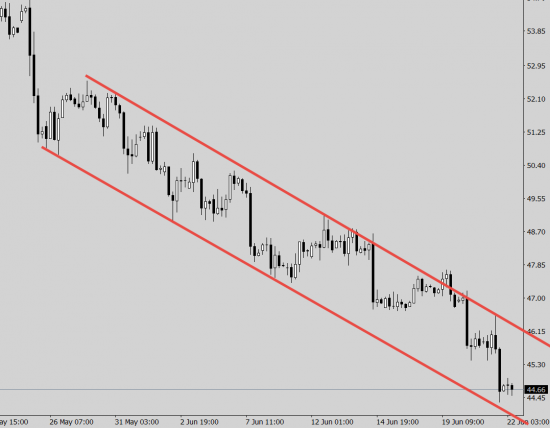

В чём главный секрет каналов? :) На самом деле он достаточно прост и ровно такой же как практически во всей остальной технике. Они прекрасно строятся задним числом. Приведу простой пример, канал по нефти:

Задайте себе простой вопрос. Если был такой очевидный канал на движение в 10 долларов, почему вы не продали нефть и не получили с неё 25%.

Ответ на этот вопрос достаточно очевиден — потому что там где надо было шортить нефть (эх. был бы инсайд, что опек ничего не сделает :))).) этого канала просто не было. Там на 55, я писал что нефть фундаментально и технически смотрит на 45, поэтому её нельзя было лонговать. Правда надеясь на ОПЕК я воздержался и от её шортов, считая что ребята хотя бы попытаются переломить ситуацию, но это лирическое отступление.

( Читать дальше )

- комментировать

- ★11

- Комментарии ( 88 )

Трейдинг - концентрированная жизнь

- 22 июня 2017, 09:04

- |

Чем больше занимаюсь активным трейдингом, тем больше общего нахожу у этого занятия и у обычных жизненных ситуаций. В некотором смысле, активная торговля учит меня грамотней ориентироваться в ряде вопросов, не связанных с рынком. Итак…

1) Стоп-лоссы

В трейдинге ты ставишь стопы, чтобы избежать огромных убытков. Жесткие стопы позволяют пресечь на корню развитие неблагоприятного сценария.

В жизни похоже. Ты также принимаешь безвозвратные издержки. И не позволяешь неудачным проектам привести к непоправимым убыткам. Скорее, инвестируешь в количество проектов…

Смело прерываешь взаимоотношения, которые рискуют завести «не туда». Которые день за днем отравляют твою жизнь.

2) НЕТ общепринятым стереотипам

На рынке как? У каждой концепции есть своя секта. Стереотипы: ТА не работает, ФА не работает, Стопы придумал трус, Рынок – случайное блуждание, Вложения в доллар – самые безопасные… Да ради Бога. Только сначала проверим. Одно за другим. Только после проверки можно использовать. Ведь на кону мои деньги.

( Читать дальше )

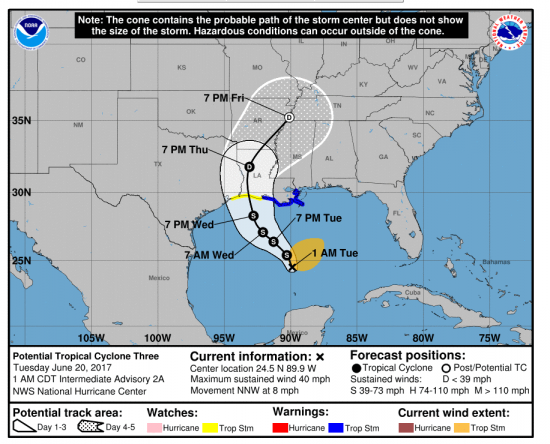

Опасно для товарных рынков! Циклон в Мексиканском заливе

- 20 июня 2017, 11:15

- |

https://www.cofutrading.com/trading-journal/2017/ciklon-v-meksikanskom-zalive

( Читать дальше )

Черный лебедь наоборот.

- 19 июня 2017, 23:06

- |

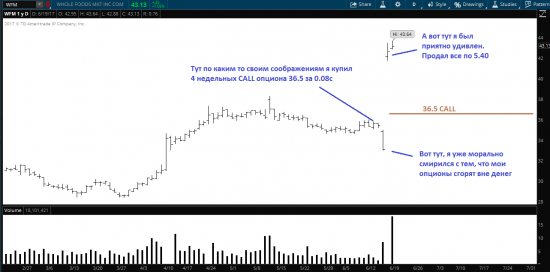

- Повезло поймать гэп в свою сторону.

- Никогда бы не высидел такую палку против себя за день до гэпа, торгуя БА. Могу лишь представить разочарование тех, кого высадили перед гэпом.

- Для тех, кого интересует что произошло: «что то связано с поглощением AMZN WFM за 42». Естественно я не инсайдер и не знал об этом событии. За новостями вообще не слижу. Единственное, что отслеживаю — даты корпоративных отчетов.

- Риск в сделке стандартный для меня. С точки зрения ММ эта идея ни чем не выделялась. Тем не менее премия по позиции выросла в 70! раз. Благодаря одной такой сделке + 60% к депо.

- Естественно, это не единственная моя сделка. Просто сильно выделилась из общего массива.

- На таких темах продавцов опционов разрывает и выносит вперед ногами. Как правило до этого момента у них все хорошо, ведь тета стабильно капает карман. Инвесторам можно рассказывать о том, как можно стабильно зарабатывать на бирже и продавать свои услуги в ДУ. А потом случается такое!!! Есть известная поговорка «Wall street выстелена могилами с надписями на надгробиях „Я такого никогда не видел!“»

- Это не самый большой гэп, который может быть на акциях в США.

- В целом в покупках опционов нет никакого преимущества. Ровно как и в продажах. Мат. ожидание в обоих случаях равно. Продавцы стригут тету и ловят черных лебедей. Покупатели отдают тету и ловят черных лебедей наоборот.

- Повторюсь. Просто повезло.

«Основной инстинкт» биржи и как на нём зарабатывать.

- 17 июня 2017, 10:48

- |

Эпиграф:

«Финансовые рынки не могут правильно учитывать будущее – они вообще не учитывают будущего, они помогают сформировать его».

Джордж Сорос.

Аксиомы:

(1) Основная функция биржи, её цель существования — это поиск цены.

(2) Основное состояние биржи, её странный аттрактор — это равновесие.

(3) Основной инструмент биржи, её способ прийти к равновесию — это волатильность.

Теоремы:

{1} При прочих равных за трендом (повышением волатильности) следует стремление к флэту (снижение волатильности).

Док-во: Согласно аксиомам (1) и (3) волатильность возрастает в результате поиска цены, согласно аксиоме (2) цена стремится к равновесию, что и есть снижение волатильности.

{2} Основной ресурс тренда — это маржинальные спекуляции и вынужденные закрытия позиций.

( Читать дальше )

Что выгоднее: плечи на акциях или срочном рынке? (автор: Bull)

- 14 июня 2017, 13:37

- |

Для многих трейдеров, использующих в своих стратегиях эффект финансового рычага для увеличения прибыльности торговли, возникает дилемма — использовать инструменты срочного рынка или маржинальные ресурсы брокера.

На первый взгляд кажется, что инструменты FORTS выгоднее из-за более низких тарифов за совершение сделок, а также из-за отсутствия необходимости платить процент за использование плеч.

Но это не так на самом деле. Произведем упрощенный расчет на основе следующих предпосылок:

1. Расчеты будем проводить для долгосрочной торговли с горизонтом сделок в несколько месяцев.

2. В связи с этим тарифы за совершение сделок в расчетах учитывать не будем, т.к. при ловле больших движений мы один раз заходим в сделку и один раз выходим и сумма данных комиссий составит незначительную часть.

3. В качестве инструментов для упрощения рассмотрим акции, по которым возможно открытие как лонгов, так и шортов.

4. Также не будем учитывать дивиденды, чтобы не усложнять модель.

5. Размер платы за привлечение маржинальных ресурсов от брокера в лонг и шорт округлим до 1.5 ключевой ставки ЦБ (сегодня это вполне доступно для крупных клиентов)

6. Фьючерсы будут торговаться в обычной ситуации контанго. Разница цены фьючерса и базового актива рассчитывается на основе ключевой ставки ЦБ (КС)

Позиция «Лонг»

1. Сделка открывается на размер депо: В этой ситуации при покупке акций никаких процентов не начисляется, а при покупке фьючерса и длительном удержании позиции (в т.ч. перекладываясь при экспирациях в новые контракты) мы по сути платим КС, т.к. фьючерс со временем дешевеет относительно базового актива.

2. Сделка открывается в размере 2-х депо: По акциям за одно плечо мы платим 1.5 КС, по фьючерсу — 2 КС.

3. Сделка открывается в размере 3-х депо: По акциям за два плеча мы платим 3 КС, по фьючерсу — 3 КС.

4. Сделка открывается в размере 4-х депо: По акциям за три плеча мы платим 4.5 КС, по фьючерсу — 4 КС.

Таким образом, при открытии лонгов выгоднее использовать базовый актив, если объем позиции не превысит 3-х депо (плечо — не более 1 к 2)

Позиция «Шорт»

При открытии шортов через займ бумаг у брокера мы за каждое плечо платим 1.5 КС, а по фьючерсному контракту наоборот получаем дополнительный доход в размере 1 КС за каждое плечо.

Т.е разница достигает по сути 2.5 КС от размера позиции!

P.S. Лонгуем бумажки, шортим фьючерсы!

Изменения на рынке = изменения в торговой системе

- 13 июня 2017, 18:35

- |

#прогибкостьвтрейдинге

Сегодня наткнулась на статья Тимофея Мартынова http://smart-lab.ru/blog/403833.php

Соглашусь, что действительно торговать, а вернее брать трендовые движения в последние месяцы стало сложнее. Часто открытие по фьючерсам уже происходит с гепами, а далее ловить движение, когда фьючерс с открытия уже за 50 минут прошел 50-70% дневного АТР сложно.

Второй вариант — вялое открытие рынка, риски не сократили, цели не урезали — соответственно стопы чаще сробатывают, чем цена доходит до тейков. ВСЕ прекрасно знают сладкие места, где ставят стопы. И это логично!!! да кто-то ставит короче, кто то на 50 пунктов больше, но если делают стопосьем (как например 8 июня днем) снимут все равно все стопы. А потенциал сейчас по прибыли не мега, поэтому нет смысла ставить большие стопы, либо терпеть без стопов большие риски.

У РТСа амплитуда движения цены внутри дня сократилась до 1000 пунктов от хая до лоу. Конечно же Вы можете уверять что, РТС падает, а не растет (как часто пишу в постах я. ожидаю до выступления Путина рост, а после уже как пойдет) в последнии дни. Но по факту, обе стороны не в выиграше пока. РТС по сути жестко пилят с 1 июня, не давая заработать ни лонгистам ни шортистам. С таким рынком перестраивать торговлю на 1 минутный таймфрейм и брать пунктов 500 с рисками 150 пунктов. НО стоит учитывать комиссию брокера и биржи, которая по кругу будет 13 рублей (у каждого своя плюс минус).

( Читать дальше )

Почему вдруг все чаще стали сливать на срочном рынке Мосбиржи?

- 13 июня 2017, 15:17

- |

1. постоянное падение волатильности

2. повышение комиссии срочного рынка Московской биржей 1/2 года назад.

Для просты, сравню текущую ситуацию с рулеткой.

есть 36 чисел и 1 зеро. Вы ставите то на красное то на черное.

2.1. Падение волатильности в 2 раза означает, что с рулетки убрали 18 чисел и осталось 18 чисел и зеро.

2.2. Повышение комиссии в 2 раза означает, что на рулетку с 18 числами добавили еще одно зеро.

таким образом, получился негативный эффект «в квадрате» для всех торговых систем и просто интуитивных трейдеров.

если бы на фоне повышения комиссии вола выросла в 2 раза, то это бы полностью нивелировало эффект повышения комисса.

Таким образом, чтобы компенсировать эти негативные эффекты, системному трейдеру необходимо:

1. искать инструменты с растущей волой

2. искать системы с невероятно положительным матожиданием, которое компенсирует негативные эффекты 1-2.

3. увеличивать таймфрейм и сокращать число трейдов.

=> важный вывод заключается в том, что ваш бэктестинг торговых систем, сделанный до 2016 года на срочном рынке скорее всего не будет иметь смысла на рынке 2017 года, если только вы не нашли сверхположительную сверхустойчивую неэффективность

Примечание.

( Читать дальше )

Risk on и Risk off

- 05 июня 2017, 12:15

- |

Последнее время все наверно слышали такие понятия как Risk on и Risk off. И этими понятиями объясняются почти все движения рынков. У инвесторов был или не был аппетит к риску. По сути так и есть, если на рынке царствует страх, то конечно же пользуются спросом безрисковые активы, такие как доллар, золото, швейцарсий франк и др. И наоборот, когда на рынках царит оптимизм покупается всё подряд — акции развитых и развивающихся стран, облигации развивающихся стран, их валюты и т.д.

Ключевой вопрос как понять, что будет завтра, Risk on или Risk off. И вообще кто это определяет? Мы же часто видим как выходит какая-нибудь негативная новость, а так называемые «инвесторы» ее не замечают. Как так, думаем мы? Почему инвесторы не испугались скажем брексит? Почему инвесторы последний год вообще ничего не боятся?

Переходим к главному. Инвесторы в реальности НИЧЕГО не определяют! Инвесторы — это Толпа. Где толпа что-то определяет? Все дороги ведут к нехорошему слову из 3 БУКВ.(Да не о том слове вы подумали!) Это слово ФРС. Через своих первичных дилеров ФРС и определяет погоду на рынках, будет ли сегодня Risk on или Risk off. У них в руках практически неограниченная ликвидность и активы на триллионы баксов. Например, происходит какое-нибудь негативное событие. Обычные хэдж фонды и инвесторы начинают нервничать и продавать свои активы, боясь что они упадут в цене. А в этот момент прайм диллеры берут и всё выкупают и рынки начинают идти наверх. И что будут делать управляющие фондов и другие участники рынка? Покупать назад активы, которые продали ранее. Или может выйти нейтральная новость, но прайм дилеры решат немножко продать активы и всё начнет падать. И инвесторы будут сидеть недоумевать, почему же все падает. Последний год это особенно заметно. Полностью ручное управление. На американском рынке вообще парадокс, с рынка идет отток средств со стороны «физиков». Хотя обычно рост рынка наоборот привлекает физиков.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал