Избранное трейдера msm2019

Отключаем слежку в Windows 10

- 25 августа 2015, 09:46

- |

Перед установкой

• Не используйте экспресс настройки. Используйте ручные. Уберите все стремные галочки.

• Не используйте аккаунт микрософт. Создайте локальный.

После установки

• Пуск > Параметры > Конфиденциальность, вырубить ВСЁ!

• Там же в разделе отзывов и диагностики выбрать Никогда/Базовые сведения.

• Параметры > Обновления > Дополнительные параметры > Выберите как получать обновления и уберите первый пункт

• Уничтожьте Кортану. Просто клик по значку поиска рядом с пуском и далее в настройках. Для русской версии пока неактуально.

• (Опционально) Там же можно выключить поиск по сети.

• Переименуйте ваш Пк. Поиск > Наберите «о компьютере» > Переименовать

( Читать дальше )

- комментировать

- 778 | ★160

- Комментарии ( 65 )

Опционы для самых маленьких (часть пятая)

- 10 августа 2015, 22:28

- |

Здравствуй дружок. Сегодня мы поговорим об «улыбке волатильности» Помнишь подружку Веги, которая стоит в сторонке? Она может улыбаться, может ухмыляться и от этого, дружок зависит стоимость опциона. Тут нам, маленький мой, понадобится арифметика. Палочки-считалочки. А главное, надо свои мозги преключить на математический лад. Что это значит?

Однажды Кирилл Ильинский читал свою лекцию, «Мир глазами опционного трейдера: 10 примеров из жизни, разобранных по косточкам». В аудитории сидело ДВА студента. Когда Кирилл написал формулу.

ЧЕТЫРЕ студента встали и вышли из аудитории делать преобразование Фурье.

— «Так». Подумал Кирилл.

— « Если сейчас ДВА студента вернуться, то в аудитории вообще ни кого не останется»

Именно так мы и будем рассуждать, исследуя «улыбку волатильности». И если мы выгоним из аудитории Блека и Шоулза (это действительно два человека) с их греками (это еще пять человек плюс производные от человеков) то останется только Сигма. А сигма это ник Волы на СЛ. И у нас получится, что цена любого опциона и на любом страйке равна Воле. А Вола у нас измеряется в процентах. Поэтому цена опционов выражается в процентах. В процентах от чего? Для этого надо звать БШ, а они еще больше ситуацию запутают. Просто, прими как веру в Бога, цена опциона = %. И тогда все становится ясно.( Читать дальше )

Опционы для самых маленьких (часть вторая)

- 06 августа 2015, 17:59

- |

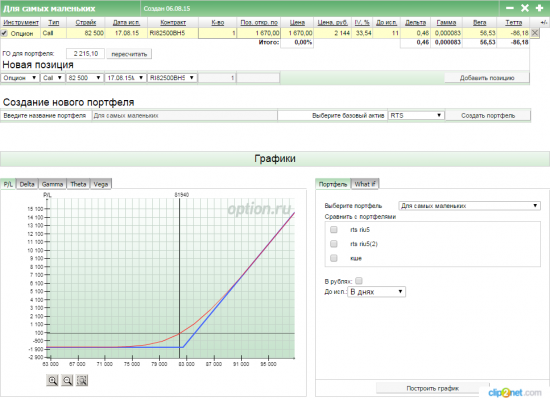

Здравствуй дружок. Сейчас мы поболтаем о Греках. Это такие животные, которые живут в опциончиках, типа наших бактерий или как глисты. Для начала мы рассмотрим Дельту, Вегу и Тетту. Для этого мы купим опцион Колл. При цене БА 81940 ближайший страйк 82500.

Разглядим табличку. Нашли дельту, вегу и тетту?

Дельта (разница, различие) Если БА взять как 1 и при движении в 100 п он заработает 100 рублей, то опцион заработает 46 рублей. Потому что дельта 0,46. Это такой коф. У купленных опционов она положительна. И у дельты есть хорошее свойство. Если цена идет в вашу сторону, то дельта растет. Ты как бы докупаешь БА. А если актив падает, то дельта уменьшается и ты теряешь по чуть чуть.

Видишь, дружок красную линию. Это твои баблосы. И если цена уйдет всего на 5% вверх то ты получишь свои 2550 рубликов. А вот если вниз попрет на 5%, то ты потеряешь только 1250 рубликов. Понял, дружок, как тут легко с папкой баблосы рубить. ГО 2215 заработок 2550. 2550-2215=335 % годовых. И это все дельта. Дельта твой друг.

( Читать дальше )

Опцион вместо стопа

- 06 августа 2015, 01:03

- |

Увидел вот этот, полный грусти и печали пост и решил написать отдельный топик, чтоб не потерялось среди коментов, вдруг кому пригодится.

Не судите строго, я совсем новичек на рынке, а в опционах так и подавно. Но потихоньку разбираюсь и осваиваюсь.

Депо у меня небольшое, учусь торговать, и пару раз была ситуация, когда не поставил вовремя стоп, а цена улетела далеко против меня.

Причем оба раза была некая уверенность, что это ложный вынос, и должно вренуться. Лося крыть ну очень не хотелось, но и держать непокрытые убытки в расчете на свое понимание хаотичности рынка тоже рискованно.

Как я поступал в такой ситуации — покупал опцион. Для шортовой залипшей позы — колл, для лонговой — пут. Ближайший страйк около денег или немного в деньгах.

Плюсы данного подхода:

— Убыток уже не увеличивается, т.к по синтетике получается просто опцион, а у него как известно риск фиксирован.

— Если есть уверенность, что нащупали разворот или завершение ложного выноса, можно усреднится, т.к. высвобождается ГО, а при малом депозите это играет очень большую роль.

( Читать дальше )

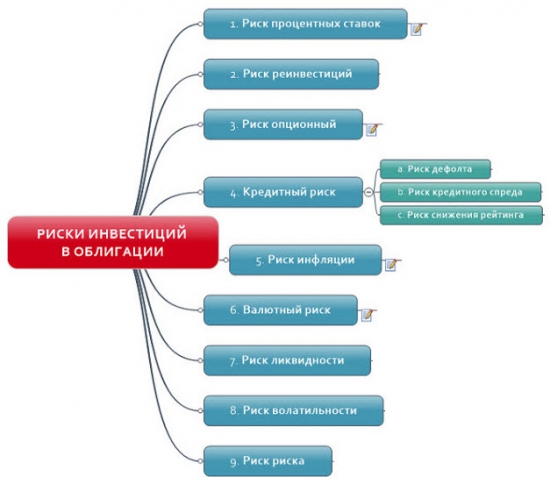

Риски инвестиций в облигации и вычисление доходности инвестиций в схемах. Теоретический аспект.

- 04 августа 2015, 15:24

- |

Риск процентных ставок (он же процентный, он же рыночный риск) — рост процентных ставок приводит к падению цены облигации; падение процентных ставок к росту цен на облигации.

Риск реинвестиций — риск реинвестирования промежуточного денежного потока по более низким процентным ставкам, чем при покупке

Риск опционный — риск связанный с колл-опционом — право эмитента отозвать свой выпуск до ранее установленного срока погашения облигации.

Кредитный риск включает в себя:

- риск дефолта

( Читать дальше )

Тест простых опционных конструкций.

- 30 июля 2015, 22:31

- |

Выкладываю тест простейших опционных конструкций. Тест типа купил и через каойто промежуток времени закрыл или по приходу кокогото события и все, без роллирывания, выравнивания дельты, кроме открытия позиции и закрытия больше нет ни каких телодвижений. Так что каких то супер результатов ждать не стоит, идея совсем в другом. Мне бы хотелось чтобы данные тесты послужили какойто основой для разработки полноценной торговой системы трейдера.

Тестировал на месячных опционах. Данные для теста качал с биржы от сюда.

Параметры для теста:

Инструмент: месячные опционы на RI

Шаг страйка: 2500 п.

Шаг цены опционов: 10 п.

Комиссия по опционам: 4 п.

Проскальзывание по опционам: 20 п.

Период тестирования: с 15.06.2010 по 15.05.2015 (котировок за более ранний период нет)

( Читать дальше )

Грааль про улыбку. Перебираем вещи из старого шкафа.

- 23 июля 2015, 15:53

- |

Итак, про грааль. Несколько лет назад эта тема работала отменно. Сейчас — работает с примочками, и не всегда. Но как базис для размышления считаю ее отличной. Строится система на простом принципе — угол наклона между страйками варьируется в определенном диапазоне. (это аксиома первая) и последовательность этих углов должна иметь определенную логику (аксиома вторая).

Начнем с первого. Углом здесь и далее я буду называть отношение волы на страйке Х и Х+1. (в тот момент, когда писался алгоритм это было 5000 по Ри.). То есть вола 35 и 33 имеет угол 35/33-1 = 6%. Проведя большие статистические тесты по путовой части (как наиболее прогнозируемой, ибо она не опускается вниз от АТМ, как может делать коловая), был выявлен диапазон наклонов. Различные сценарии дают различные углы. Например обвал и вола 80, или резкий рост рынка и обвал волы итд. Все можно описать грубо пятью базовыми сценариями. Кто хочет — может заморочиться сильнее.

( Читать дальше )

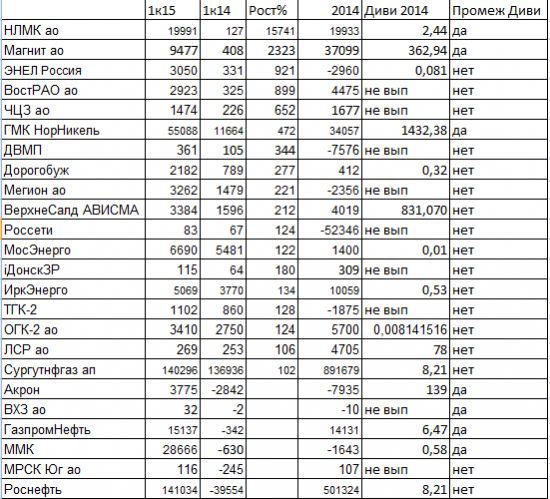

Ударники чистоприбыльного производства в 1 квартале 2015 года

- 19 июля 2015, 23:31

- |

Большой дивидендный сезон (БДС) 2015 закончился. Дивиденды за 2014 год начислены, закрытия реестров прошли и многие эмитенты уже выплатили дивиденды .

Можно начинать готовиться к Большому Дивидендному Сезону (БДС) 2016 года и промежуточным дивидендам 2015 года.

Эмитенты уже опубликовали отчетности за 1 квартал 2015 года и начинают публиковать за 6 месяцев 2015 года.

Давайте посмотрим, какие же эмитенты являются ударниками чистоприбыльного производства по тогам 1 квартала 2015 года, ведь именно увеличение ЧП является одним из важнейших показателей увеличения размера дивидендных выплат.

Данные по ЧП выкладываю по РСБУ в миллионах рублей, так как основой дивидендных выплат в России, согласно нормативных актов, является именно наличие ЧП по РСБУ.

Только при условии наличия ЧП или НЧП по РСБУ можно выплачивать дивиденды.

Многие эмитенты оговаривают выплаты дивидендов исходя из ЧП по МФСО

Например: Энел Россия, Роснефть, ГазпромНефть, Акрон.

Или другим параметрам:

Например ГМК НорНикель по соглашению владельцев выплачивает 50% EBITDA.

Но, повторю, чтобы выплатить любые дивиденды, необходимо наличие ЧП или НЧП именно по РСБУ.

Особое внимание уделяем тем эмитентам, которые в прошлые годы выплачивали промежуточные дивиденды:

НЛМК

ГМК Норникель

Магнит

Акрон

ВХЗ

Газпром Нефть

ММК

Обычно я выкладываю таблицу ударников чистоприбыльного производства по итогам 6 месяцев, но по просьбам ряда участников, в этом году сделала табличку с данными за 1 квартал 2015 года.

Комментариев к таблице не много, так как это всё-таки 1 квартал и впереди ещё 3 квартала.

Кроме того, у меня рекордный урожай малины и сложно по времени :)

Дивиденды forever!

Акции — Часть 12: Облигации

- 14 июля 2015, 19:01

- |

Ну вот мы и добрались до Части 12 про наши Акции. И сегодняшняя тема называется Облигации. Что здесь не так??

Когда я начинал писать этот цикл статей, то планировал четыре или, может быть, пять сегментов. Естественно, фокусируясь в основном на акциях. Но, когда я посмотрел на разные идеи портфелей, то добавились облигации и некоторые другие вещи.

Так что добавление Облигаций в список не является чем-то странным. Они, по сути, являются более спокойными и надежными кузенами акций. Или кажутся такими. Но, как мы увидим, облигации не такие уж безрисковые, как многие верят.

В любом случае, раз мы включили фонд Vanguard Total Bond Market, VBTLX, в Портфель для сохранения и накопления, нам придется подробнее взглянуть на вещи.

Проблема в том, что облигации – это очень БОЛЬШАЯ тема. Большинство подробностей, вероятно, будут не интересны читателям этого блога о простых инвестициях. Черт, мне тоже они не очень-то интересны. Все же, если ты согласен, что мне можно верить на слово, тебе, наверное, достаточно будет узнать только что это такое и почему они оказались в нашем портфеле.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал