SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера megatrade

все золото мира добытое за всю историю в 1 картинке:)

- 15 января 2013, 09:58

- |

- комментировать

- ★6

- Комментарии ( 6 )

Заработать на рынке для инвесторов. Немного рассуждений

- 14 января 2013, 22:37

- |

Есть три вида дохода.

Безриск обсуждать не имеет смысла. Он очень маленький, а много безриска в портфеле сжирает весь доход. Безриск почти никому не интересен.

Бенчмарк любопытен тем, что так или иначе, в долгосрочной перспективе он растет. Сегодня я написал статью классы активов. Там же привел примеры ETF'ов, которые можно считать тем самым бенчмарком для каждого класса активов.

Рынок акций растет. Почему? Логично! Ведь инвесторы требуют премию за риск, акции генерируют доходы, экономика в долгосрочной перспективе растет. Если вы хотите заработать на этом — покупаете хорошо диверсифицированный портфель акций. Он подвержен системному риску, но в долгосрочной перспективе он принесет доход. Аналогичные рассуждения можно применить к облигациям.

Альфа. Почти все трейдеры на смартлабе (и в том числе) — это ловцы альфы. Только есть проблема. В отличие от беты, битва за альфу — игра с отрицательной суммой (комиссии, плечи, спрэды и т.п.). Заработать на альфе намного труднее, чем на бете. Чем чаще и больше ты торгуешь — тем меньше твое стат.преимущество.

Распределение альфы очень неравномерно среди трейдеров. Кто-то очень много, кто-то очень много в обратную сторону.

Ничего нового не сказал, просто рассуждаю с позиций современной теории портфеля, которая пытается выстроить целевые показатели соотношения дохода и риска.

Есть проблема: долгосрочный альфа-источник. Грамотный управляющий активами.

( Читать дальше )

Безриск обсуждать не имеет смысла. Он очень маленький, а много безриска в портфеле сжирает весь доход. Безриск почти никому не интересен.

Бенчмарк любопытен тем, что так или иначе, в долгосрочной перспективе он растет. Сегодня я написал статью классы активов. Там же привел примеры ETF'ов, которые можно считать тем самым бенчмарком для каждого класса активов.

Рынок акций растет. Почему? Логично! Ведь инвесторы требуют премию за риск, акции генерируют доходы, экономика в долгосрочной перспективе растет. Если вы хотите заработать на этом — покупаете хорошо диверсифицированный портфель акций. Он подвержен системному риску, но в долгосрочной перспективе он принесет доход. Аналогичные рассуждения можно применить к облигациям.

Альфа. Почти все трейдеры на смартлабе (и в том числе) — это ловцы альфы. Только есть проблема. В отличие от беты, битва за альфу — игра с отрицательной суммой (комиссии, плечи, спрэды и т.п.). Заработать на альфе намного труднее, чем на бете. Чем чаще и больше ты торгуешь — тем меньше твое стат.преимущество.

Распределение альфы очень неравномерно среди трейдеров. Кто-то очень много, кто-то очень много в обратную сторону.

Ничего нового не сказал, просто рассуждаю с позиций современной теории портфеля, которая пытается выстроить целевые показатели соотношения дохода и риска.

Есть проблема: долгосрочный альфа-источник. Грамотный управляющий активами.

( Читать дальше )

Мой полный стейтмент за 4,5 года

- 08 января 2013, 18:11

- |

Многие ошибочно полагают, что я хочу создать фонд. Нет, это не так. Я всего лишь хочу найти партнера с большими ресурсами для долгосрочного инвестиционного сотрудничества.

Пару дней назад я писал о том, на какие вопросы трейдеру придется ответить перед потенциальным грамотным инвестором. Один из вопросов — это история торговли.

Я спросил себя, — «а что я могу показать, если потребуется?» Я решил напрячься и составил полный стейтмент по месяцам по своим брокерским отчетам. Потратил немало времени, но когда оценил цифры, офигел.

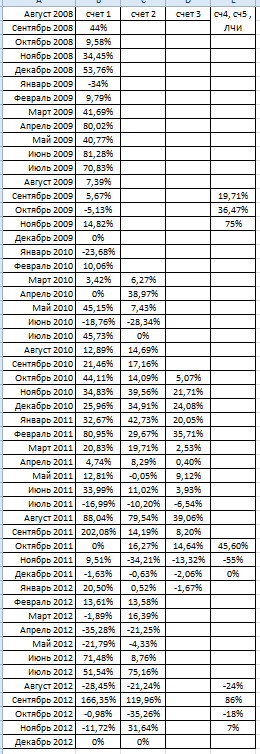

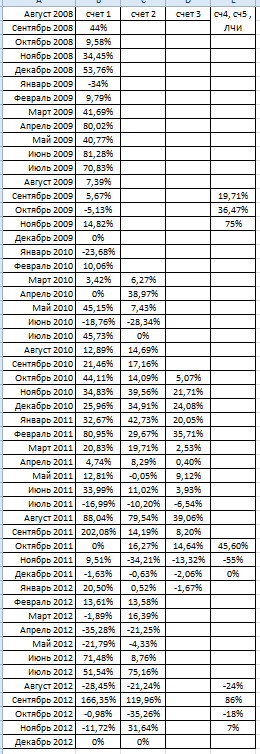

Таблица: ежемесячное изменение счетов в %.

Важнейший дисклаймер к доходности:

0. До сентября 2008 года я 6 лет торговал убыточно. За это время было слито несколько собственных небольших счетов. Основные потери: покупка Юкоса, шорт РАО ЕЭС, покупка падения 2008 года.

1. Абсолютно все цифры имеют документальное подтверждение, кроме сч 4 и сч 5, по которым не могу представить подтверждение в силу технических причин.

2. Данный доход не имеет ничего общего с тем, какую доходность я смогу показать в будущем — тут стоит отдавать отчет на 100%. Отчет скорее характеризует мои личные качества и навыки, чем торговую стратегию. Более того, стратегия, которая была использована на большем количестве месяцев, имеет серьезные ограничения по ликвидности.

3. Реальная доходность некоторых месяцев по сч. 1 и сч. 2 может быть существенно занижена из-за крупных относительно размера счета выводов денег внутри месяца.

4. Забавно, но факт! Мой результат, который общественность видела на ЛЧИ, является реально худшим результатом (%) за 4 года торговли.

( Читать дальше )

Пару дней назад я писал о том, на какие вопросы трейдеру придется ответить перед потенциальным грамотным инвестором. Один из вопросов — это история торговли.

Я спросил себя, — «а что я могу показать, если потребуется?» Я решил напрячься и составил полный стейтмент по месяцам по своим брокерским отчетам. Потратил немало времени, но когда оценил цифры, офигел.

Таблица: ежемесячное изменение счетов в %.

Важнейший дисклаймер к доходности:

0. До сентября 2008 года я 6 лет торговал убыточно. За это время было слито несколько собственных небольших счетов. Основные потери: покупка Юкоса, шорт РАО ЕЭС, покупка падения 2008 года.

1. Абсолютно все цифры имеют документальное подтверждение, кроме сч 4 и сч 5, по которым не могу представить подтверждение в силу технических причин.

2. Данный доход не имеет ничего общего с тем, какую доходность я смогу показать в будущем — тут стоит отдавать отчет на 100%. Отчет скорее характеризует мои личные качества и навыки, чем торговую стратегию. Более того, стратегия, которая была использована на большем количестве месяцев, имеет серьезные ограничения по ликвидности.

3. Реальная доходность некоторых месяцев по сч. 1 и сч. 2 может быть существенно занижена из-за крупных относительно размера счета выводов денег внутри месяца.

4. Забавно, но факт! Мой результат, который общественность видела на ЛЧИ, является реально худшим результатом (%) за 4 года торговли.

( Читать дальше )

Lа ДУ (смарт мони онли)

- 05 января 2013, 18:02

- |

***Сначала читаем вопросы и ответы в этой ветке: smart-lab.ru/blog/95942.php ***

риски: рыночные присутствуют (всегда), риски контролируются стратегий

стратегии: срочные, спекулятивные, cash акции

доходность: выше рыночной (но не заоблочная).

расчетная доходность:от 50% годовых

вероятность успеха: выше рыночной (около 85%)

vehicle (инвестмеханизм): оптимальный (личный счет инвестора в IB, CCC, ADS), у инвестора свой личный кабинет и просмотр статистики в любое время

( Читать дальше )

ДУ

риски: рыночные присутствуют (всегда), риски контролируются стратегий

стратегии: срочные, спекулятивные, cash акции

доходность: выше рыночной (но не заоблочная).

расчетная доходность:от 50% годовых

вероятность успеха: выше рыночной (около 85%)

vehicle (инвестмеханизм): оптимальный (личный счет инвестора в IB, CCC, ADS), у инвестора свой личный кабинет и просмотр статистики в любое время

( Читать дальше )

Выступление Евгении Случак на встрече смартлаба. Основные тезисы

- 04 января 2013, 19:53

- |

- Европа-Финанс помогает открывать хедж-фонды:)

- Основной бизнес Европы финанс — фонд фондов. Проводили due diligence российских фондов по заказу западных инвесторов.

- Спрос на продукты в РФ со стороны западных инвесторов есть.

- Хедж-фонд — это прежде всего команда.

- Надо объединяться в команду.

- 2-3 человека — идеальная команда для запуска стартапа.

- открывающиеся фонды недоучитывают операционные риски

- поэтому надо хорошо просчитывать расходы

- на рынке дефицит толковых управляющих, толковых идей

- хедж-фонд состоит из управляющей компании и фонда

- деньги попадают в фонд через администратора хедж-фонда, который ежедневно рассчитывает стоимость пая фонда

- прайм-брокер делает все под вас — те инструменты, к-е нужны вам, дает плечо, подключает других брокеров и складывает все позиции, контролирует ГО по суммарной позиции.

( Читать дальше )

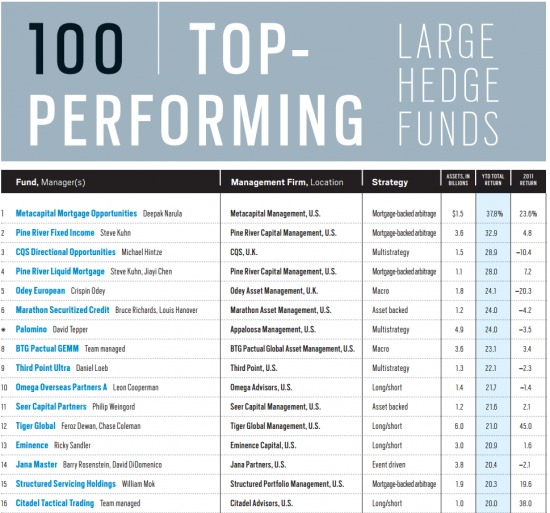

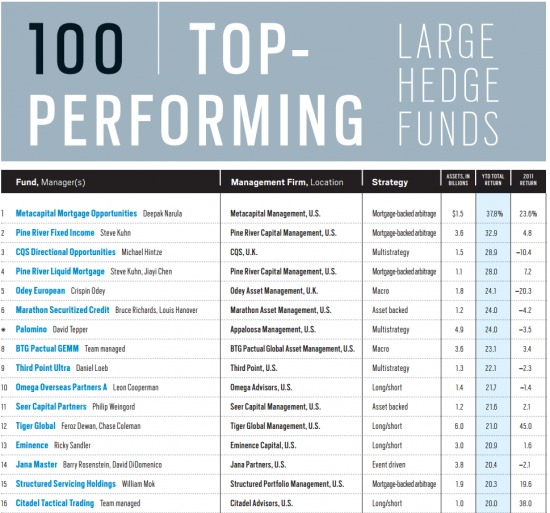

рейтинг хедж-фондов 2012, ТОП-100, Bloomberg

- 04 января 2013, 15:57

- |

Блумберг опубликовал рейтинг ТОП-100 хедж-фондов 2012 года.

ссылка на весь список тут

Ну какой можно сделать вывод?

Если вы сделали 38% годовых на ярд баков, то вы король.

Если вы сделали +9% годовых на ярд, то вы в ТОП-100 хедж-фондов мира.

С большим интересом я бы посмотрел рейтинг 100 худших хедж-фондов мира.

ссылка на весь список тут

Ну какой можно сделать вывод?

Если вы сделали 38% годовых на ярд баков, то вы король.

Если вы сделали +9% годовых на ярд, то вы в ТОП-100 хедж-фондов мира.

С большим интересом я бы посмотрел рейтинг 100 худших хедж-фондов мира.

ИПО Мультисистемы и зависимая аналитика от Инвесткафе...

- 28 декабря 2012, 19:45

- |

На этой неделе прошло очередное «замечательное» размещение новой компании в секторе РИИ – ОАО «Мультисистема» (МС). Прошло оно очень успешно – продали 10 % акций по 9,80 рублей – собственник Чалый Дмитрий Владимирович заработал 98 000 000 рублей (конечно за вычетом расходов на размещение акций и рекламу). Хотели по 11-14 рублей и 35% акций, но и так очень хорошо! Очередной раз «продавцы воздуха» сделали свое не очень этичное дело.

В начале декабря я уже писал про компании сектора РИИ — http://investcafe.ru/blogs/option-systems/posts/23756. Был курьезный момент – под моим топиком «Бойлерная российского рынка» на сайте Инвесткафе висела реклама ИПО Мультисистемы...))) смешно...

Я думал, к этой теме не буду больше возвращаться. Но мне захотелось написать после просмотра вебинара, проведенным независимым аналитическим агентством Инвесткафе по поводу ИПО Мультисистемы.

( Читать дальше )

История третья. Братья Хант – минус более 550 миллионов долларов

- 27 декабря 2012, 18:16

- |

История третья. Братья Хант – минус более 550 миллионов долларов

Уильям Херберт и Нельсон Банкер Ханты получили огромное наследство от своего отца, техасского миллиардера. В 1979-80 годах братья купили больше 100 миллионов унций серебряных слитков, благо 6 папиных миллиардов долларов позволили им так поступить. Скупка серебра привела к понижению его цены до 50 долларов за унцию. В конце 1979 года Ханты и короли Саудовской Аравии держали под контролем третью часть мирового рынка серебра.

Уильям Херберт и Нельсон Банкер Ханты получили огромное наследство от своего отца, техасского миллиардера. В 1979-80 годах братья купили больше 100 миллионов унций серебряных слитков, благо 6 папиных миллиардов долларов позволили им так поступить. Скупка серебра привела к понижению его цены до 50 долларов за унцию. В конце 1979 года Ханты и короли Саудовской Аравии держали под контролем третью часть мирового рынка серебра.

Доверительное управление

- 19 декабря 2012, 18:38

- |

Добрый день

Принимаю в доверительное управление денежные средства от 10 млн.руб.

Sucsess fee

(то есть я взимаю плату за успех только после уплаты Ваших налогов, а не до)

Management fee

( Читать дальше )

Принимаю в доверительное управление денежные средства от 10 млн.руб.

- Позиции открываются на ТОЛЬКО рынке FORTS (используются Short & Long позиции)

- Торговля осуществляется ТОЛЬКО с помошью математических систем управления (никаких интуитивных решений)

- Используемый таймфрейм 30 минут

- Управление происходит через предоставление доступа к торговому терминалу QUIK(ТОЛЬКО данный способ, так как использую систему отправки заявок, настроенную на данный терминал)

- Официальное соглашение

Sucsess fee

- При условии положительного дохода:

(то есть я взимаю плату за успех только после уплаты Ваших налогов, а не до)

- При условии отрицательного дохода:

Management fee

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал