SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера Валерий Козлов

Введение в парный трейдинг

- 13 мая 2013, 13:06

- |

Текст публикации адаптирован специально для сайта sMart-lab.ru (убрана большая часть скриншотов, две статьи объединены в одну), оригиналы статей, из которых составлена данная публикация находятся тут и тут.

Обычно подобныe статьи принято начинать либо с цитирования какой-нибудь педии, либо с попытки переписать тоже самое, только другими словами)))). А мы поступим иначе, я вам расскажу, чем активно занимался последние полгода, попутно раскрывая значение непонятных по моему мнению терминов и понятий. Живой опыт намного интересней, тем более интересно наблюдать развитие идеи, ее трансформации и поиски решения возникающих по мере изучения предмета проблем.

Итак, вначале был скальпинг. Все уже не раз читали цикл моих статей, посвященных этому замечательному и многообразному стилю торговли. Даже занимаясь им и изучая его ежедневно последние два года, понимаю, сколько еще тут можно узнать и попробовать. Чем дальше в лес, тем зверь крупнее, чем больше изучаю и пробую новое, тем больше появляется вопросов и все большее хочется пробовать и осваивать.

( Читать дальше )

Обычно подобныe статьи принято начинать либо с цитирования какой-нибудь педии, либо с попытки переписать тоже самое, только другими словами)))). А мы поступим иначе, я вам расскажу, чем активно занимался последние полгода, попутно раскрывая значение непонятных по моему мнению терминов и понятий. Живой опыт намного интересней, тем более интересно наблюдать развитие идеи, ее трансформации и поиски решения возникающих по мере изучения предмета проблем.

Итак, вначале был скальпинг. Все уже не раз читали цикл моих статей, посвященных этому замечательному и многообразному стилю торговли. Даже занимаясь им и изучая его ежедневно последние два года, понимаю, сколько еще тут можно узнать и попробовать. Чем дальше в лес, тем зверь крупнее, чем больше изучаю и пробую новое, тем больше появляется вопросов и все большее хочется пробовать и осваивать.

( Читать дальше )

Грааль для среднесрочной торговли (на примере золота)

- 29 апреля 2013, 10:03

- |

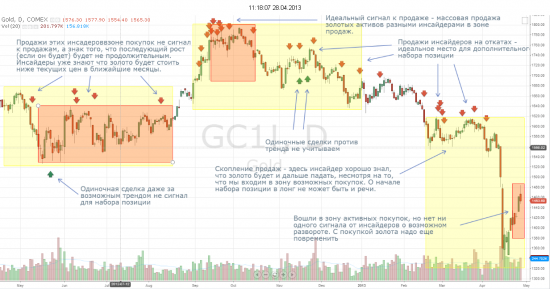

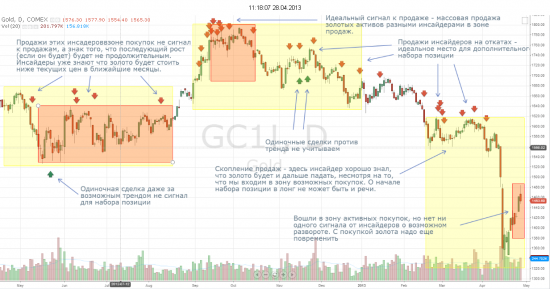

Такая информация должна, конечно, стоить денег, но мне не жаль. Итак, большинство трейдеров торгуют внутри дня, ну а средесрочникам — пользуйтесь на здоровье. Мои действия базируются на анализе отчетов COT и SEC Form 4, т.е. две группы инсайдеров — одни держатели фьючерса на актив, другие владельцы акций сектора. Если вместе их сложить, выходит очень четкая картина действий.

( Читать дальше )

( Читать дальше )

!!! Откройте глаза!!! , граали для толпы

- 02 апреля 2013, 11:58

- |

Навеяно постом про VSA http://smart-lab.ru/blog/111743.php

Ну реально не смог промолчать, люди не тратьте время на изучение подобного язычества

По мне этот метод анализа рынка и ему пдобные граали , отличный вариант, позволяющий понимать как думает и принимат решения, как толпа и соответсвенно коллективно, стабильно сливает.

Не питайте иллюзий, вы убъете все деньги пытаясь понять рынок, заняимаясь поиском следов смарт мани, ОСОБЕННО с такими стратегами

НУ НЕ ХОДИТТАК ЦЕНА, не работает теория спрос/предложение в таком понимании, тем более на супер ликвидных инструментах

Все классические модели входа — это инструмент толпы, которая в этих точках создаст повышенную ликвидность

Подумайте, если это так очевидно прдать от 3го кассания канала или от хая, или купить на пробой мега уровня КТО В ЭТИХ МОМЕНТАХ ВАШ КОНТРАГЕНТ

Кто это чудак который скупает все ваши продажи, кто продает в момент пробоя ценой важного уровня сопротивления, кто этот идиот не знающий тех анализа?

Посмотрите на график, цена подхоит к верхнему уровню- толпа продает, лонгисты ждут пробоя, уровень выносят вверх скидывая шорты, лонги видят пробой и заходят, цена идет ниже и естественно лонги усредняют а самые терпеливые лонгисты заходят по классике с отката в лонг, в итоге все купили, весь табун

Вопрос кто им продал, какой по их пониманию дебил продавал в тот момент когда цена рвала уровень, кто этот идиот?

Этот идиот который всех развел и стал в шорт хорошей позой, и естественно цена пойдет вниз, и будет идти вниз пока логисты будут усреднять свои лонги и заходить новые

Будет идти вниз пока толпа будет покупать, пока ей не станет больно, пока не нарисуют шорт

Тогда все выйдут из лонга, и начнут продавать, и всех опять разведут )

Вот по этому толпа и покупает пробои, откаты, сидит в мнинусах до упора, а когда кроют минус то цена разворачивается и идет в их сторону

Это было, есть и будет пока вы будете верить в эту х,,,

( Читать дальше )

Ну реально не смог промолчать, люди не тратьте время на изучение подобного язычества

По мне этот метод анализа рынка и ему пдобные граали , отличный вариант, позволяющий понимать как думает и принимат решения, как толпа и соответсвенно коллективно, стабильно сливает.

Не питайте иллюзий, вы убъете все деньги пытаясь понять рынок, заняимаясь поиском следов смарт мани, ОСОБЕННО с такими стратегами

НУ НЕ ХОДИТТАК ЦЕНА, не работает теория спрос/предложение в таком понимании, тем более на супер ликвидных инструментах

Все классические модели входа — это инструмент толпы, которая в этих точках создаст повышенную ликвидность

Подумайте, если это так очевидно прдать от 3го кассания канала или от хая, или купить на пробой мега уровня КТО В ЭТИХ МОМЕНТАХ ВАШ КОНТРАГЕНТ

Кто это чудак который скупает все ваши продажи, кто продает в момент пробоя ценой важного уровня сопротивления, кто этот идиот не знающий тех анализа?

Посмотрите на график, цена подхоит к верхнему уровню- толпа продает, лонгисты ждут пробоя, уровень выносят вверх скидывая шорты, лонги видят пробой и заходят, цена идет ниже и естественно лонги усредняют а самые терпеливые лонгисты заходят по классике с отката в лонг, в итоге все купили, весь табун

Вопрос кто им продал, какой по их пониманию дебил продавал в тот момент когда цена рвала уровень, кто этот идиот?

Этот идиот который всех развел и стал в шорт хорошей позой, и естественно цена пойдет вниз, и будет идти вниз пока логисты будут усреднять свои лонги и заходить новые

Будет идти вниз пока толпа будет покупать, пока ей не станет больно, пока не нарисуют шорт

Тогда все выйдут из лонга, и начнут продавать, и всех опять разведут )

Вот по этому толпа и покупает пробои, откаты, сидит в мнинусах до упора, а когда кроют минус то цена разворачивается и идет в их сторону

Это было, есть и будет пока вы будете верить в эту х,,,

( Читать дальше )

Поправки к системе

- 28 марта 2013, 09:30

- |

Решил добавить некоторые элементы в систему, которые должны улучшить «плавность» торговли. Дело в том, что большинство дешевых акций хорошо ходят пока индекс растет, но очень сильно падают даже, не при особо сильных трендах вниз.

Итак, идеальная акция должна иметь такие характеристики

— на истории покупок инсайдеров акция должна показывать хороший рост;

— Income Statement, Balance Sheet и Cash Flow имеют положительные значения;

— мнение большинства аналитиков от Buy до Strong Buy;

— средняя цель рекомендаций выше нашей цели;

— ожидания по Earnings и предыдущие отчеты — положительные, желательно с положительной динамикой.

Это в идеале, к этому надо стремится, так как компаний которые отвечают данным параметрам не так и много.

Также, увеличиваю диапазон цен акций, которые я торгую до 20 долларов, так как среди акций до 5 долларов, очень мало претендентов.

Итак, идеальная акция должна иметь такие характеристики

— на истории покупок инсайдеров акция должна показывать хороший рост;

— Income Statement, Balance Sheet и Cash Flow имеют положительные значения;

— мнение большинства аналитиков от Buy до Strong Buy;

— средняя цель рекомендаций выше нашей цели;

— ожидания по Earnings и предыдущие отчеты — положительные, желательно с положительной динамикой.

Это в идеале, к этому надо стремится, так как компаний которые отвечают данным параметрам не так и много.

Также, увеличиваю диапазон цен акций, которые я торгую до 20 долларов, так как среди акций до 5 долларов, очень мало претендентов.

Заметки от создателя InsiderTrade.net

- 13 марта 2013, 11:14

- |

Вчера мне прислали еще одну ссылку на сайт где публикуются сделки инсайдеров, ресурс похож на все другие, но есть некоторые интересные заметки от автора в разделе FAQ, которые я опубликую здесь. Я думаю это интересно.

Какова Ваша модель работы?

Очистка инсайдерских данных, анализ более десятка акций каждую ночь, а затем публикация лучших инсайдерских покупок на утро является сложной задачей. За последние 10 лет я оттачивал свою инвестиционную методику, чтобы определить критерии, которые я использую для каждой акции, прежде чем я продолжу изучать дальнейшие возможности. Построенная модель для отчетов инсайдерских сделок базируется на 20 разных критериях, включая, но не ограничиваясь на прошлых операциях инсайдеров, чтобы создать шкалу от 1 до 10 для топ-покупок инсайдеров.

От себя. Если посмотреть его отчеты, то он смотрит такие показатели P/E, Forward P/E, Industry P/E, P/S, Price/Book, EV/EBIDTA, Marcet Cap, Avg. Daily Volume и 52 Week Range.

( Читать дальше )

Какова Ваша модель работы?

Очистка инсайдерских данных, анализ более десятка акций каждую ночь, а затем публикация лучших инсайдерских покупок на утро является сложной задачей. За последние 10 лет я оттачивал свою инвестиционную методику, чтобы определить критерии, которые я использую для каждой акции, прежде чем я продолжу изучать дальнейшие возможности. Построенная модель для отчетов инсайдерских сделок базируется на 20 разных критериях, включая, но не ограничиваясь на прошлых операциях инсайдеров, чтобы создать шкалу от 1 до 10 для топ-покупок инсайдеров.

От себя. Если посмотреть его отчеты, то он смотрит такие показатели P/E, Forward P/E, Industry P/E, P/S, Price/Book, EV/EBIDTA, Marcet Cap, Avg. Daily Volume и 52 Week Range.

( Читать дальше )

Счет у западного брокера

- 22 февраля 2013, 11:05

- |

Вчера завершил регистрацию счета и получил доступ к платформе. Опишу весь процесс, может кто-то будет открывать счет и ему будет интересно. Пожалуй начну.

Выбор брокера. Я отказался от дейтрейдинга, это не мое, поэтому с поиском брокера не было особых проблем (не надо 25К для PDT-rule). Основой для выбора служила стоимость ордера, минимальный депозит и бесплатный терминал. В итоге, я выбрал себе SpeedTrader.com — отделение Stock USA Execution Services Inc. Их условия — 0,39 доллара за 100 акций, но не менее 0,99 доллара за ордер, минимальный депозит — 1000 долларов, веб-платформа бесплатная, включает NYSE, NASD, AMEX котировки level 1. Брокер является членом FINRA, SIPC и NFA.

Открытие счета. Все очень просто, регистрируемся на сайте брокера, скачиваем два документа — договор с брокером и форму W8-BEN. С первым документом все ясно, а второй — обязательный для всех иностранцев, о том, что Вы не платите налоги в США, а будете платить в своей стране. Далее, заполняете, распечатываете, сканируете и отправляете брокеру на электронную почту или факс. Через день они отписывают, что счет открыт и дают реквизиты счета.

( Читать дальше )

Выбор брокера. Я отказался от дейтрейдинга, это не мое, поэтому с поиском брокера не было особых проблем (не надо 25К для PDT-rule). Основой для выбора служила стоимость ордера, минимальный депозит и бесплатный терминал. В итоге, я выбрал себе SpeedTrader.com — отделение Stock USA Execution Services Inc. Их условия — 0,39 доллара за 100 акций, но не менее 0,99 доллара за ордер, минимальный депозит — 1000 долларов, веб-платформа бесплатная, включает NYSE, NASD, AMEX котировки level 1. Брокер является членом FINRA, SIPC и NFA.

Открытие счета. Все очень просто, регистрируемся на сайте брокера, скачиваем два документа — договор с брокером и форму W8-BEN. С первым документом все ясно, а второй — обязательный для всех иностранцев, о том, что Вы не платите налоги в США, а будете платить в своей стране. Далее, заполняете, распечатываете, сканируете и отправляете брокеру на электронную почту или факс. Через день они отписывают, что счет открыт и дают реквизиты счета.

( Читать дальше )

Как выбрать хорошие дивидендные акции на американском рынке.

- 06 февраля 2013, 14:57

- |

Меня еще в прошлом году как-то попросили подобрать американские акции для долгосрочной инвестиции и обязательно с возможностью получения дивидендов. Существует множество методов отбора и различных стратегий, но мне ближе одна, прошедшая испытанием не одно десятилетие.

Как я отмечал в предыдущих постах, signaltarg не дает сигналов для позиционной торговли и не включает в рассылку дивидендные акции. Этой информацией может овладеть любой, кто имеет время, желание и свободные деньги на длительный период времени.

( Читать дальше )

Влияние волатильности на временной профиль сложной опционной позиции

- 08 декабря 2012, 23:03

- |

Пожалуй, данная тема является из наиболее важных в опционной торговле. От правильного понимания того, как меняется временной профиль позиции с истечением времени, с движением цены и от изменения волатильности, зависит эффективность не только применения той или иной стратегии в зависимости от рыночных условий, но и регулирования позиции в результате изменения перечисленных факторов.

Порой бывает и такое, особенно, это касается только начинающих опционных трейдеров (со мной это было тоже), что от непонимания того, как ведет себя текущий профиль предполагаемой позиции (речь идет именно о сложной позиции, где задействовано несколько страйков), трейдер способен и вовсе отказаться от неё, так как, на неопытный взгляд, та может нести определенные риски, не устраивающие его.

Чаще всего это мнение о позиции основано на книгах, другими словами на теории, которая, как мы знаем, часто расходится с практикой. Также здесь есть вина и торговых платформ, например, тот же TOS (thinkorswim, и, кстати, здесь речь именно о нем, так как автор практически не пользовался другими программами для анализа опционной позиции), где отображение прогнозируемого профиля при использовании, так называемой, функции what if по большому счету неверно. Ниже будет видео, где я остановлюсь на этом моменте.

Поэтому трейдеру жизненно важно правильно понимать и разбираться в поведении текущего профиля опционной позиции, не оглядываясь на книги или платформу. И, если особых сложностей не возникает в понимании поведения профиля с истечением времени и движением цены, то, как влияет волатильность на временной профиль сложной позиции понять уже становится тяжелей. Это понимание приходит именно с опытом и практикой. Но мне пришла в голову идея, как можно достаточно быстро понять, каким образом будет меняться профиль текущей позиции под влиянием изменения волатильности.

( Читать дальше )

Порой бывает и такое, особенно, это касается только начинающих опционных трейдеров (со мной это было тоже), что от непонимания того, как ведет себя текущий профиль предполагаемой позиции (речь идет именно о сложной позиции, где задействовано несколько страйков), трейдер способен и вовсе отказаться от неё, так как, на неопытный взгляд, та может нести определенные риски, не устраивающие его.

Чаще всего это мнение о позиции основано на книгах, другими словами на теории, которая, как мы знаем, часто расходится с практикой. Также здесь есть вина и торговых платформ, например, тот же TOS (thinkorswim, и, кстати, здесь речь именно о нем, так как автор практически не пользовался другими программами для анализа опционной позиции), где отображение прогнозируемого профиля при использовании, так называемой, функции what if по большому счету неверно. Ниже будет видео, где я остановлюсь на этом моменте.

Поэтому трейдеру жизненно важно правильно понимать и разбираться в поведении текущего профиля опционной позиции, не оглядываясь на книги или платформу. И, если особых сложностей не возникает в понимании поведения профиля с истечением времени и движением цены, то, как влияет волатильность на временной профиль сложной позиции понять уже становится тяжелей. Это понимание приходит именно с опытом и практикой. Но мне пришла в голову идея, как можно достаточно быстро понять, каким образом будет меняться профиль текущей позиции под влиянием изменения волатильности.

( Читать дальше )

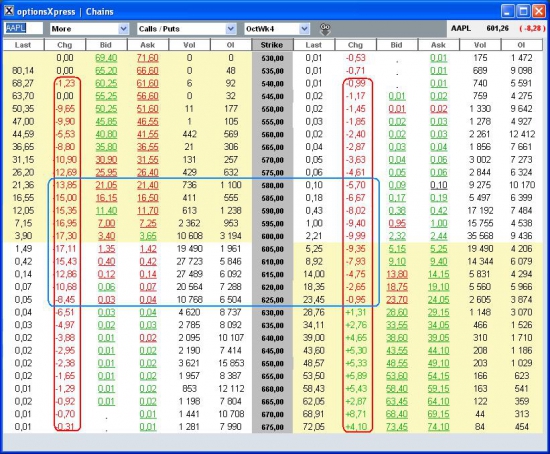

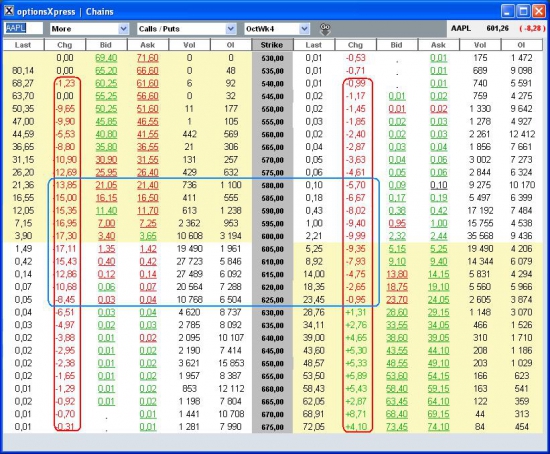

Изменение опционных цен на отчете на примере опционов на AAPL

- 26 октября 2012, 22:11

- |

Наблюдения за опционными ценами.

Опицоны без математических формул ))

Я приведу несколько картинок, которые показывают, как изменнение IV на отчете меняет стоимость опционов.

Картинка первая. Цена БА 601.26, изменение составляет минус 8.28, экспирация опционов сегодня, временная стоимость минимальная и падает по мере приближения окончания торговой сессии. Отлично видно, что подешевели как опционы Call, так и опционы Put; только Put опционы, находящиеся хорошо в деньгах, дают какую-то прибыль. Самый большой ущерб нанесен опционам возле денег.

Картинка вторая. Цена БА продолжает снижаться и уже составляет минус 15.42. Put опционы в деньгах становятся дороже, а Call опционы дешевеют катастрофически. Убытки самы большие по опционам возле денег. При этом те, которые вчера были возле денег — страйк 610 уже практически мало меняют свою стоимость — они все уже потеряли свою временную стоимость, и их цена стремится к нулю. А Put опционы на страйк 610 при падении БА на 15 долларов все еще не вышли из убытков.

( Читать дальше )

Опицоны без математических формул ))

Я приведу несколько картинок, которые показывают, как изменнение IV на отчете меняет стоимость опционов.

Картинка первая. Цена БА 601.26, изменение составляет минус 8.28, экспирация опционов сегодня, временная стоимость минимальная и падает по мере приближения окончания торговой сессии. Отлично видно, что подешевели как опционы Call, так и опционы Put; только Put опционы, находящиеся хорошо в деньгах, дают какую-то прибыль. Самый большой ущерб нанесен опционам возле денег.

Картинка вторая. Цена БА продолжает снижаться и уже составляет минус 15.42. Put опционы в деньгах становятся дороже, а Call опционы дешевеют катастрофически. Убытки самы большие по опционам возле денег. При этом те, которые вчера были возле денег — страйк 610 уже практически мало меняют свою стоимость — они все уже потеряли свою временную стоимость, и их цена стремится к нулю. А Put опционы на страйк 610 при падении БА на 15 долларов все еще не вышли из убытков.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал