SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера kirifan83

Минфин хочет повысить налоги.

- 02 июля 2014, 17:51

- |

Похоже, с наполнением федерального бюджета возникает все больше проблем, и правительство ищет нетривиальные пути решения проблемы. Экономика России стагнирует, по прогнозу МВФ ее рост в этом году не превысит 0,5% и это в лучшем случае, не исключается и выход в отрицательную зону. Рассчитывать на рост нефтегазовых доходов не приходится, фактор ослабления рубля уже заложен в бюджет, он рассчитан исходя из 36 рублей за доллар. Остается поднимать налоги. Но президент обещал не делать этого до 2018 года, поэтому остается только экспериментировать. Минфин предлагает предоставить властям регионов вводить на своей территории налог с продаж в размере до 3%. Получается что-то вроде эксперимента, а там посмотрим вводить его по всей стране или нет. Однако, может получиться повтор того, что мы давно прошли.

Напомню, что налог с продаж уже существовал в РФ, но был отменен в 2004 году. Тогда же Конституционный суд признал, что параллельное взимание налога с продаж и НДС является неконституционным. А отменять налог на добавленную стоимость вроде бы никто не собирается. К тому же в Минфине признают, что собрать его можно только в тех регионах, где есть крупные торговые сети. А это в первую очередь Москва, Санкт-Петербург и Московская область и Краснодарский край. А в этих регионах особых проблем с бюджетом нет и так. Но, так или иначе, спустя десять лет после отмены в России налога с продаж в правительстве вновь обсуждают его возвращение. В правительстве посчитали, что этот налог по ставке 3% может принести регионам дополнительные 200 млрд руб. Власти могут разрешить губернаторам вводить его, несмотря на явную обеспокоенность бизнеса повышением налоговой нагрузки и действующее обещание властей ее не увеличивать.

( Читать дальше )

Напомню, что налог с продаж уже существовал в РФ, но был отменен в 2004 году. Тогда же Конституционный суд признал, что параллельное взимание налога с продаж и НДС является неконституционным. А отменять налог на добавленную стоимость вроде бы никто не собирается. К тому же в Минфине признают, что собрать его можно только в тех регионах, где есть крупные торговые сети. А это в первую очередь Москва, Санкт-Петербург и Московская область и Краснодарский край. А в этих регионах особых проблем с бюджетом нет и так. Но, так или иначе, спустя десять лет после отмены в России налога с продаж в правительстве вновь обсуждают его возвращение. В правительстве посчитали, что этот налог по ставке 3% может принести регионам дополнительные 200 млрд руб. Власти могут разрешить губернаторам вводить его, несмотря на явную обеспокоенность бизнеса повышением налоговой нагрузки и действующее обещание властей ее не увеличивать.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 12 )

что-то вроде арбитража Сбер-ВТБ - итоги 2х месяцев

- 01 июля 2014, 15:19

- |

начало истории тут: http://smart-lab.ru/blog/180135.php

промежуточное тут: smart-lab.ru/blog/182883.php

вкратце — пришла в голову идея, наблюдая тот факт что Сбер идёт ниже индекса а ВТБ — выше, причём разница порядка 20%, сделать на одну и ту же сумму шорт ВТБ лонг Сбер.

Реальных денег под это дело надолго выделять нет, поэтому эксперимент чисто умозрительный.

Итак, если бы 28 апреля го я взял в лонг 15 лотов Сбера по 6690 = 100 350 и в шорт 27 лотов ВТБ по 3690 = 99630, тем самым сформировав «встречную» позицию, то на вечер понедельника, 30 июня имел бы:

по Сберу был бы 15 * (8481-6690) = 26865 профита

по ВТБ был бы -27*(4152-3690) = -12474 убыток.

Дельта 26865 — 12474 = 14391 профита, то есть примерно 14%.

На относительном графике за полгода видно, что разница 20%, из которой у меня и родилась идея, ушла полностью — графики ВТБ и Сбера соприкоснулись, что есть критерий закрытия позиции:

( Читать дальше )

промежуточное тут: smart-lab.ru/blog/182883.php

вкратце — пришла в голову идея, наблюдая тот факт что Сбер идёт ниже индекса а ВТБ — выше, причём разница порядка 20%, сделать на одну и ту же сумму шорт ВТБ лонг Сбер.

Реальных денег под это дело надолго выделять нет, поэтому эксперимент чисто умозрительный.

Итак, если бы 28 апреля го я взял в лонг 15 лотов Сбера по 6690 = 100 350 и в шорт 27 лотов ВТБ по 3690 = 99630, тем самым сформировав «встречную» позицию, то на вечер понедельника, 30 июня имел бы:

по Сберу был бы 15 * (8481-6690) = 26865 профита

по ВТБ был бы -27*(4152-3690) = -12474 убыток.

Дельта 26865 — 12474 = 14391 профита, то есть примерно 14%.

На относительном графике за полгода видно, что разница 20%, из которой у меня и родилась идея, ушла полностью — графики ВТБ и Сбера соприкоснулись, что есть критерий закрытия позиции:

( Читать дальше )

Мозг онлайн: человек в эпоху интернета

- 01 июля 2014, 13:47

- |

Рецензия на книгу «Мозг онлайн» — Гэри Смолл, Гиги Ворган (Купить)

Прочел тут одну книжку, которая пытается рассказать как современные технологии изменили мозг человека.

Впечатления и основные моменты.

в книге есть некоторые полезные вещи, над которыми стоит задуматься, но они в основном вначале. Вторую половину можно не читать — идут тупые советы да и книгу там уже «дотягивали» через силу

технологии и сеть привели к тому что:

- существенно вытесняется реальное общение, хотя мы можем этого не осознавать:(

- люди сложнее концентрируют внимание на задаче, рассеивают внимание, что создает стресс

- падение посещаемости парков

- просмотр ТВ и компьютерные игры замедляют развитие лобных долей мозга у детей

- склонность к непрерывному поощрению и неспособность откладывать удовольствия на потом ради достижения долгосрочных целей

как это все свзяано с трейдингом я думаю вы и сами догадаетесь

Проекту "Разумный инвестор" - 1 год !

- 01 июля 2014, 00:16

- |

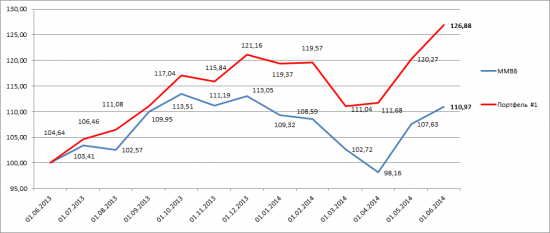

Сегодня исполняется 1 год моему публичному проекту «Разумный инвестор».

Цель: показать, как работает стоимостной метод отбора акций + практический опыт регулярных инвестиций.

Результат за первый год, считаю положительным.

Альфа есть! +26,88% против +10,97%...

Конечно, по модельному портфелю #1 я учитывал еще и дивиденды… но, такая фора есть у всех, кто хочет обогнать индекс))

( Читать дальше )

Видео: визуальный отбор внутридневынх стратегий для NYSE

- 27 июня 2014, 15:26

- |

Последнюю неделю я вставал в семь утра и сидел до момента открытия Нью-Йорка, когда ставил робота на торговлю, все для того, чтобы закончить, как мне кажется, достаточно интересный модуль создания и оптимизации портфеля стратегий под NYSE. Все делалось на одном дыхании, получил громадное удовольствие от процесса, и, честно говоря, результат превзошел мои ожидания. Писать об этом достаточно бессмысленно, поэтому я записал небольшое видео. Возможно, оно заинтересует кого-то и натолкнет на еще более интересные мысли.

Никогда не был большим специалистом в области интерфейсов, однако в этом случае я старался сделать его максимально удобным и интуитивным. Все работает от мышки, визуально результаты выглядят достаточно наглядно, ну и вообще получилось круто и удобно, как мне кажется!

Честно говоря, не знаю, существуют ли такие решения в каких-либо программах тех. анализа, но ни Wealth-Lab ни Ninja точно не предоставляют подобных возможностей.

Никогда не был большим специалистом в области интерфейсов, однако в этом случае я старался сделать его максимально удобным и интуитивным. Все работает от мышки, визуально результаты выглядят достаточно наглядно, ну и вообще получилось круто и удобно, как мне кажется!

Честно говоря, не знаю, существуют ли такие решения в каких-либо программах тех. анализа, но ни Wealth-Lab ни Ninja точно не предоставляют подобных возможностей.

"Золото по-прежнему моя самая большая позиция..."

- 27 июня 2014, 11:26

- |

Автор: Jared Dillian

Я инвестировал в золото еще в 2005 году. И не жалею.

В 2011 году я был абсолютно прав. Федеральная резервная система как раз начинала свой третий раунд количественного смягчения -«QE3», который, казалось, никогда не закончится. Купюры печатались без конца и без края. Все до смерти боялись инфляции. Кроме того, в один момент дефицит бюджета превысил 10% от ВВП, и казалось, что такое положение вещей будет постоянным.

Но вернемся в наши дни. ФРС сворачивает количественное смягчение. Дефицит отступил на фоне рекордно высоких показателей новых налоговых сборов. И теперь, как ни сложно в это поверить, всех беспокоит не инфляция, а дефляция.

Включая центральные банки. Центральные банки, все без исключения, стараются создать рост цен.

Обычно у них это получается само собой, а уж если они взялись за дело целенаправленно, то могу представить, как они преуспеют. На самом деле, мы уже начинаем видеть некоторые признаки инфляции. Интересно посмотреть, как быстро отреагирует ФРС. Я готов поспорить, что вообще никак не отреагирует. Председатель ФРС Джанет Йеллен вполне конкретно дала понять, что она допустит значительный рост инфляции, пока ФРС готовит ответные меры.

Спарведливую стоимость золота невозможно определить. Люди пытались. Я думаю, что адекватная стоимость золота соответствует 1300 $ за унцию, а не 1900 $, особенно учитывая тот факт, что каждый крупный центральный банк пытается создать инфляцию. И принимая во внимание, что во многих развивающихся странах инфляция тоже быстро растет.

В 2008 году меня спрашивали: Зачем ты покупаешь золото, если ожидается инфляция? Купи вместо этого краткосрочные облигации. Ну, как вы сами знаете, это им не очень помогло. Тогда я всем говорил: дело не только в инфляции. Дело в правовых нормах и праве на собственность, но тогда это отпугивало многих инвесторов. Но чаще всего, да, дело в инфляции – а инфляция явно растет.

С технической точки зрения, стоимость золота стабилизировалась за последние месяцы, и только когда его цена достигнет 1400 $ или около того станет ясно, что худшие времена позади. Особых восторгов никто не выражает. Ратующие за золото инвесторы были полностью дискредитированы в последние годы, и существует горстка экспертов, зарабатывающих на жизнь поливанием грязью «золотых жуков». Кажется, они стали излишне самодовольными. Но я думаю, что времена меняются.

Золото по-прежнему моя самая большая позиция. В 2011 я выглядел настоящим умником, и полным идиотом — несколько месяцев назад. А я на рынке уже 20 лет. Такова природа инвестирования в золото. Некоторые люди никогда не станут его продавать. Я не думаю, что это правильно. Я считаю, что настанет подходящее время, чтобы продать золото, через много-много лет, и его стоимость должна значительно превышать 1900 $ за унцию.

Не поймите меня неправильно, я не пытаюсь разбогатеть на золоте. Я только пытаюсь защитить себя от ошибок людей, стоящих во главе правительства и ФРС. Когда власти делают все правильно, золото надо продавать. Когда дают маху — пора покупать.

Остаться в живых

- 27 июня 2014, 10:56

- |

Остаться в живых.

Выживают те, кто умеет управлять своими импульсами, а те, кто не научился, – погибают.

Лоуренс Гонсалес эксперт по выживанию

Что делать, если ничего не получается? Что делать, если обещанные золотые горы не просто растаяли, а превратились в хождение по мукам? Как найти ту нить Ариадны, которая поможет справиться с лабиринтом под названием трейдинг? Данная статья не может претендовать на готовый рецепт успеха – это было бы слишком самонадеянно. В данной публикации я хочу собрать воедино некоторые базовые принципы, которые помогали и помогают мне работать и оставаться в профессии.

( Читать дальше )

Прогноз на пару тысяч дней

- 26 июня 2014, 01:12

- |

У меня завёлся тролль.

У него такая роль:

Бегать по чужим страницам,

Придираться и глумиться.

Он ужасно негативен

И впридачу креативен,

А на прочих смотрит хмуро:

«Тот — дурак, а эта — дура!»

Не даёт спокойный роздых,

Всё сидит и портит воздух,

Потому что знает твёрдо:

Не дадут на сайте в морду.

Безнаказанна чернуха:

Не заедут в нете в ухо

Он приходит под предлогом,

Что расстроен вашим блогом.

Осудил на сайте пост:

Дескать, где моральный рост?

Вы скучны, самодовольны…

Он пинает, мне — не больно!

Он пытался плюнуть в душу —

У меня завяли уши.

Он бессовестно наехал —

У меня же приступ смеха.

Он, придравшись к буквам,

ахнет; Я отвечу: «Плохо пахнет».

Скоро я его забаню

(Ну, пошлю, короче, в баню.)

Я секрет его открою:

Хоть прикинется порою,

( Читать дальше )

У него такая роль:

Бегать по чужим страницам,

Придираться и глумиться.

Он ужасно негативен

И впридачу креативен,

А на прочих смотрит хмуро:

«Тот — дурак, а эта — дура!»

Не даёт спокойный роздых,

Всё сидит и портит воздух,

Потому что знает твёрдо:

Не дадут на сайте в морду.

Безнаказанна чернуха:

Не заедут в нете в ухо

Он приходит под предлогом,

Что расстроен вашим блогом.

Осудил на сайте пост:

Дескать, где моральный рост?

Вы скучны, самодовольны…

Он пинает, мне — не больно!

Он пытался плюнуть в душу —

У меня завяли уши.

Он бессовестно наехал —

У меня же приступ смеха.

Он, придравшись к буквам,

ахнет; Я отвечу: «Плохо пахнет».

Скоро я его забаню

(Ну, пошлю, короче, в баню.)

Я секрет его открою:

Хоть прикинется порою,

( Читать дальше )

Германия не смогла вернуть золото из США

- 25 июня 2014, 17:25

- |

Существенная часть золотого запаса Германии останется в США. По официальной версии, в хранилище Федерального Резерва оно будет в большей сохранности, чем на родине. По неофициальной — вывезти его из Америки уже не представляется возможным.

Второй по величине в мире после США золотой запас Германии относится ко временам Бреттон-Вудской системы организации денежных отношений и торговых расчетов, когда Бундесбанк скупал золото на крупнейших золотовалютных биржах в Нью-Йорке, Лондоне и Париже и оставлял его там на длительное хранение. Центральный банк страны и по сей день считает такую политику целесообразной — в случае чрезвычайной ситуации золото будет проще продать за иностранную валюту. Однако во время экономического кризиса в Германии встал вопрос о сосредоточении всего золотовалютного запаса на родине — это более трех с половиной тысяч тонн желтого металла. Планировалось ежегодно возвращать в страну по 50 тонн золота. Но в 2013 году удалось вернуть лишь 38 тонн, из них лишь пять тонн — из США, остальное — из Франции.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал