Избранное трейдера katasma

Опционы для подростков. (девять)

- 11 ноября 2015, 18:02

- |

В некоторой религии, которую воспевал Владимир Высоцкий, общество было поделено на касты. Там была интересная прослойка. Сей час, их бы называли менеджерами, банкирами и предпринимателями. Эти люди должны были обладать главным качеством. Они должны были уметь врать. Это не считалось чем то греховным, а на оборот. Это благоприятно сказывалось на их карме. Считалось, что если человек купил АйФон за 500 баксов и продает его за 1000, то он обязан сообщить покупателю, что купил его за 1100. У покупателя не возникает чувства жадности, гнева и досады. Все просто счастливы.

С тех времен, прошло 6 тысяч лет, если нам не врут. И мы научились этому ремеслу. И выяснилось, что проще всего обманывать себя. На себе потренироваться, а потом уже Смарт Лабовцев фигачить. Если вы сможете убедить себя, что при пробое тренда цена пойдет дальше, вам легче будет это сделать с другими людьми. Мастерство врать это дело тонкое. Так что верить нельзя ни кому, даже себе. Такая наша профессия. Так я, собственно, об оционах.

( Читать дальше )

- комментировать

- ★22

- Комментарии ( 16 )

Александр Абрамов о биткоинах экономике и курсе доллара

- 11 ноября 2015, 18:01

- |

Александр Абрамов, профессор на кафедре инвестиций и фондового рынка НИУ «ВШЭ» 11.11.15

Одни вопросы

- 11 ноября 2015, 17:29

- |

Я не экономист и никогда им не был. Я не могу рассчитать рентабельность компании, я не смогу даже составить приличный бизнес-план, так как никогда этим специально не занимался и не сумею учесть всех предварительных затрат, и нет у меня способностей правильно прикинуть будущую прибыль. Знаю, что такое P/E и даже могу рассчитать. Знаю тонкости работы фьючерсного рынка (пришлось поработать) и имею представление о связях между рынками как таковыми. Поэтому, в целом, обзорно, могу нарисовать картину взаимодействия банков с центробанками, начертить приблизительные карты перетока ликвидности и составить мнение о проблемах там или сям в зависимости от политики регулятора и состояния экономики. В общем-то всё. Немного получается. Считаю себя дилетантом во многих экономических вопросах и не стыжусь этого.

Я не экономист и никогда им не был. Я не могу рассчитать рентабельность компании, я не смогу даже составить приличный бизнес-план, так как никогда этим специально не занимался и не сумею учесть всех предварительных затрат, и нет у меня способностей правильно прикинуть будущую прибыль. Знаю, что такое P/E и даже могу рассчитать. Знаю тонкости работы фьючерсного рынка (пришлось поработать) и имею представление о связях между рынками как таковыми. Поэтому, в целом, обзорно, могу нарисовать картину взаимодействия банков с центробанками, начертить приблизительные карты перетока ликвидности и составить мнение о проблемах там или сям в зависимости от политики регулятора и состояния экономики. В общем-то всё. Немного получается. Считаю себя дилетантом во многих экономических вопросах и не стыжусь этого.( Читать дальше )

Нефть будет стоить 80$ намного раньше, чем ждёт МЭА.

- 10 ноября 2015, 16:18

- |

Нефть будет стоить 80$ намного раньше, чем ждёт МЭА.

Мой небольшой комментарий к последнему прогнозу и ко всем прогнозам МЭА и всех остальных.

Стоимость нефти сейчас зависит от слишком многих факторов, некоторые из которых спрогнозировать никому не под силу. Если оценивать только фундаментальные факторы, связанные с реальным спросом и предложением и развитием мировой экономики, то мы получим один сценарий, при котором, котировки нефти в ближайшие 2-3 года будут оставаться на довольно низких отметках, не выше 55-60$ за баррель марки Brent. Но если учесть риски, не связанные с фундаментальными факторами, то мы получим совсем другой сценарий и прогноз.

Обо всём по порядку. Если оценивать текущую ситуацию на рынке нефти, то перспективы “чёрного золота” выглядят весьма мрачно. Темы роста мировой экономики уже несколько кварталов показывают замедление, при этом мировой спрос на нефть и нефтепродукты не падает, а даже растёт. Но есть и негативный момент. Вместе со спросом растёт и предложение на рынке нефти, причём более стремительными темпами. Избыточное предложение на мировом рынке уже составляет более 1.5 млн. баррелей в стуки и никто из крупных мировых держав не спешит сокращать объёмы добычи. Практически все складские мощности (нефтехранилища) в Китае и в Америке уже под завязку забиты, поэтому вопрос времени и всё избыточное предложение начнёт выливаться на открытый рынок. Сейчас идёт обычная война за рынки сбыта, поэтому никто не хочет терять свою долю. От предстоящего заседания ОПЕК глупо ждать объявления о сокращении квот, поэтому цены на нефть рискуют в ближайшие пару месяцев опуститься ещё чуть ниже. Нефтяной картель ОПЕК рапортует о новых рекордных объёмах добычи, Россия также только увеличивает объём добычи, который уже превысил 10 млн. баррелей в сутки, в Америке, несмотря на крах сланцевой революции, объём добычи также сильно не падает и держится выше 9 млн. баррелей в сутки и это всё происходит при рекордно низких ценах на “чёрное золото”. А что будет, если цены на нефть пойдут вверх? Разве кто-то будет сокращать добычу? Конечно нет, объём добычи наоборот, будет только увеличиваться. Казалось бы, что рост цен на нефть в ближайшие годы просто невозможен, пока с рынка не уйдёт все слабые игроки, но есть другой нюанс.

( Читать дальше )

Рекордные дивиденды!

- 10 ноября 2015, 16:14

- |

Принятое решение:

1. Рекомендовать внеочередному общему собранию акционеров принять решение о выплате дивидендов по результатам производственно-хозяйственной деятельности за 9 месяцев 2015 года в размере 8 860 000 000 (восемь миллиардов восемьсот шестьдесят миллионов) рублей, что составит 11 075 (одиннадцать тысяч семьдесят пять) рублей на одну акцию.

2. Предложить внеочередному общему собранию акционеров установить дату, на которую определяются лица, имеющие право на получение дивидендов – 21 декабря 2015 года.

А вот Алроса ао пока только падает, но цены уже привлекательные!

Алросе АО в ОАО «АЛРОСА-Нюрба» принадлежит 87,47% акций, соответственно Алроса получит 7 749 842 000рублей!

ИСТОРИЯ КРИЗИСОВ (Заключение) 8.Кредитный кризис: Уроки

- 10 ноября 2015, 16:14

- |

ИСТОРИЯ КРИЗИСОВ (Заключение)

8.Кредитный кризис: Уроки

Даже в разгаре бычьего рынка с растущей повышательной тенденцией, успешная навигация финансовых рынков является проблемой для инвесторов. Эта проблема увеличивается по экспоненте во время кризисов рынка. Именно в эти времена твердые основные принципы инвестирования выплачивают самые большие дивиденды. Действительно, инвестиционные уроки полученные и закрепленные во время этих трудных периодов, могут увеличить шансы на успех инвестора не только во время кризиса, но также в будущих циклах рынка. Эта последняя часть исследует важные инвестиционные уроки, которые могут быть извлечены из кредитного кризиса.

Инвестирование во времена смуты

Трудно избежать желания покупать рыночный пузырь. Никому не нравится смотреть со стороны, как все вокруг них делают деньги, но история показала снова и снова, что рыночный пузырь всегда рвется. Некоторые инвесторы могут безупречно выбирать время для инвестирования и в состоянии съездить на бычьем тренде к его вершинам, прежде чем продать, но продать в правильный момент дано не всем, эти удачливые души действительно редки, и попытка копирования их уникального таланта вероятно, не самый успешный рецепт для среднего инвестора.

Как только пузырь лопается (а это происходит всегда), следующее за ним снижение может быть еще более эмоционально вызывающим, чем сам пузырь. В то время, как пузырь обычно разрастается в течение долгого времени, катастрофа развивается с ошеломляющей скоростью. В течение этих времен чувство страха на рынке может стать настолько осязаемым, что легко понять, почему некоторые биржевые крахи были маркированы словом «паника».

Все инвесторы испытывают эмоции жадности и страха во время пузырей и катастроф рынка. Признание этого факта, а так де признание того, что рынки часто ведут себя абсурдно, могут позволить инвестору отстраниться и объективно оценить финансовые рынки. Успешные инвесторы в состоянии придерживаться их инвестиционных планов, независимо от текущего направления менталитета стада. Фактически, действительно великие инвесторы часто обладают способностью действовать вопреки стаду. Инвесторы, которые готовы продать-когда другие жадно покупают, купить-когда другие обычно боятся, испытывают большой успех в течение своей инвестиционной карьеры.

( Читать дальше )

Need for risk

- 10 ноября 2015, 16:14

- |

Смотря на эту фотографию мне становится реально жаль Ливермора (в хорошем смысле слова). На ней — доведенный до крайности биржевой игрок, но при этом кстати очень порядочный (позже Ливермор расплатился по всем долгам, по которым мог и не платить). Видно, что ему тяжело, но он держится. Обратите внимание на его позу. Поза напряжена. Носок правой ноги задран от напряжения вверх. Он очень худой...

Совершил ли этот человек какое-то преступление? Да в целом нет. Он банкрот, он должен денег, но до этого крайнего состояния он довел себя сам...

Я думаю, когда человек начинает играть на рынке, он становится рисковым наркоманом (risk craver). Дело тут даже не в деньгах, не в конкретном наборе цифр, а в кайфе, который получаешь от новой большой прибыли. Эта офигенный взрыв динамики торкает тебя так, что ты ходишь и тебя распирает от счастья. Испытав раз такое ощущение, будешь постоянно стремиться получить его вновь и вновь, и всё остальное в жизни в целом не будет тебя интересовать.

( Читать дальше )

Революция российских инвесторов

- 10 ноября 2015, 12:51

- |

Отличная новость для российских частных инвесторов, читайте статью в Эксперте - Акционеры попадут в будущее.

Это тихая Революция инвесторов!

В июле 2016 года в действие вступят новые правила осуществления открытыми акционерными обществами своих корпоративных действий — речь идет о собраниях акционеров и о выкупе акций. Новые технологии проведения собраний акционеров могут сделать миноритариев реальной и активной силой. Весь вопрос в стоимости этих технологий для частных инвесторов.

Все нововведения — плод реформы корпоративных действий, которую Центральный банк как регулятор фондового рынка и Национальный расчетный депозитарий (НРД) продвигают уже несколько лет. Переход на электронный документооборот лишь верхушка айсберга, на самом деле изменения происходят довольно значительные. Их суть в том, чтобы все основные корпоративные действия проходили централизованно через институты учетной системы (см. схемы 1 и 2); кроме того, на базе центрального депозитария будет создан центр корпоративной информации, который сильно облегчит жизнь акционерам. Вся информация будет передаваться в структурированном виде, что упростит ее обработку.

( Читать дальше )

Corruption

- 08 ноября 2015, 20:44

- |

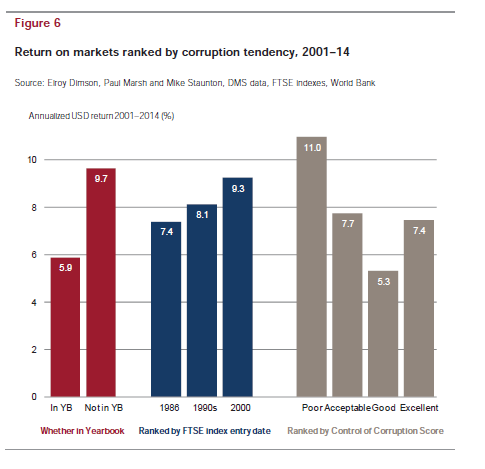

Читая Credit Suisse Global Investment Returns Yearbook 2015 натолкнулся на интересную статью про коррупцию и сравнение результатов «святых» и «грешных» рынков в зависимости от степени коррумпированности (согласно Worldwide Governance Indicators compiled by Kaufmann, Kraay and Mastruzzi (2010) and supported by the World Bank).

У них получилось на отрезке 2001-2014 гг. что «коррумпированные» страны показали лучше результат.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал