Избранное трейдера katasma

Алроса ао ждемс цену!

- 08 декабря 2015, 12:26

- |

smart-lab.ru/blog/tradesignals/295427.php

49-47 рублей уровень покупки(догрузки доли на бумагу)!

Ниже Специальное интервью президента АК Алроса

Не смотрите финансовые каналы, не читайте аналитические материалы(если смотрите и читаете, проверяйте!)!

Компании считайте самостоятельно, следите за фактами, читайте отчеты!

- комментировать

- ★5

- Комментарии ( 7 )

Почему России не долго осталось

- 08 декабря 2015, 11:09

- |

Так вот вам мое мнение про россию и почему ей как стране не долго осталось.

В качестве примера возмем Венесуэлу, которая по своей сути — таже Россия. Огромный поток доходов от нефтедолларов и от всяких ресуров. Государство было огромным во всей экономике. Граждане были тупыми овцами — и свято верили что от дествий государства а не от их усилий зависит сосбтвенное счастье. В итоге когда поток денег от государства был велик — мало кто занимался каким то бизнесом (в особенности экспортным), и когда поток нефтедолларов обрушился — курс боливаоа легко упал в 1000 раз и граждане стали зарабатывать примерно по 8-9 долларов в месяц. В итоге смена правительства, но как вы думаете поможет? Нет не поможет совсем — ибо экспортно ориентированный бизнес не был построен, а у граждан как в голове лежит концепция — государство поможет(государство во всем виновато), так и лежит.

( Читать дальше )

Все опять пропало? Нефть на минимумах почти за 7 лет

- 08 декабря 2015, 10:42

- |

Обзор рынков. Вторник, 8 декабря 2015

У России нет экономики — только нефть и газ. Нефть падает — рождается чувство страха, беспомощности и безнадежности. Об этом же говорят некоторые публикации, например заголовок “готовимся к катастрофе”.

На самом деле, мы считаем, что Россия может жить и при более низких ценах на нефть, что безусловно сделает рубль дешевле, но позволить развивать внутреннее производство и избавляться от “голландской болезни”. Никакой катастрофы мы не видим.

Краткосрочно, мы опасаемся, очередной паники среди россиян. Также очевидно, что шансы на сокращение ставки ЦБ РФ на заседании в эту пятницу становятся почти нулевыми. Это должно сдержать восстановление экономики. Если бегство россиян от рубля будет выраженным, ставка может быть поднята.

Итак, брент вчера достиг минимума за почти 7 лет, то есть, с начала 2009 г. Ночью Брент показал минимум за ~7 лет — на 40.6 долл./баррель. Сейчас — на ~41 долл./баррель. Разумных прогнозов куда движется нефть мы пока не видели. Есть полярно противоположные мнения, начиная от предсказаний провала до 20 долл. за баррель (GS), которые были даны

( Читать дальше )

Пшеница – это Вам не нефть или медь

- 08 декабря 2015, 10:33

- |

Пшеница – это Вам не нефть или медь, ведь Китай и его снижение спроса на сырьевом рынке не повлияет ни каким образом на данный инструмент. Кроме того, дело даже не в спросе, а в предложении, которое может измениться кардинальным образом…

Все кричат, например, о ИГИЛ и Ближнем Востоке, как о причине возможного снижения добычи нефти в том регионе? Чем это сулит? Глобальным разворотом тренда на рынке нефти с нисходящего на восходящий! Но что Вы скажете на то, что большего размаха катастрофа может наблюдаться на мировом рынке зерновых? Ни в коем случае не стоит такие события исключать из поля зрения финансовых инвестиций.

Причин кричать о панике на рынке пшеницы много. И есть два главных фундаментальных фактора, которые способствуют развороту нисходящего тренда за последние три года на восходящий, по сколько есть высокая вероятность того, что мы увидим сильнейший дисбаланс спроса и предложения в сторону снижения второго.

Отечественный рынок постсоветских стран, а именно России и Украины, это около 15 процентов мирового объема выращивания зерновой культуры. И если обратить внимание на соотношение выращивания пшеницы в летнем сезоне и зимой, то последний занимает около 60 процентов от общего объема урожайности.

( Читать дальше )

Почему Обама считает,что Росийская экономика разорвана в клочья

- 08 декабря 2015, 10:26

- |

AGRO !Может стать Идеей 2016года!!!

- 07 декабря 2015, 16:59

- |

smart-lab.ru/blog/294254.php

Сайт компании

www.rusagrogroup.ru/ru/

Результаты 9 мес 2015

www.rusagrogroup.ru/fileadmin/files/reports/en/pdf/ROS_AGRO_financial_results_for_9M_2015_and_Q3_2015.pdf

Увеличиваю позицию на откатах, эмитент растет против рынка ММВБ!

В послании президента были отчетливые сигналы по АПК

Смотрим интервью Максима Басова(октябрь 2014года), амбиции и еще раз амбиции!

Поведение эмитента — растет амбициозно!

И август 2015года

Китай начинает строительство крупнейшего в истории проекта — нового Шелкового пути. Он должен кардинально изменить экономическую карту мира

И на десерт

Не смотрите финансовые каналы, не читайте аналитические материалы(если читаете, проверяйте!)!

Компании считайте самостоятельно, следите за фактами, читайте отчеты!

Запрещенка.

- 06 декабря 2015, 17:21

- |

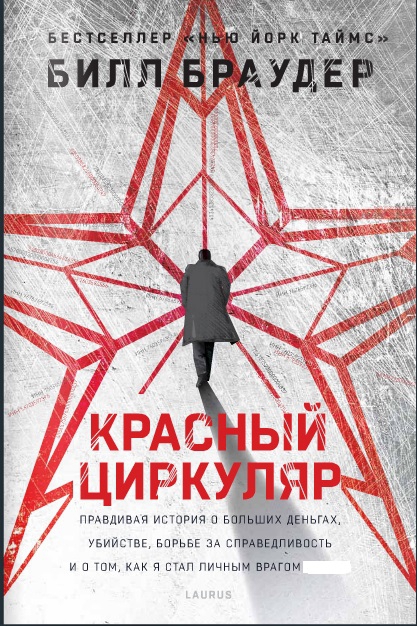

Всем тем, кто инвестирует в Россию рекомендую прочесть данную книгу, но только эту книгу нужно читать подготовленным. Ближе к концу книги Вам совсем перехочется не то, что инвестировать в Россию, а появятся мысли покинуть пределы Родины.

Но если у Вас появились такие мысли, значит не всё потеряно для России. Гораздо хуже, если это примете за данность, что так и должно быть.

После Красного циркуляра Билла Браудера я сейчас взялся читать книгу, которую посоветовал billikid — Вся кремлевская рать (Михаил Зыгарь), прочел треть — интересно.

Насколько там правда, или ложь, но интересно.

Кстати, читая эти книги про сегодняшнюю Россию, вспоминаю книгу Крестный отец Кремля Пола Хлебникова. Я бы даже советовал прочесть три книги сразу в следующей последовательности:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал