Избранное трейдера Kantim

Вредные советы.)

- 29 октября 2017, 14:01

- |

Если решил заняться или уже занимаешься трейдингом, пОмни: Никакая статистика, расчёты, дисциплина не важны так, как важен психологический комфорт от того, что делаешь то, что просто хочется..

1) Делай как можно больше сделок. Ни дай бог пойдёт движение, а ты будешь вне позиции. И вообще, что это за трейдер, который не делает в день хотя бы 100-200 сделок?

2) Если идёт тренд — надо обязательно постараться поймать его разворот. А как ещё войти по лучшей цене!?

3) Если вошёл, а цена пошла к стопу — отодвинь стоп и увеличь позицию. Ты пришёл на рынок зарабатывать, а не терять!

Если пошло ещё дальше, увеличь позу ещё и сними стоп, что бы не отвлекал..

4) В прибыльной позиции, глядя на вариационную маржу думай о том, что ты можешь купить на эти уже заработанные деньги. Думай, что это больше среднего дневного заработка у работяг. Это отличные мысли и мотивация.

( Читать дальше )

- комментировать

- 86 | ★8

- Комментарии ( 26 )

Прогноз по нефти Bloomberg

- 17 октября 2017, 12:06

- |

Накануне публикации в среду еженедельных данных Министерства энергетики США по запасам сырой нефти и нефтепродуктов агентство Bloomberg провело традиционный опрос экспертов, и вот их прогноз. За неделю до 13 октября в США (в баррелях):

- запасы сырой нефти: -3.84 млн. (средний прогноз: 4 эксперта прогнозируют снижение и 1 эксперт — рост);

- запасы бензина: +40 тыс. (средний прогноз: 3 эксперта прогнозируют снижение и 2 эксперта — рост);

- запасы дистиллятов: -1.7 млн. (средний прогноз: 5 экспертов прогнозируют снижение);

- запасы сырой нефти в Кушинге: +1.0 млн. (собственный прогноз Bloomberg по запатентованной методике).

Цены на нефть пытаются возобновить рост после коррекции в вечернюю сессию на торгах в понедельник. По результатам вооруженных столкновений в спорных районах вблизи богатого нефтью иракского региона Киркук курдская KAR прекратила добычу на месторождениях Авана и Бай Хассан. Участники рынка до сих пор пытаются оценить возможное снижение экспорта, если геополитическая ситуация будет накаляться. По оценкам агентства Bloomberg экспорт из курдского региона может сократиться на 275 тыс. баррелей в сутки. Один источник утверждает, что нефтяные месторождения Киркука вместе с добычей в полуавтономном курдском регионе Ирака экспортировали порядка 600 тыс. баррелей в день по трубопроводу в Турцию.

40 ЗОЛОТЫХ ПРАВИЛ ТОРГОВЛИ от КОМАНДЫ "POWERFUL TRADERS"

- 16 октября 2017, 17:32

- |

Всем Трейдерам привет!

Давно планировали поделится своими рекомендациями в трейдинге.

Вероятно, для кого-то они покажутся банальными, кто-то найдёт противоречия, некоторые не согласятся, единицы поймут суть!?

Но в данном случае, это Наш опыт, наши чувства, наше личное свидетельство явлений, виденных и пережитых в трейдинге.

В любом случае, данные постулаты преследуют одну цель, образовательную.

Искренне желаем, предупредить, поделится опытом и направить начинающего Трейдера, по пути Истины, отсекая Ложь, которая кишит на просторах интернета.

( Читать дальше )

Все книги по психологии трейдинга в 2х строчках.

- 10 октября 2017, 10:41

- |

Список можно продолжать довольно долго, и нигде не пишут, как быть хладнокровным. Максимум написано, что нельзя быть эмоциональным. Да, спасибо ребята за подсказку.

Ну а как в итоге избавиться от эмоций? У кого нибудь получалось завести 1 000 000, который достались трудом, и торговать на них без эмоций?

Хоть как не работай над страхом, йога, медитации и т.д. когда торгуешь на важные для себя деньги, страх будет всегда, а за ним и некачественные сделки.

Мне помогло очень сильно 85% капитала инвестировать в облиги на год(В итоге через год почти 94% капитала было востановленно), на 15% активно торговала. Я уже понимала, что максимум я потеряю 6% капитала, и все эмоции как пыль развеялись. Зная заранее, что ты мало потеряешь или ничего не потеряешь, дают спокойствие, которые как раз так нужно для успешной торговли. Я считаю, что учеба обошлась мне дешего и намного эффективнее, чем платить всяким Черемушкиным по 100 000 )))

ФИГУРА ФЛАГ В ТЕХНИЧЕСКОМ АНАЛИЗЕ

- 09 октября 2017, 23:33

- |

Паттерн возникает, как правило, после сильного импульсного движения цены и формируется в направлении, против первоначального импульса. В структуре этого паттерна выделяют «древко» — импульс цены (однонаправленное продолжительное движение) и непосредственно «полотно» — узкий канал движения цены, ограниченный двумя линиями, параллельными друг другу. Как правило, полотно формируется 3-6 низковолатильными волнами. В классическом варианте паттерна длина «флага» составляет около одной трети длины «древка».

( Читать дальше )

. Почему мы проигрываем.

- 08 октября 2017, 08:30

- |

Если человек, совершая множество сделок на рынке, действовал бы рационально, было бы всего два возможных результата работы:

(1) Некоторый заработок минус комиссии у системно торгующих.

(2) Средний ноль минус комиссии у совершающих сделки хаотично.

К счастью, люди от природы наделены мощнейшим вычислителем под названием МОЗГ. Именно благодаря этому 90% торгующих попадают в третью категорию:

(3) Стабильный проигрыш минус комиссии.

КАК и ПОЧЕМУ мы добиваемся таких стабильных результатов? Начнем с ПОЧЕМУ.

В результате эволюции за WIN и за LOSS отвечают разные участки головного мозга.

WIN: Заработок (успех, радость) контролирует Прилежащее ядро – анализатор приобретений, он же центр субъективной полезности, он же центр удовольствий.

LOSS: Потери контролируют Миндалины височных долей мозга – центр страха, инициатор бегства от саблезубого тигра.

Орбитофронтальная кора выступает сумматором сигналов. В ней происходит сравнение субъективных ценностей и выработка итогового решения. (WIN – LOSS) > P1 покупаем, (WIN – LOSS) < -P2 продаем.

( Читать дальше )

Дейтрейдинг... Просто о простом...

- 06 сентября 2017, 08:09

- |

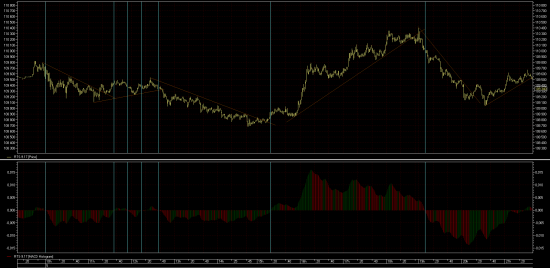

Как самый простой пример: банальный MACD (стоп 200 п, тейк 400 п.) за 5 сентября 2017 года.

Сразу говорю это не Грааль!!! Я по нему не торгую!!! это просто пример!!!

Концентрироваться надо на четком исполнении ТС!

Успехов вам коллеги.

Самый полезный совет для трейдера!

- 01 февраля 2017, 09:44

- |

Но, чтоб найти свою нишу, нужно хорошо понимать самого себя, иными словами знать свой психологический тип личности, сильные и слабые стороны.

И.., что очень важно быть честным перед собой в первую очередь!

Например: Если Вы медлительный человек, то однозначно торговля внутри дня вам не подойдёт по объективным причинам.

Понять какая нужна специализация, достаточно трудоёмкий и длительный процесс: У кого это займёт от нескольких месяцев, до скажем двух лет, а кому надо все пять. Но, этот процесс можно ускорить, и сделать как я в своё время:

Я специально изучал финансовую психологию, с помощью которой совсем не сложно определить свой психологический тип, склонность к риску, время удержания позиции и другие моменты.

Конечно, всё это изучал когда учился в педагогическом университете.

Я как-то попросил преподавателя по экономике составить психологический индивидуальный тест, а почему индивидуальный, т.к. вопросы были мои, а варианты ответов достаточно стандартные. Как Вы поняли, она и вела курс финансовой психологии.

( Читать дальше )

Что нужно знать о фьючерсах?

- 31 января 2017, 13:53

- |

Добрый день, коллеги.

Итак, как мы видим, продолжается коррекция по большому числу инструментов и многие из них уже тестирую уровни поддержки, которые пришли с истории.

Поэтому, не спешите набирать позиции, и в ходить в лонг.

Дождитесь ключевых остановок, где появится объем и будет происходить набор позиций. И только оттуда пробуйте открывать лонг.

Плюс ко всему, не исключено, что качели на рынке продолжаться в течении текущей недели.

Поэтому главная рекомендация — не ЛЕЗТЬ во все подряд, и тороговать только то, что понимаете.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал