Избранное трейдера kaliostro

Проблематика трейдинга с небольшим капиталом ( Делай больше! Переход в другую плоскость).

- 26 января 2019, 18:52

- |

Здравствуйте, коллеги!

В следующей серии топиков поделюсь с вами интересной информацией о ходе нашего проекта.

План публикаций:

- Торговля, расходы, вопросы привлечения капитала.

- «Честные» уловки брокеров по откусыванию вашего капитала.

- Какие варианты? Планка квалифицированного инвестора, как следствие статистики самоубоя мелких трейдеров.

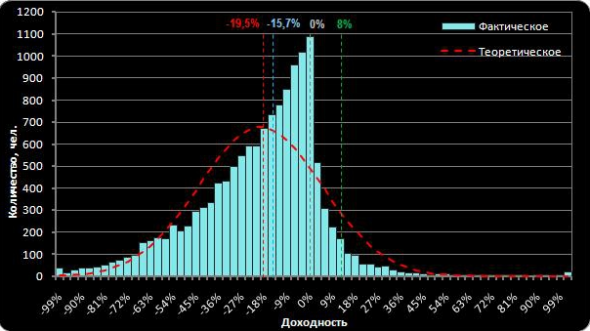

Забегая вперёд скажу, коллеги, я знаю что есть и другие результаты и что каждый из нас считает себя супер трейдером. Однако есть неумолимая статистика доходность на количество человек:

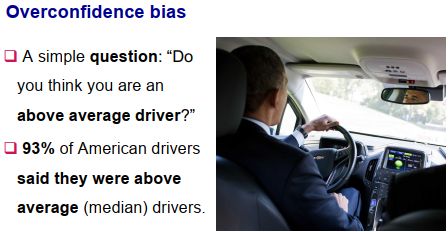

А по поводу я классный трейдер, потому что это я, есть исследования под названием эффект сверхуверенности:

( Читать дальше )

- комментировать

- ★13

- Комментарии ( 5 )

Несколько простых правил по установке стоп-лоссов

- 26 января 2019, 17:18

- |

Несколько простых правил по установке стоп-лоссов

В данной статье я не собираюсь спорить о необходимости установки защитных приказов (стоп-лоссов) при совершении каждой сделки. Каждый волен распоряжаться своими деньгами по собственному усмотрению, и если вы считаете, что можете обходиться без стоп-лоссов, это ваше право. Что касается меня, то уже много лет все мои сделки обязательно сопровождаются стоп-лосом. Я твердо уверен в том, что мы всегда должны ограничивать свои потери и всегда должны понимать, какой максимальной суммой мы рискуем в каждой сделке. В данной статье я приведу несколько простых полезных правил, для тех, кто, как и я, всегда ограничивает свои потенциальные убытки.

Правило 1.

Старайтесь избегать защитных приказов, установленных в процентном отношении к цене покупки. Дело в том, что разные бумаги имеют различный разброс цен в течение дня, т.е. среднедневная волатильность (разность между максимальным и минимальным значением цены в течение дня) по разным бумагам может сильно отличаться. Следовательно, и подход к каждой бумаге должен быть индивидуальным, а не одним для всех. Некоторые акции, например Мечел, торгуются достаточно активно, и разность между ее максимальным и минимальным значением в течение дня может составлять 3-4% и более. Другие же бумаги более “спокойные”. В качестве примера “спокойной” акции можно привести Лукойл, разброс цен у которого внутри дня часто составляет всего 2%. Соответственно установка стоп-лосса на уровне 2% от цены покупки для акций Мечела может привести к частому срабатыванию и, как следствие, потере денег. Так что устанавливайте защитные приказы не в процентном отношении к цене покупки, а в процентном отношении к средней волатильности по бумаге за определенный период (я, например, использую среднюю волатильность за последние 10 торговых дней).

( Читать дальше )

Кризис 2018-2020

- 25 января 2019, 12:54

- |

Доброго дня форумчане.

Прошу не смеяться над темой, просто если нечего сказать или хочется сьязвить пройдите мимо.

А тем кому есть что сказать по существу, прошу поделиться мнением.

Я не хочу спорить на тему будет или не будет, просто услышать ваше мнение ЕСЛИ БУДЕТ, то какие ваши действия ?

Речь пойдет о кризисе который уже наступает на пятки. График S&P500 да и все данные говорят о скором обрушении рынка. Исследуя график СиПа по аналогии 2008 года есть предположение, что с недели на неделю все полетит в тар тарары. Был перехай, было падение, коррекция и вот вот падение продолжится.

От этого вопрос к знающим и опытным людям.

Как можно заработать на этом кризисе? Какие действия и последовательность необходимо сделать что бы приумножить нажитое ?

Как пример мои наброски :

1) Этап падения — падает все включая металлы. Но в нашем случае будет расти доллар.

( Читать дальше )

Лучшие бумаги недели. Выпуск 34 – обновления для пятницы

- 25 января 2019, 07:58

- |

Лучшие бумаги недели. Выпуск 34 – обновления для пятницы

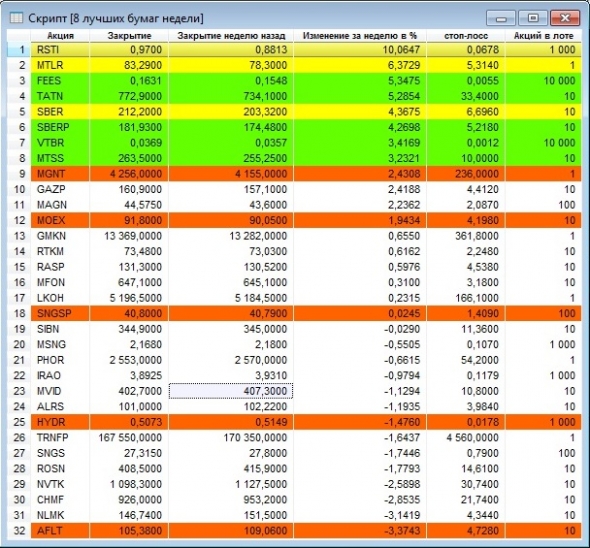

В таблице 1 приведены 32 наиболее ликвидные акции нашего рынка, упорядоченные по убыванию доходности за неделю с 17.01.2019 по 24.01.2019. Первые 8 акций – это лучшие бумаги недели по состоянию на утро 25.01.2019.

Таблица 1.

Бумаги в таблице 1 выделены тремя цветами:

- Красным - были лучшими неделю назад, а сейчас нет.

- Желтым - были лучшими неделю назад и остались лучшими.

- Зеленым — не были лучшими неделю назад, а сейчас стали.

Если вы уже торговали по этой системе, в вашем портфеле будут желтые и красные акции. Соответственно, текущая рекомендация для тех, кто обновляет свой портфель по пятницам:

- Если вы уже торговали по этой системе: продать красные акции (если они еще не были проданы по стоп-лоссу) и купить зеленые.

- Если вы не торговали по этой системе, купить первые 8 бумаг из таблицы 1.

- Для каждой из акций в портфеле задать стоп-лосс = цена покупки – значение стоп-лосса из таблицы 1 для соответствующей бумаги.

( Читать дальше )

ЕМ в этом году выиграют

- 24 января 2019, 22:28

- |

Значит бай рубль.Можно брать длинные ОФЗ. Мама пробьет 2500 и улетит. Сбер будет 300. Рубль 58. Народ выдохнет).

PS Да, если что ставка не моя, а одного очень крупного гения) толи голдмана толи моргана)

Внутренний Бар – описание стратегий торговли

- 24 января 2019, 18:44

- |

Что из себя представляет Внутренний бар?

Внутренний Бар – это отличный сигнал о том, что предыдущий тренд собирается продолжить своё движение, но он так же может использоваться для выявления разворотных точек рынка.

Тем не менее, основным способом торговли по этому сетапу является торговля в направлении предыдущего движения рынка.

Давайте разберёмся с тем, что такое Внутренний Бар, и как он выглядит.

Внутренний Бар – это маленькая зона консолидации рынка. Обычно после такого сетапа следует его прорыв вверх или вниз. Но в этой статье мы разберём прорыв в направлении предыдущего движения рынка.

( Читать дальше )

Реалити-шоу на Смарт-лабе! Обучу трейдеров с нуля бесплатно!

- 24 января 2019, 17:55

- |

Если вы ярый противник околорынка прошу плюсить этот пост и подключаться к марафону, который я хочу устроить! Может быть я пожалею, но я хочу попробовать!

Трейдерское сообщество, особенно смарт-лабовское и в частности сам владелец Смарт-лаба плохо относятся к околорынку, причем самое неприятное в том, что плохо к нему относятся не разбираясь! Обучаешь? Продаешь курсы? Всё, держи черную метку!

Причем самые ярые противники околорынка, никогда сами не у кого не обучались, либо скачивали какой-то левый курс и на основе него сразу всех записали в лохотрон!

Моё предложение следующее! Я предлагаю взять на полноценное, почти индивидуальное обучение троих трейдеров(мини группа), бесплатно, НО на следующих условиях!

1. Трейдер должен иметь хотя бы небольшой опыт на рынке и пройти со мной собеседование по части свободного времени, целей в трейдинге, имеющегося опыта и прочего! Во время обучения участник должен постоянно мне отчитываться о проведенной работе.

( Читать дальше )

Физики vs Юрики. Brent на Мосбирже 22 января 2019 года.

- 23 января 2019, 10:33

- |

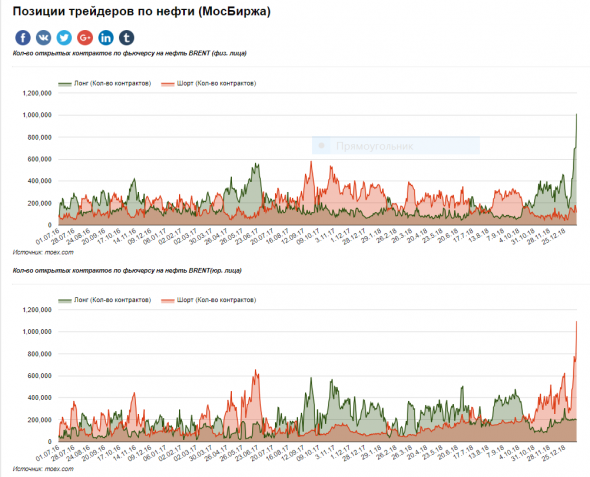

Это нечто оставлю в блоге на память.

Такой разницы в позициях физических и юридических лица по срочным фьючерсным контрактам на Brent не было в обозримом прошлом

( Читать дальше )

Гениально! ©немоё

- 18 января 2019, 03:42

- |

Это гениально!

Предлагаю поступить так:

Совершать сделки на бумаге, но при убыточной сделке, деньги перекладывать в другое место (типа слил и их уже нет), а при прибыльной сделке брать из того места себе.

Когда все деньги будут в одном месте (типа слили депо), то читать 1 книгу по трейдингу до дыр и повторять всё снова, на бумаге.

Когда в течении года перестанете сливать и начнёте стабильно зарабатывать (на бумаге), то можно пробовать Биржу.

Вот исходник: https://smart-lab.ru/blog/516833.php#comment9324844

Рекомендую к помещению в разделе «трейдинг»!

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал