Избранное трейдера Враг Государства

Шестнадцать советов от легендарного инвестора Уолтера Шлосса

- 21 марта 2018, 10:37

- |

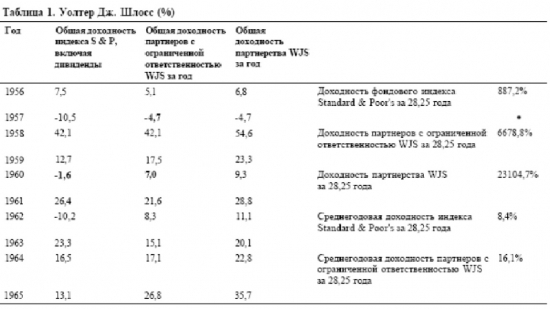

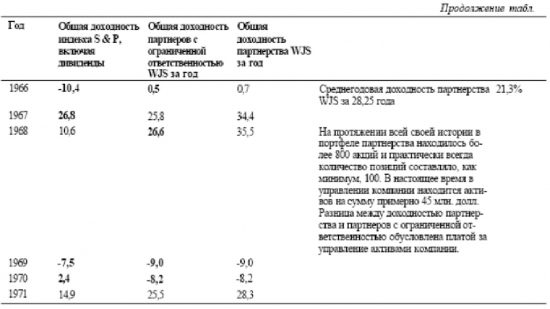

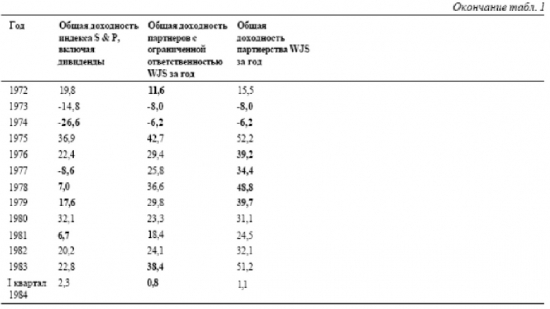

Вот что было написано об Уолтере в книге Supermoney (1972 год): «У него не было связей или доступа к полезной информации. Фактически никто на Уолл-стрит не знает его, и он не выдает никакие идеи. Он ищет цифры в сборниках и выписывает годовые отчеты, и это все. Все это похоже на простого частного инвестора. Тем интереснее советы от легендарного инвестора.

Факторы, необходимые, чтобы делать деньги на фондовом рынке от Уолтера Шлосса.

1. Цена по отношению к стоимости является наиболее важным фактором.

2. Попробуйте установить стоимость компании. Помните, что акция представляет собой часть бизнеса и это не просто цена бумаги.

3. Используйте балансовую стоимость в качестве отправной точки, чтобы попытаться установить стоимость бизнеса. Убедитесь, что долг не равен 100% от собственного капитала.

4. Имейте терпение. Акции не вырастут сразу.

5. Не покупайте используя чьи либо советы. Не продавайте на плохих новостях.

6. Не бойтесь быть уверенным в своей правоте. Вы конечно не сможете быть 100% правы. Ищите слабости в своем мышлении. Покупайте в период понижения курсов и продавайте при повышении.

7. Имейте мужество придерживаться своих убеждений если вы уже приняли решение.

8. Имейте инвестиционную философию и следуйте ей. Это то, что привело меня к успеху.

9. Не продавайте в спешке. Если акция достигла цены которую вы считаете справедливой вы можете продать но часто акция продолжает двигаться выше.Перед продажей попытайтесь еще раз переоценить акцию, посмотрите где рынок начинает продажи относительно балансовой стоимости. Оцените уровень фондового рынка. Посмотрите высоки или низки коэффициенты P/E. Насколько фондовый рынок высок?

Насколько люди оптимистичны в своих оценках.

10. Покупать акции я считаю полезным около их минимума за несколько последних лет. Если акция была на пиках по 125 а потом снизилась до 60 то вы можете посчитать это хорошей ценой. Но если за три последних года минимальная цена была 20, то вы поймете что у компании возможны какие-либо проблемы.

11. Пытайтесь купить активы а не прибыль с дисконтом. Прибыль может резко измениться в течении короткого времени. С активами такого обычно не происходит. Если ориентироваться на прибыль то нужно будет знать о компании гораздно больше.

12. Прислушивайтесь к предложениям людей которых вы уважаете. Но это не значит следовать им. Помните что деньги важнее сохранить чем преувеличить. Если вы потеряете деньги то очень сложно будет вернуть их обратно.

13. Старайтесь не позволять эмоциям влиять на ваше мнение. Страх и жадность вероятно худшие эмоции при покупке и продаже акций.

14. Запомните простое правило. Если вы делаете 12% в год и реинвестируете деньги, то вы удвоите свой капитал за 6 лет. Запомните правило 72. Делите 72 на вашу средную доходность и вы получите количество лет до удвоения капитала.

15. Предпочитайте акции облигациям. Облигации ограничивают вашу доходность, а инфляция снижает покупательную способность.

16. Будьте осторожны с левереджем. Он может обернуться против вас.

PS: этим постом я открываю большую серию публикаций под общим названием «Инвестиционные чек-листы». Поэтому чтобы ничего не пропустить подписывайтесь на анонсы новых постов. Всем подписавшимся в подарок мое руководство "Инвестиционная стратегия для российского рынка".

- комментировать

- 6.7К | ★50

- Комментарии ( 11 )

Как происходит разворот цены в стакане

- 01 марта 2018, 07:57

- |

Мне в комментах часто говорят, что это только на маленьких таймфреймах, на старших это не работает. Согласен, на больших ТФ стакан теряет свою значимость. Но бывают случаи, когда после того как я возьму свои несчастные 100 пунктов, рынок летит еще на тысячу и это оказывается глобальный разворот. Но тут уж не предугадаешь. Всё же, думаю, видео будет полезно тем, кто торгует активно.

Дивидендные ловушки. Часть 1. Проблемы и решения.

- 08 октября 2016, 18:36

- |

Эту серию статей я впервые опубликовал в июле 2014 года на форуме вокруг да около. Статьи представляли собой попытку улучшить инвестстратегию Олега Клоченка. Надеюсь эта информация будет полезна для инвесторской части сообщества смартлаба.

В последнее время у нас все популярнее становится тема инвестирования в дивидендные акции. Индекс уже несколько лет топчется на одном месте и единственная возможность заработать на акциях — это получать дивиденды. Обычно охотники за дивидендами смотрят в основном на дивидендную доходность. Давайте посмотрим имеет ли право на жизнь такая стратегия.

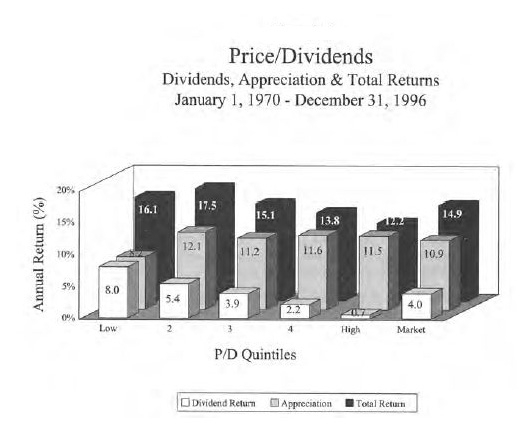

Посмотрите на график.

На нем вы видите результаты исследования Дэвида Дримана. Он разделил 1500 крупнейших американских компаний на пять групп по коэффициенту цена к дивиденду. Это обратный показатель дивидендной доходности, если коэффициент цена/дивиденд низкий то дивидендная доходность высокая и наоборот, если коэффициент высокий значит дивидендная доходность низкая. Акции ранжировались по группам на 1 января каждого года на периоде с 1970 по 1996 годы. Как видите две группы с наивысшей дивидендной доходностью обогнали рынок и группу с самой низкой доходностью. Группа же с самой низкой доходностью уступила общерыночной доходности. Есть множество других исследований подтверждающих результаты этого. Можно с уверенностью сказать что акции с высокой дивидендной доходностью позволяют переигрывать рынок на длительных периодах.

( Читать дальше )

Хороший, плохой, х...вый.

- 24 сентября 2016, 10:12

- |

Продолжаем проект богатеем медленно.

В этом посте я открою вам величайший инвестиционный грааль. Правда я не первый, кто сообщит вам о нем. Есть еще один парень. Кажется его зовут Уоррен Баффет. А грааль собственно состоит в понимании какой бизнес можно считать хорошим а какой плохим. Чтобы выяснить это нужно ответить на два вопроса:

1. Как компания финансируется, из прибыли или допэмиссий.

2. На сколько эффективно работает капитал компании, эффективно ли компания использует нераспределенную (не выплаченную в виде дивидендов) прибыль.

Давайте рассмотрим примеры (все цифры за 1 полугодие 2016). Тест №1

Сургутнефтегаз. Акционерный капитал равен 3402729 млн. руб. Нераспределенная прибыль равна 3190129 млн. руб. Процент нераспределенной прибыли в капитале равен 93,8%. Мы видим что компания финансируется из прибыли. Это говорит о хороших операционных результатах. Компания прошла первый тест.

( Читать дальше )

Курс по фин. анализу: анализ отчетности, отчет о прибылях и убытках

- 09 марта 2016, 16:07

- |

Отчет о прибылях и убытках. Часть 1.

ТАРИФЫ БРОКЕРОВ FORTS

- 05 июля 2012, 13:05

- |

Финанс-Инвест (F1Broker)

0 рублей/контракт, абонентская плата 1 рубль в месяц.

http://www.finans-invest.ru/Services...age/Rates.aspx

Открытие — 70,8 коп. при объеме средств на счете 20-100 т.р.

47,2 коп., при объеме средств 100-500 т.р.,

23,6 копеек/контракт, при объеме средств свыше 500 т.р.

При объеме средств менее 50 т.р. минимальная комиссия брокера 295 руб. в месяц.

http://www.open-broker.ru/ru/service...s/derivatives/

Финам — 45 коп./контракт + ведение аналитического счета клиента 120 р. в месяц при наличии операций

http://www.finam.ru/services/CommissionRates/#ch2

БрокерКредитСервис — 1 руб./контракт, если сумма счёта менее 500т.р.,

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал