Избранное трейдера Сергей Ганин

21 лучший пост Смартлаба (Всех времен!)

- 02 августа 2018, 17:39

- |

- FAQ по системе Романа Андреева (588 сохранений)

https://smart-lab.ru/blog/197310.php

2. Повторю один хороший пост. ( 568 сохранений)

https://smart-lab.ru/blog/copypaste/232469.php

3. Гайд по биржевой торговле на мамбе… (505 сохранений)

https://smart-lab.ru/blog/155810.php

4. Гайд по торговле на бирже часть2 Основа торговли (350 сохранений)

https://smart-lab.ru/blog/260540.php

5. Как купить валюту на бирже (344 сохранения)

https://smart-lab.ru/blog/233199.php

6.Моя записная книжка. Полезные ссылки. Окончание. (338 сохранений)

( Читать дальше )

- комментировать

- 11.8К | ★241

- Комментарии ( 19 )

Как же трейдить US500?

- 02 августа 2018, 12:33

- |

Итак мы решили, что покупать индекс не страшно тут. Не считая лидеров, общей перекупленности я не замечаю. Компании продолжают наращивать прибыли и компенсировать высокий EV.

Фундамент говорит, что покупать. А техника когда.

Считаю, что лучше на фьюче работать только от лонга.

Итак как определить когда покупать?

Сам я всегда использую ТА, после фундаментального анализа. Это защищает от покупок магнита по 5000 и тд.

Основную идею я увел у Татарина. Это принцип 3х точек.

Не важно, что используется, трендовые или горизонтальные уровни. Я пользуюсь и тем и другим.

Четкие правила:

- Уровни и трендовые строятся только по 3м точкам. Если только две точки, ждать третью.

- Условия пробоя, закрытие свечки за уровнем или трендовой.

- Стоп за последний фрактал(хай или лоу)(если сделка интрадейная). Если среднесрок то уже отдельная статья.

- Выход после соотношения SL TP 1:3, или обратный сигнал.

( Читать дальше )

Отчеты российских компаний за 1 квартал 2017 года

- 01 мая 2017, 17:14

- |

Ссылка на табличку. Там же есть отчеты и за 2016 год кстати.

Итак, из 42 компаний:

- 23 улучшили результат по сравнению с 1 кв 2016

- 19 ухудшили

- 35 компаний получили прибыль в 1 кв

- 7 компаний завершили квартал с убытком

- за год увеличили убыток 3 компании

- негативная динамика по году в ритейле, нефтегазе, цветмет и алмазы

- позитивная динамика в черной металлургии, машиностроении

ЕСЛИ КАКИЕ-ТО КОМПАНИИ Я ЗАБЫЛ ВКЛЮЧИТЬ В ТАБЛИЧКУ, СООБЩИЕ ПОЖАЛУЙСТА В КОММЕНТАРИЯХ

ЖЕЛАТЕЛЬНО СО ССЫЛКОЙ НА ОТЧЕТ ЗА 1 КВАРТАЛ

СПАСИБО!

Данные по притокам на российский фондовый рынок

- 16 декабря 2016, 16:54

- |

EPFR в последние недели начал мутить со статистикой. Вот, что по этому поводу пишет РБК:

Данные об инвестициях глобальных фондов в Россию неожиданно стали информацией ограниченного доступа. Рост привлекательности российских активов для иностранных инвесторов не стыкуется с ограничениями санкционного режима.

Перебои в публикации количественных данных об объемах инвестиций в российский рынок через глобальные инвестиционные фонды в составе статистики, еженедельно раскрываемой организацией EPFR Global, начались во второй половине октября.

Но наc не проведёшь. Хе-хе-:)) По сути, основной приток идёт через самый крупный фонд RSX. Так вот, если построить 10-дневную среднюю ежедневных потоков в этот ETF, то мы увидим интересную картину. ЗА последние 6 лет, всего 4 раза нерезы так агрессивно вкладывались в Россию: на пике бычьего рынка в 2011, ловили дно в мае 2013 (после чего Сипи просел на 7.5% а РТС ещё на 12.5%), всё-таки поймали дно после Крымского гэпа и очень неудачно покупали в 2014-:)) (после чего рынок просел ещё на 40%)

( Читать дальше )

Мегафон как дивидендная бумага, часть 1

- 19 ноября 2016, 04:22

- |

В последнее время компания столкнулась сразу с несколькими проблемами. Это и сильное уменьшение выручки от «голосовых» услуг и начало стагнации выручки от услуг по передачи данных. Особенно все это стало заметно после того, как на московский рынок вышел Теле2. Стагнация по передаче данных пока не особо заметна, если смотреть год к году, но если смотреть квартал к кварталу, то стагнация очевидна.

По последнему отчету видно, что только сегмент фиксированной связи и сегмент торговли оборудованием дает рост выручки. Если суммировать все сегменты, то рост по итогам 9 месяцев составил всего 1,5 %, что даже меньше инфляции. Чистая прибыль по стандартам МСФО сократилась более чем на 30 %.

Компания пару лет назад решила, что выплачивать дивиденды будет на основе свободного денежного потока, поэтому сам размер чистой прибыли в данном случае не особо важен. Но тем не менее, факт такой имеет место быть.

А теперь к дивидендам.

Сначала история. Компания вышла на биржевой рынок на рубеже 2012-2013. Прежде чем выйти на открытый рынок, «акционеры-старички» вытащили из компании весь доступный кэш в виде дивидендов, а потом произвели дробление акций. В деньгах это выглядит так. Дивиденды до IPO по итогам первого квартала 2012 составили 24 494,06 рублей на одну акцию, суммарный платеж тем старым акционерам составил 151 863 200 000 рублей. То есть почти 152 млрд. рублей. Очевидно, что выгребли из компании все, что только можно, и даже немного больше. Затем IPO и начался новый этап в жизни компании. Даже, можно сказать, новая жизнь. Компания обзавелась миноритариями-физиками, акционерами чуток побольше, ну и и большим долгом. К текущему моменту, эта новая жизнь привела к тому, что компания стоит дешевле, чем в момент выхода на биржу. IPO можно признать «успешным». :)

После выхода на биржу, по итогам деятельности 2013 года компания выдала акционерам 64,51 рублей, суммарно около 40 млрд. рублей. Данная выплата была оформлена как выплата дивов по итогам 2013 года и по итогам 1 квартала 2014. Дата отсечки была единая. К тем котировкам суммарная выплата составила примерно 8 % дивдоходности, что в целом было воспринято рынком нормально. Ну, а по другому компания и поступить особо не могла. Новичок на бирже должен платить. Репутация важнее, на и, наверное, соответствующие обещания были даны.

Затем в 2014 году компания объявляет, что теперь в качестве некоего ориентира для дивидендных выплат будет рассматривать свободный денежный поток и устанавливает некий минимум годового платежа и… по итогам 2014 выдает дивиденды в размере всего 16,13 рублей на бумагу на общую сумму 10 млрд. рублей. Фактически деньги уходят к акционерам только уже в середине 2015 года, и вероятнее всего, подобная небольшая выплата совсем не радует тех акционеров (меня уже точно не порадовала), которые еще помнят про супервыплату в 152 млрд. рублей, хотя вряд ли ожидают что-то подобное. Одновременно фирма заявляет, что ближе к концу года будет еще одна выплата на определенную сумму, и действительно в декабре 2015 года распределяет в дивы еще 40 млрд. рублей или 64,51 рублей на акцию. С учетом летней выплаты 2015 года, годовой доход акционеров выглядит уже солидно, выплату денег акционерам эмитент совершает очень оперативно, отсечка под дивы 22.12.2015, а 24.12.2015 году деньги уже в НРД, а наверняка некоторая часть новогодних подарков 2016 года была куплена в стране на мегафоновские деньги.

А на дворе уже текущий 2016 год, и значит снова надо платить оговоренный годовой минимум. В середине 2016 года фирма совершает очередную выплату примерно на сумму 35 млрд. рублей. Выплата оформляется как два платежа с единой датой отсечки. По итогам 2015 года получается 48,38 рублей на акцию и по итогам 1 квартала 2016 года получается 8,06 рублей на акцию. Суммарно 56,44 рублей на одну акцию. Опять таки, солидно.

Все эти выплаты после IPO можно привязать к годам и получается следующая табличка:

за 2012 выплачено 64,51 рубля

за 2013 выплачено 64,51 рубля

за 2014 выплачено 16,13 рублей

за 2015 выплачено 120,95 рублей

отсюда получается, что средняя выплата составила 66,52 рублей в год. Текущие котировки ушли ниже 550 рублей.

Но дивидендная история на этом не закончилась. Недавно, компания объявила о новой выплате. Запланировано, что будет выплачено еще 24,19 рублей на акцию с датой отсечки 20.12.2016. И наверное, также можно рассчитывать встретить Новый Год с мегафоновскими купюрами в кармане и подарками под елкой.

Во второй части планирую осветить вопрос как дивидендные выплаты влияли на размер чистого долга. Тогда легче будет понять будущие перспективы.

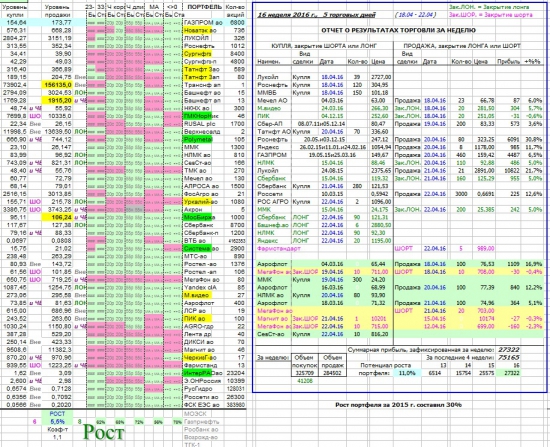

Как я зарабатываю на бирже. 16 неделя 2016 г. (18.04-22.04 :)

- 24 апреля 2016, 17:01

- |

(+27322 р.; +75165 р.) и график прибыли, зафиксированной за 4 недели:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал