Избранное трейдера Florid F.

Моментум-портфель, практика и теория

- 19 января 2024, 09:49

- |

Не самая новая, но все-таки новость, запустил пару стратегий на финамовском Комоне, на российские акции, «Ленивец-2» и «Ленивец-3». Все это похоже на Ленивец-1, с той разницей, что первый Ленивец был скорее для красоты и наглядности, автоследовать ему было невозможно. Примерно треть акций, по которым следование выключено Комоном, плюс размер счета, для Комона шибко большой (там написано, что 700 т.р., в реальности еще больше). По новым моделькам минимальные суммы в районе 200 т.р., все бумаги доступные.

Суть стратежек та же — Моментум, который считается по авторской методике. То есть отбираются акции, растущие лучше рынка.

У инвесторов часто есть привычка — подбирать хорошо упавшее. Это психологически комфортно. Всегда приятно купить за 90 рублей то, что недавно стоило 100, кажешься себе умным. Еще кажется, что так безопаснее, ведь оно уже упало — куда дальше-то? Увы, портфель таких хорошо упавших, по моим тестам, почти всегда проиграет индексу.

( Читать дальше )

- комментировать

- ★4

- Комментарии ( 0 )

Татарин случайно проговорился и спалил свой главный секрет успешного трейдинга

- 14 декабря 2023, 11:54

- |

Продолжаем выкладывать видосы с конфы смартлаба!

На сей раз наша легенда, трейдер Татарин!

3 основных правила прибыльного инвестирования от Питера Линча

- 04 декабря 2023, 11:08

- |

После ухода на пенсию, Питер Линч занялся благотворительностью и написал несколько книг, в которых раскрыл свои принципы анализа акций и управления портфелем. Большинство из них просты и отражают здравый смысл.

1. Инвестируй в то, что знаешь

Главная концепция метода Линча: начинайте с отраслей, в которых вы хорошо разбираетесь, например, связанных с вашей профессией, работой или хобби. Также можно инвестировать в акции своей страны, города, региона или компании, которой пользуетесь и товары которой покупаете.

2. Ищи десятикратный рост

Искать перспективные акции, которые могут принести кратную прибыль. Лучше всего выбирать компании на низком старте, то есть относящиеся к среднему или малому бизнесу.

3. Покупай по разумной цене

Используйте методику GARP (рост по разумной цене). Это гибрид стоимостного инвестирования (поиск дешевых акций) и покупки компаний роста (с высокой динамикой выручки и прибыли). Оценивать нужно будущий рост.

( Читать дальше )

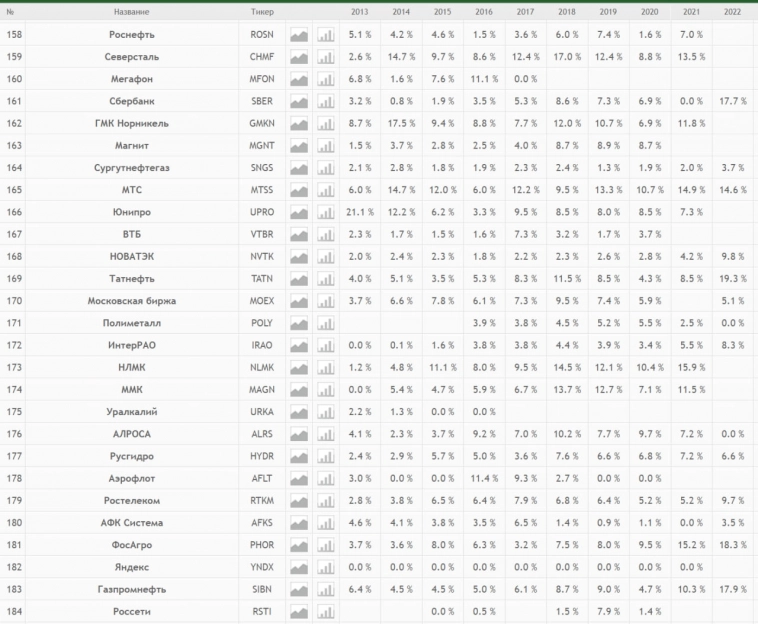

Дивдоходность российских акций за 10 лет

- 24 октября 2023, 13:12

- |

Дивдоходность компаний за 10 лет.

Хотите посмотреть любой показатель за 10 лет?

Легко, такой раздел есть на смартлабе и все это бесплатно

Смотрим денежные потоки — ищем акции с дивидендным потенциалом

- 14 сентября 2023, 13:00

- |

Мультипликатор P/FCF

Компании оценивают разными способами: по размеру прибыли (P/E), выручки (P/S), активов на балансе (P/BV) и даже сумме наличных денег на счетах (P/Cash). Все эти мультипликаторы помогают находить перспективные бумаги.

Но для инвестора, который хочет видеть реальный денежный поток от своих инвестиций, важнее понимать, как у компании обстоят дела с динамикой свободных средств (FCF), из которых, собственно, и платятся дивиденды.

Для сравнения разных по размеру компаний нужно делать поправку на капитализацию. Так выводится мультипликатор P/FCF, который работает по аналогии со всеми другими: чем показатель ниже, тем потенциал выплат по акции выше.

Дивидендный потенциал

По факту P/FCF измеряет темп накопления свободных средств: ему не важно, откуда деньги — чистая прибыль ли это, продажа активов или новые долги — он просто фиксирует факт, что компания стоит столько-то годовых денежных потоков.

( Читать дальше )

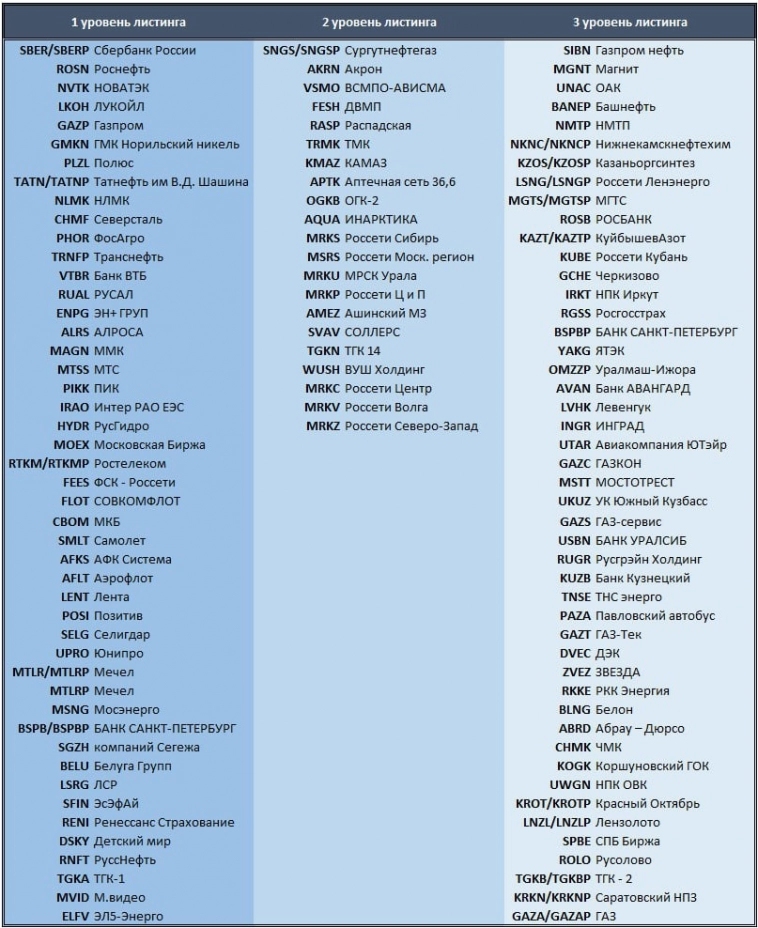

Акции 1-го, 2-го и 3-го эшелона на фондовом рынке-что это за "эшелоны" и чем они отличаются друг от друга.

- 24 августа 2023, 09:40

- |

Все инвесторы знают или слышали понятие "акции первого эшелона" или "акции третьего эшелона". В этой статье я решил более подробно осветить тему эшелонов (уровней листинга) акций российского фондового рынка и объяснить, как бумаги попадают в тот или другой эшелон, а так же, чем они отличаются друг от друга.

Начну с определения самого слова «эшелон» — это французское слово, в переводе означает «лестница».

В русском языке это слово имеет два значения: эшелоном называют состав поезда, либо форму расположения войск.

На фондовом рынке существует уровни листинга, их 3. По сути, это и есть эшелоны, только листинг — более профессиональный термин, а эшелон — народный.

В последнее время на нашем фондовом рынке стали появляться так называемые «ракеты» в акциях 2 и 3 эшелона, бумаги некоторых компаний росли на сотни процентов за пару месяцев и даже дней, например:

( Читать дальше )

Что лучше покупать - выросшее или упавшее?

- 22 августа 2023, 14:01

- |

Так все-таки, в ленивой портфельной стратегии, как правильно — подкупать то, что упало, и продавать, что выросло, или наоборот? Можно и так, и так. Смотря что вы делаете. Дьявол в деталях.

Например, новичку действительно имеет смысл ребалансить портфель раз в год на классах активов, покупая упавшее, продавая выросшее. Марковиц, ассет алокейшен, вот это все. Это классика и целое направление этой классики, в России прежде всего вспоминаются адепты этого дела Сергей Спирин и Павел Комаровский. Худого не скажу, можно и так. Получается, что инвестор как бы играет контртрендовую систему на самом длинном, годовом таймфрейме. Вот именно на этом фрейме — трендовости нет. Может даже, легкая контрендовость. Если повезет, удастся купить актив в провале, и продать на стадии пузыря. Если не повезет, просто снизите риски, лишней копеечки не добавите, ну и ладно.

Да, важные пункты. Чаще, чем в раз в год, не суетиться. Ребаланс делается именно на классах активах, скажем: акции, облигации, золото. Не надо ребалансить «Сбербанк» с «Газпромом» каждый понедельник, это путь в никуда. Будете продавать лидера, покупать аутсайдера, убивая доходность и повышая риск.

( Читать дальше )

Диверсификация портфеля

- 17 августа 2023, 11:24

- |

"+" — уже сделал, "-" — ещё нет:

- торговля на разных рынках — Binance, MOEX (+)

- торговля разными инструментами — фьючерсы, акции (+)

- торговля на разных таймфреймах — использую только М1 (-)

- торговля тренда и контртренда (+)

- как длинные, так и короткие позиции (+)

- принципиально разные системы определения точек входа и выхода (+)

- торговля некоррелированными стратегиями — ещё не придумал, как оценивать корреляцию (-)

- балансировать системы по инструменту — чтобы было равное число длинных и коротких (+)

- ограничить риски полной потери капитала на позицию < 3% (+)

- капитализация прибыли (-)

- динамическое определение объёма входа для каждой позиции (-)

- автоматическое отключение системы, потерявшей эффективность (-)

- автоматическое включение системы, ставшей эффективной (-)

Дивидендные акции нефтяников РФ

- 04 августа 2023, 09:06

- |

Приветствую всех котлетеров, туземунщиков и успешно богатеющих на дивидендах российских компаний.

Рассмотрим сегодня нефтяников, которые стабильно платят дивиденды в последние 10 лет и с высокой вероятностью будут платить дальше.

Выводы вы можете сделать самостоятельно, достаточно просто изучить имеющуюся информацию. Прогнозный показатель по дивидендам в 2024 году — от УК ДЪ, не факт, что столько будет. Не факт, что вообще заплатят! Прошлая доходность не гарантирует доходность в будущем!

Также напоминаю, что ещё больше полезной информации у меня в телеграм-канале. Только там самая подробная информация про облигации, недвижимость и дивидендные акции, обязательно подписывайтесь!

Башнефть-апБашнефть стабильно (кроме одного года) выплачивал дивиденды, даже если отбросить бездивидендный 2021 год, то средняя дивидендная доходность на приличном уровне.

График выплат за 10 лет:

Таблица выплат по годам:

( Читать дальше )

Что полезное есть на смартлабе?

- 27 июля 2023, 12:45

- |

Нытики опять делятся слезами, что им что-то тут ни то и не так. На самом деле вы просто не умеете тут «готовить». Смотрите что тут есть из полезного:

1) Книги. Можно писать рецензии и делать для себя пометки, чтобы потом можно было в любой момент вернуться, прочитать, вспомнить. Почти две тысячи книг уже в базе и она постоянно увеличивается. Лично сегодня одну книгу добавил.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал