Избранное трейдера fart1

Таблица с YTM по всем облигациям

- 17 марта 2024, 17:35

- |

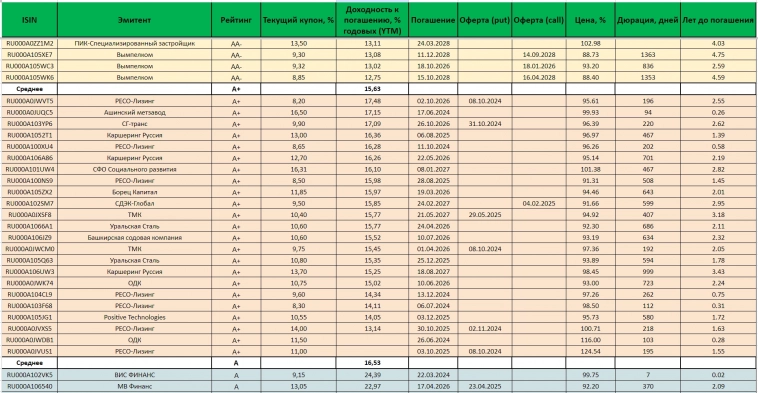

Подготовил весьма важную таблицу, которая рассказывает многое о рынке облигаций.

Таблица содержит 689 облигаций различных эмитентов и у каждого есть такие столбцы:

— isin;

— имя эмитента;

— рейтинг;

— размер купона;

— доходность к погашению (считай YTM);

— дата погашения

— даты put и call оферт (про них писал ранее (https://t.me/filippovich_money/551));

— цена бумаги на данный момент;

— дюрация;

— лет до погашения.

Все бумаги распределил по рейтингам от AAA до B и внутри каждого рейтинга распределил их по убыванию от большего к меньшему.

Как корректно оценивать данные:

Чем ближе срок погашения/оферты, тем больше будет показываться YTM, так как он расчитывается в % годовых, а погашение будет, например, через 4 месяца.

Так, например, бумага Газпромнефти RU000A0JXYL4 имеет YTM в 19,05%, но при этом у неё купон 8,65, а стоимость 96,5%. Всё дело в том, что гасится она через 4 месяца. Если взять купон и разницу между текущей ценой и ценой погашения (номинала), то получим (2,88/3)+3,5=6,38%. (купон делю на 3 так как погашение будет как раз через 1/3 года).

( Читать дальше )

- комментировать

- 666 | ★2

- Комментарии ( 11 )

Много интересного про строительство российских квартир в 2023 году

- 13 марта 2024, 22:28

- |

Про себестоимость строительства

В 2023 году рублевая стоимость строительства панельных домов выросла на 6.1%, монолитных ‒ на 5.4%, кирпичных ‒ на 3.6%. Это больше, чем в 2022 году:

Динамика цен стройматериалов в 2022-2023 годах выглядит так:

( Читать дальше )

Самые дорогие компании ЕС и как на них заработать.

- 02 марта 2024, 11:45

- |

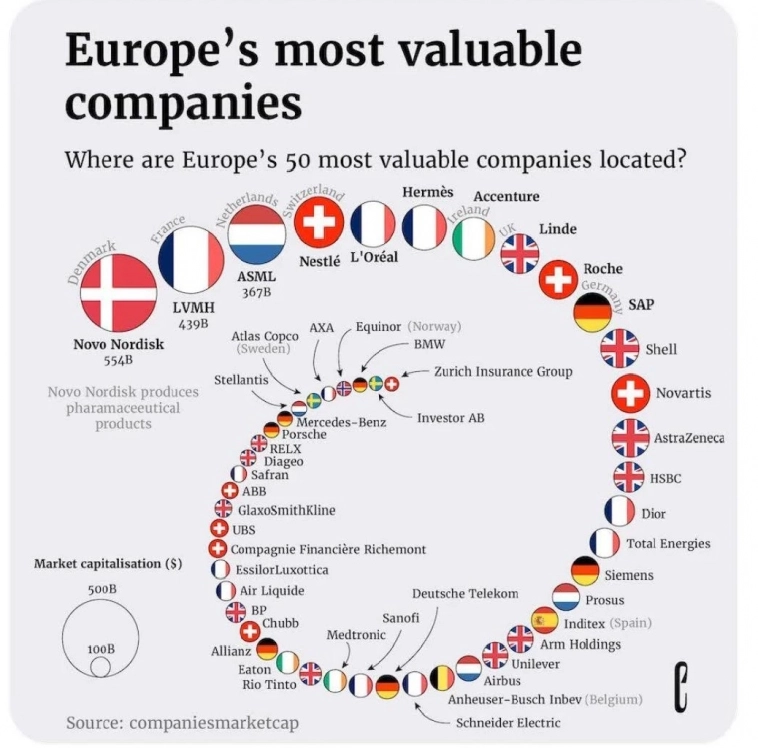

На диаграмме самые дорогие компании ЕС. Давайте рассмотрим ТОП-3 рейтинга.

Итак.

Novo Nordisk.

Фармацевтический концерн, расположен в Дании. Капитализация 554 млрд. Последние хиты продаж — препараты Ozempic и Wegovy. Они произвели такой же фурор, как и Виагра в 90-е. Как и в случае с Виагрой, препарат разрабатывали для лечения распространенной болезни, но заметили один побочный фактор. Дело в том, что препарат снижает аппетит и помогает худеть. Но главное — похудевший не срывается в “ночной дожор”, новый вес сохраняется.

Wegovy разработали уже специально для похудения. В США месячный курс стоит $1300. Не удивительно, что у Novo Nordisk дела идут хорошо.

На сегодня, депозитарные расписки на акции торгуются в США — Novo Nordisk A/S (NVO) и доступны для покупок резидентам РФ. Цены в долларах!

Есть дивиденды — 1.16%

За 5 лет акции NVO выросли с $26 до $119

Держу их в своем портфеле.

LVMH

LVMH Moët Hennessy — Louis Vuitton, Société Européenne

( Читать дальше )

Вестник нищеброда: самые дешевые способы внедриться в совет директоров компаний на Мосбирже

- 01 марта 2024, 18:43

- |

Сегодня у нас 1 марта. Это значит что с этого дня открывается официальное 4-месячное окно для проведения годовых собраний акционеров.

Одним из обязательных вопросов таких собраний являются выборы совета директоров.

Как известно, если у вас есть 2% акций той или иной компании, то вы можете предложить своих кандидатов!

Давайте сегодня с вами изучим самые дешевые способы предложить своих кандидатов в компании, которые торгуются на Мосбирже.

То есть узнаем, во что обойдутся по текущим рыночным ценам 2% акций компании:

💰Электроцинк = 7,2 млн руб

💰Светофор = 13 млн рублей

💰Мордовэнергосбыт = 25 млн

💰Банк Кузнецкий = 27,4 млн руб

💰Владимирский Химзавод = 29 млн руб

💰Арсагера = 31,4 млн руб

( Читать дальше )

7 облигаций с постоянным купоном и погашением от 2 до 3 лет

- 20 февраля 2024, 18:43

- |

После того как ЦБ сохранил ключевую ставку на уровне 16% можно сделать вывод что вероятно цикл повышения ставок закончен. Покупка облигаций может быть интересна с точки зрения дальнейшего повышения их стоимости при снижении ключевой ставки. Для покупки сейчас рассматриваю новые выпуски облигаций, выпуски после выплаты купона, флоатеры и выпуски с погашением от 2 лет. Посмотрел какие сейчас есть облигации с погашением от 2 до 3 лет. Доходность указана до вычета налога на момент публикации.

1. ЛСР 1Р8

Строительная компания, работает с 1993 года.

Рейтинг: A- (AКРА)

ISIN: RU000A106888

Стоимость облигации: 97,05%

НКД: 2,45 ₽

Доходность к погашению: 15,1% (купоны 12,75%)

Периодичность выплат: ежеквартальные

Дата погашения: 13.05.2026

2. Каршеринг Руссия 1Р2

Каршеринг Руссия (Делимобиль) — крупнейший сервис аренды автомобилей.

Рейтинг: А+(RU) от АКРА

ISIN: RU000А106А86

Стоимость облигации: 95,85%

НКД: 30,97 р.

Доходность к погашению: 15,76% (купоны 12,7%)

Периодичность выплат: ежеквартальные

Амортизация: нет

Дата погашения: 18.08.2027

( Читать дальше )

- комментировать

- 11.7К |

- Комментарии ( 2 )

Самозапреты как путь спасения от мошенников

- 20 февраля 2024, 16:34

- |

Как бы тщательно мы не готовились к столкновению с мошенниками, с каждым годом их ухищрения становятся такими правдоподобными, что увернуться от удара по кошельку не получается. Лишним подтверждение того, что развести можно кого угодно, стали и сообщения в новостных лентах, что специалисты смогли кинуть и правоохранителей, и политиков, что уж тут говорить о тех, кто попроще.Но в Госдуме сидят не только ради дешёвых обедов в роскошной обстановке. Депутаты годами ломали голову, как бы обезопасить бабушек, дедушек и прокуроров от обмана, и придумали — нужно просто самому себе запретить кредиты.

Принят законопроект № 341256-8 «О внесении изменений в Федеральный закон „О кредитных историях“ и Федеральный закон „О потребительском кредите (займе)“ (о праве заемщика установить запрет на заключение с ним договоров потребительского кредита (займа)).

( Читать дальше )

Будет ли пенсия у родившихся в восьмидесятых?

- 14 февраля 2024, 17:02

- |

Сразу прошу прощения за огромное полотно текста и расчетов. Но тема сложная и важная, так что по-другому никак. Для ленивых я специально сделал выжимку в самом конце поста, уместив весь смысл в 6 предложений.

1). Текущее положение дел

За основу для данной публикации взяты цифры по состоянию на 01.01.2023. Все ссылки есть в конце поста, здесь и далее использованы официальные источники. Конечно, данные годовалой давности могут показаться устаревшими, но статистика за полный 2023 год выйдет ближе к лету 2024, а важные для нас метрики не меняются очень быстро. Можно предположить, что актуальные данные не будут отличаться более чем на 1-1,5%.Взносы в Социальный фонд России

Если говорить о стандартном тарифе, то взносы в СФР сегодня составляют 30% от дохода работника. Совсем недавно фонды пенсионного и социального страхования объединили, но ставка (ранее разделявшаяся на три составляющие: пенсия, соцстрах, медстрах) не изменилась. Такая базовая ставка действует для доходов, составляющих в сумме 1,917 млн рублей в год на каждого работника. Со всего, что выше взносы взимаются по пониженной ставке — 15,1%.

( Читать дальше )

Комиссии Мосбиржи на фондовом рынке 2024 – просто и понятно (с примерами)

- 14 февраля 2024, 12:34

- |

Все основные комиссии в одной удобной и компактной подборке.

Понадобилось тут мне быстро подверить точную сумму тарифов по одной сделке. Брокерские комиссии я давно запомнил, а вот с биржевыми иногда путаюсь, тем более что в конце 2022 года Мосбиржа внесла ряд существенных изменений в свои тарифы.

На сайте Мосбиржи вкладку с нужными комиссиями надо ещё сильно постараться найти, а когда найдешь – можно немножко очуметь от количества таблиц, режимов торгов и формул. Решил написать свою собственную шпаргалку. Пока писал, заодно ещё раз сам во всём разобрался. Может, кому-то будет полезно. Пользуйтесь :)

Самые важные биржевые новости, обзоры эмитентов, акций, облигаций и ещё масса полезного — в моем телеграм-канале.

ТАРИФЫ ПО СДЕЛКАМ С АКЦИЯМИ

(Акции, депозитарные расписки на акции, инвестиционные паи, паи биржевых фондов и иностранных ETF)

Основной торговый период (после аукциона открытия и до аукциона закрытия)

Если вы покупаете/продаёте актив по РЫНОЧНОЙ цене (вы – тейкер):

( Читать дальше )

- комментировать

- 14.4К |

- Комментарии ( 18 )

Хотите инвестировать в Китай?

- 09 февраля 2024, 18:53

- |

В преддверии китайского Нового года рассказываем, какие инструменты с юанем доступны инвесторам на Московской бирже 🐲

БПИФы в юанях:

• «Фонд Сберегательный в юанях» (SBCN) — инвестирует в инструменты денежного рынка с расчетами в юанях, а также в инструменты из индекса МосБиржи облигаций, номинированных в китайских юанях (RUCNYTR).

• «Ликвидность. Юань» (CNYM) — инвестирует в обратное репо с расчетами в юанях.

• «Облигации в юанях» (YUAN) — инвестирует в инструменты из индекса МосБиржи облигаций, номинированных в китайских юанях (RUCNYTR).

Облигации в юанях:

• Список на сайте Московской биржи

Сейчас инвесторам доступно 26 выпусков облигаций. Общий объем в обращении — почти 1 трлн рублей.

Сделки с юанем:

Репо, депозиты и кредиты. По заключённым сделкам биржа рассчитывает индексы процентных ставок юаневого денежного рынка RUSFAR со сроками 1 день и 1 неделя.

Фьючерсы и опционы на юань:

• Вечные (CNYRUBF) и квартальные фьючерсы (CNY, UCNY)

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал