Избранное трейдера андрей

Обзор доходностей облигационного рынка России

- 30 января 2019, 16:14

- |

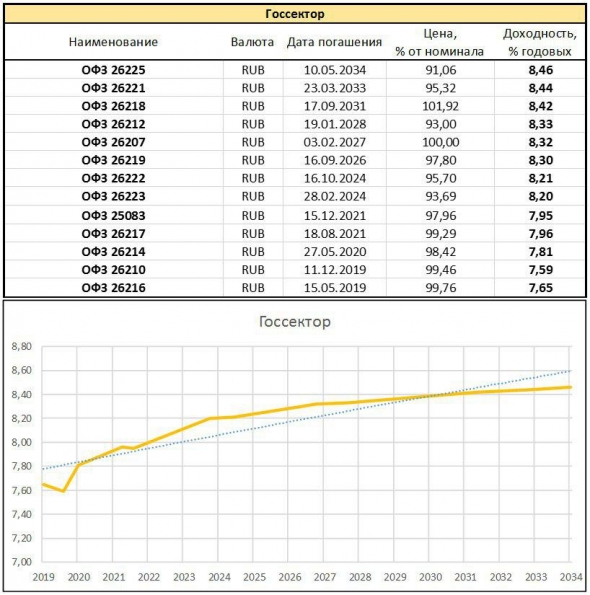

Кривая срок/доходность близка к идеалу или идеальна. За последнюю неделю сами доходности выросли на 0,1%, не более чем обычные колебания. В остальном, по справедливости: бумаги с короткими сроками торгуются ниже ключевой ставки (она 7,75%), с длинными – выше. Через месяц-два, возможно, появится спекулятивная идея в покупке длинного конца, например, ОФЗ 26225, но, очень надеюсь, покупать его можно будет на процент-два дешевле сегодняшней, стремительно росшей последний месяц цены. А сама спекуляция будет интересна под потенциальное снижение ключевой ставки. Ставка высокая, и несмотря на внешние угрозы, требует пересмотра.

( Читать дальше )

- комментировать

- 6.9К | ★79

- Комментарии ( 17 )

Почему бедные становятся еще беднее, а богатые богаче?

- 30 января 2019, 12:18

- |

1. бедным не хватает денег на потребление, они тратят больше, чем сберегают, залезают в кредиты — становятся еще беднее. Богатые регулярно зарабатывают больше, чем тратят, поэтому сберегают и богатеют.

2. бедные на бирже беднеют, а богатые богатеют. Но уже по другой причине. Бедные хотят быстро разбогатеть, поэтому торгуют часто, берут кредитные плечи. Богатым зачем торговать часто? Денег и так хватает. И уж тем более плечи брать незачем. Богатые дают плечи, а не берут

-----------------------------------------------------------------------------------------

Немного теории.

Средний результат вашей сделки AT=AP*PP-AL*LP-TC

это называется мат.ожидание.

AP-средний профит в сделке

AL-средний лосс в сделке

PP-вероятность средней профитной

LP-вероятность средней убыточной

TC-торговые издержки (комисс, спред, проскальз-е)

Ваш суммарный профит или убыток от торговли будет равен = AT*N, где N — число совершенных сделок.

Частая торговля приводит к снижению AP, но возникает иллюзия роста PP, которая тем не менее не приводит к росту AT.

Снижение AP приводит к тому, что издержки (TC) начинают более существенно негативно влиять на AT (это следует из формулы).

Когда вы берете очень большие плечи, вы увеличиваете TC.

Растут проскальзывания, растет стоимость переноса позиции overnight.

Элементарная математика объясняет слив торгующих часто и с плечами. Чем чаще вы торгуете и чем больше плечи — тем больше вы превращаете свое присутствие на бирже в казино.

Богатые инвесторы делают совершенно обратное:

1. Не торгуют часто, не кормят брокера.

2. Получают плюс за перенос overnight, т.к. его отдает эмитент ценной бумаги (купон если это облигация или дивиденд если акция)

------------------------------------------------

Почему тогда HFT зарабатывают?

1. Они могут использовать льготы по комиссии (льготы по TC)

2. Они не берут рыночный риск, а действуют наверняка (чрезвычайно высокая PP)

Все тоже самое, но более подробно в моей книге Механизм Трейдинга

-1300% на опционах

- 29 января 2019, 18:01

- |

( Читать дальше )

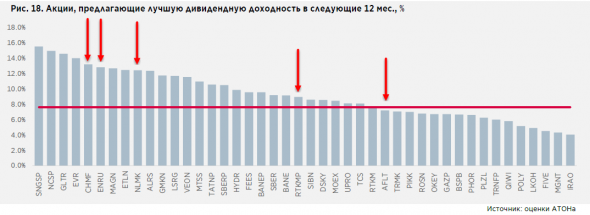

ТОП-10 дивидендных историй 2019 года по версии Атона (Таблица)

- 28 января 2019, 14:32

- |

На смартлабе тоже есть таблица дивиденды и прогнозы по ним на 2019 год

Там у нас есть табличка с топ выплаченных по итогам последних 12 мес дивидендов.

Так вот как ни странно, куча компаний из этого списка не попали в топ Атона.

Какие есть версии, почему?

А вот где потеряшки:

Как я понял, Атон вообще исключил из прогноза региональные сети MRKV, MRKP, LSNGP.

Мечел тоже видимо не покрывают)

+ странно почему ЛСРа нет в списке топов

Возможно, эта важная информация сэкономит кому-то жизнь. Это важно знать!

- 27 января 2019, 20:55

- |

Здоровье — моя ценность №1. Здоровье поважнее денег, трейдинга и инвестиций. Надеюсь вы это понимаете и разделяете. Хочу рассказать, с какими профессиональными проблемами могут столкнуться трейдеры.

Реально, я пишу, потому что думаю, что мой рассказ может кому-то жизнь продлит.

Значит есть такая тема — шейный остеохондроз. Сначала не заметен. Потом летят годы, десятилетия. У кого-то просто болит голова, у кого-то бах и ишемическая атака, у кого-то инсультик, ну и для начала человек инвалид, ну а потом труп.

Мой отец умер в 39 лет от чего-то такого. Никогда не занимался спортом.

Знаю трейдера у которого инсульт случился примерно в 32.

Мой научный руководитель пережил инсульт где-то лет в 45. Стал малоподвижен. Второй инсульт его добил. Я тогда много думал — почему его накрыло?

Какова механика этих историй? Я могу ошибаться, мой взгляд очень дилетантский. Поэтому очень приближенно:

(p.s. описан один из сценариев приводящий к инсульту, это не значит что описана основная причина инсульта, которая как правила состоит в заболеваниях сосудов и формировании тромбов)

стресс создает статическое напряжение в мышцах шеи.

мышцы каменеют и перестают работать, нарушается кровообращение.

- из-за этого повреждаются межпозвоночные хрящевые ткани (остеохондроз)

голова со временем как будто вжимается в шею

при этом мышцы перестают поддерживать позвонок

позвонок начинает гулять, идет защемление нервов, нерв воспаляется, возникает боль, что не повернуть головой

есть большой риск смещения позвонка во сне, т.к. мышцы во сне вообще перестают поддерживать позвонки, и они гуляют еще больше.

а во время сна голова тянет в одну сторону, тело — в другую, нагрузка возрастает

если позвонок не дай бог смещается, он может пережать позвоночную артерию, давлешка растет, в мозг не поступает кислород, и все, пиндец.

Так, мою бабушку второй инсульт накрыл как раз тогда, когда она встала с кровати среди бела дня. Фух, у нее большое кровоизлияние в мозгу, но она жива, ей 80 и она даже нормально соображает!

Так вот, что надо делать, чтобы этого не произошло?

(опять таки, пока неполный и дилетантский взгляд)

вы в зоне риска если вы

испытываете стресс — перестаньте торговать

у вас сидячая работа — работайте стоя, либо делайте перерывы))

делайте зарядку для шеи (есть специальная лайтовая гимнастика)

регулярно ходите в бассейн и плавайте кролем

регулярно делайте массаж шеи, особенно перед сном

- выберите правильную подушку!

- обязательно проконсультируйтесь с врачом!

Если вам >30 лет, можете сделать МРТшку, чтобы оценить, насколько все запущено.

Если вам есть что сказать по этому поводу, дополняйте мой дилетантский взгляд на вопрос в комментариях.

p.s. лично у меня на данный момент во сне немеют нижние пальцы правой руки. Это означает что у меня во сне происходит сдавливание позвонком корешкового нерва.

ОБВАЛ

- 23 января 2019, 23:01

- |

В последние пару лет слежу только за долларом, РТС и нефтью.

Сейчас назревает спорный момент: куда стрельнет?

Считаю, что будет глубокое погружение в РТС. Честно говоря ожидал это событие сразу же после нового года, и по расчетам хотел загружать дэпо на выкуп всего и вся где-то с середины февраля. Сроки сдвигаются на месяц-полтора.Рост будет! Да еще какой! С бодуна скидывал бакс 3-его числа, но набрал его заново на отметках 66,3 и 66,5. Поза очень большая и ооочень сильно давит… Смотрится доллар на данный момент слабовато конечно и при пробое 65.8 скину все и отойду передохну...

Обратите внимание, что наш долг не выкупили полностью при последнем его размещении сегодня МинФином. Плохой признак.

Ожидания от переговоров с Абэ были бОльшими...

Падению сильно будет способствовать нефть. Ставим вторую ногу в районе 50. При пробое 50 около 40-42...

Все будет также быстро, как и 25 декабря...

На данный момент многое говорит об обратном. Еще раз повторяю, что могу очень сильно ошибаться

Книга, которая научит торговать грамотно

- 23 января 2019, 18:59

- |

Книга “Биржевые маги” является первой книгой в серии “Маги рынка”. Всего в этой серии 5 книг:

- Биржевые маги (1989 год)

- Новые маги рынка (1991 год)

- Маги фондового рынка (2001 год)

- Волшебники рынка хедж-фонда (2012 год)

- Маленькая книга волшебников рынка (2014 год)

Как часто бывает, первая книга серии оказалась, на мой взгляд, самой удачной и интересной. Мне повезло, что именно эта книга была одной из первых, которую я прочитал о рынке. Именно благодаря ней, я понял, что лучшие акции остаются лучшими, а аутсайдеры так и остаются аутсайдерами.

Книга “Биржевые маги” представляет из себя набор интервью с выдающими трейдерами. Автор задает им простые вопросы, примерно такие же, какие могли бы задать и мы с вами, и получает ответы, которые для читателя представляют большой интерес.

Трейдерам, у которых берет интервью Джек Швагер, не нужно ничего никому доказывать. Эти люди заработали многомиллионные состояния торговлей на рынке. Поэтому советы, которые они дают, могут очень пригодиться начинающим и не только начинающим трейдерам.

( Читать дальше )

- комментировать

- 11.2К |

- Комментарии ( 24 )

Рубль снова готовится к сильному движению

- 22 января 2019, 17:37

- |

Рубль продолжает торговаться у нижней части расширяющегося треугольника. Выход из этого треугольника может дать существенный импульс в сторону пробития и, похоже, начало сильного движения не за горами. Например, самые значимые консолидации по данной паре едва ли длятся дольше 80 торговых сессий. В частности, боковик прошлого лета просуществовал 79 дней, после чего последовал существенный рост (график ниже).

Также стоит отметить, что в ближайшее время нас ждет сразу 3 важных заседания: это заседание Банка Японии (23 января), ЕЦБ (24 января) и ФРС (30 января). А также форум в Давосе, который начнется завтра. Любое из них может стать триггером к сильному движению. Сейчас это либо возвращение к 68, либо поход на 63.8. Сам в схожих случаях использую такие опционные стратегии, как бабочка.

Не является индивидуальной рекомендацией и может не соответствовать вашему риск профилю.

Много интересного и полезного, а также некоторые сделки по фьючерсам и опционам RI, SI и BR в моем телеграмме (@OptionsWorld)

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал