SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера егорка

Мнение по SRZ3 (фьючерсу на акции Сбербанка).

- 28 ноября 2013, 11:55

- |

Есть ощущение, что в данном фьючерсе достаточно скоро будет хорошее движение, безоткатное, трендовое с широкодиапазонными днями — тренд похожий на безоткатное падение фьючерса на Сбербанк в авгусе или безоткатный рост в начале мая, такой как бывает на множестве маржинколлов.

Достаточно долго фьючерс удерживают в диапазоне 10200-10700 пунктов и каждый раз границы этого широкого диапазона жёстко защищаются, да ещё и большая часть проторговки находится в середине диапазона — в зоне 10300-10500 цена торгуется наибольшее количество времени, по этим уровням производится наибольший объём сделок, возможно набираются хорошие объёмы.

Рынок с 8-9 октября вошёл в этот диапазон 10200-10700 и удерживает его до сих пор — почти два месяца. При этом как таковая трендовая компонента во фьючерсе практически «умерла». В этом диапазоне даже не наблюдается устойчивого микротренда от нижней границы к верхней — рынок не может без коррекции пройти от низа к верху или наоборот.

( Читать дальше )

Достаточно долго фьючерс удерживают в диапазоне 10200-10700 пунктов и каждый раз границы этого широкого диапазона жёстко защищаются, да ещё и большая часть проторговки находится в середине диапазона — в зоне 10300-10500 цена торгуется наибольшее количество времени, по этим уровням производится наибольший объём сделок, возможно набираются хорошие объёмы.

Рынок с 8-9 октября вошёл в этот диапазон 10200-10700 и удерживает его до сих пор — почти два месяца. При этом как таковая трендовая компонента во фьючерсе практически «умерла». В этом диапазоне даже не наблюдается устойчивого микротренда от нижней границы к верхней — рынок не может без коррекции пройти от низа к верху или наоборот.

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 14 )

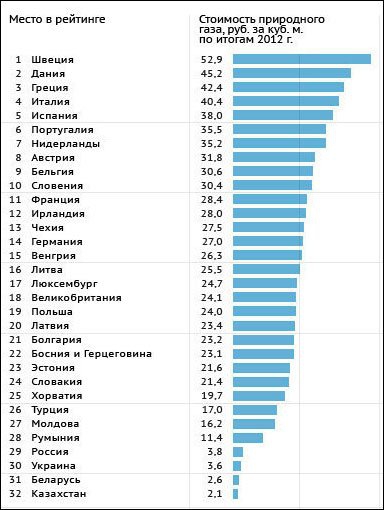

Цены на газ и электроэнергию в Европе и в России

- 28 ноября 2013, 04:00

- |

Цены на газ и электроэнергию в Европе и в России

РИА Новости составили рейтинг стран по ценам на газ и электроэнергию для населения по данным Евростата и статистических органов некоторых бывших республик СССР. А я добавил еще два:

- Сколько тысяч кубометров газа можно купить на одну среднюю месячную зарплату

- Сколько киловатт-часов электроэнергии можно купить на одну среднюю месячную зарплату

Разумеется, цены на ЖКХ для бывших советских республик — это во многом политика, а не экономика. Взято отсюда. Таблица ниже составлена на основании данных, взятых отсюда же.

( Читать дальше )

SI. Почти-почти Вульф

- 27 ноября 2013, 19:46

- |

До «5» пока немного не дошли.

Пока писал — заметил что я не один такой:

smart-lab.ru/blog/153060.php

Пока писал — заметил что я не один такой:

smart-lab.ru/blog/153060.php

Принципы торговли на Скользящих средних

- 27 ноября 2013, 18:24

- |

КАКИЕ СКОЛЬЗЯЩИЕ СРЕДНИЕ ИСПОЛЬЗУЕТЕ ВЫ???

Ниже приводится 15 принципов, которые МОЖНО использовать при торговле на Скользящих средних:

1. 20-дневная Скользящая средняя обычно отмечает краткосрочный тренд, 50-дневная Скользящая средняя — среднесрочный тренд, а 200-дневная Скользящая средняя является показателем долгосрочного рыночного тренда.

2. Эти три Скользящие средние представляют собой естественные границы для ценовых коррекций. Два аргумента говорят в пользу этих значений: Первое, они опредеяют уровни, где снятие прибыли и принятие потерь должно ослабеть после сильного ценового движения. Во вторых, их общее признание побуждает рыночных игроков совершать самореализацию этой стратегии всякий раз, когда цена приближается к этим уровням.

3. Скользящие средние подают ложные сигналы во время боковой торговли, потому что они являются индикаторами, следующими за трендом, которые измеряют восходящий или нисходящий импульс. Они теряют свою эффективность на рынках показывающих слабое или отсутствующее движение цен.

( Читать дальше )

Ниже приводится 15 принципов, которые МОЖНО использовать при торговле на Скользящих средних:

1. 20-дневная Скользящая средняя обычно отмечает краткосрочный тренд, 50-дневная Скользящая средняя — среднесрочный тренд, а 200-дневная Скользящая средняя является показателем долгосрочного рыночного тренда.

2. Эти три Скользящие средние представляют собой естественные границы для ценовых коррекций. Два аргумента говорят в пользу этих значений: Первое, они опредеяют уровни, где снятие прибыли и принятие потерь должно ослабеть после сильного ценового движения. Во вторых, их общее признание побуждает рыночных игроков совершать самореализацию этой стратегии всякий раз, когда цена приближается к этим уровням.

3. Скользящие средние подают ложные сигналы во время боковой торговли, потому что они являются индикаторами, следующими за трендом, которые измеряют восходящий или нисходящий импульс. Они теряют свою эффективность на рынках показывающих слабое или отсутствующее движение цен.

( Читать дальше )

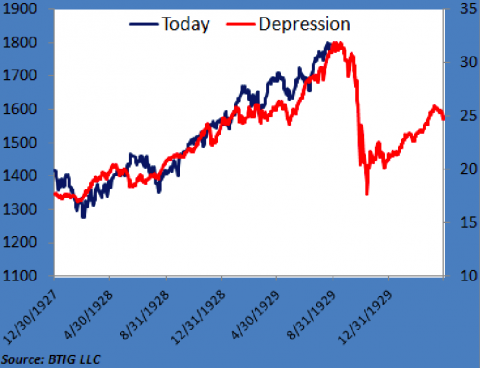

S&P500 взгляд на 1929 г.

- 26 ноября 2013, 14:56

- |

Среди трейдеров сейчас передается любопытный график анализа рынка. Корреляция конечно же не означает одинаковую причину. Но данный график в то же время предполагает, что мы находимся на том же пути, что и во время краха 1929. «Не принимая это близко к сердцу – график достаточно легко накладывается» — говорит автор анализа Ден Гринхауз. Это напоминает нам, что даже если все считают, что сейчас наблюдается всплеск активности участников рынков, графики еще указывают, что это не скоро изменится.

( Читать дальше )

S&P 500 без графиков, только мысли.

- 17 ноября 2013, 23:51

- |

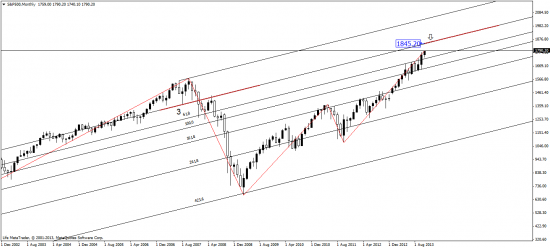

Прошлый мой блог был посвещен подведению промежуточных результатов и постановке новой цели 1892 в марте 2014 года.

Но мы должны с вами понимать, что без коррекций это невозможно.

В настоящий момент назревает коррекция пунктов на 100.

Откуда она пойдет и когада зададимся мы вопросом. Возможно с текущих уровней, а возможно и нет.

Я полагаю, что индекс и фьючерс могут попробовать отметку 1800+ на вкус, что бы помнить ее и манить в будущем.

Это может быть отметка 1814-16 пунктов.

Однаком стоит ометить, что в пятницу на закрытии прошли 2 объемных 15 минутных свечи, особенно та что была крайней после закрытия рынка, она была очень красной :) и объем был 98 тыс. возможно был открыт шорт.

( Читать дальше )

Но мы должны с вами понимать, что без коррекций это невозможно.

В настоящий момент назревает коррекция пунктов на 100.

Откуда она пойдет и когада зададимся мы вопросом. Возможно с текущих уровней, а возможно и нет.

Я полагаю, что индекс и фьючерс могут попробовать отметку 1800+ на вкус, что бы помнить ее и манить в будущем.

Это может быть отметка 1814-16 пунктов.

Однаком стоит ометить, что в пятницу на закрытии прошли 2 объемных 15 минутных свечи, особенно та что была крайней после закрытия рынка, она была очень красной :) и объем был 98 тыс. возможно был открыт шорт.

( Читать дальше )

Методика анализа отчетов COT

- 17 ноября 2013, 14:44

- |

Длительное наблюдение за различными биржевыми рынками (валютным, товарным, фондовым и даже немного долговым) и параллельный анализ отчетов COT, в конце концов, привели меня к однозначному выводу: на рынке нет такой группы участников, которая всегда, заблаговременно, занимает правильные позиции. Даже опытные участника рынка ошибаются в прогнозировании будущих цен. Как следствие этого наблюдения, приходится признать очевидную истину: биржевой рынок — система многофакторная.

Тем не менее, мной были замечены закономерности, которые легли в основу методики и весьма логично вписываются в общую структуру рынка.

Постулаты, лежащие в основе методики:

1. Биржевой рынок перераспределяет денежные средства (прибыль быков на растущем рынке равна убытку медведей).

2. Биржевой рынок — система антагонистическая. Прибыль крупных участников биржевой торговли, в долгосрочном плане, формируется, большей частью, из убытков более мелких участников (Акулы рынка поедают мелкую рыбёшку).

3. Мелкие участники биржевой торговли слабо информированы о реальной ситуации на рынке и чаще теряют деньги.

4. Крупные трейдеры являются наиболее информированными и дальновидными участниками биржевой торговли.

Методика анализа проста:

1. Занимая сторону крупных участников, вы чаще окажетесь правыми, чем понесете убыток.

2. Имеет значение разница между суммарными лонговыми и шортовыми позициями крупных участников, так называемая, нетто-позиция (Reportable Positions — колонка Total). Чем больше эта разница (в %), тем более сильное движение можно ожидать на рынке.

3. Чтобы понять, как меняется настрой крупных участников, для удобства, будет вестись история данного показателя за последний квартал.

P.S.

1. Т.к. суммарные позиции крупных трейдеров (Reportable Positions — колонка Total) противоположны позициям мелких (Nonreportable Positions), то, по сути, действует принцип: посмотри, что ожидают от рынка мелкие трейдеры и сделай наоборот!

2. Данная информация относится к категории фундаментальных данных и может быть полезна при среднесрочной торговле и инвестировании.

3. Для принятия решений при краткосрочной торговле, настоятельно рекомендуется, информацию из отчетов COT, дополнять техническим анализом.

4. Приветствуется конструктивная критика и альтернативное мышление.

В дальнейшем, при разборе новых отчетов, основной акцент будет сделан на данной методике.

Успешной торговли!

Взгляд на РИ

- 16 ноября 2013, 21:49

- |

Возможно кто-то помнит, а если нет то я напомню о моём Плане по Ри для кукловода smart-lab.ru/blog/tradesignals/142353.php

так вот, на данный момент уже всем ясно что план не удался )) Надеюсь если кто кроме меня в него поверил не сильно поплатился депозитом. Лично у меня была просадка до — 40% по депо из-за упёртости и очередного тильта.

Ну что было то было, а теперь приступим к написанию следущего сценария по Ри для кукловода.… шучу) Сценария не будет. Просто опишу текущую ситуацию как я её вижу. На что буду обращать внимание в дальнейшем.

( Читать дальше )

так вот, на данный момент уже всем ясно что план не удался )) Надеюсь если кто кроме меня в него поверил не сильно поплатился депозитом. Лично у меня была просадка до — 40% по депо из-за упёртости и очередного тильта.

Ну что было то было, а теперь приступим к написанию следущего сценария по Ри для кукловода.… шучу) Сценария не будет. Просто опишу текущую ситуацию как я её вижу. На что буду обращать внимание в дальнейшем.

( Читать дальше )

Иллюзия аналогий, или прогностическая ценность: Shanghai Composite vs Nikkei

- 15 ноября 2013, 10:43

- |

Относительная динамика различных взаимосвязанных рынков и инструментов всегда представляла определённые прогностические ценности. «Игра на отставании», бывает, даёт существенные преимущества как в прогностическом плане, так и непосредственно в торговом. Зачастую, когда один из взаимосвязанных активов вырывается вперёд, а второй отстаёт, это представляет определённые торговые возможности, основанные на идее того, что отстающий актив со временем начнёт подтягиваться к опережающему.

Однако, не стоит исключать из внимания и тот факт, что в основе отставания одного актива относительно другого всегда лежат определённые объективные причины. И если эти причины не изменятся, то всё может остаться без изменений.

Сейчас наблюдается такая картина, когда фондовые рынки развитых страх растут, обновляя свои исторические максимумы. Рост наблюдается также и на определённом количестве развивающихся рынков. Но есть и отстающие — это Россия и Китай (причём, Китай — в большей степени).

( Читать дальше )

Однако, не стоит исключать из внимания и тот факт, что в основе отставания одного актива относительно другого всегда лежат определённые объективные причины. И если эти причины не изменятся, то всё может остаться без изменений.

Сейчас наблюдается такая картина, когда фондовые рынки развитых страх растут, обновляя свои исторические максимумы. Рост наблюдается также и на определённом количестве развивающихся рынков. Но есть и отстающие — это Россия и Китай (причём, Китай — в большей степени).

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал