Избранное трейдера Дмитрий Думин

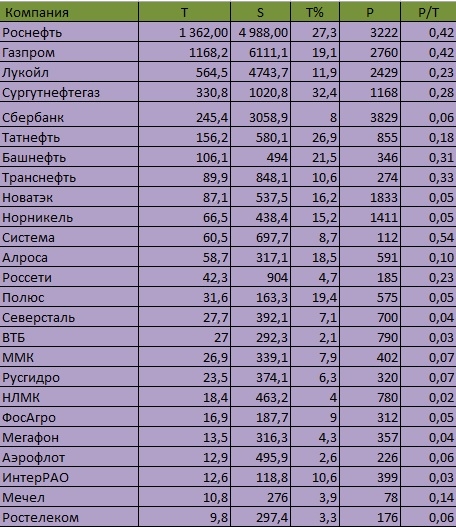

Крупнейшие налогоплательщики России

- 15 августа 2017, 18:17

- |

T- сумма выплаченных налогов за вычетом социальных налогов и НДФЛ, млрд. руб.

S — выручка, млрд. руб.

T%- налоговая нагрузка, %

P — рыночная капитализация

С большим отрывом впереди Роснефть и Газпром, затем Транснефть. Я не учитывал доли владения государством и дивиденды.

За 2 года государство отбивает владение Роснефтью и Газпромом.

Кстати, если сравнить Газпром и Новатэк, то Новатэк платит относительно меньше налогов. Чем не повод их увеличить.

- комментировать

- 636 | ★3

- Комментарии ( 8 )

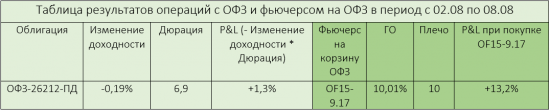

Аукцион ОФЗ - вестник судьбы длинных госбондов

- 09 августа 2017, 16:43

- |

Сегодня Минфин разместил очередные ОФЗ: ОФЗ 26222 (7 лет) и ОФЗ 26221 (16 лет) в объеме 25 млрд руб. и 15 млрд руб. соответственно. В последние дни наблюдается коррекция длинных доходностей вверх, так что высокий спрос на размещаемые гособлигации может сдержать этот рост. В свою очередь, доходности коротких госбондов снижаются из-за сохраняющего избытка ликвидности у банков. В итоге кривая доходности ОФЗ стремится к нормальному виду на текущей неделе, но данный процесс может замедлиться по итогам сегодняшних аукционов.

Новости о накаливании ситуации между КНДР и США сократили риск-аппетит многих инвесторов, отправляя их в «тихие гавани» типа американских бондов и золота. Эскалация конфликта может отпугнуть некоторых инвесторов от вложения в развивающиеся рынки. Такое развитие ситуации способно поднять «длинный» хвост кривой доходности ОФЗ, в котором сидит значительная часть нерезидентов. Накалённые отношения между КНДР и США могут потянуть курс

( Читать дальше )

Нищеотдых на Хайнане по 5* (с картинками)

- 03 августа 2017, 10:56

- |

Началось все, конечно же, с Турции. Старшего своего (ему уже 30 лет) я катал в конце 90-х в Анталию. Уже тогда я понял прелести оллинклюзива, десятков салатов на ужин, звона цикад ночью и воплей аниматоров днем. Особой любви с Турцией у нас не получилось, и, когда старший вырос, я перестал там тюленить. Потом несколько лет я отдыхал экскурсионно (Европа, Крайний Север), а не тюленингом. Но вот появился средний сын, (потом появился и младший), и я стал сторонником греческих островов. Десяток лет назад было здорово: апарты с кухней у моря, рыба и осьминоги у рыбаков, фета в салате и свежие овощи… Но Греция свалилась в кризис, апарты стали заполняться какими-то невменяемыми норвегами, шумными немцами и пьяными англичанами. Добило меня в прошлом году то, что стало невозможно купить свежую рыбу и морепродукты. Рыбный рынок, к которому я привык, выкорчевали. Очевидно, что это сделали не греки, а еврокомиссары, за что я их отдельно ненавижу. А в местном кафе на набережной подали блюдо из кальмара — из замороженного! Я не сноб, но на отдыхе я привык готовить сам и отлично знаю разницу между свежими и размороженными морепродуктами. В общем, в середине июля мы ломанулись на Хайнань.

( Читать дальше )

Дивиденды2017.Прощайте и здравствуйте снова:))

- 30 июля 2017, 17:41

- |

Большой дивидендный сезон 2017 закончился. Прошли все отсечки и до 14.08.2017 будут выплачены все утвержденные акционерами компаний дивиденды.

Конечно, полноводная дивидендная река обмелеет, но не иссякнет совсем. СД эмитентов начали обьявлять промежуточные дивиденды за 6 месяцев 2017 года.

Совет директоров "Северстали" рекомендовал внеочередному общему собранию акционеров компании утвердить дивиденды по результатам первого полугодия 2017 года в размере 22 рублей 28 копеек на одну акцию.

Предложенная дата закрытия реестра акционеров для получения дивидендов — 26 сентября 2017 года.

Внеочередное собрание акционеров «Северстали», на котором будет рассмотрен вопрос о дивидендах, назначено на 15 сентября 2017 года, закрытие реестра — 21 августа 2017 года.

Совет директоров Магнит рекомендовал дивиденды по итогам 1 п/г 2017 г. в размере 115,51 руб/ао

ВОСА — 31 августа

Закрытие реестра для ВОСА — 7 августа

Закрытие реестра под дивиденды — 15 сентября 2017 года

( Читать дальше )

Общественное сознание и квантовая физика

- 16 июля 2017, 17:14

- |

( Читать дальше )

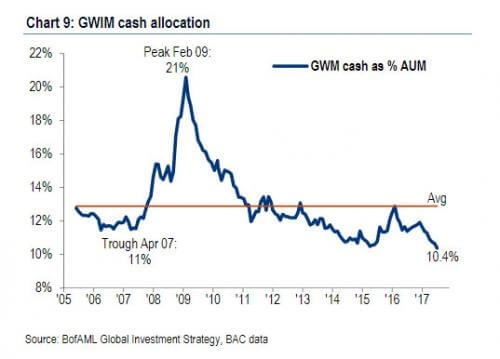

Назревает что-то глобальное, несколько графиков с ZH

- 16 июля 2017, 12:02

- |

В этой статье на ZeroHedge выложили несколько довольно любопытных графиков, описывающих текущие процессы на рынках. Во-первых, количество спекулятивных коротких позиций по индексному фонду SPY (SPDR S&P 500) достигло рекордного минимума с 2007 года. Никто не хочет играть в короткую:

Во-вторых, как важное следствие из первого факта, индекс волатильности американского рынка VIX находится на минимумах с 1993 года с текущим значением 9,68 против 9,48 на закрытии 24 декабря 1993.

( Читать дальше )

Наивным отечественным инвесторам и трейдерам посвящается.

- 12 июля 2017, 13:29

- |

когда лень долго объяснять наивным спекулянтам что да как в реале - дайте им ссылку на этот пост, вот СУТЬ:

"

Американцы опережали своих европейских современников не только по части пренебрежения к законам; во время схватки они жертвовали джентльменской рапирой ради более подобающего хулиганам кастета. Примером может служить борьба за контроль над железной дорогой Олбани-Саскуэханна, ключевым звеном системы, обладать которой желали аристократичный Морган и Джим Фиск. Один конец полотна находился в руках Моргана, в то время как другой был оплотом Фиска. Их конфликт был разрешен так: каждый сел в паровоз на своем конце дороги и направил его, словно на огромном игрушечном железнодорожном полотне, в сторону соперника. Даже после столкновения проигравший (Фиск) не сдался, а ушел с высоко поднятой головой: отдирая от земли рельсы и круша строительное оборудование.

( Читать дальше )

Куда вкладывают крупные инвесторы?

- 10 июля 2017, 13:09

- |

В связи с этим сейчас появилась мода на еврооблигации (евробонды) в долларах, которые как раз таки могут давать фиксированную доходность 5-12% годовых. Однако данная доходность достигается зачастую при использовании кредитного плеча 1:1 или 2:1. Т.е. когда под залог купленных облигаций берется кредит на покупку таких же облигаций. На мой взгляд, это опасное мероприятие, и инвесторы часто недооценивают риски таких вложений.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал