Избранное трейдера Дмитрий Думин

Продажа волатильности, оптимальная позиция

- 31 мая 2015, 21:49

- |

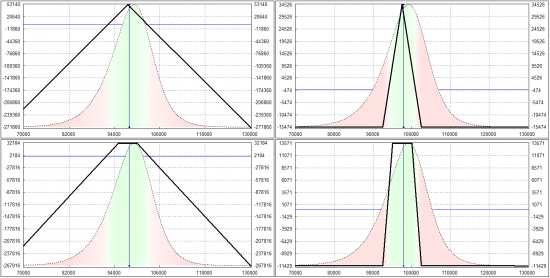

При продаже волатильности возникает вопрос — какую позицию лучше всего открыть? Можно продать просто стрэддл на центральном страйке. Но есть ведь много других вариантов. Предлагаю анализ-сравнение различных позиций и поиск лучшей. Анализ сделан на основе распределения вероятностей, где будет БА на экспирацию.

Рассмотрим сначала четыре стандартных варианта: шорт стрэддл, шорт стрэнгл, лонг бабочка и лонг кондор.

Для анализа будем использовать два распределения:

- Распределение P — отражает наше мнение о том, где будет БА на экспу.

- Распределение Q — отражает текущее суммарное мнение рынка о том, где будет БА на экспирацию (если посчитать справедливые цены опционов по Q, то все они будут находиться примерно между текущими бид-асками в стаканах на всех страйках выбранной серии).

( Читать дальше )

- комментировать

- 808 | ★37

- Комментарии ( 61 )

Альтернативный расчет стоимости опционов 2. Формула сферического опциона в вакууме

- 24 апреля 2015, 12:06

- |

В прошлых статьях (smart-lab.ru/blog/248456.php, smart-lab.ru/blog/250544.php ). Я пытался написать альтернативную формулу для расчета цен опционов. Но взятая из существующего научного арсенала формула, для проверки гипотезы оказалась не совсем корректна, и даже после подгонки как-то не внушала доверия. Поэтому пришлось делать всё самому с самого начала и придумать свою теорию «распространения взаимодействия», на основе которой и рассчитывать цены опционов.

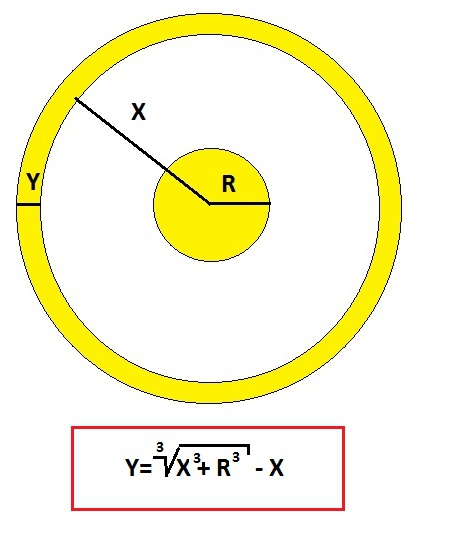

И так, возьмем, к примеру гравитацию (потому как, никто не знает что это такое, а следовательно придирок к мелочам будет меньше). Пусть у нас есть некая точка, оказывающая на окружающий мир гравитационное воздействие. Представим это воздействие а виде шара радиусом R, где сила воздействия равна R. ( для опционов это W – цена опциона на деньгах):

Теперь представим, что шар начинает расширятся, с образованием в центре пустоты, и превращается в некую сферу. Общая сила воздействия (энергия заключенная в R ) остается постоянной. И объем начального шара равен объему оболочки сферы толщиной

( Читать дальше )

Без цензуры, лапши и розовых очков. Тестирование стратегии Питера Линча в руках российских инвесторов.

- 04 апреля 2015, 16:36

- |

Добрый день, уважаемая публика.

ПРЕДИСЛОВИЕ

По роду моей деятельности я с определенной периодичностью изучаю новые книги, печатные статьи, публикации на форумах и пр. в области экономики, финансов, инвестиций и т.п. Не так давно прочитал книгу Питера Линча «Переиграть Волл Стрит». Причина, по которой я обратил внимание на эту книгу, достаточно простая. В последние время я замечал ссылки на нее как в других печатных изданиях (написанных американскими авторами), так и от людей делающих определенные шаги в направлении инвестирования в акции на российском фондовом рынке.

Приведу яркий и увлекательный пример. В Рунете есть некий сайт usdup.ру, на котором можно наблюдать, как любители волнового анализа используют известную теорию Элиота. Не так давно (около полугода назад) главрук сайта alexastrader увлекся фундаментальным анализом и начал пропагандировать Питэра Линча и его книгу «Переиграть Волл Стрит». Под впечатлением от этой книги он активно ее советовал всем, кто читал форум на сайте. Стало любопытно, и я решил понаблюдать за происходящим, а также ознакомиться с книгой.

Для начала я хочу поделиться впечатлениями от прочтения работы Линча с широкой публикой.

НАИБОЛЕЕ ЯРКИЕ ВПЕЧАТЛЕНИЯ ОТ ПРОЧЕТНИЯ В ВИДЕ 10-ТИ ТЕЗИСОВ О КНИГЕ

( Читать дальше )

Как заработать на опционах «без риска»*.

- 06 марта 2015, 14:04

- |

- При наличии актива. Продажа опциона Call на актив. Если актив не вырос выше цены страйк, то получаем дополнительную прибыль. Например Газпром 6 лет «пилит» и все это время можно было продавать опционы получая доп.прибыль, на которую докупать акций. При сценарии бурного роста, который бывает раз в «100 лет» с Газпромом, сократится количество акций в портфеле.

- При желании купить актив, но дешевле чем он торгуется сейчас. Продажа опциона Put. Если цена актива упадет ниже цены страйк, то получаем желанный актив по нужной цене, но дешевле на полученную от продажи опциона премию. Опять тот-же Газпром, который «пилит»… при снижении цены и возникновении желания купить актив – продаем Put на него. Если цена актива не пойдет ниже цены страйк опциона, то получаем компенсацию в виде премии за проданный опцион.

- Если в долларе высокая волатильность. Делим сумму на две части, половину несем в валютный вклад, вторую на срочный рынок. Продаем Call и Put опционы на доллар/рубль. При росте доллара радуемся, что заработали в рублях, при падении доллара, радуемся, что заработали в долларах. При снижении волатильности, и «флете» по доллару заработали и в рублях и в долларах банковскую ставку.

- При наличии желания инвестировать в рынок акций с ограниченным риском, и нежелании кормить управляющую компанию. 90% средств на банковский депозит, а оставшиеся 10% делим на 4 части и каждый квартал покупаем опцион Call на индекс. Через год, если индекс вырастет, будет плюс, если нет, то «при своих».

- ….

В общем, с помощью опционов можно реализовать различные торговые идеи, при этом риск будет не больше, чем при покупке акций.

*С известным и ограниченным риском.

Направленная торговля опционами

- 24 февраля 2015, 02:34

- |

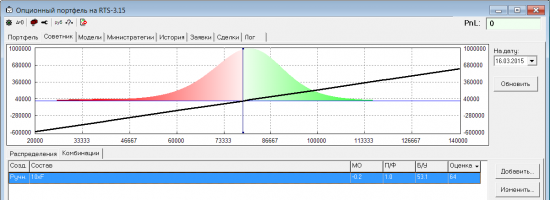

Предлагаю обсудить одну идею направленной торговли опционами. Прочитал о ней в книге «Опционы. Системный подход к инвестициям. С. Израилевич, В. Цудикман» (спасибо Стасу за наводку) и загорелся попробовать. Слегка доработал, частично реализовал и хотел бы поделиться промежуточными результатами. Буду рад любой критике, новым идеям и т.д.

Суть идеи в том, чтобы по распределению вероятностей оценивать различные опционные позиции и выбирать лучшие из них. Для иллюстрации рассмотрим позицию «голый фьючерс» на основе рыночного распределения:

Вот какие показатели можно рассчитать по распределению:

- Матожидание PnL (МО) — среднее PnL всех возможных исходов считается как интеграл произведения платежной ф-ции на экспу на функцию плотности

( Читать дальше )

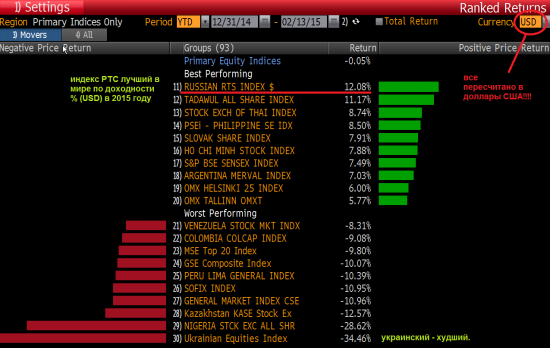

индекс РТС - лучший в 2015 среди всех

- 13 февраля 2015, 16:03

- |

При этом все продолжают соревноваться в прогнозах на тему глубины падения ВВП России в 2015 году… Удивительно? Как так рынок растет при якобы полной ж@пе в экономике?

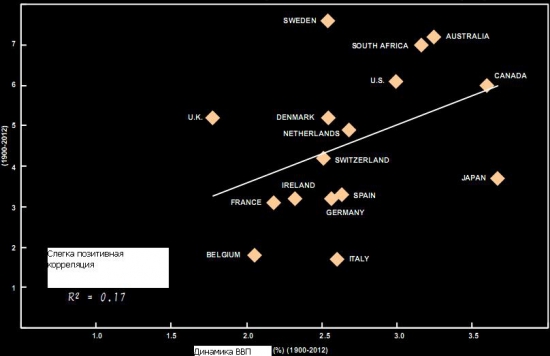

Endeavour очень хороший пример на эту тему приводил (см.второй график). Нет практически никакой зависимости между динамикой ВВП и поведением рынка. На графике показана зависимость поведения рынка акций от динамики и темпов роста ВВП по данным собранным с 1900 (!!!!) года.

( Читать дальше )

Фантомы системной торговли, Антихрупкость и опционы

- 11 января 2015, 15:32

- |

Трэйдеры часто пишут, что им не хватает дисциплины следовать своей торговой системе. Казалось бы, в чем проблема? Сейчас каждый может взять одну из роботизированных платформ и автоматизировать на ней свою систему. Все, вопрос с дисциплиной решен? Или нет?

Я опционный трейдер и никогда ничем кроме опционов не торговал. Как так получилось? А дело в том, что еще до опционов я занимался математическим моделированием цифровой электроники. Когда решил торговать, то привычно начал с моделирования, так что без системы я тоже никогда не торговал.

Скажу больше, любой опционный трейдер — системный. Даже тот трейдер, которому кажется, что он торгует хаотично и интутивно на самом деле выбирает определенную систему торговли. Когда вы выбираете один из 4-х типов контрактов (+СALL -СALL +PUT -PUT) и страйк, вы уже в торговой системе. Вы уже выбрали определенный сценарий и скакать как на фьюче у вас уже не получится. С этого момента я уже могу промоделировать ваше поведение. А уж если вы дэльта-хеджер, то вы без сомнений системный трейдер.

Скажу больше, любой опционный трейдер — системный. Даже тот трейдер, которому кажется, что он торгует хаотично и интутивно на самом деле выбирает определенную систему торговли. Когда вы выбираете один из 4-х типов контрактов (+СALL -СALL +PUT -PUT) и страйк, вы уже в торговой системе. Вы уже выбрали определенный сценарий и скакать как на фьюче у вас уже не получится. С этого момента я уже могу промоделировать ваше поведение. А уж если вы дэльта-хеджер, то вы без сомнений системный трейдер.

( Читать дальше )

ЗАКЛЮЧЕНИЕ

- 01 декабря 2014, 16:32

- |

ЗАКЛЮЧЕНИЕ

Математический расчет прибыли.

Брокерская нагрузка на депозит при 2 сделках в день.

Рассчитываем при комиссии брокера 0,01% и биржи 0,01%.

(2*0,02)*2(вход и выход, это одна сделка) = 0,08% в день.

25 торговых дней *0,08 =2% в мес.

Всего у вас….50 сделок в мес.

24% в год брокерская нагрузка на депозит.

Если прибыль 102 руб. (за акцию) — 100 (руб. за акцию) = 2 р. Это 2% за одну сделку.

60 таких сделок … Это 120% годовых. Минус нагрузка, это почти 100% годовых прибыли.

Но, нагрузка то, рассчитана, аж на 600 сделок в год.

Потому, берем 120 сделок в год.

По 1% прибыли. Как начальную базу расчета….и все равно в запасе аж 480 сделок…которые нужно совершить, чтобы попасть в норму сделок, на которые совершен расчет. Это в 4 раза больше, чем у нас есть.

Поэтому, чтобы получить 600 сделок, которые дадут 120% прибыли, нам нужно

600 сделок и каждая дает прибыль 0,2%.

Или 300 сделок по 0,4%… тогда нагрузка сократиться в два раза до 12% и мы получим…свои 108% годовых.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал