Избранное трейдера Дмитрий Думин

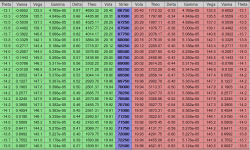

Собаки Доу.

- 21 декабря 2015, 22:49

- |

«Мне просто повезло в этом мире. Шанс родиться в США составлял для меня один к пятидесяти. Выйдя из материнского лона в США, а не в любой другой стране, где у меня было бы гораздо меньше возможностей, я выиграл в лотерею.» (Уоррен Баффетт)

Про «регулярно повышающие дивиденды» я писал ранее в Дивидендных аристократах и Дивидендных чемпионах, а сегодня тема моего поста – это акции с максимальной дивидендной доходностью (хотя большинство из них входят и в число «регулярно повышающих дивиденды»).

Для меня актуален вопрос по формированию портфеля американских акций на Санкт-Петербургской бирже. В первую очередь посмотрю на известных "собак Доу". Скоро новые покупки.

Инвестиционная идея построения портфеля на «дивидендных акциях» (акциях компаний, стабильно выплачивающих дивиденды) не нова. Дивидендные выплаты интересны профессиональным игрокам рынка (инвестиционным компаниям), частным инвесторам, аналитическим агентствам и исследователям.

( Читать дальше )

- комментировать

- 2К | ★11

- Комментарии ( 9 )

Опционы для переростков (рассуждения и ссылки)

- 20 декабря 2015, 17:35

- |

Тяжело с функциями работать, знаю. Но надо. Что бы было интересно, я открою вам один маленький Граальчик. Это происходит постоянно на рынке и вы можете стабильно на этом зарабатывать. Вам надо взять 70 тыс рублей и купить 1000 долларов США (на бирже, естественно, курс который будет) в тот же момент вам надо продать фьючерс на 1000 долларов США. У вас получится спред и на момент экспирации вам вернут ваши рубли плюс этот спред. (порядка рубля на бакс или 10-9% годовых). Как вы понимаете, волшебства тут нет. Это просто стоимость денег за которые вы купили баксы. Но они тоже определяются функциями с двумя параметрами, ценой и временем. С опционами параметров больше, но общая идея та же. Будет день, и мы его знаем, когда опцион превратится или в деньги или в ноль.

Изучая материалы, которые в интернете, по торговле на бирже, я вижу две принципиальные школы. Первая. Курсы и лекции на тему «Как выграть в лотерейный билет». Вторая. «Как вложить деньги, что бы получить прибыль». Ответ на первый вопрос несложен. Надо чаще покупать билеты. Нужна система выбора цифр. Нужен опыт. Вот вам пример: http://fortuna-plan.ru/luck/oni-vyigrali-v-lotereyu-milliony/. А вот готовые методики: elhow.ru/razvlechenija/hobbi/azartnye-igry/kak-vyigrat-v-lotereju Как видите, это не просто, а очень просто. Было бы интересно посетить вебенары. Так они есть. И даже есть гуру, которые, за скромную плату, расскажут вам про системы и распределения случайностей. Было бы интересно послушать водопроводчика из Айовы, как выиграть 7 лямов баксов. Он мог бы ездить по разным странам и рассказывать. Ведь он настоящий гуру. Это очень захватывающий бизнес. Вообще, наблюдать за горящим огнем, водопадом очень приятно. Броуновское движение всегда завораживает. Можно часами наблюдать за тиковым графиком РИ. Мечтать о дальних странах, представлять золотые слитки, пачки баксов. Можно купить опцион колл за 10 баксов, как лотерейный билет и ждать свои 7 миллионов. И это правильно, потому что второй способ противнее.

( Читать дальше )

Пробой на опционах ( часть 3) "фиксация части прибыли"

- 08 декабря 2015, 12:47

- |

Для тех кто первый раз читает мой блог, 2 декабря на ожидании пробоя было приобретено на 100 000 рублей 69 декабрьских колов об этом можно прочитать здесь . Начальная цель данной конструкции показать преимущество опционной торговли по сравнению с фьючерсной в разрезе риск доходность. Наш лозунг был такой «вложи рубль и получи три» и желательно с минимальным риском, одним словом идеальная картинка )) Как происходило это на практике описано здесь и здесь .

Как я писал рание сам находился в стратегии опционно агрессивная , вчера вечером стал ее закрывать так как достигли первоначальных целей. А по опросу на смартлабе решил оставить чисто в экспериментальных целях позицию агрессивная

( Читать дальше )

ПРОДОЛЖЕНИЕ ЭКСПЕРИМЕНТА. 5% за 12 дней на опционах RI. День 2-5. Депозит 1.000.000 рублей.

- 07 декабря 2015, 20:57

- |

Продолжаю очередной публичный «эксперимент» по торговле опционами с целью от 5% за 12 дней.

Вот начало, описание и первый день: http://smart-lab.ru/blog/294742.php

Вот итоги и результаты первого «эксперимента» (текущий — второй): http://smart-lab.ru/blog/199125.php

День 2 (4 декабря).

На рынке все прошло по прогнозу. ОПЕК не стал сокращать квот, RI рванул вниз, а волатильность резко подскочила.

( Читать дальше )

Опционы в качестве стопов направленных интрадейных позиций. Практика применения.

- 05 декабря 2015, 19:02

- |

Идею заимствовал у Дмитрия Новикова, топик http://smart-lab.ru/blog/286594.php

Сидеть и наблюдать за своими основными позициями просто так скучно, хотелось себя чем-нибудь развлечь. Вот и решил опробовать данную стратегию. В качестве базового актива (БА) были выбраны фьючерсы на Газпром и Сбер., чтобы не путались пробные позиции с основными, где инструменты RI и SI.

Вкратце стратегия такая: если хотите зашортить БА, то продаете, естественно, фьючерс, покупаете кол в деньгах или около и продаете дальний пут. Зачем, читайте первоисточник.

Возникает естественный вопрос, а не проще ли купить пут? Конечно проще, но с позицией, состоящей из купленного пута, вы ничего не сможете сделать хорошего, если БА начнет расти.

Пут быстренько обесценится, к тому же, тетта будет против него.

Как раз самая моя первая позиция по шорту Газпрома, открытая 23.11.2015 на весьма символическом объеме в 10 контрактов, это наглядно и продемонстрировала. БА начал бурно расти и позиция стала приносить убыток, который я решил не фиксировать окончательно, а попытался побороться. Хорошо выросли колы, которые и были откуплены с профитом. На следующий день была оставлена позиция из 10 проданных путов и 10 проданных фьючерсов, которая в совокупности представляла из себя позицию из проданных «голых» колов. Расчет был на то, что БА несколько отскочит, а проданные путы отдадут тетту и убыток будет несколько меньше. И то ли расчет был верный, то ли просто повезло, ведь 24.11.2015 был сбит наш бомбардировщик, рынок начал снижаться и позиция была тут же закрыта с прибылью (см. ниже).

( Читать дальше )

Реально профитная тема...

- 03 декабря 2015, 23:51

- |

Последние несколько месяцев был забит новыми направлениями в своем развитии. По мере своего роста, каждому интрадей трейдеру постепенно приходится переходить на все более профессиональный уровень управления капиталом. Это в большинстве случаев означает, что трейдер должен учится портфельному управлению большим капиталом, который и вынуждает трейдера изучать нечто новое… По мере приближения данного события в своей жизни, пришлось глубоко вникать во все тонкости этого нового мира.

В прошедший сезон отчетов сидел трейдил рядом с знакомым фанд-менеджером из New-York`a. Впитывал так сказать всеми фибрами каждое действие этого человека. Фонд не очень большой, поэтому именно в сезон отчетов присутствует много свинга. А так в среднем позы держат до 2-3-х лет. Удалось постичь некоторые невероятные вещи. К примеру было большим открытием, что свинговый портфель можно формировать в сезон отчетов специально из отчетных бумаг ровно за день до выхода отчета в этих бумагах ( и так каждый день). Специально чтобы забирать гэпы. Да и вообще необычно смотреть как в отдельных трейдах профиты измеряются сотнями десятками и сотнями К. То что смерть для ритейла — самый хороший профит профессиональных управляющих… Так что ловить гэпы и определять их направление как оказалось таки можно. Познакомился с некоторой литературой переворачивающей мозг на изнанку ). В общем много пользы было за последнее время.

( Читать дальше )

ПУБЛИЧНЫЙ ЭКСПЕРИМЕНТ #2: можно ли зарабатывать на опционах FORTS 5% за 12 дней (~10% за месяц, ~100% за год) ? Депозит 1.000.000 рублей

- 03 декабря 2015, 19:26

- |

Всем доброго дня.

В конце декабря предстоит внести последний платеж по рассрочке, деньги уже сняты из банка. Так почему бы не прокрутить их на FORTS до ближайшей экспирации 15 декабря? Прошлый «эксперимент» прошел удачно, а в целом за последние 3 года я 9 месяцев торговал опционами по данному принципу с неплохим результатом.

О методе и принципах цитирую себя же из первого эксперимента:

Цитата

Всех интересует: как с этими жуткими плечами и текущей волатильностью можно стабильно торговать и в один чудесный день не потерять депо целиком.

На это я много раз отвечал: «Подумайте о грамотной продаже опционов. Как минимум это хорошая замена банковским вкладам с доходностью от 30% в год, при контролируемых рисках».

Можно ли продажу опционов считать надежным и безопасным способом заработка? Конечно же, нет. Многие знают историю Гнома, и другие похожие истории, а кто-то успел всё опробовать на себе.

Очевидно, если вы начнете продавать ближние к страйку опционы, либо станете на всё ГО ежемесячно держать 110000е путы и судорожно скрещивать пальцы, то такая стратегия ничего хорошего в долгосроке не принесет. В то же время, и доходность в таком случае может быть гораздо выше 10% в месяц, но надолго ли...

( Читать дальше )

Илья Коровин: Хочу привести бинарные опционы на Московскую Биржу

- 03 декабря 2015, 17:31

- |

Пробой на опционах ( часть 2)

- 03 декабря 2015, 13:42

- |

вчера купили 69 декабрьских колов на 100 000 рублей

о причинах покупки писал (ссылка)

цель данной покупки обогнать доходность по фьючерсу и достичь лучшей риск/доходности

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал