Избранное трейдера Дмитрий Думин

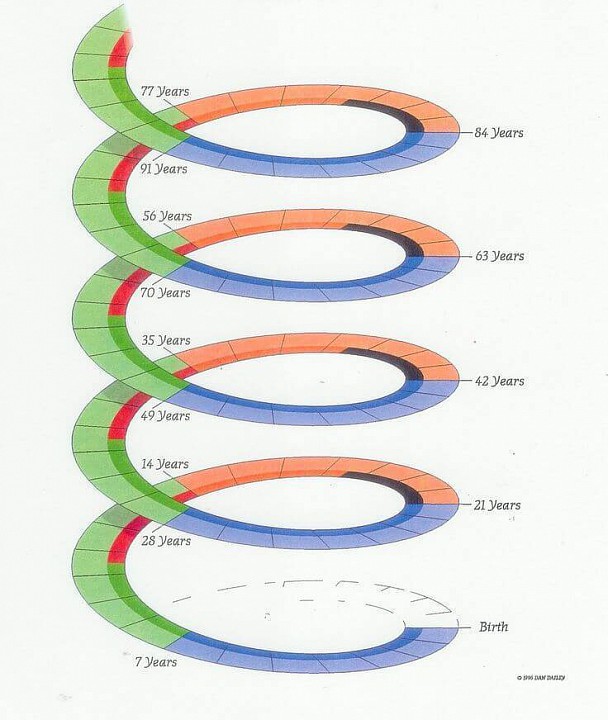

Семилетние циклы жизни человека

- 03 июля 2016, 23:04

- |

Сильная связь с матерью. Горизонтальное познание мира. Создание чувств. Запах матери, молоко матери, голос матери, тепло матери, поцелуи матери являются первыми ощущениями. Период, как правило, заканчивается вылуплением из защитного кокона материнской любви и открытием более или менее холодного остального мира.

От 7 до 14 лет

Сильная связь с отцом. Вертикальное познание мира. Создание личности. Отец становится новым исключительным партнером, союзником в открытии мира вне семейного кокона. Отец расширяет защитный семейный кокон. Отец становится ориентиром. Мать была любима, отец должен быть обожаем.

От 14 до 21 года

Бунт против общества. Познание материи. Создание интеллекта. Это кризис подросткового возраста. Появляется желание изменить мир и разрушить существующие структуры. Молодежь нападает на семейный кокон, затем на общество в целом. Подростка соблазняет все, что «восстает», — громкая музыка, романтические отношения, стремление к независимости, бегство, связь с маргинальными группами молодежи, анархистские ценности, систематическое отрицание старых ценностей. Период завершается выходом из семейного кокона.

( Читать дальше )

- комментировать

- 430 | ★52

- Комментарии ( 19 )

Очень важная книга для полного осознания - Эмоциональный интеллект

- 01 июля 2016, 00:50

- |

Итак, книга важна для всех, кто существует в социуме. Особенно она важна для всех родителей. Там содержится такая информация, которую вы больше нигде не увидите. Книга вообще многое объясняет в плане того, как родители влияют на социальную ориентированность ребенка. Например, простой факт: у нервных вспыльчивых родителей скорее всего будут расти такие же дети, потому что в первые годы жизни дети «срисовывают» модель поведения и скорее всего, будут также себя вести со своими детьми. Лично мне было интересно переосмыслить книгу с учетом того, как воспитывался я, как воспитывались мои родители и т.п. Конечно нашим предкам бы не помешало почитать и хорошенько усвоить эту книжку=) Ну а коль скоро машины времени нет, читать и усваивать материал и применять его на практике придется нам.

Главная идея в воспитании по Гоулману, я бы сказал, — это необходимость проявлять небезраличие к эмоциям, которые переживает малыш. Относится к ним с вниманием, да и вообще, надо опутать ребенка любовью в любой ситуации. Даже когда ребенок орёт, хочется ему двинуть, наорать в ответ — мы этого делать никак не должны. Это испортит его характер во взрослой жизни и сделает его менее уравновешенным.

Книга особенно важна не только родителям, но и руководителям. Потому что от того, как они ведут себя с подчиненными, сильно зависит атмосфера в коллективе.

( Читать дальше )

Трейдинг. Аллюзия.

- 16 июня 2016, 01:11

- |

Собирался развёрнуто и цветисто изложить неизгладимое впечатление, произведённое этим фильмом, но решил, что Искусство (с большой буквы) обязано производить своё впечатление, и и порождать свои чувства в каждом конкретном получателе...

Так что просто оставлю эту ссылку здесь: http://www.kinopoisk.ru/film/232785/

Господин Никто (2009).

(Рекомендую авторскую версию — длительность 02:35:36)

Суть всего фильма только одна — сделать, наконец, выбор!

Точно как в трейдинге. Даже если ты кристально чётко видишь будущие веяния — почитайте Кречетова — это ещё полдела. Надо уметь этим воспользоваться для извлечения прибыли!

(Я, кстати, так не умею — видеть. Кречетову — респект!)

Сегодня же заметил интересную особенность — каждая следующая квартальная (да и месячная) экспирация — проще предыдущей. По крайней мере, сравнивая с тремя годами назад — я просто — как говорила Марла Сингер - «скользю...»))))

Единственное, что остаётся неизменным — выходной после экспирации!

А т.к. пятница — в делах, то и четыре выходных...

Приятного просмотра, и осмысливания. Рекомендую!

Как научиться не верить Карлу Икану

- 09 июня 2016, 12:44

- |

Сергей Голубицкий рассуждает об известном инвесторе Карле Икане и о том, а можно ли вообще слушать советы подобных специалистов?

( Читать дальше )

Антикризис с Тимофеем Мартыновым. 07.06.2016

- 07 июня 2016, 12:39

- |

Темы выпуска:

- простые Рецепты для России

- ответы на вопросы

- на меня подали в арбитражный суд

- Кудрин назвал 3 риска для России

- 5 шагов от Вячеслава Иноземцева

- подмосковье ожидает коллапс

- немного про возобновляемую энергетику

( Читать дальше )

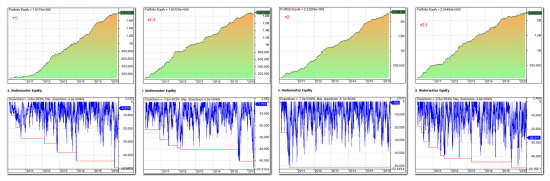

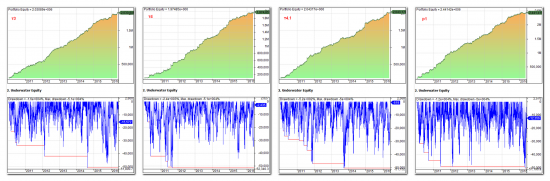

Ревизия торговых систем

- 06 июня 2016, 12:29

- |

Все системы торгуют в режиме он-лайн, только риски там поменьше будут. А на другом счете я допускаю макс просадку в ~50 тыр на каждую ТС.

Итак, большинство систем обновили свой хай по эквити, что очень радует в такое непростое время!

Условные обозначения: Т — трендовая тс, Р — реверсная тс.

( Читать дальше )

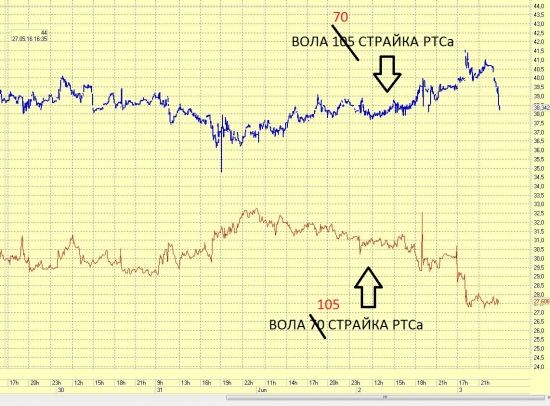

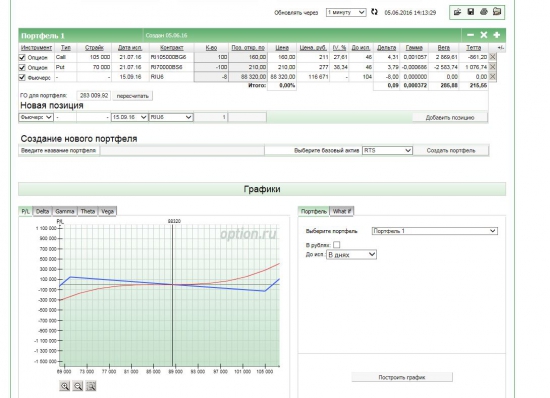

Очередной спред на волатильности

- 05 июня 2016, 14:24

- |

В общем, что получается смотрите,

И модель портфеля

Управление позой, оставим на потом.

График спреда на 5мин, внизу который:

( Читать дальше )

Инвест.план Олега Клоченка до конца года: "рынок в текущем диапазоне очень дешев"

- 25 мая 2016, 11:54

- |

- В следующем году продолжится продажа облигаций в пользу акций

- Доля акций будет доведена до 70% портфеля.

- 2 сценария: 800пп и 2500 пп по ММВБ

- 2 сценарий: доля акций будет увеличена до 90%, список акций к покупке будет изменен.

- До конца 2016 докупаться имеющимися в портфеле акциями

- Особое внимание: Газпром, ФСК, ГМК Норникель, Россети пр., МОЭСК, НКНХ пр., ВСМПО Ависма, ЛСР, Ростелеком пр., Система, ПРОТЕК, Фосагро, Русагро

- 5 основных эмитентов, на них приходится 40% портфеля, 20-25% остальные акции

- Облигации до конца года распродать, оставить только с плав. купоном

- рынок в текущем диапазоне очень дешев, до выхода из диапазона цена покупки не имеет значения

- ВСМПО: поверил в то, что менеджмент развивает и будет развивать эту корпорацию

- Система: Полюбил после расставания с Башнефтью за сельхозпроекты...

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал