Избранное трейдера Дмитрий Думин

Как торговать понимание стоимости денег.

- 20 ноября 2016, 19:07

- |

( Читать дальше )

- комментировать

- 43 | ★14

- Комментарии ( 41 )

Элвис, EV/EBITDA и фундаментальный анализ.

- 03 ноября 2016, 10:50

- |

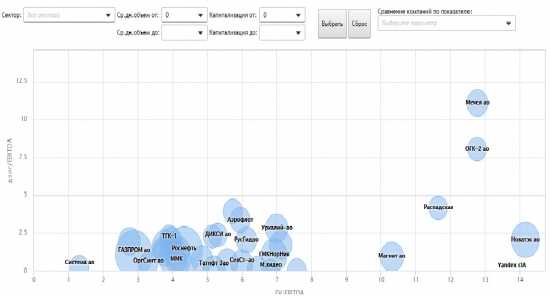

Элвис на конференции показал красивые слайды, а Тимофей сделал такие же графики на смартлабе. Видел что Тимофея просили в комментариях объяснить как пользоваться этими его

красивыми графиками с кружочками. Не уверен что он объяснит, поэтому написал этот пост.

Чистая прибыль

+ Расходы по налогу на прибыль

– Возмещённый налог на прибыль

(+ Чрезвычайные расходы)

(– Чрезвычайные доходы)

+ Проценты уплаченные

– Проценты полученные

= EBIT

+ Амортизационные отчисления по материальным и нематериальным активам

– Переоценка активов

= EBITDA

История создания.

Чтобы понять экономический смысл коэффициента EV/EBITDA нужно вернуться в 80-е годы прошлого столетия. Именно тогда появился на Уолл-стрит суперкрутой мужик Генри Кравиц.

Он фактически создал Leveraged Buyouts (LBO) — выкуп с помощью заемного капитала. Это метод, когда вы покупаете целую компанию с помощью займов или кредитов. Обычно это

делалось так, он находил компанию без долгов или с маленьким долгом но при этом с большим денежным потоком. При этом менеджмент плохо распоряжался этим денежным потоком

(примеров у нас полно — Газпром). Собирал пул кредиторов, готовых финансировать сделку. Объявлял выкуп по ценам выше рыночных. А после выкупа замещал большую часть акционерного

капитала долгом и направлял денежный поток на выплаты процентов и самого долга.

( Читать дальше )

Планы на месяц

- 01 ноября 2016, 14:37

- |

Я уверен, что повторение целей, систематизация задач и обратная связь — очень важная часть достижения результатов. Подумайте, может кто-то захочет делать точно так же.

В этом месяце под влиянием этой книги я внес довольно существенные коррективы в свои долгосрочные планы. Если коротко, то я сделал планы более сконцентрированными вокруг смартлаба и более амбициозными. Планирование на 10 лет вперед при помощи линейной экстраполяции текущих параметров и темпов роста может сильно ограничивать мышление и создавать искусственный низкий потолок.

( Читать дальше )

Акции, которые не боятся кризисов. США

- 01 ноября 2016, 10:40

- |

Мы продолжаем серию обзоров о компаниях, которые слабо реагируют на рыночные катаклизмы и устойчиво “делают своё дело”, платя дивиденды и повышая котировки. Сегодня речь пойдет про американские компании.

Ключевой мерой независимости цены акции от общеэкономического климата является коэффициент Beta (β). Он показывает, насколько её цена коррелирует с ценами большинства акций на рынке или с поведением общерыночных фондовых индексов типа S&P 500 или Russell 3000.

Рисковые инвесторы, которые умеют предсказывать поведение рынка, предпочитают волатильные акции с большими β>1. Но для большинства не слишком профессиональных инвесторов удобны активы с β~0, так как из них легко собрать так называемый бета-нейтральный портфель, способный давать стабильный постоянный прирост порядка 10% годовых, не реагируя на кризисы.

В этом обзоре мы расскажем об американских акциях с малыми β. Причём таких, которые не просто независимы от рынка, но показывают стабильный многолетний рост. Мы расскажем об акциях, которые сильнее всего подорожали за 10 лет при соблюдении следующих дополнительных условий.

- Коэффициент Beta (β) лежит в диапазоне от –0.3 до 0.3. Иными словами, котировки компании почти не зависят от общего поведения рынка.

- Капитализация не ниже $300M. Это значит, что компания довольно крупна. В среднем, такие компании надёжнее.

- Коэффициент P/E лежит в диапазоне от 3 до 30. Это значит, что компания не переоценена, она не является пузырём, и на каждый вложенный в неё доллар приходится немалая прибыль. Но при этом, компания и не слишком недооценена (что могло бы говорить о её близости к банкротству).

- Компания выплачивает дивиденды не ниже 3% в год. Поскольку бета-нейтральные портфели обычно интересуют долгосрочных консервативных инвесторов, дивиденды здесь тоже имеют значение.

- Изменение котировок за 5 лет положительно. Это условие позволяет в первом приближении утверждать, что рост котировок стабилен: они выросли и на 10-летнем, и на 5-летнем горизонтах.

( Читать дальше )

Смарт Лаб стал мощной аналитической платформой

- 31 октября 2016, 00:03

- |

За время отпуска случилось. Акции. Это крутизна. Сразу видно, что все вошли в лонги и стали инвесторами. Если бы не этот раздел, то я бы пропустил рост БашНеф за последние два дня. Здесь все самые активные. Этот раздел является опережающим индикатором рынка. Даже, не побоюсь сказать, инсайдерским сайтом.

Алготрейдинг. На конец то стали выкладывать бесплатных роботов для профитной работы. Объяснятся на языке С++. Ну и конечно это самые главные темы. Потому что все хотят запустить робота и ни чего не делать. Правда, роботы забирают деньги себе, суки. Ну не хотят делиться, козлы.

Опционы. Количество опционщиков увеличилось в разы. Еще бы. Тут проводятся конкурсы, тесты и обучения. Даже Альфа ушла с рынка, понимая, что порвут ее как грелку. Все продают волу на RI. Еще бы не продавать. Она уже 20%, а будет 2%. Вот когда она была 45%, то конечно, все покупали.

Forex. Наконец то появился технический анализ. И самое главное: прогнозы. Теперь у меня только одна проблема: Как открыть счет в Альпари? Они ведь резиденты Кипра и резидентам Кипра счета не открывают. Можно только через Альфу и то методом входа в ПАММ Маркидоновой.

( Читать дальше )

Дивиденды2016:Россети АП второй Сургутнефтегаз АП

- 30 октября 2016, 20:56

- |

Прошедшая неделя была исключительно богата на дивидендные новости.

Самое главное: Советы директоров эмитентов начали давать рекомендации по промежуточным дивидендам за 9 месяцев 2016 года

Как обычно, таблица с датами отсечек и дивидендными доходностями по состоянию на закрытие пятницы.

В таблице нет АО Химпром. В отчете эмитента за 6месяцев 2016 года отражено, что 100% АО выкуплены двумя владельцами.

В пятницу вышла новость о том, что дивиденды Газпрома по итогам 2016 года ожидаются в размере 18,8 рубля. Цитирую новость по Рейтер

МОСКВА (Рейтер) — Чистая прибыль российского государственного концерна Газпром в 2016 году может составить 893 миллиарда рублей, из которой российские власти рассчитывают на дивиденды в размере 50 процентов, следует из проекта федерального бюджета на 2017-2019 годы.

Из прибыли Газпрома по международным стандартам финансовой отчетности государство, которому принадлежит 38,4 процента концерна, хочет получить в 2017 году дивиденды в размере 171,3 миллиарда рублей. По расчетам Рейтер, это соответствует около 18,8 рубля на одну акцию.

( Читать дальше )

Универсальный торговый метод: что следует знать про таймфрейм (обещанный пост Ивана Чурилова)

- 23 октября 2016, 20:34

- |

Напомню, что когда я увидел видео с конференции в Екатеринбурге, где Андрей Беритц рассказывает про торговлю на таймфрейме внутри минуты, я был настолько удивлен и не согласен, что предложил написать свой взгляд на таймфреймы, если будет достаточный интерес. Лайков было много, и я выполняю обещанное, правда, не через видео, а текстом.

Начну с того, что для спекулянтов не выработаны еще даже простейшие теоретические понятия. Универсальный торговый метод восполняет этот пробел, но многие пока не понимают важности «теории практики», все сразу торопятся торговать, хотя надо сначала понять, кто вы и что вы будете делать на рынке.

Отдельный дисклеймер: унимет разрабатывает правила безопасной торговли только для торговли на коротких торговых периодах (до месяца), и только голубыми фишками. Этот подход дает возможность торговать на большие суммы с очень высокой доходностью.Дивидендный трейдинг, агрессивный трейдинг в глубоких эшелонах, фортс-торговлю мы не рассматриваем совсем.

( Читать дальше )

Стоимостное инвестирование для начинающих.

- 23 октября 2016, 13:55

- |

Что же такое стоимостное инвестирование? Его смысл проще всего объяснил Уоррен Баффет. СИ — это покупка доллара стоимости по цене 50 центов. Методика всегда одна и та же. Вы определяете справедливую стоимость актива и покупаете, когда цена существенно ниже этой стоимости. Разница между стоимостью и ценой называется запасом прочности или маржей безопасности. Чем он больше, тем ниже риск и выше потенциальная доходность. Дальше начинаются различия. Например способов оценки справедливой стоимости воз и маленькая тележка. Классическое СИ от Грэма опирается на оценку по материальным активам, а Баффет и его последователи на дисконтирование денежных потоков. Многие применяют и то и другое в зависимости от ситуации.

Основателем СИ (как и вообще фундаментального анализа ценных бумаг) считается Бенджамин Грэм. Кроме него выдающимися стоимостными инвесторами являются: Уоррен Баффет, Уильям Руан, Ирвинг Кан, Чарльз Брандес, Уолтер Шлосс, Чарли Мангер, Марио Габелли, Пол Сонькин, Лоуренс Тиш, Майкл Прайс, Макс Гейне, Сет Кларман, Джон Темплтон, Майкл Ларсон, Мартин Уитмен, Джоэль Гринблатт, Шарль де Воль, Жан-Мари Эвельярд, Кристофер Браун, Питер Кондил, Мейсон Хокинс, Уитни Тилсон, Мониш Пабри, Ли Лу, Гай Спир, Том Гайнер, Майкл Бэрри и многие другие.

( Читать дальше )

Элвис Марламов: практика агрессивных инвестиций 24.09.16

- 21 октября 2016, 11:46

- |

Презентация: https://goo.gl/SILFgF

Выступление на 22 конференции смартлаба:

http://confa.smart-lab.ru/20160924

Каленкович про оптимальные риски в трейдинге. 4 года спустя

- 20 октября 2016, 11:22

- |

Предыдущее его легендарное выступление на нашей конфе было в 2012 году:

https://youtu.be/4IVx83T4wsE

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал