SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера Тимофей Мартынов

5-ый месяц в профессиональном трейдинге. Разбор полётов.

- 01 августа 2013, 11:15

- |

Всем привет, дорогие смарт-лабовцы!

Вот и закончился Июль, а это значит, что прошли еще два месяца торговли в плюс...

Вот мои предыдущие публикации:

1. Обращение к трейдерам.

2. Первые ласточки. Продолжение.

В прошлый раз (ссылка) я публиковал результаты своей торговли за апрель и май. И сегодня я хотел бы вновь подвести итоги за июнь и июль, плюс параллельно поговорить немного о психологических проблемах, с которыми может столкнуться как начинающий, так и опытный трейдер, который стремится к более высоким результатам.

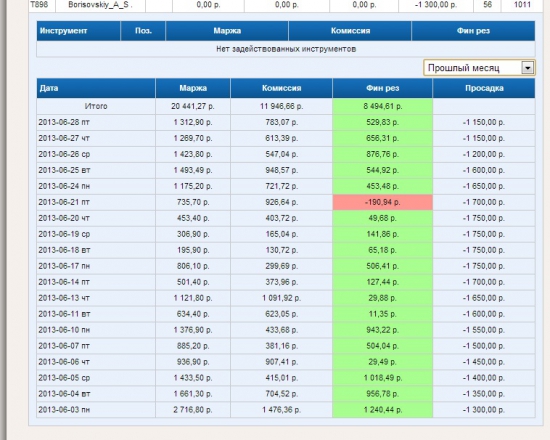

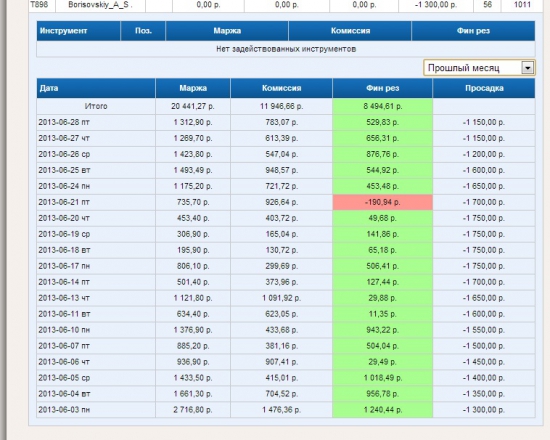

Июнь

Сделав промежуточные выводы после майских торгов, что не стоит обращать внимание на финансовый результат от сделки, а надо уделять внимание и усилия только на правильные, обоснованные точки входа, с обязательным сохранением соотношения риск/прибыль не менее 1/4, я с особым энтузиазмом ринулся в бой. Но не тут то было. Я планировал выйти, с учетом прошлой динамики, на уровень 20 000 — 30 000р. в месяц. Для этого мне необходимо было увеличить торговые объемы примерно в 1,5 — 2 раза. И вот что в итоге получилось:

( Читать дальше )

Вот и закончился Июль, а это значит, что прошли еще два месяца торговли в плюс...

Вот мои предыдущие публикации:

1. Обращение к трейдерам.

2. Первые ласточки. Продолжение.

В прошлый раз (ссылка) я публиковал результаты своей торговли за апрель и май. И сегодня я хотел бы вновь подвести итоги за июнь и июль, плюс параллельно поговорить немного о психологических проблемах, с которыми может столкнуться как начинающий, так и опытный трейдер, который стремится к более высоким результатам.

Июнь

Сделав промежуточные выводы после майских торгов, что не стоит обращать внимание на финансовый результат от сделки, а надо уделять внимание и усилия только на правильные, обоснованные точки входа, с обязательным сохранением соотношения риск/прибыль не менее 1/4, я с особым энтузиазмом ринулся в бой. Но не тут то было. Я планировал выйти, с учетом прошлой динамики, на уровень 20 000 — 30 000р. в месяц. Для этого мне необходимо было увеличить торговые объемы примерно в 1,5 — 2 раза. И вот что в итоге получилось:

( Читать дальше )

- комментировать

- ★11

- Комментарии ( 79 )

Передышка.

- 01 августа 2013, 10:38

- |

Доброе утро!

Вчерашний день ничего нового и хорошего не принес в глобальном раскладе ухудшения мировой экономики.

Даже великий катала Бен Шалом Бернанке израсходывал, похоже все возможные способы сдавать нужные только своим хозяевам карты, отмеченные шулерским крапом! Да и последним это уже может и не нужно. Голдманам, которые после серии вербальных интервенций своего талантливого вертолетчика, скорее всего закрывают длинные позиции(если не сейчас то об кого позже это можно сделать?), теперь пора начинать думать как бы передохнуть и понаблюдать за дикими визгами огромного рогатого стада горе-инвесторов, которые наслушавшись сладких усыпляющих песен, вскоре будут драться за место в очереди к кнопке sell !

По рынку. Как писал в предыдущих блогах надо было проявить повышенное внимание при подходе к зоне 130-132. Вчера после 17 часов на приближении к 131 по Ri начали закрывать часть коротких позиций. Последние выставленные лимитки были исполнены по цене 131. Правда не до конца) Ждали после выступления Бернанке традиционный вынос и дождались! Пока на рынке возможна передышка, возможно отскочим в район 134 ( будем продавать), а может и подберемся снизу к зоне 135-136. Хотя не факт! Вообщем чуть позже будет видно. На сегодняшнее утро остаемся в шортах на 7% капитала и будем искать возможность для набора новых коротких позиций. Смотрим на быстро приближающееся будущее негативно. Думаю, стоим на пороге хорошей, возможно даже 10-15% коррекции по S&P и очередного утаптывания в пол нашего и так обескровленного рынка. А пока за июль сделали свои скромные 5%, несмотря на негативное начало месяца...

Как то с утра так трагично написал… а что делать, лучше горькая правда, чем сладкая амерская ложь)

Берегите себя и помните, что все в мире циклично! Удачи!

Вчерашний день ничего нового и хорошего не принес в глобальном раскладе ухудшения мировой экономики.

Даже великий катала Бен Шалом Бернанке израсходывал, похоже все возможные способы сдавать нужные только своим хозяевам карты, отмеченные шулерским крапом! Да и последним это уже может и не нужно. Голдманам, которые после серии вербальных интервенций своего талантливого вертолетчика, скорее всего закрывают длинные позиции(если не сейчас то об кого позже это можно сделать?), теперь пора начинать думать как бы передохнуть и понаблюдать за дикими визгами огромного рогатого стада горе-инвесторов, которые наслушавшись сладких усыпляющих песен, вскоре будут драться за место в очереди к кнопке sell !

По рынку. Как писал в предыдущих блогах надо было проявить повышенное внимание при подходе к зоне 130-132. Вчера после 17 часов на приближении к 131 по Ri начали закрывать часть коротких позиций. Последние выставленные лимитки были исполнены по цене 131. Правда не до конца) Ждали после выступления Бернанке традиционный вынос и дождались! Пока на рынке возможна передышка, возможно отскочим в район 134 ( будем продавать), а может и подберемся снизу к зоне 135-136. Хотя не факт! Вообщем чуть позже будет видно. На сегодняшнее утро остаемся в шортах на 7% капитала и будем искать возможность для набора новых коротких позиций. Смотрим на быстро приближающееся будущее негативно. Думаю, стоим на пороге хорошей, возможно даже 10-15% коррекции по S&P и очередного утаптывания в пол нашего и так обескровленного рынка. А пока за июль сделали свои скромные 5%, несмотря на негативное начало месяца...

Как то с утра так трагично написал… а что делать, лучше горькая правда, чем сладкая амерская ложь)

Берегите себя и помните, что все в мире циклично! Удачи!

Ограниченные и неограниченные осцилляторы

- 01 августа 2013, 10:05

- |

Осциллятор – это индикатор, который двигается то в одном, то в другом направлении между двумя отчетливо различимыми точками. Представьте себе выключатель, который может находиться лишь в одном из двух положений: «Вкл» либо «Выкл». В техническом анализе используются два важных вида осцилляторов, которые служат индикаторами приближающегося разворота тренда. Осцилляторы одного вида называются ограниченными, а второго – неограниченными. Разница между ними заключается в том, что ограниченный осциллятор двигается между двумя отчетливо различимыми точками, как правило, между 0 и 100. Прекрасным примером распространенного ограниченного осциллятора является стохастический индикатор и индикатор относительной силы.

С помощью стохастического осциллятора можно легко определить, когда цены растут или падают вследствие больших объемов покупок или продаж. Осциллятор принимает значения в диапазоне от нуля до ста, и независимо от скорости повышения или снижения курса актива он всегда остается в этих пределах. Как правило, если стохастический осциллятор равен 80 и выше, то это означает, что курс актива завышен, а если – 20 и ниже, то значит, цены занижены. На представленном ниже часовом графике для пары EUR/USD показан типичный стохастический осциллятор. Обратите внимание, что 22мая осциллятор находился на уровне перепроданности (20), после чего тренд развернулся и был восходящим до 23мая, когда осциллятор достиг уровня перекупленности (80), и это говорило о том, что тренд вот-вот снова развернется и цены начнут падать.

Индикатор относительной силы (RSI) – это оценивающий силу движения индикатор, который, как и стохастический осциллятор, изменяется в диапазоне от нуля до ста и указывает на состояние перекупленности или перепроданности актива. Однако в отличие от стохастического осциллятора, ключевыми значениями которого являются 80 и 20, в случае с RSI таковыми служат 70 и 30, указывающие на завышенную или заниженную цену актива вследствие больших объемов покупок или продаж. Синяя стрелка на часовом графике для пары GPB/USD показывает уровень перекупленности незадолго до разворота ценового тренда.

У неограниченных осцилляторов нет ни нижней, ни верхней границы. Они движутся в направлении тренда до тех пор, пока он не закончится. Прекрасный пример неограниченного осциллятора – популярный среди трейдеров индикатор схождения/расхождения скользящих средних (MACD). В основе MACD лежит разность между двумя экспоненциальными скользящими средними, полученными по 9 (быстрое скользящее среднее) и 26 периодам (медленное скользящее среднее). Когда два скользящих средних сходятся, они движутся по направлению к друг другу, если расходятся – по направлению друг от друга. Если скользящее среднее за более короткий период оказывается ниже скользящего среднего за длинный период, то это служит отрицательным торговым сигналом (продавать), и чем сильнее сигнал расходится с медленным скользящим средним, тем сильнее нисходящий тренд.

Если скользящее среднее за более длинный период оказывается выше скользящего среднего за короткий период, то это служит положительным торговым сигналом (покупать), и чем сильнее сигнал расходится с быстрым скользящим средним, тем сильнее восходящий тренд. На представленном выше часовом графике для пары EUR/USD синяя стрелка показывает отрицательное расхождение при усиливающемся нисходящем тренде, а красная стрелка – на положительное расхождение при усиливающемся восходящем тренде. По мере расхождения линий медленного и быстрого скользящего среднего линии гистограммы увеличиваются, указывая на сильный тренд, а по мере того, как линии медленного и быстрого скользящего среднего сходятся, линии гистограммы становятся меньше, что говорит об отсутствии тренда или о приближающемся изменении тренда.

С уважением, Ufxmarkets.com/ru

С помощью стохастического осциллятора можно легко определить, когда цены растут или падают вследствие больших объемов покупок или продаж. Осциллятор принимает значения в диапазоне от нуля до ста, и независимо от скорости повышения или снижения курса актива он всегда остается в этих пределах. Как правило, если стохастический осциллятор равен 80 и выше, то это означает, что курс актива завышен, а если – 20 и ниже, то значит, цены занижены. На представленном ниже часовом графике для пары EUR/USD показан типичный стохастический осциллятор. Обратите внимание, что 22мая осциллятор находился на уровне перепроданности (20), после чего тренд развернулся и был восходящим до 23мая, когда осциллятор достиг уровня перекупленности (80), и это говорило о том, что тренд вот-вот снова развернется и цены начнут падать.

Индикатор относительной силы (RSI) – это оценивающий силу движения индикатор, который, как и стохастический осциллятор, изменяется в диапазоне от нуля до ста и указывает на состояние перекупленности или перепроданности актива. Однако в отличие от стохастического осциллятора, ключевыми значениями которого являются 80 и 20, в случае с RSI таковыми служат 70 и 30, указывающие на завышенную или заниженную цену актива вследствие больших объемов покупок или продаж. Синяя стрелка на часовом графике для пары GPB/USD показывает уровень перекупленности незадолго до разворота ценового тренда.

У неограниченных осцилляторов нет ни нижней, ни верхней границы. Они движутся в направлении тренда до тех пор, пока он не закончится. Прекрасный пример неограниченного осциллятора – популярный среди трейдеров индикатор схождения/расхождения скользящих средних (MACD). В основе MACD лежит разность между двумя экспоненциальными скользящими средними, полученными по 9 (быстрое скользящее среднее) и 26 периодам (медленное скользящее среднее). Когда два скользящих средних сходятся, они движутся по направлению к друг другу, если расходятся – по направлению друг от друга. Если скользящее среднее за более короткий период оказывается ниже скользящего среднего за длинный период, то это служит отрицательным торговым сигналом (продавать), и чем сильнее сигнал расходится с медленным скользящим средним, тем сильнее нисходящий тренд.

Если скользящее среднее за более длинный период оказывается выше скользящего среднего за короткий период, то это служит положительным торговым сигналом (покупать), и чем сильнее сигнал расходится с быстрым скользящим средним, тем сильнее восходящий тренд. На представленном выше часовом графике для пары EUR/USD синяя стрелка показывает отрицательное расхождение при усиливающемся нисходящем тренде, а красная стрелка – на положительное расхождение при усиливающемся восходящем тренде. По мере расхождения линий медленного и быстрого скользящего среднего линии гистограммы увеличиваются, указывая на сильный тренд, а по мере того, как линии медленного и быстрого скользящего среднего сходятся, линии гистограммы становятся меньше, что говорит об отсутствии тренда или о приближающемся изменении тренда.

С уважением, Ufxmarkets.com/ru

Fed Tapering: не сегодня, так завтра

- 31 июля 2013, 18:23

- |

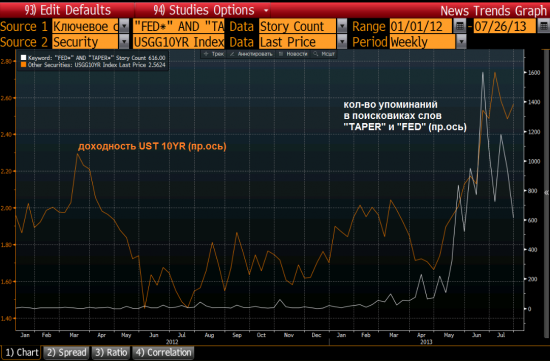

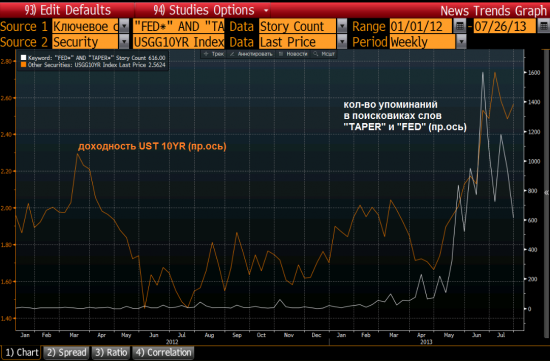

Доходность UST10 vs. упоминания “Fed Tapering”

“Tapering” – это термин, который окончательно вошел в финансовый лексикон 22 мая 2013 года, когда председатель ФРС Бернанке, выступая перед Конгрессом, заявил, что Фед может сократить (taper) программу выкупа активов (QE) в ближайшие месяцы.

Однако первые упоминания сочетания “Fed Taper” начали появляться еще в апреле. Количество упоминаний этой фразы сегодня плотно коррелирует с динамикой доходности 10-летних трежериз – бенчмарка долгового рынка США. Доходность UST10 проделала внушительный путь с 1,6% в мае до 2,6% в июле. И вместе с обновлением новых исторических максимумов по индексу S&P 500 (+18% YTD), активно продвигаемая западными инвестдомами концепция “Great Rotation” теперь в полной мере реализуется.

Источник: Bloomberg

Источник: Bloomberg

Ожидания по Fed Tapering

Согласно опросам Bloomberg с 17 по 22 июля, никто из опрошенных 54 экономистов не ждет сокращения программы QE3 по итогам заседания ФРС 30-31 июля. При этом 50% из опрошенных респондентов считают, что ФРС начнет менять объем QE3 на заседании 17-18 сентября 2013 года, 28% — на заседании 17-18 декабря. При этом экономисты указывают, что ФРС сократит объем выкупа MBS на $10 млрд в месяц с текущих $40 млрд в месяц, трежериз – на $10 млрд в месяц с текущих $45 млрд в месяц.

( Читать дальше )

“Tapering” – это термин, который окончательно вошел в финансовый лексикон 22 мая 2013 года, когда председатель ФРС Бернанке, выступая перед Конгрессом, заявил, что Фед может сократить (taper) программу выкупа активов (QE) в ближайшие месяцы.

Однако первые упоминания сочетания “Fed Taper” начали появляться еще в апреле. Количество упоминаний этой фразы сегодня плотно коррелирует с динамикой доходности 10-летних трежериз – бенчмарка долгового рынка США. Доходность UST10 проделала внушительный путь с 1,6% в мае до 2,6% в июле. И вместе с обновлением новых исторических максимумов по индексу S&P 500 (+18% YTD), активно продвигаемая западными инвестдомами концепция “Great Rotation” теперь в полной мере реализуется.

Источник: Bloomberg

Источник: BloombergОжидания по Fed Tapering

Согласно опросам Bloomberg с 17 по 22 июля, никто из опрошенных 54 экономистов не ждет сокращения программы QE3 по итогам заседания ФРС 30-31 июля. При этом 50% из опрошенных респондентов считают, что ФРС начнет менять объем QE3 на заседании 17-18 сентября 2013 года, 28% — на заседании 17-18 декабря. При этом экономисты указывают, что ФРС сократит объем выкупа MBS на $10 млрд в месяц с текущих $40 млрд в месяц, трежериз – на $10 млрд в месяц с текущих $45 млрд в месяц.

( Читать дальше )

К вопросу о пользе школьного образования для либеральных нытиков

- 31 июля 2013, 17:24

- |

Началось всё отсюда:

smart-lab.ru/blog/133173.php#comment1949680

Казалось бы, ну вынес человек свои опоголические настроения на люди, дал темку для споров — ну отчего бы не обсудить… Но увы, всё понеслось как всегда — полетели оскорбления, аффтар произвел эффектный, но неубедительный маневр, лишив оппонентов права комментировать в топике. Казалось бы — наплевать и забыть. Но… я подумал: может, это не ментальный перекос коры головного мозга, вызванный многолетним слушанием Радио «Эхо Москвы»? Может, человек так искреннен в своей истерике потому, что не знает, как считается сложный процент и конкретно — ежегодные показатели инфляции? Что ж, проведу ликбез.

Итак, вот с чего я начал:

как уже заманали эти вопли армагедоннщиков…

Причем тут Кремль? К чему эти несвязные вопли о неправильно считающейся инфляции? Вы вообще математику в школе изучали?

Для сильно ноющих — у меня на чердаке стоит коробка с чеками и супермаркета… с 2004 года еще. Поскольку термобумага — штука нестойкая, это дело сохранилось плохо… но сохранилось. Кое-что разобрать по «потребительской корзине» можно.

( Читать дальше )

smart-lab.ru/blog/133173.php#comment1949680

Казалось бы, ну вынес человек свои опоголические настроения на люди, дал темку для споров — ну отчего бы не обсудить… Но увы, всё понеслось как всегда — полетели оскорбления, аффтар произвел эффектный, но неубедительный маневр, лишив оппонентов права комментировать в топике. Казалось бы — наплевать и забыть. Но… я подумал: может, это не ментальный перекос коры головного мозга, вызванный многолетним слушанием Радио «Эхо Москвы»? Может, человек так искреннен в своей истерике потому, что не знает, как считается сложный процент и конкретно — ежегодные показатели инфляции? Что ж, проведу ликбез.

Итак, вот с чего я начал:

как уже заманали эти вопли армагедоннщиков…

Причем тут Кремль? К чему эти несвязные вопли о неправильно считающейся инфляции? Вы вообще математику в школе изучали?

Для сильно ноющих — у меня на чердаке стоит коробка с чеками и супермаркета… с 2004 года еще. Поскольку термобумага — штука нестойкая, это дело сохранилось плохо… но сохранилось. Кое-что разобрать по «потребительской корзине» можно.

( Читать дальше )

7,5% годовых в долларах на протяжении 63 лет!

- 31 июля 2013, 17:22

- |

Стратегия простая – стронг лонг с 1950 года:) Спорю, никто из читающих эту статью так не сделал?

Смотрим S&P.

Или по ссылке, там крупнее.

Было всего две проторговки, длиной около 13 лет: 1967-1980 и 2000-2013. В остальное время – растущий тренд с коррекциями. Как не сложно заметить, недавно, 28.03.2013 индекс пробил верхнюю границу 13-летней проторговки. Кроме этого момента подобная ситуация была всего один раз с 1950 года.

( Читать дальше )

Смотрим S&P.

Или по ссылке, там крупнее.

Было всего две проторговки, длиной около 13 лет: 1967-1980 и 2000-2013. В остальное время – растущий тренд с коррекциями. Как не сложно заметить, недавно, 28.03.2013 индекс пробил верхнюю границу 13-летней проторговки. Кроме этого момента подобная ситуация была всего один раз с 1950 года.

( Читать дальше )

Выплывают первые косяки ревизии ВВП США.

- 31 июля 2013, 17:21

- |

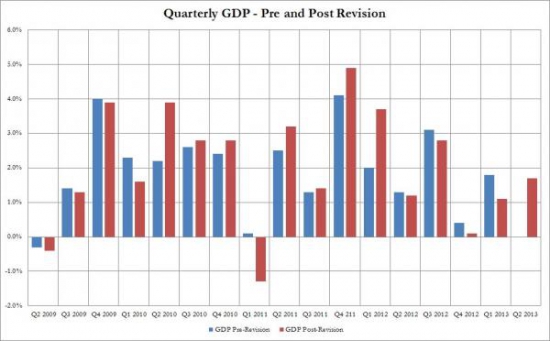

На графике синим цветом — до ревизии, красным — после ревизии.

В 1 кв. 2011 года США были близки к рецессии. Данные за этот квартал были изменены с 0.1 % до — 1.3% (да чего уж там — пустяки дело-то житейское).

Можно ещё отметить, что ревизия ВВП сделана фантастически точно к уровню долга. Что наводит мысли на очевидную вещь: главной целью ревизии было превысить уровень долга, чтобы сохранить интерес к рынку бондов!

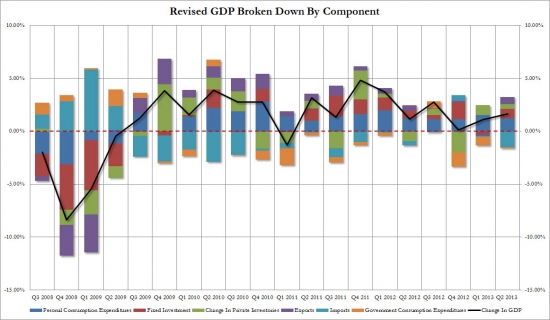

И график покомпонентный.

( Читать дальше )

Когда удав глотает кабана. Результаты Роснефти по МСФО за 1-е полугодие 2013 года

- 30 июля 2013, 23:15

- |

Вчера Роснефть представила финансовые и производственные результаты за 1-е полугодие 2013 года. Хотел написать, что это «новая» Роснефть, но правильней будет сказать, что это апгрейд Роснефти представил отчётность. Сейчас Роснефть мне напоминает удава, проглотившего крупного кабана. Этот удав ещё не успел переварить свою добычу, но по сторонам смотрит «голодным» взглядом: кого бы съесть следующим?

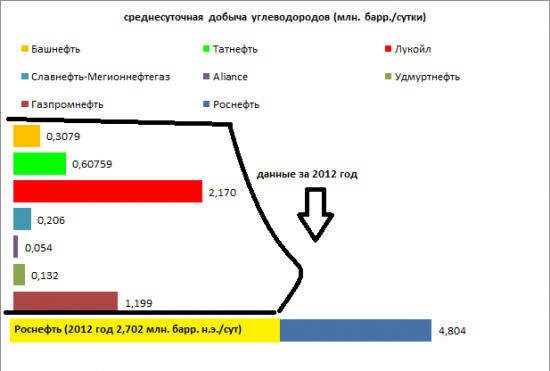

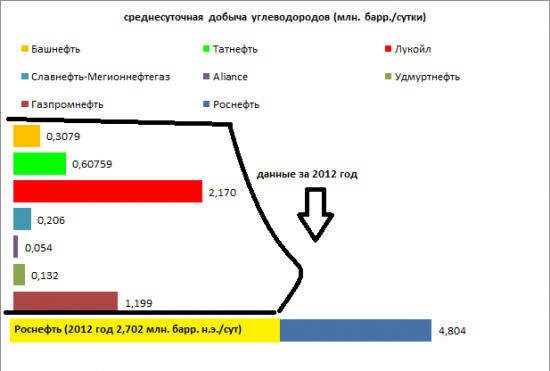

Операционные результаты Рост такого показателя как добыча углеводородов в барр н.э. на 82,8% до 4,804 млн барр. н.э./сут. Среднесуточная добыча нефти рост на 73,5% до 4,183 барр. н.э./сут. На ниже приведённой диаграмме два состояния Роснефти, до поглощения и после поглощения

Рисунок среднесуточная добыча углеводородов (млн барр н.э./сутки) сравнение среди НК

( Читать дальше )

Операционные результаты Рост такого показателя как добыча углеводородов в барр н.э. на 82,8% до 4,804 млн барр. н.э./сут. Среднесуточная добыча нефти рост на 73,5% до 4,183 барр. н.э./сут. На ниже приведённой диаграмме два состояния Роснефти, до поглощения и после поглощения

Рисунок среднесуточная добыча углеводородов (млн барр н.э./сутки) сравнение среди НК

( Читать дальше )

Околорынок и его участникам посвящается!

- 30 июля 2013, 19:21

- |

Ввиду негатива к околорынку, решил поразмышлять!

Итак, зачем трейдеру успешному продавать обучение? про это много пишут поэтому молчу.

Всем понятно, что если на околорынке трейдер(тренер) зарабатывает больше, чем на рынке, значит просто наживается за счет стада.

Теперь второй вариант: успешный трейдер неплохо зарабатывает на своих курсах. Что в этом плохого?

Зачем это ученику?

( Читать дальше )

Итак, зачем трейдеру успешному продавать обучение? про это много пишут поэтому молчу.

Всем понятно, что если на околорынке трейдер(тренер) зарабатывает больше, чем на рынке, значит просто наживается за счет стада.

Теперь второй вариант: успешный трейдер неплохо зарабатывает на своих курсах. Что в этом плохого?

Зачем это ученику?

- если вы решили потратить деньги и пройти обучение, то пусть вы заплатите не мало, но получите качественную информацию!

- качественная информация+личное время = цена и обычно она не маленькая, это стоит понимать!

- диверсификация своего заработка

- реальное желание помочь участникам торгов (не у всех)

- необходимость саморазвития

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал